本章主要介绍几个常见的量化交易策略的核心交易逻辑,策略特点。

1. 双均线策略

双均线交易策略属于趋势策略,它的利润主要由趋势行情来贡献。先看下面一张行情趋势图,图中标记了两条均线,一个是60均线,一个是120均线。在行情启动,或者结束的时候,这两条均线就会进行交叉,分别叫做金叉和死叉。

金叉:短均线上穿长均线。其背后代表的交易逻辑是最近一段时间的价格,比过去一段时间的价格要高。这是任何一波上涨行情发展的必经之路。行情越大,收益越高。

死叉:短均线下穿长均线。代表最近一段时间的价格比过去一段时间价格低。这也是任何一轮下跌过程的必经之路。

双均线策略的交易方式就是简单的金叉买进,死叉卖出。

从上面策略的特性我们可以发现,它属于那种低胜率,高收益的策略。利润主要由几波大行情贡献。在单边大幅震荡下行的时候,是很容持续亏损的。

值得注意的是这里的幅度是指双均线周期的相对值。正如前面提到的,趋势也是区分短趋势,中期趋势,长期趋势。比如上面图中所看到的的,60日和120日的双均线,交易次数并不多,它可以大幅度过滤掉中间波动。

每个市场都有其本身的运行规律,这种规律决定了它的波动特性。所以只要选择合适的参数区间,匹配上市场的波动特性,最终是能够实现稳定盈利的。

2. 海龟交易策略

海龟交易策略是著名的公开交易系统,1983年著名的商品投机家理查德. 丹尼斯在一个交易员培训班上推广而闻名于世。严格的讲,它其实已经是一个量化交易系统,而不仅仅是一个策略。一个完整的量化交易系统需要包括交易标的,头寸规模,进场,出场,止损,交易信号,而海龟策略则拥有了所有这些组成。

进出场信号:

它由两根长短均线组成,金叉开始建仓,死叉清仓。这个目的很简单,就用双均线过滤出一段大概率上行的通道,可以参考双均线策略。

加减仓信号:

它由纯粹的价格涨跌幅来进行头寸管理,每涨一个上行单位,就在原来的基础上增加一份资金,每跌一个下行单位,就在原来基础上减去一份资金,

上面就是整个海龟策略的核心,它的交易逻辑就是重仓吃到一波趋势行情的利润,轻仓进行试错。其特点就是在一波行情来的时候,利润回快速飙升,在行情结束的时候,利润也会大幅回吐一波,但是只要行情级别达到一定幅度,就百分百不会亏损。在震荡行情下,会反复试错小亏,在下跌的时候,基本上是空仓的(不过对于双向交易来说,这也是一波行情)。

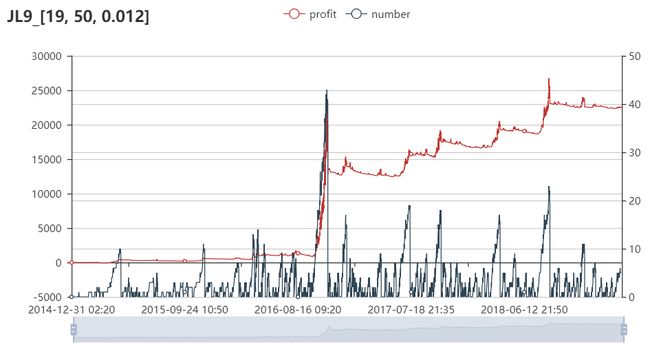

这里看一张焦炭的回测结果

参数:19 50 0.012前面两个是均线,最后一个是价格百分比

JL9 19 50 0.012 2863 22579.0

这张图包括了仓位值和净值,左边坐标是收益点数,右边坐标是仓位倍数,它很好的反映了海龟策略的特性。

过去4年时间,累计交易了2863 次(1手计算),收益是22579.0个点,图中没扣除手续费。

这个策略特别适合趋势性好的品种,比如这里的焦炭。像在农产品这种,实际效果不会这么理想。

3. 网格交易策略

网格交易策略是一个被熟知的交易策略。应该说它本身自带仓位控制的,也算得上是一个交易系统。

它包括下面几个组成

建仓信号:当价格偏离一定程度的时候开始建仓,

加仓信号:当价格继续偏离一个单位之后,在加1份资金

减仓信号:当价格回去一个单位之后,把盈利的那份资金平掉

清仓信号:当最初那份资金达到预期盈利目标之后,清仓

这个策略的交易逻辑是从长期看,交易标的的价格必然要回归。但是中间可能会在某个区间范围内震荡。它的利润来源是来回的震荡以及回归部分的利润。

它对交易标的也是有要求的,特别适合长期震荡的品种或者价格偏离有一定范围限制的品种。可转债以及相关性很高品种的比价线是非常适合用这个策略来操作。

4. 商品套利策略

商品套利策略在商品期货市场是经常被用到的一种交易方式。它利用市场上不同品种或者不同交割时间合约之间的错误定价来获取利润,属于低风险,低收益,长时间的策略。

不同的套利策略,其背后的交易逻辑会有些许的差别。主要可以分为期现套利和上下游产业利润套利。

期现套利:期货市场和现货市场在临近交割的时候,两者的价格是必然要回归的。所以当两个价格偏离程度大于交易成本的时候,就会出现套利机会。这是一种没有风险的套利方式。

上下游利润套利:对于两个上下游的产业,长期看,他们的利润率必然是会发生转移的,不可能一直保持在一个合理范围以外的差值。这种转移的方式,或者通过采购价来实现,或者通过技术改进以及成本控制来实现,但最终反映出来的是价格

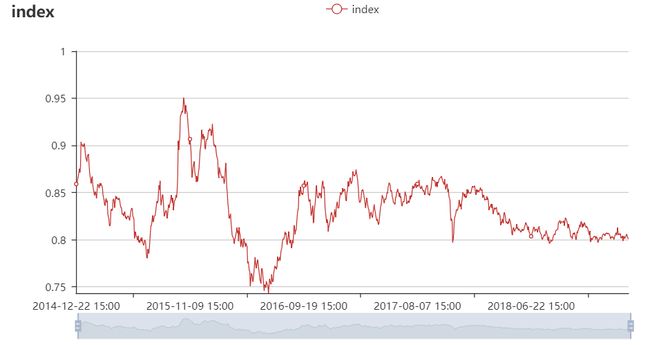

下面我们看一张玉米和淀粉的比价图:

从图中我们发现,两者的价格比值基本上稳定在0.85左右,上下10%范围内波动。所以想两者的比值达到0.9或者0.8左右的时候,就可以开始对两个品种进行套利。如果再搭配适当的网格交易。最终的效果会更加理想。

传送门:这里是本书的开源项目地址,附带简单能用的回测框架和举例策略代码