作者:李康研报(likangyanbao)

摘要:上篇我们分析了银行零售业务因其风险分散,资金成本低以及抗周期性等诸多优点,成为了各家银行争相抢占的领域。平安银行正是通过大力向零售业务方向转型而渐渐地走出了之前的困局,平安银行的零售业务有三个产品,分别是信用卡、新一贷和汽融贷。上期分析其信用卡业务发展迅猛,增长势头强劲,未来会有业绩爆发预期。今天我们来讲讲其他零售业务,以及对公业务的变化。最终给出公司估值,看其投资价值如何。

常用社交平台,分析了医药类公司,李康研报,提问交流。一、三、五公司,二、四、六读书学习,七行业策略。

新一贷和汽车贷的迅猛与隐忧

1、新一贷

平安银行2009年就推出了新一贷,是国内消费金融市场上最早的普惠型纯信用贷款产品之一。历经十年打磨,新一贷已形成较为成熟的运营模式。截至2019Q1,新一贷贷款余额已达1551.9亿元,占总贷款余额的7.56%。

目标客群方面,新一贷定位普通中产,较平安银行其他零售信用贷款及同业同类型产品更为下沉,但仍高于平安普惠的客群定位。具体到客户资质,新一贷倾向于有房产、房贷、保单、优良职业、税金或公积金缴费一定年限以上的客户,核心是推断认定月收入,以此确定贷款额度与期限,并进行差异化定价,利率范围在13.2%-18.3%之间。

(平安集团零售信用贷款图谱)

(资料来源:中国平安官网)

在资金运用上,主要用于个人或家庭除购买住房以外的其他消费或经营,目前结构约为"30%小微业主经营性贷款+70%工薪阶层消费贷款"。

都知道,客户越下沉,越考验银行的风控能力。定位中产的"新一贷",主要通过获客、信息、审批、贷后四步把控风险:

(平安银行"新一贷"业务及风控流程)

新一贷的获客途径,除了银行传统的中介模式(客户经理联通中介平台)和金服模式(电话销售)外,平安银行还独有依托集团百万寿险代理人的综拓模式,挖掘和迁徙集团优质客户,这是平安银行最大的优势所在。

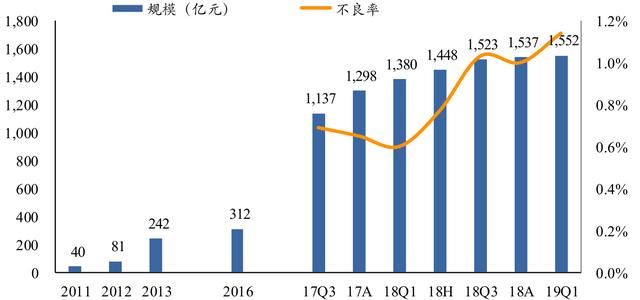

因此,新一代产品的规模自2016年以来得到了较快的发展,贷款余额从2016年的300亿,发展到现在的1500亿,不到三年增长了5倍。但凡事都会有两面性,在新一代快速扩张的同时,产品不良率也出现了较大的增长。

(平安银行新一贷贷款余额及不良率)

数据显示,目前新一贷的不良率为1.14%,较年初上升14个bp,不到两年增长了快一倍。这也让外界质疑其风控水平究竟如何,但因为时间还较短,目前仍处于无法证实也无法证伪的阶段。但就公开资料来看,新一贷核销前的不良率不超过3%,收益率位于14%-17%之间,处于中等范围。

2、汽车贷

平安银行于2002年成立了汽车金融事业部,较早的全面切入个人汽车消费贷领域,依靠组织优势、先发优势和集团优势,创设了新车贷、二手车贷、车抵贷、保费贷等围绕客户买车、用车、养车、换车全生命周期、各消费场景的系列产品,

所谓组织优势。即业务采取事业部模式,建立全国统一的产品、运营、销售体系,不仅能快速响应客户需求、执行落地;还因业务团队高度专注,能有效挖掘、掌握汽车厂方或经销商信息,及早建立合作关系、圈占行业资源;先发优势,即开展时间较早,于细分市场起步阶段率先打响品牌,赢得口碑;后续通过长期持续的创新、反馈、优化,积累丰富经验,强化综合实力;集团优势。即协同平安集团旗下的汽车之家、汽车保险等,从客户和产品两端整合集团资源,相互引流、交叉销售的同时提高客户黏性和单客财务贡献。

数据显示,平安银行的"汽融贷"自开展以来规模稳定增长,至2018年末余额已达1720.29亿元。目前市占率达到了17%左右,持续领跑同业。后续集团资源的协同开发,以及业务重点顺势由新车转向二手车贷款,均为其稳定增长提供了支撑。

(平安银行汽车贷款余额及不良率)

同时也注意到,鉴于汽车的大型消费品属性,汽融贷业务对象中的高质量客户占比较高,不良率显著低于一般消费性贷款,资产质量相对无忧。但因全球汽车市场疲软,平安银行的汽车贷业务也受到了不小的影响,这会影响到市场对于平安银行汽车贷业务未来的增长预期。

缩减对公业达到节流效果

开源节流、是平安银行快速转身的根源所在,公司在大力发展零售业务的同时,不断地缩减对公业务的比重。平安过去的对公战略以中小企业为主,贡献了较高的资产收益率。但随着风险逐步暴露,不良贷款加速生成,对公不良率从底部的0.78%飙升到了2%以上,此外关注率和逾期率也居高不下,存量不良压力成为前期平安银行估值的主要压制因素。

(平安银行企业贷款总额及不良率)

因此,在此轮战略转型中,平安对公业务定位"打造精品公司银行",具体包括"精选行业、精耕客户、精配产品、精控风险"。起初着重践行精选行业和精控风险,一方面新增信贷投放精选行业,另一方面精控风险"排毒瘦身",加速问题资产的风险暴露和不良核销。对公贷款规模与占比双降,在贷款总额中的占比由2016年的63.3%降至2018年的42.2%,初步化解了资产质量包袱。

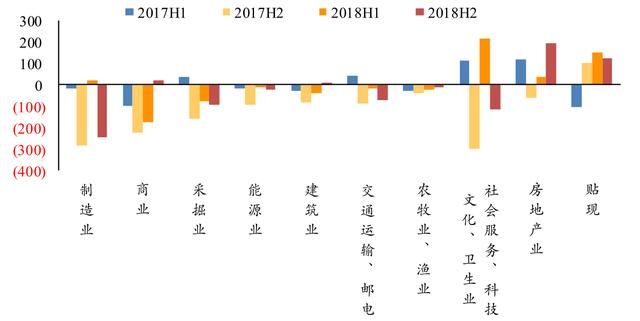

在精选行业方面,公司将行业事业部制升级为垂直运营的"行业银行",实施差异化信贷政策。一方面有序压降、退出重资产和高风险行业。数据显示,平安银行的制造业、商业类贷款占比从2016年的11.7%、10.7%分别降至6.0%、5.1%;另一面,将腾挪出的资源用于深耕十大精选行业和政府类金融配套服务,并探索"商行+投行"、以小撬大的成熟业务模式。

(2017-2018对公贷款行业压降情况)

针对存量资产质量问题,平安银行主动加速暴露,2018年末不良暴露率为11.82%,至

2019Q1进一步提升到了12.91%,存量风险暴露已相对充分,未来资产质量的不确定性将回到行业平均水平。

"不良暴露率"=(2017-2018年累计核销及转出+2018年末不良余额)/

2016年末(一般性公司贷款+经营性贷款)

此外,平安银行于2016年成立特殊资产管理事业部,从不良的分散式清收逐渐转为集约化经营,推动"变废为宝"。2017、2018、2019Q1分别收回不良资产64.45、187.44、95.22亿元。

经过两年多的调整,平安银行各项资产质量指标已基本回归行业均值,关注率和逾期率回落至3%以内,不良偏离度也降至1以下,基本为后续发展扫除了障碍。

(上市股份行资产质量指标对比)

相应的,公司业绩也出现了明显的改善。2017年平安银行营收和归母净利润同比增速仅为-1.8%和2.6%,到2018年提升到了10.33%和7.02%,2019中报进一步强化至15.88%和17.90%,在股份行中位居前列。净息差连续四季度环比上升,ROE同比降幅逐季收窄,盈利能力不断改善。转型起步阶段初战告捷。

总结

2019年起平安银行进入转型进阶阶段,在集团"个人金融生活服务提供商"的总体规划下,进一步深化科技赋能、零售提质、对公做精。所以从短期看,对公重回正常发展轨道,至少不会再给公司带来不利影响;中长期看,零售持续增质提效。依托平安集团的用户基础,以及这两年的零售用户沉淀,未来会有不错的业绩释放。

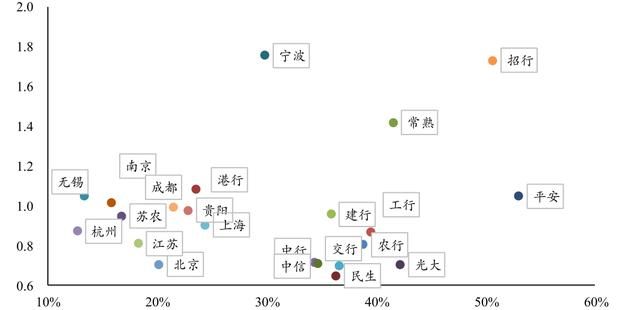

零售业务虽好,但零售占比高并不意味着一定可以提估值。好的零售业务不仅要有"量",还要有能形成护城河的"质",这是由客群、产品、渠道等共同搭建而成的。体系化的综合金融服务能力。唯有"质"、"量"兼得的好零售,才能帮助银行实现高估值。最典型的就是宁波银行、招商银行与平安银行的鲜明对比。因此,平安银行势头较好,但还需继续努力,才能享受市场高估值。

(上市银行2018年零售收入占比与估值(PB)散点图)

考虑到平安银行的增长,以及其零售业务趋势。可以给予其1.3倍PB估值,目前平安银行的每股净资产为13.78元,对应的股价为13.78*1.3=18元。因此平安银行在18元以下属于合理估值以下,目前股价16.8元,具有较好投资价值。

我是李康,感谢您的浏览转发。李康研报,既要读万卷书,也能行万里路,还将寻风口的猪!