金融科技政策解读

2021 年 12 月 31 日,中国人民银行印发《金融科技发展规划( 2022-2025 年)》(以下简称《规划》),提出新时期金融科技发展指导意见,明确金融科技的发展愿景是:力争到 2025 年,整体水平与核心竞争力实现跨越式提升。

并提出八个方面的重点任务,其中包括:强化金融科技治理,全面塑造数字化能力;建设绿色高可用数据中心;深化数字技术金融应用;加快监管科技的全方位应用,强化数字化监管能力建设;扎实做好金融科技人才培养,持续推动标准规则体系建设等。

这是央行编制的第二轮金融科技发展规划。2019 年 8 月,央行公布首轮金融科技发展规划——《金融科技( FinTech )发展规划( 2019—2021 年)》,确定了六方面重点任务:一是加强金融科技战略部署;二是强化金融科技合理应用;三是赋能金融服务提质增效;四是增强金融风险技防能力;五是强化金融科技监管;六是夯实金融科技基础支撑。

首轮规划的主要发展目标是“立柱架梁”,到 2021 年建立健全我国科技发展的 “四梁八柱”,进一步增强金融业科技应用能力,实现金融与科技深度融合、协调发展。

相比之下,本轮《规划》着重在解决金融科技发展不平衡不充分等问题,推动金融科技健全治理体系,完善数字基础设施,促进金融与科技更深度融合、更持续发展,更好地满足数字经济时代提出的新要求、新任务,推动我国金融科技从“立柱架梁”全面迈入“积厚成势”新阶段。

可以看出,本轮《规划》重点已从“发挥金融科技赋能作用”向“金融数字化转型”迈进。实际上,我国金融科技在数字化建设道路上,从未停止过探索,从局部数字化到全流程数字化,不断创造新历史。但与此同时也面临诸多挑战,数字化浪潮下智能技术应用问题日益凸显,金融科技发展也给金融消费者保护带来新挑战。

为此,银保监会已出台多项举措,就销售流程中的音视频双录、销售行为可回溯等多个作业场景提出了具体的监管要求。

银行业现状分析

新冠肺炎疫情暴发以来,无接触服务成了不少金融科技企事业单位的“必修课”,对银行来说,线上服务与运营日渐被重视,尤其是远程银行不断深入发展。主要体现在数据驱动的智能化、平台支撑的场景化,对零售银行数字化转型作用也日益显现。事实上,远程银行的发展已演绎出新业态,开启了“非接触金融服务新时代”,内涵服务价值不断提升,外延服务边界持续扩大。

但作为银行数字化建设核心的“数据”,却大多处于沉睡状态,多维度数据无法聚合,结构化目标难以实现,数据孤岛问题频现。这种情况下,中台的架构设计显得尤为重要及紧迫。

而面对前端业务部门数字化新需求,很多银行受制于传统技术能力,难以快速响应、持续迭代,常常出现数字化建设与需求脱节的情况。

另外,传统以客户经理为中心,局限于线下网点拓客的方式逐渐显现出效用不足、客户覆盖面有限的弊端。

当前银行业痛点

融云在金融行业已深耕多年,凭借多年服务银行业的经验,我们认为目前部分银行大多面临以下几大难题:

获客方面:私域流量有限、获客难、促活难以及客户转化率低。

中台方面:通信平台基础建设不足、远程银行业务系统缺失;传统业务系统繁多,未形成统一标准;企业架构规划混乱,数据孤岛问题严重。

技术方面:前端业务场景类别繁多,但研发针对业务需求响应速度慢。

业务办理方面:线上办理模式缺失,线下办理便捷度不足,客户体验不佳。

合规方面:风险提示与记录留痕成重要需求,银行现有业务系统无法满足新形势下的合规需求。

融云金融行业解决方案

基于上述金融政策、银行业现状及其需求与趋势,融云从“助力行业发展,深度赋能行业客户”的发展理念出发,特别推出更适合金融行业数字化建设的解决方案,可满足银行革新业务办理模式、拓展客户覆盖面、提升用户体验和符合监管合规等多种需求。

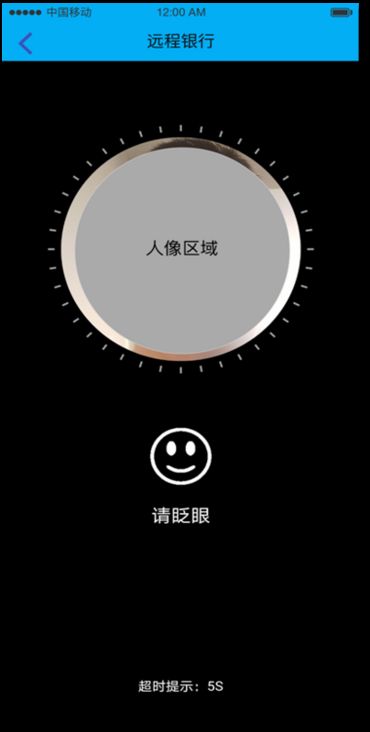

融云作为领先的全球互联网通信云服务商,基于 IM 即时通讯能力、 RTC 实时音视频能力和视频双录-Demo 能力,为银行业数字化升级全面赋能,覆盖视频面签、在线理财、金融贷款、保险双录等多个场景。

图:线上营业厅场景化应用系统

线上营业厅场景化应用系统整体架构分为 3 层,包括:银行面向客户的 C 端入口、银行内部的运营平台以及银行面向内部员工的 B 端应用。

“线上营业厅”看上去像是一个商店,支撑数字化运营主力军是源源不断的新流量。所以在流量入口,融云不仅为客户现有生态系统提供能力支撑,还为其在企微、电商以及智慧城市等第三方场景平台做支撑,助力银行获取更多流量,帮助银行将现有业务能力提升至更高层次。

海量流量引入后,在“线上营业厅”办理各种业务。为此,融云为线上营业厅平台提供了核心技术能力:基于 RTC 音视频能力和 IM 即时通讯能力封装的场景化应用组件打造的音视频通信中台,提供业务办理所需组件并支撑组件扩展能力,主要包括融合双录、智能调度、流程策略引擎、安全加密、会话监控质检等能力。

另外,还支持第三方 AI 能力兼容,帮助客户建立连接通信通道和互动能力。在上述能力基础上,结合流程引擎为前端业务响应提供快速且友好的支撑,满足前端业务动态需求。

虚拟背景

为每个坐席设置不同背景,为客户在物理装修上节约大笔费用;尤其是对于多法人多机构的企业,可带来极大便捷。

融合双录

基于纯音频和音视频的双录组件,结合水印、白板、屏幕共享、文件共享等多种交互组件于一体的基础能力,适用于多种业务场景。

智能调度

根据用户级别、业务需求等路由规则引擎进行坐席分配。业务需求包含坐席空闲时长、坐席等级、坐席技能、呼入场景、坐席所属网点、插队等。

流程策略引擎

流程引擎将多种技术能力通过拖拉拽的方式进行设置,能够快速响应业务变更,帮助业务快速上线,极大提升员工上岗速度,减轻员工培训负担。

安全加密

针对金融行业数据安全高保障需求,对数据传输、存储进行端到端加密,支持国密算法。

会话监控质检

对每一次双录进行文件质量检测,实时预警,全面提升数据质量。

截至目前,线上营业厅基本可支撑高柜、低柜和移动多种交易场景。不过,任何新型交易场景的实现都需要全新技术的支撑。融云基于强大的底层技术能力,确保全业务流程运行流畅稳定。

远程银行业务流程图

除此,融云提供公有云、私有云、混合云等部署方案,支持集群、高可用、两地三中心部署。私有云部署可实现整体线上营业厅平台完全在内网部署;混合云部署可实现音视频云端部署,其他能力本地化部署。

在安全性方面,融云支持适应内外网分层网络架构管理,支持金融行业对数据和信息流向可管控、可审计的需求,内外网不同服务各司其职,可将对接服务和媒体网关放置在数据缓冲区域,抵御外部威胁直接入侵内网核心,防止内部信息泄漏,隔离保护核心数据,满足金融严格网络安全要求。

另外,融云产品已全面适配国产化 CPU 、操作系统、数据库及中间件等,并组建了专门的适配团队,包括服务端研发、PC 端研发和 DevOps 的部署实施等人员,致力于改善国内安全通信国产化进程、标准和应用建设。

金融行业解决方案价值

通过融云金融行业解决方案的部署,将帮助银行实现以下四个方面的效果:

实现高效获客。帮助银行提升客户流量宽度,提升客户转化率。

提升客户体验。提升银行业务办理的实时性与业务办理质量,满足客户足不出户办理业务的需求,极大提升客户体验,提高银行品牌度与客户粘性。

满足监管合规与安全需求。金融双录功能,保障数据安全可靠,满足金融监管与合规需求,同时也保障了金融业务的可回溯性。

满足银行低成本、高效率要求。依托于融云高质量的代码和运算逻辑,可保障所提供服务均具备高性能、硬件资源占有率低等特性,充分满足客户对低成本、高效率的要求。

结语

未来,融云将积极推动国内金融数字化基建完善,深度参与金融领域数字化,持续为金融行业数字化转型提供技术支撑。