股价/期货等时间序列数据的整合检验、Grach建模

股价/期货等时间序列数据的整合检验、Grach建模

前言

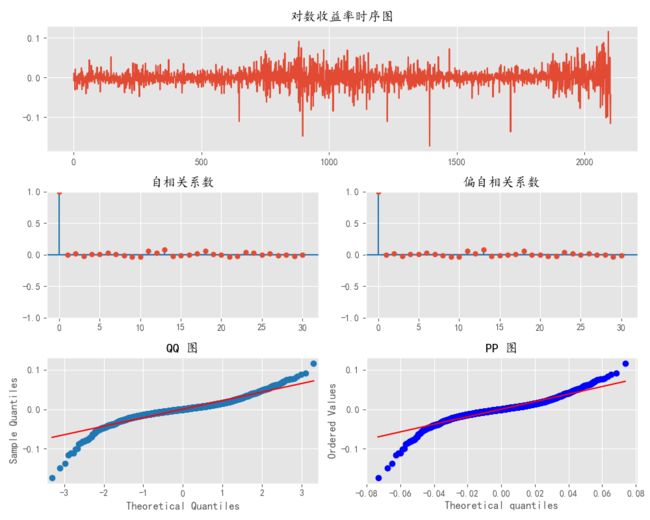

之前解决一个金融方向的时间序列类问题的实验,因为要形成一个完整的论文,自己从头开始学的时候,把需要的实验和作图整合了一下。其中包括了时间序列数据的简单收益率、对数收益率的计算。数据的稳定性检验(单位根检验、自相关检验、偏相关检验)、白噪声检验、JB检验。还有QQ、PP图、频率分布图等作图。

最后还有GRACH建模。应该能从头到尾解决一个时间序列数据的从检验到建模的论文撰写,希望能方便大家。

如果对大家有帮助,希望可以点个star。

github地址:https://github.com/bamboosir920/Time-series-data-complete-experimental-integration-package

gitee地址:https://gitee.com/bamboosir920/Time-series-data-complete-experimental-integration-package

示例

示例:

代码

main.py

#格式 日期 价格(元/吨)

import numpy as np

import csv

from TStest import *

from TSbase import *

sns.set() #切换到sns的默认运行配置

#避免中文显示不出来

matplotlib.rc("font",family='KaiTi')

#避免负号显示不出来

matplotlib.rcParams['axes.unicode_minus']=False

#导入数据

p=r'./xxx.csv'

with open(p) as f:

data=np.loadtxt(f,str,delimiter=',')

x=np.array(data[:,0])

y=np.array(data[:,1])

y = y.astype(np.float64)

'''

基础作图

'''

baseimg(data=y,date=x,xlabel="时间",ylabel="收盘价",x_loc=500,y_loc=500)

'''

收益率

'''

# 简单收益率

simpleReturn=simple_return_rate(y,False)

# 对数收益率

logReturn=log_return_rate(y,False)

'''

JB检验

'''

print(JBtest(logReturn))

'''

平稳性检验

'''

TS_ADF(logReturn)

TS_ACF(logReturn)

TS_PACF(logReturn)

'''

大图

# '''

ts_plot(logReturn,lags=30,title='对数收益率')

'''

白噪声检验

'''

white_test(simpleReturn,12)

white_test(logReturn,30)

'''

频率分布图

'''

frequency_distribution(logReturn,title='频率分布图')

'''

Garch建模

'''

Arch(logReturn)

'''

预测

'''

predict(y,logReturn,20000,'..')

TSbase.py

import numpy as np

import matplotlib

import matplotlib.pyplot as plt

#从pyplot导入MultipleLocator类,这个类用于设置刻度间隔

from matplotlib.pyplot import MultipleLocator

from math import *

#避免中文显示不出来

matplotlib.rc("font",family='KaiTi')

#避免负号显示不出来

matplotlib.rcParams['axes.unicode_minus']=False

#tsa为Time Series analysis缩写

import statsmodels.api as sm

import scipy.stats as scs

import seaborn as sns

# 导入 arch 包中的 arch_model 模块

from arch import arch_model

'''

用来绘制基础随时间而变化趋势图

date:时间,x轴

data:数据,y轴,具体数值

title:标题

xlabel:横坐标注释

ylabel:纵坐标注释

x_loc:X轴默认刻度,默认值为10

y_loc:y轴默认刻度,默认值为10

colors:折线颜色,默认为'#0066cc'

'''

def baseimg(data,date,title='',xlabel='',ylabel='',x_loc=10,y_loc=10,colors='#0066cc'):

#绘制网格

plt.grid(alpha=0.6,linestyle=':')

#作图

plt.plot(date,data,color=colors)

#把x轴的刻度间隔设置为500,并存在变量里

x_major_locator=MultipleLocator(x_loc)

#把y轴的刻度间隔设置为500,并存在变量里

y_major_locator=MultipleLocator(y_loc)

#ax为两条坐标轴的实例

ax=plt.gca()

#把x轴的主刻度设置为500的倍数

ax.xaxis.set_major_locator(x_major_locator)

#把y轴的主刻度设置为500的倍数

ax.yaxis.set_major_locator(y_major_locator)

#设置标题、x轴注释、y轴注释

plt.title(title,fontsize=16)

plt.xlabel(ylabel,fontsize=12)

plt.ylabel(xlabel)

plt.show()

return 0

'''

Logarithmic return rate

对数收益率

对数收益率: 所有价格取对数后两两之间的差值。

input:

data:数据

is_img:是否作图,True/False

title:标题名

colors:折线颜色,默认为'#0066cc'

'''

def log_return_rate(data,is_img=True,title='Logarithmic return rate',colors='#0066cc'):

logReturn = np.diff(np.log(data))

if is_img==True:

plt.plot(logReturn,color=colors)

plt.title(title,fontsize=16)

plt.show()

return logReturn

'''

simple return of rate

简单收益率

input:

data:数据

is_img:是否作图,True/False

title:标题名

colors:折线颜色,默认为'#0066cc'

'''

def simple_return_rate(data,is_img=True,title='simple return of rate',colors='#0066cc'):

simpleReturn = np.diff(data)

if is_img==True:

plt.plot(simpleReturn,color=colors)

plt.title(title,fontsize=16)

plt.show()

return simpleReturn

'''

价格预测

input:

data:价格序列

ret:收益率

count:拟合次数

title:标题

'''

def predict(data,ret,count,title=''):

# 设置一个空列表来保存我们每个模拟价格序列的最终值

result = []

S = data[-1] #起始股票价格(即最后可用的实际股票价格)

T = 252 #交易天数

all=0

mu=np.mean(ret) #收益率

vol=np.std(ret)*sqrt(252/len(data)) #波动率

#选择要模拟的运行次数-我选择了10,000

for i in range(count):

#使用随机正态分布创建每日收益表

daily_returns=np.random.normal((1+mu)**(1/T),vol/sqrt(T),T)

#设定起始价格,并创建由上述随机每日收益生成的价格序列

price_list = [S]

for x in daily_returns:

price_list.append(price_list[-1]*x)

#将每次模拟运行的结束值添加到我们在开始时创建的空列表中

result.append(price_list[-1])

plt.figure(figsize=(10,6))

plt.hist(result,bins= 100)

plt.axvline(np.percentile(result,5), color='r', linestyle='dashed', linewidth=2)

plt.axvline(np.percentile(result,95), color='r', linestyle='dashed', linewidth=2)

mean=np.mean(result)

a5=result[int(len(result)/5)]

a95=result[-int(len(result)/5)]

print(mean)

print(a95)

print(a5)

plt.figtext(0.8,0.8,s="起始价格: %.2f元" %S)

plt.figtext(0.8,0.7,"平均价格 %.2f 元" %mean)

plt.figtext(0.8,0.6,"5%"+" 置信度: %.2f元" %a5)

plt.figtext(0.15,0.6, "95%" +"置信度: %.2f元" %a95)

plt.title(title, weight='bold', fontsize=12)

plt.show()

'''

频率分布图

Histogram of frequency distribution

input:

data:数据

title:标题

'''

def frequency_distribution(data,title='频率分布图'):

sns.distplot(data, color='blue') #密度图

plt.title(title,fontsize=16)

plt.show()

'''

grach建模

input:

data:数据

title1:拟合ARCH残差图标题

title2:条件方差图标题

vol (str, optional) 波动率模型的名称,目前支持: 'GARCH' (默认), 'ARCH', 'EGARCH', 'FIARCH' 以及 'HARCH'。

p (int, optional) 对称随机数的滞后阶(译者注:即扣除均值后的部分)。

o (int, optional) 非对称数据的滞后阶

q (int, optional) 波动率或对应变量的滞后阶

power (float, optional) 使用GARCH或相关模型的精度

dist (int, optional) 误差分布的名称,目前支持下列分布:

正态分布: 'normal', 'gaussian' (default)

学生T分布: 't', 'studentst'

偏态学生T分布: 'skewstudent', 'skewt'

通用误差分布: 'ged', 'generalized error”

'''

def Arch(data,p_=2,q_=2,o_=1,power_=2.0,vol_='Garch',dist_='StudentsT',title1='对比图',title2='拟合残差',title3='条件方差'):

# 设定模型

am=arch_model(data, p=p_, q=q_, o=o_,power=power_, vol=vol_, dist=dist_)

res = am.fit(update_freq=5, disp='off')

print(res.summary())

fig = res.hedgehog_plot(type='mean')

plt.title(title1,size=15)

plt.show()

plt.plot(res.resid)

plt.title(title2,size=15)

plt.show()

plt.plot(res.conditional_volatility,color='r')

plt.title(title3,size=15)

plt.show()

TStest.py

import pandas as pd

import statsmodels.tsa.api as smt

#tsa为Time Series analysis缩写

import statsmodels.api as sm

import scipy.stats as scs

from arch import arch_model

import numpy as np

import matplotlib

import matplotlib.pyplot as plt

from statsmodels.stats.diagnostic import acorr_ljungbox

#从pyplot导入MultipleLocator类,这个类用于设置刻度间隔

from matplotlib.pyplot import MultipleLocator

#引入单位根检验

from arch.unitroot import ADF

from statsmodels.graphics.tsaplots import plot_acf, plot_pacf

import numpy as np

import scipy.stats as stats

#避免中文显示不出来

matplotlib.rc("font",family='KaiTi')

#避免负号显示不出来

matplotlib.rcParams['axes.unicode_minus']=False

'''

做一个完整检验的大图

input:

data:输入y轴数值

lags:延迟

title:标题

'''

def ts_plot(data, lags=None,title=''):

if not isinstance(data, pd.Series):

data = pd.Series(data)

#matplotlib官方提供了五种不同的图形风格,

# #包括bmh、ggplot、dark_background、

# #fivethirtyeight和grayscale

with plt.style.context('ggplot'):

fig = plt.figure(figsize=(10, 8))

layout = (3, 2)

ts_ax = plt.subplot2grid(layout, (0,0),colspan=2)

acf_ax = plt.subplot2grid(layout, (1, 0))

pacf_ax = plt.subplot2grid(layout, (1, 1))

qq_ax = plt.subplot2grid(layout, (2, 0))

pp_ax = plt.subplot2grid(layout, (2, 1))

data.plot(ax=ts_ax)

ts_ax.set_title(title+'时序图')

smt.graphics.plot_acf(data, lags=lags,ax=acf_ax, alpha=0.5)

acf_ax.set_title('自相关系数')

smt.graphics.plot_pacf(data, lags=lags,ax=pacf_ax, alpha=0.5)

pacf_ax.set_title('偏自相关系数')

sm.qqplot(data, line='s', ax=qq_ax)

qq_ax.set_title('QQ 图')

scs.probplot(data, sparams=(data.mean(),data.std()), plot=pp_ax)

pp_ax.set_title('PP 图')

plt.tight_layout()

plt.show()

return

'''

时间序列稳定性检验,单位根ADF

input:

data:输入y轴数值

name:数值含义

output:

Test Statistic : T值,表示T统计量

p-value: p值,表示T统计量对应的概率值

Lags Used:表示延迟

Number of Observations Used: 表示测试的次数

Critical Value 1% : 表示t值下小于 - 4.938690 , 则原假设发生的概率小于1%, 其它的数值以此类推。

其中t值和p值是最重要的,其实这两个值是等效的,既可以看t值也可以看p值。

p值越小越好,要求小于给定的显著水平,p值小于0.05,等于0最好。

t值,ADF值要小于t值,1%, 5%, 10% 的三个level,都是一个临界值,如果小于这个临界值,说明拒绝原假设。

1%、%5、%10不同程度拒绝原假设的统计值和ADF Test result的比较,ADF Test result同时小于1%、5%、10%即说明非常好地拒绝该假设.

P-value是否非常接近0.

'''

def TS_ADF(data):

print("**************************************************************************")

print("**************************************************************************")

print("Time Series test————ADF")

res=np.array(ADF(data))

print(res)

print("*************************************************************************")

print("*************************************************************************")

return res

'''

时间序列稳定性检验,自相关检验ACF

input:

data:输入数据

结果含义:

ACF 是一个完整的自相关函数,可为我们提供具有滞后值的任何序列的自相关值。

简单来说,它描述了该序列的当前值与其过去的值之间的相关程度。

时间序列可以包含趋势,季节性,周期性和残差等成分。

ACF在寻找相关性时会考虑所有这些成分。

直观上来说,ACF 描述了一个观测值和另一个观测值之间的自相关,包括直接和间接的相关性信息。

截尾:在大于某个常数k后快速趋于0为k阶截尾

拖尾:始终有非零取值,不会在k大于某个常数后就恒等于零(或在0附近随机波动)

'''

def TS_ACF(data):

plot_acf(data)

plt.show()

'''

时间序列稳定性检验,偏自相关函数PACF

input:

data:输入数据

结果含义:

PACF 是部分自相关函数或者偏自相关函数。

基本上,它不是找到像ACF这样的滞后与当前的相关性,而是找到残差(在去除了之前的滞后已经解释的影响之后仍然存在)与下一个滞后值的相关性。

因此,如果残差中有任何可以由下一个滞后建模的隐藏信息,我们可能会获得良好的相关性,并且在建模时我们会将下一个滞后作为特征。

请记住,在建模时,我们不想保留太多相互关联的特征,因为这会产生多重共线性问题。因此,我们只需要保留相关功能。

截尾:在大于某个常数k后快速趋于0为k阶截尾

拖尾:始终有非零取值,不会在k大于某个常数后就恒等于零(或在0附近随机波动)

'''

def TS_PACF(data):

plot_pacf(data)

plt.show()

'''

白噪声检验

'''

def white_test(data,lag=25):

print(acorr_ljungbox(data, lags = lag,boxpierce=True))

return acorr_ljungbox(data, lags = lag,boxpierce=True)

'''

JB检验:

input:

data:输入数据、序列

output:

偏度、峰值、JB检验

'''

def JBtest(data):

# 样本规模n

n = data.size

data_ = data - data.mean()

"""

M2:二阶中心钜

skew 偏度 = 三阶中心矩 与 M2^1.5的比

krut 峰值 = 四阶中心钜 与 M2^2 的比

"""

M2 = np.mean(data_**2)

skew = np.mean(data_**3)/M2**1.5

krut = np.mean(data_**4)/M2**2

"""

计算JB统计量,以及建立假设检验

"""

JB = n*(skew**2/6 + (krut-3 )**2/24)

pvalue = 1 - stats.chi2.cdf(JB,df=2)

print("偏度:",stats.skew(data),skew)

print("峰值:",stats.kurtosis(data)+3,krut)

print("JB检验:",stats.jarque_bera(data))

return np.array([JB,pvalue])