车载激光雷达赛道「新窗口」

车载激光雷达的降本逻辑,除了前装量产规模的加速,还有背后核心供应链的驱动。这也被视为激光雷达新周期的核心竞争力。

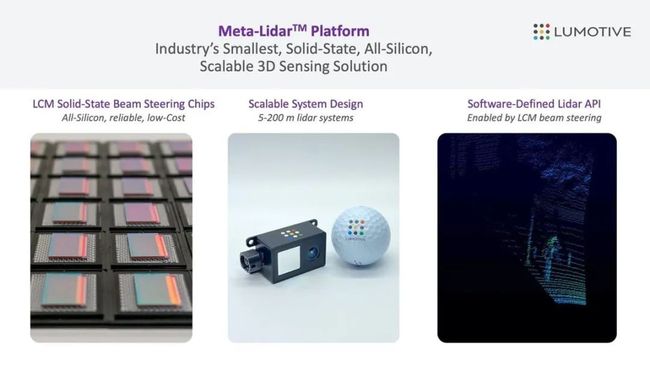

Lumotive是一家由微软创始人比尔·盖茨投资的初创公司,为激光雷达公司提供基于波束转向技术的核心元器件,采用液晶超表面(LCM)和硅制造工艺,大幅度提升制造效率水平。

过去数年时间,数家激光雷达公司转向基于MEMS微镜或光学相控阵等创新的固态解决方案。不过,由于MEMS微镜的光学孔径较小,光学相控阵的效率较低,这两种方案都缺乏真正的高性能。

而Lumotive的方案,开创性地基于独特的LCOS定制工艺,将半导体芯片转换为“动态显示器”,利用超材料的光弯曲特性操控激光束偏转。LCM芯片不含运动部件,采用成熟的半导体制造工艺和LCOS技术,具备低成本、高可靠性、小尺寸、灵活可集成(比如,与前大灯的集成)优势。

本周,Lumotive公司宣布获得来自三星集团旗下风险投资公司领投的新一轮融资,同时,该公司证实,目前有超过24家公司与其合作,利用其独特的芯片设计开发新的激光雷达方案。

而在过去几年时间,激光雷达公司也在加速芯片自研进程。

去年11月,车规级MEMS激光雷达解决方案提供商「一径科技」完成了数千万元美金C轮融资,加快核心芯片自研进度成为这家公司的下一个新目标,最终目的是降低综合BOM(物料清单)成本。

“芯片自研是核心竞争力,”在禾赛科技CEO李一帆看来,正如燃油车时代,知名车企一定会自研发动机。采用自研芯片的方式,可有效提升产品质量,降低成本,简化供应链,同时优化性能。

目前,禾赛出货量最大的半固态激光雷达AT128即是搭载了自研的第二代芯片,基于纯固态电子扫描技术(E-Scanning),实现128组激光接收通道的阵列集成,大大提高产品的集成度。

而去年推出的FT120补盲激光雷达,搭载的是第三代芯片。相较于AT128,FT120的单个芯片上集成了由数万个激光接收通道组成的面阵,在更小的体积内实现更高的点云密度。

“FMCW技术将受益于英特尔的硅光子学制造专长,因而进一步降低成本。”就在2020年底,Mobileye宣布了2025年自动驾驶汽车传感器系统发展计划,自研激光雷达。

而从目前的激光雷达的成本来说,并非规模化的真正起点。从1000美元、500美元,何时可以下探到300甚至是100美元以内,将是决定性的拐点。

按照Luminar去年对外发布的消息,公司通过收购两家核心零部件公司合作进行持续的工艺改进。“100美元的成本才是激光雷达大规模上车的重要关键里程碑。我们收购的上游InGaAs芯片公司的年产能约在100万颗左右。”

Luminar在垂直整合方面,先后收购了Black Forest Engineering(BFE)和OptoGration Inc.,前者是一家非标准集成电路设计、工程测试公司,后者是1550nm InGaAs光电探测器芯片公司。

通过上述两家的技术融合,Luminar将InGaAs激光雷达接收器与专用集成电路设计配合使用,从而提升光子效率和动态范围。“一旦规模化量产,成本可以降至数美元范围。”

一径科技,也在加大核心芯片(接收端和ASIC芯片)研发投入,目的是从底层技术上优化现有激光雷达的性能。“最终,我们希望用少数几颗芯片来实现整个固态激光雷达的解决方案。”一径科技CEO石拓表示,“更高的系统集中度将带来更低功耗,大幅降低激光雷达的价格。”

“在优化收发结构、关键器件芯片化以及量产等方面的努力,为高性价比车规级激光雷达的大规模量产提供了可能性。”小鹏汽车副总裁张晓枫表示,该公司也是一径科技的Pre-C轮领投方。

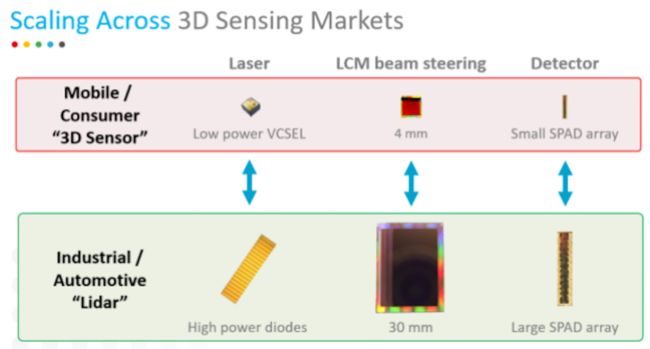

目前,激光雷达的芯片研发,主要涉及到三块:激光发射、激光接收以及数据处理。其中,发射端主要是边发射激光器(EEL)、垂直腔面发射激光器(VCSEL)、固态激光器以及光纤激光器四种,目前,不少芯片厂商都在主推VCSEL。

而Lumotive的光束转向模块,就可以与SPAD阵列、低功耗VCSEL形成高效的完整激光雷达芯片组合方案。

“在缩小激光雷达的尺寸和成本方面,芯片级激光雷达系统突破,有助于大幅降低实现完全自动驾驶的传感器组合成本。”Mobileye首席执行官Amnon Shashua预计时间点将在2025年左右。

在业内人士看来,“激光雷达的核心电子元器件正在向专用集成电路集成,后者具有密度更高、成本更低和可靠性更高等优点。这种趋势大致遵循集成电路的摩尔定律,意味着激光雷达体积、重量和成本大幅减少成为可能。”

比如,Mobileye借助英特尔的3D封装技术,将CMOS电路与硅光子集成,“这种整合是提供性能和成本优化光收发器的关键。”同时,通过将硅光子学模块与计算资源集成,可以打破目前使用更多I/O引脚的弊端,从而实现更低功耗、更大的计算单元之间的吞吐量和更少的引脚数量。

该公司此前透露,预计每个激光雷达SoC的成本在数百美元左右,比目前可量产系统的成本低一个数量级。更关键的是,依靠母公司英特尔的自有晶圆工厂,可以将成本的主动权掌握在自己手里。

这意味着,激光雷达行业的竞争,从早期的应用和市场创新逐步向真正意义的供应链技术创新延伸,行业的下一个周期竞争门槛正在隐现。

高工智能汽车研究院监测数据显示,2022年1-11月中国市场(不含进出口)乘用车前装标配搭载激光雷达9.84万台,而从今年开始,随着比亚迪、长安、一汽红旗、上汽、广汽、集度、路特斯等车企开始进入激光雷达上车周期,将继续带动市场增量上扬。

在高工智能汽车研究院看来,目前从整车规划定义来看,不同价位区间车型仍然会在成本、功能以及未来OTA空间的角度来权衡传感器配置。其中,激光雷达的配置,正是符合了中高端车型在高阶智能驾驶上的落地刚需。

高工智能汽车研究院预测,2023年国内乘用车前装标配激光雷达交付将冲刺40-50万颗规模,同时,L3/L4的B端运营市场也将受益新政策(智能网联汽车准入和上路通行试点),共同带动激光雷达前装市场呈现双线并行落地格局。

其中,面向私人消费市场的车型,将主要以1颗前向、2颗盲区配置为主,L3/L4的B端前装则主要以1颗前向、4颗盲区配置为主,预计2025年前装标配激光雷达交付将有望达到200万颗/年的规模。

同时,激光雷达也是车型技术附加值以及定价向上突破的关键要素之一,同时,依靠激光雷达提供的额外感知能力,可以缩短高阶智能驾驶,尤其是城市NOA的落地时间。