净亏3亿/毛利率骤降,激光雷达上市新贵的首份年度成绩单

随着中国乘用车市场开启前装窗口,激光雷达玩家的实际生存状况,也值得关注。

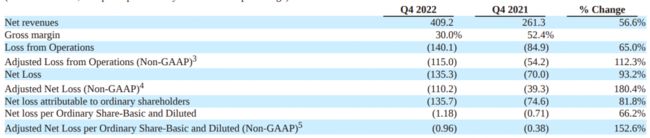

3月15日,美股激光雷达上市公司新贵—禾赛科技发布2022年度财报,数据显示,全年净收入12.03亿元人民币(下同),同比上年同期增长66.9%;公司全年产品业务毛利率为39.2%,同比上年同期下滑约14个百分点。

同时,随着ADAS激光雷达交付量迅速抬升,去年第四季度产品毛利率更是下滑至30%,同比下降42.75%。

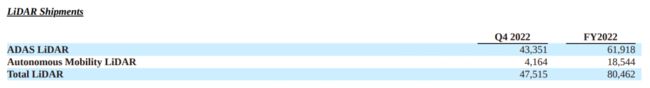

在出货量方面,2022年全年激光雷达总出货量为80,462台,较2021年的14,178台增长467.5%;其中,ADAS激光雷达(乘用车前装)出货量为61,918台,大部分贡献来自去年7月开始的理想汽车多款车型的交付。

在产品单价方面,2022年第四季度禾赛的产品收入为4.043亿元,较2021年同期2.553亿元增长58.3%。按照出货量核算,产品交付单价从2021年Q4的4.51万元降至0.85万元。相对应,去年Q4产品毛利率大幅降至30.0%,而2021年同期为52.4%。

公司表示,毛利率的大幅下降主要是由于在早期生产阶段,内部工厂产能利用率较低,同时,利润率较低的ADAS激光雷达产品的出货量大幅增加。

与此同时,受到L4级自动驾驶市场持续疲软和不景气影响,去年第四季度,禾赛交付非ADAS激光雷达4164台,同比下滑25.31%;这也间接影响公司的盈利能力。

数据显示,2022年全年,禾赛科技的净亏损为3.008亿元,较上年同期继续恶化(同比扩大22.8%)。截至2022年12月31日,公司现金及现金等价物及短期投资余额为18.591亿元。

而资本市场也给出了反馈。截止公司财报发布的过去一个月时间,禾赛科技股价下跌31.6%,市值跌至约19亿美元,而IPO上市当天市值曾一度冲高至26亿美元。

有意思的是,到目前为止,禾赛已经拿到了足够多的优质前装客户,比如,比亚迪(中国新能源汽车市场老大)、理想(新势力头部)、赛力斯(华为问界的代工厂)、上汽(飞凡)、长安、集度以及路特斯、高合等豪华电动品牌的定点和订单。

同时,2022年依靠理想多款车型的热卖,禾赛的激光雷达月度交付量持续维持高位(超万台),与图达通(蔚来)交付量不相上下。相比而言,拿下不少定点的速腾聚创,却迟迟没有放量。

高工智能汽车研究院监测数据显示,从2022年9月至今,中国市场乘用车月度前装标配搭载激光雷达一直保持在1.5万台以上,其中,去年12月更是单月冲破3万台大关。

而车企订单争夺战,也愈演愈烈。

这其中,作为禾赛的竞争对手之一,速腾聚创曾在2021年底与比亚迪签署了战略投资协议及战略合作框架协议。此外,禾赛还拿下了上汽飞凡后续新车型的定点,而目前上市车型的激光雷达供应商来自Luminar。

如今,禾赛从中抢走部分订单,可见激光雷达前装市场竞争火药味十足。

目前,激光雷达前装上车主要是匹配NOA、准L3级等高阶智能驾驶的感知冗余需求。市场也在逐步分化:其中,走量车型,正在对NOA进行分层,从早期的普通高速NOA,进化到高速NOA增强版、城市NOA以及全场景NOA。

其中,普通高速NOA从现有的传感器配置、技术成熟度以及车企在数据迭代开发上的布局来看,激光雷达的配置并非首选。无论是「去」高精地图还是「去」激光雷达,普及型NOA的进一步下沉,是车企的主要方向。

同时,4D成像毫米波雷达的「补位」,也对激光雷达搭载车型价位区间的下沉可能性,产生直接影响。「对于大部分车企来说,传感器的标配一定是和成本在不断博弈。」

此外,在理想、小鹏等车型,可以明确看到激光雷达的差异化配置策略。以理想为例,从L8开始,激光雷达只配置在Max版本,价格更低的Pro和Air版本没有配置。从去年11和12月的实际交付量来看,Pro和Max版本的交付比大概是6:4。

另一个标杆案例,就是小鹏P5。作为中国市场首款搭载激光雷达的车型,也为行业提供了一个新的细分市场机会,就是盲区激光雷达。这也是去年国内数家激光雷达公司主推的新产品之一。

不过,从2022年的高工智能汽车研究院监测数据来看,小鹏P5每个月搭载双盲区激光雷达车型的交付占比维持在40-50%之间。显然,在15-20万元价格区间,即便是成本相对较低的盲区激光雷达,车企也存在不小的买单压力。

同时,随着2023年初突然爆发的新能源汽车价格战,车企的成本压力还在继续加大。这意味着,在智能化渗透率提升、销量以及车型盈利指标等多个现实指标下,传感器的组合选择,是摆在每家车企面前的难题。

此外,考虑到市面上具备量产能力和已经开启交付的激光雷达公司数量逐步增加,对于车企来说,供应商的可选择项也越来越多,市场竞争(降本压力)也无疑会愈加白热化。

而资本市场最大的质疑,就是激光雷达公司巨额订单背后的实际交付。当下摆在激光雷达供应商面前最大的问题来自于车型的标配率,直接影响订单转化率。此外,由于一部分品牌车型上市时间还较远,而车市又是变化多端。

比如,以色列激光雷达公司Innoviz在去年8月宣布,将向大众汽车集团旗下的CARIAD子公司提供激光雷达硬件和配套软件,生命周期订单总额将达40亿美元,预计2025年开始交付。不过,该公司股价在去年8月12日达到每股6.12美元的高点后,股价持续下滑。

截止上一个交易日,该公司股价和半年前相比,已经下滑近30%,市值仅剩约5亿美元。而该公司上市时的估值达到了14亿美元。对此,资本市场给出的评价是,相比于其他已经开始前装出货的同行,Innoviz还处于早期阶段。

飞凡R7的上市,标志着Luminar 1550nm激光雷达正式进入前装量产。而几年前定点的沃尔沃首款车型,要到今年下半年才正式上市。不过,由于飞凡R7没有采取标配(只有一款顶配车型搭载),到去年底为止, Luminar仅有不到800台(标配)交付。

此外,禾赛此前的公开招股资料显示:目前,激光雷达前装市场竞争激烈,一些市场参与者拥有更大的资源,比如传统Tier1;此外,还有数家竞争对手也已经定点出货。

比如,在今年CES上,Mobileye首次对外展示了下一代FMCW激光雷达,1320nm波长(基于英特尔的芯片级硅光子技术工艺),可以同时测量距离和速度。这被视为下一代激光雷达的主流趋势,同时,已经量产视觉ADAS方案的Mobileye,相比于单一的激光雷达供应商,具备更强的系统融合能力和交钥匙解决方案。

此外,作为传统汽车零部件的领头羊,在摄像头、毫米波雷达市场处于第一梯队的博世,也在今年CES展上首次亮相了激光雷达的样机:250米测距、支持4百万点/秒的分辨率,工作波长为905纳米,120⁰的视场角(FoV)。

而已经实现第一代、第二代产品量产的法雷奥,可支持自动驾驶功能实现的第三代产品(等效线数达到300线以上)将在2024年投放市场,并且已经拿到多家车企的订单。「订单达到一定规模之后,法雷奥会考虑在国内投产,相关业务已在推进之中。」

而更为不确定性的是,激光雷达行业是一个竞争激烈且需要持续研发投入、成本高昂的细分赛道。数据显示,2021年美股6家激光雷达上市公司在研发上花费了3.95亿美元。2022年,这个数字仍在继续保持高速增长态势。

比如,截至2019年12月31日、2020年和2021年以及截至2021年9月30日和2022年的9个月,禾赛的研发费用分别为1.498亿元、2.297亿元、3.684亿元、2.106亿元和3.764亿元,并且未来可能还会增长。

考虑到车规级激光雷达仍处于从半固态到纯固态技术的迭代初期,为了保持持续的市场竞争力,这些激光雷达公司必须持续加大技术研发投入,甚至是完全颠覆式的革新。这意味着,除了保证前装出货的足够现金流(存货/备货),还需要足够的预算来维持研发投入。

更糟糕的是,从中长期来看,通过降低生产成本来实现面向规模化市场交付,并不能增加激光雷达公司的利润率,原因是整个行业都在降本和降价(包括来自主机厂的压力)的情况下,现有的毛利率或许已经是天花板。

这意味着,激光雷达公司需求尽快找到「后硬件」时代的新出路。而从业务盈利能力来说,多感知系统集成>激光雷达软硬集成>激光雷达硬件。