零售场景梳理和运筹优化工作经验总结

文章目录

- 亡羊补牢不为迟

- 零售行业规模大

- 卷出零售新高度

- 运筹优化实践经验

亡羊补牢不为迟

由于工作岗位变动的缘故,暂时要告别零售场景了。当初自己没想太多就一头扎进了“新”零售这个场景,迄今为止都没有针对零售场景做一个通盘的梳理,现在补回来,以期给后入者一个参考。

但其实,也没必要苛责自己。当初作为一个刚出校门的小白,没有贵人指点,本就很难做出全面的判断。大多数人都是边走边看边思考,唯一不同的是,我还希望把思考的结果梳理出来,然后传递给每一个可能需要的人。观点可能不全面甚至不对,但也是一个过来人的心得体会,最差也能作为大家做判断时的一个输入,哈哈。

好了,进入正题。

零售行业规模大

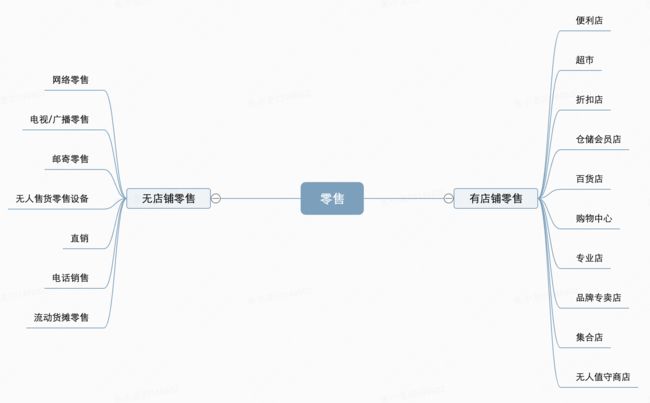

根据2021年10月开始实施的国家标准《零售业态分类(GB/T 18106-2021)》,零售主要指的是面向最终消费者(如居民等)的消费活动。按照有无固定营业场所,可以分为有店铺零售和无店铺零售两大类。其中,有店铺零售可以细分为便利店、超市、折扣店、仓储会员店、百货店、购物中心、专业店、品牌专卖店、集合店和无人值守商店等10种零售业态;无店铺零售包含网络零售、电视/广播零售、邮寄零售、无人售货设备零售、直销、电话零售、流动货摊零售等7种零售业态。

接下来通过一组数据直观感受一下零售行业的规模。此处,我们姑且假设网上零售等同于网络零售,并且社会消费品零售等同于零售大盘(因为没有查到网络零售和零售大盘的直接数据)。

| 年份 | 网上零售额(万亿) | 社会消费品零售总额(万亿) | 网上零售占比 | GDP(万亿) | 零售/GDP |

|---|---|---|---|---|---|

| 2017 | 7.2 | 35 | 0.21 | 83 | 0.42 |

| 2018 | 9.0 | 38 | 0.24 | 92 | 0.41 |

| 2019 | 10.6 | 41 | 0.26 | 99 | 0.41 |

| 2020 | 11.8 | 39 | 0.30 | 102 | 0.38 |

| 2021 | 13.1 | 44 | 0.30 | 114 | 0.39 |

| 2022 | 13.8 | 44 | 0.31 | 121 | 0.36 |

从上表中,至少可以得到三个结论:

(1)零售在GDP中占比约40%。这是一个非常大的比重了。所以这件事情本身,确实是非常重要的,直接关系着国计民生。

(2)2022年网上零售额的绝对值为13.8万亿。这个数值可能还是不太直观,我们再稍微对比一下。沃尔玛是薄利多销的代表,其在2022年的总销售额5727.54万亿美元,净利润为136.76亿美元,利润率为2.4%。即使我们降低利润率至1%,那么13.8万亿销售额也可以带来1千亿+的净利润。京东是“2022中国网络零售TOP100”中的第1名,其年销售额为8千亿+元,按照1%标准转化为利润的话,预计可达80亿+元。所以该场景对公司来说是非常有吸引力的。

(3)网上零售额在整个零售中占比约30%,增速逐渐趋0。这个和我们的直觉是不太一致的,如火如荼的互联网+,经过国内互联网大厂对零售行业十余年的改造,才将网络占比变为30%。根据中国互联网络信息中心发布的《第51次中国互联网络发展状况统计报告》,截至2022年12月,中国网民数量为10.67亿,网络购物用户为8.45亿。所以人口基数已经非常庞大,再想提升网上购物的占比,困难重重。市场没有了增量,公司为了各自发展,就只能“互卷”了。

卷出零售新高度

既然要卷,首先就得知道零售可以朝哪些方向卷,那就必须理清楚零售的发展历史。这里比较推荐刘润的《新零售:低价高效的数据赋能之路》,本节主要基于该书的内容,进行梳理。

零售被定义为连接“人”与“货”的“场”。最早的场是集市;然后增加了百货商场和连锁超市等;现在又增加了电商平台。随着场的演变,能够被连接的“货”的种类变多了,“人”的规模也变多了。

接下来分别从“人”、“货”和“场”来理解一下零售。

人:流量 × 转化率 × 客单价 × 复购率 人:流量\times转化率\times客单价\times复购率 人:流量×转化率×客单价×复购率

这个比较容易理解,就不多赘述了。

货: D − M − S − B − b − C 货:D-M-S-B-b-C 货:D−M−S−B−b−C

D=Design,设计;M=Manufacture,制造商;S=Supply Chain,供应链;B=Business,大商场;b=business,小商店;C=consumer,消费者。

以上是一件商品从设计、生产到消费市场的完整链条。

场:信息流 + 资金流 + 物流 场:信息流+资金流+物流 场:信息流+资金流+物流

这是个新定义,举个例子说明一下,我们去超市买某件商品,会摸一摸手感品质,看一看是否过期等,这是“信息流”;觉得不错,把它放进购物车,推到收银台付钱,这是“资金流”;购买后,自己开车或者坐超市班车回家,这是“物流”。

有了以上的基本认知后,我们看一下,到目前为止零售都有了哪些新玩法。

为了便于理解,此处举个实例:Costco。Costco是世界第二大零售商,在2017年《财富》美国500强排行榜中,Costco名列第16位。在短路经济方面,Costco直接从制造商(M)采购,陈列在自己的卖场(B)里,短路了中间的供应链(S),提升了链条的效率,属于M2B;在数据赋能方面,Costco会通过大数据选择它认为有“爆款”潜质的商品上架,且包装大,量也足,能给消费者带来极好的体验;在坪效方面,通过会员制,提升了转化率和客单价,低价格高品质又能促进复购率,使得其坪效可以达到沃尔玛的2倍。

Costco代表的是一种以会员制为基础的零售方式。其核心盈利模式不在于商品本身带来的利润,而是会员费的收入。该模式目前已经基本跑通,类似的公司还有沃尔玛的山姆。

国内比较火的另外两种零售模式是:即时零售和社区团购。即时零售主打的是半小时/一小时达,目前做的有模有样的公司有盒马鲜生、叮咚买菜、美团买菜和朴朴超市等。该模式目前还没有完全跑通,各个公司都有不同程度的亏损,之前凉凉的每日优鲜就是一个例子。

社区团购的灵魂是价格实惠。在2020年前后,有大批玩家入局社区团购,比如兴盛优选、十荟团、京喜拼拼、淘菜菜、美团优选和多多买菜等。不过该模式烧钱太快,到现在为止也没找到盈利的门道,目前在市面上还占比较大份额的就只剩美团优选和多多买菜了。

运筹优化实践经验

鉴于零售行业的大规模,以及持续探索的“新”零售,运筹优化的相关算法是有一定发挥空间的。如果看零售的那张大图,其实很容易发现,运筹优化算法能够发挥的地方,主要是短路经济中的S模块,即供应链优化。

从问题场景来看,运筹优化可以应用于门店选址/规划,提升营业收入;可以应用于人员排班/定编,提升人效;可以应用于人力/资源的实时/定时调度,提升自动化效率和最优性。

从技术栈使用频率来看,最广泛被用到的的两大类算法是整数规划和启发式算法,梯度类算法较少涉及。

从关联技术来看,结合度最高的是机器学习算法,很多地方都需要预测的结果作为运筹优化算法模型的输入之一。

从实践难度来看,相比最佳的建模设计,落地后的算法采纳率往往是个更大的挑战。

造成这个现象的主要原因,目前的理解是:问题本身可能确实是个比较复杂的,但是在添加了比较多的现实约束后,问题被退化为了规模比较小的问题,业务侧基于自身经验设计的算法效果已经很好,算法能够带来的额外收益较小,甚至会降低业务侧的灵活性。

从价值体现来看,对业务有提升,但其上限大概率受限于具体的运营模式和流程;提升点主要表现在两个方面:流程自动化和结果指标更优。