催收公司承信科技申请纳斯达克IPO上市,募资1500万美元

来源:猛兽财经 作者:猛兽财经

猛兽财经获悉,来自苏州的催收公司,承信信息科技有限公司(下称“承信科技”)近期已向美国证券交易委员会(SEC)提交招股书,申请在纳斯达克IPO上市,股票代码为(GFCX),承信科技计划通过此次纳斯达克IPO上市以每股5.00美元的拟议中间价发行300万股股票,并募集1500万美元。

目前没有现有股东表示有兴趣以IPO时的价认购承信科技股票,如果承信科技在纳斯达克成功IPO上市,那么该公司在IPO时的市值将达到约9050万美元,不包括承销商超额配股权的影响。

公司业务

承信科技成立于2009年,主要在中国从事贷款前风险管理和贷款后逾期债务催收服务。

承信科技通过全资控股GoodFaith BVI及其香港公司GoodFaith HK间接拥有子公司苏州承信100%的股权。

作为一家没有实质性业务的控股公司,承信科技于2021年5月13日在开曼注册成立,真正开展实体业务的是苏州承信及其子公司北海北溟投资有限公司、上海宇壹信息科技有限公司、深圳市信德盛金融服务有限公司。

承信科技的事业群主要集中于:江西、山东、贵州、安徽、辽宁、河南、上海、深圳等地。

承信科技的客户类型包括:商业银行、非银行金融机构、电商平台金融公司、持牌消费金融公司。承信科技表示,它在中国超过11个城市的16个运营中心为超过75个客户提供服务。据披露,2022年前6个月,该公司的客户数量已经减少到了64家,同比减少了2%。

承信科技的管理层由首席执行官王晓伟先生领导,他自2021年5月以来一直在公司任职,在此之前,他曾担任深圳市开发银行信用卡收债部经理和平安综合金融服务有限公司深圳分行总经理。

在股权结构方面,承信科技的董事会主席戴旭,持有公司6%的股权(他曾在国内多家国有银行和股份制银行工作)。首席执行官王晓伟,持有29.2%的股权。

截至2022年6月30日,承信科技已从包括Qearl's Holdings,Cloud Light Holdings和Gread Cause Holdings在内的投资者那里获得了290万美元的投资。

承信科技的主要产品与服务包括:

(1)贷前风控

贷前风控是信贷业务风控体系建设中重要的一环,预测业务风险,精准评估客群收益率,为金融机构构建贷前风控体系,依托于自主研发的风险管理SaaS系统,实现自动化收益及风险评估。

(2)身份信息认证

通过对客户基本信息的分析,与权威数据源进行信息确认,应用人像对比、简项测验等途径,完成对客户身份信息的认证。

(3)车辆信息核验

通过对个人车辆信息的核验,完成对个人车辆财产信息的确认。并针对汽车金融贷前各类风险环,提供定制化咨询服务,设计风控决策数字化体系,建设决策自动化的机构。

(4)关注名单

基于国家权威数据源提供的基础数据,为金融机构前端信贷风控打造的一款拳头产品——关注人员评分A。通过六个评分区间,设置不良人员核心标签,针对不同风险等级的危险客群,制定对应策略。

(5)客群分层

对客户的风险承受能力进行评估,对潜在风险因素进行量化分析,结合客群的行为偏好特征,策划客群分层的实施方案。建设行为评分模型。

(6)数据分析及应用方案

根据客户画像、类型分层和模型应用等,建立了完善的数据合作、数据处理、模型构建、产品输出等的大数据全产业链。搭建标签化的数据库,形成可视化的客户画像,提升客户行业痛点敏感度,最大限度地降低业务风险。

(7)收益矩阵及决策树

基于客户基本信息及风险评估,结合竞品定价、市场投放量、价格敏感度、收入还款能力等多方因素,设计体系化的管理框架与测试方案。

(8)贷后监控

贷后监控,是由“策略、工具、运营”三个方面组成的环形产业链。 依赖于高度智能化、人性化的交互平台与CCDS系统,使执行策略得到有效实施,进一步为运营模式提供快捷、便利的信息管理途径。实现贷后资产化管理,对金融机构已经产生的不良资产进行高效处置,提高清收率、降低不良率。

(9)精准营销

对消费者行为特征进行分析,为客户构建营销管理平台与营销数据库。目的在于深挖有潜力的目标客群,多方面了解客户需求,利用大数据分析能力,完成场景化案例及供需信息匹配,建立良好的互动关系,提升消费者黏性和忠诚度,优化客户体验,提升产品竞争力。

行业概况

根据Mordor Intelligence的市场研究报告,2022年中国金融科技行业的市场规模为850亿美元,预计到2030年将达到3210亿美元。

这意味着这个行业从2023年到2030年的预测复合年增长率为18.05%。

这一预期增长的主要驱动力是政府希望成为“金融技术开发和采用的领先国家”,以及智能手机普及率、宽带接入和消费者使用数字金融服务的意愿的增加。

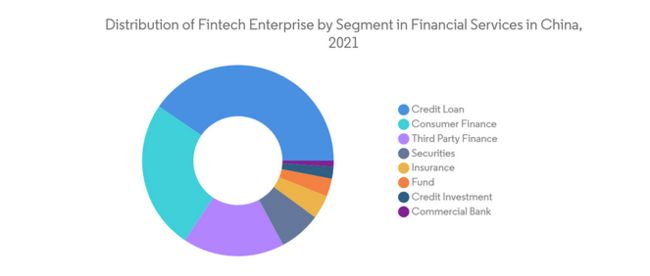

下图为2021年在中国按行业分类的金融科技行业趋势:

承信科技在这个行业的主要竞争对手包括:

(1)同盾科技

(2)百融云创(06608)

(3)上海冰鉴信息科技有限公司

(4)湖南永雄资产管理集团有限公司

(5)深圳市深巨元信用咨询有限公司

(6)广东德律信用管理股份有限公司

(7)华道数据股份有限公司

财务情况

根据招股书,承信科技的财务情况如下:

(1)总收入:承信科技2020年、2021年及截止2022年6月30日的总收入分别为:1599万美元、2065万美元、2456万美元。

(2)毛利润(亏损):承信科技2020年、2021年及截止2022年6月30日的毛利润分别为:521万美元、361万美元、533万美元。

(3)毛利率:承信科技2020年、2021年及截止2022年6月30日的毛利率分别为:32.59%、17.49%、21.74%。

(4)营业利润(亏损):承信科技2020年、2021年及截止2022年6月30日的营业利润分别为:189万美元、105万美元、397万美元。

(5)净收入(亏损):承信科技2020年、2021年及截止2022年6月30日的净收入分别为:127万美元、40万美元、316万美元。

(6)经营性现金流:承信科技2020年、2021年及截止2022年6月30日的经营性现金流分别为:225万美元、308万美元、411万美元。

截至2022年6月30日,承信科技拥有860万美元现金和1640万美元总负债。

截至2022年6月30日的12个月内,承信科技的自由现金流为600万美元。

中介机构

Alliance Global Partners是承信科技此次纳斯达克IPO上市的唯一承销商。