塔望食业洞察|植物肉行业发展趋势 品牌竞争格局及未来发展

前言:疫情给了许多行业发展的变数和机遇,植物肉行业也在疫情之后迎来了爆发式增长,并获得了大多数人的关注。虽然国外植物肉市场的发展规模和理念早已趋于成熟,但对于国内消费大环境和中国人的饮食习惯来讲,植物肉的赛道其实才刚刚开始。本期,【塔望食业洞察】从“植物肉市场兴起背后的原因”、“行业发展趋势”、“中国植物肉行业竞争环境”及“发展思考”等方面对植物肉行业进行了深度解读。

一.植物肉市场兴起背后的原因

1. 植物肉市场兴起:人口、环保、粮食、健康综合因素

城市化进程 10.6亿城市人口

据悉,2035年,我国城市化率将提升至74%,城市人口将增加至10.6亿。2050年,世界人口将达98亿左右,城市化率将由2018年的55%增长到68%。城市化、人口增长导致肉制品需求总量增加,肉类替代品市场规模将迎来高速发展。

低碳地球 绿色养殖

全球各国对环境保护以及可持续发展重视程度日益加深,环保越来越受到重视。畜牧业在全球温室气体排放总量中的比例接近15%。相对动物肉制品生产过程,每生产1公斤植物肉可减少90%温室气体排放、93%土地浪费破坏和99%的生产用水。植物蛋白的普及也能够保护更多的动物,形成人与动物长期良性的共存关系。欧美市场对于植物蛋白的需求增长最快,欧美地区在人文观念和健康追求方面领先于其它国家地区。

粮食危机

如今全球都面临着能源短缺的问题,再加上疫情、各种极端天气和自然灾害更加频繁的影响,导致地球上很多区域的粮食产量遭到了严重的影响,进一步加剧了全球的粮食危机。

时尚健康饮食升级

动物和牲畜易感染各种疾病,例如疯牛病,猪流感、口蹄疫、禽流感等,可能造成健康风险;激素、抗生素导致长期食用普通肉会增加癌症及心脏病的患病风险:肥胖、心脏病等。

综述,城市化进程导致了农耕畜牧的萎缩,经济发展加速蛋白摄入需求总量增加,叠加动物疫情蔓延,环保组织压力的共同作用下,植物肉赛道兴起。

2. 植物肉对传统肉类替代的革命和引领

疫情重塑了全球健康面貌。后疫情时代,国民对健康多维度需求的不断增加,使植物基产业爆发,植物基食品迎来消费红利期,成为未来全球食品行业发展的主要方向之一。

植物肉对传统肉类替代的革命和引领,可以说是人与自然、人与动物之间和谐健康稳定可持续发展重要应对方案。

从动物肉类行业市场规模来看,中国是全球最大肉类消费国,年消费量8800多万吨。据数据统计分析,2020年中国人均肉类消费是61公斤,肉制品行业市场规模突破2万亿元。作为动物可代替蛋白营养,如果植物肉消费占1%,那也将是200亿元的市场。

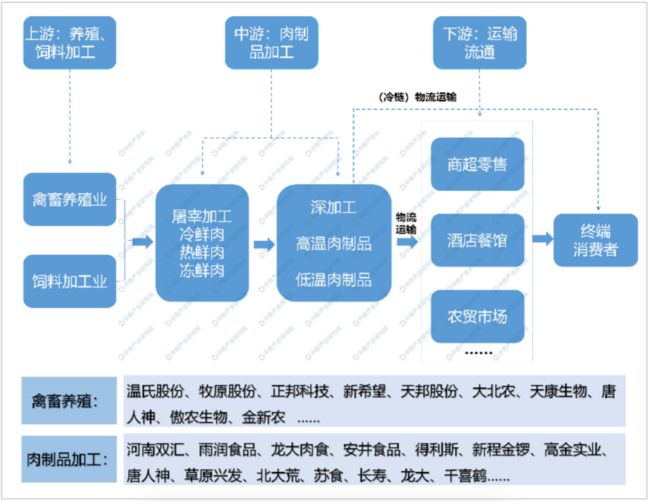

牛、羊、猪、鸡、鸭等食草动物的食物链

(图片来源:中商产业研究院)

技术变革引领产业发展

传统行业的创新有很多种方式,但是颠覆性的一定是新技术。新能源汽车市场特斯拉也好,人造肉制品市场2009年诞生的植物肉beyond meat也好,都证明了这一点,他们带来的革命式的影响,颠覆及带动了整个产业的发展。

2020年可说是中国的植物肉元年。Beyond Meat别样肉客在嘉兴建厂,雀巢在中国推出植物肉品牌嘉植肴,联合利华旗下植物肉品牌植卓肉匠进军中国...巨头接连加入,资本市场火热,显而易见,植物肉市场这片广阔“蓝海”,风头正旺。

尽管中国植物肉市场尚未成熟,但是潜在消费者却在不断增加。据悉,中国的素食人口占中国总人口的4%-5%,总数量超过5000万,并且据报道指出,“与兴起的动物保护主义一道,越来越多的中国年轻人正把素食主义看作是一种健康的、生态友好型的和时尚的生活方式。”

二. 植物肉行业发展趋势

【洞察全球植物肉趋势】

1. 植物肉消费是一种世界潮流

肉类替代品、植物肉成为一种世界性消费趋势。

美国:34%的肉类消费者声称心脏健康是其限制肉类消费的主要原因;

英国:25%的肉类消费者声称心脏健康是其限制肉类消费的主要原因;

西班牙:由于健康问题,46%的消费者正限制加工肉类的摄入。

德国:在2014-2016年间上市的肉类替代品中,德国出产的比例最高,达16%;

法国:与1年前相比,23%的消费者将更多的素食食品纳入他们的饮食中;

巴西:20%的消费者现在开始过上“吃素日”;

中国:纯素食/素食主义者人数已经超过5000万,相当于全部人口的4-5%;

澳大利亚:2016年,有超过200万澳大利亚人(占总人口11%)每天都吃素食或纯素食;更高比例的人经常选择以植物肉为基础的素食。

2. 植物肉市场规模:千亿市场

据数据显示,2019 年全球人造肉的市场规模约为121亿美元,预计2025 年将达到 279 亿美元,CAGR+15%。

据Beyond Meat预测,如果人造肉市场规模可以达到类似“植物奶”与乳制奶的比例(13%),那么对应美国 2700 亿肉类市场,全美人造肉市场未来将达到 350 亿美元,全球人造肉类市场模糊测算可达 1820 亿美元。

3. 中国植物肉市场:亚太地区增长最快,十年千亿市场。

亚太地区的肉类替代品市场增速最快。中国肉类市场缺口大,人造肉千亿市场可期。

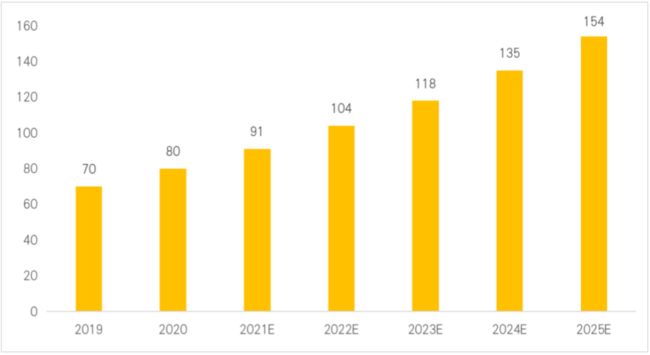

2020年,中国植物肉产业的市场规模约为80亿元,过去五年的年复合增长率在14%左右,保持快速增长。杜邦营养与生物科学公司2020年最新研究显示,中国和泰国对植物性肉类的需求预计将在未来五年内增长200%。预计到2025年,我国植物肉市场规模将达到154亿元左右。

2019-2025中国植物肉市场规模及预测(亿元)

(数据来源:前瞻产业研究院整理)

4. 政策推动植物蛋白肉、实验室培育肉

中国政府积极支持替代性肉类产业;中国政府支持发属摘物蛋自肉和实验室培育肉产业;中国工程院启动"中国工程院战略咨询项目生物培育肉发展战略研究"项目,将从战路层面制定"培育肉”议程。

2021行业标准的建立:2021年6月25日,由中国食品科学技术学会发布的《植物基肉制品》团体标准开始实施,对植物基肉制品的定义、技术要求、标签标识、运输和贮存等进行了规范。

5. 资本市场活跃,2020中国融资增长500%

世界上最大的三家植物肉企业均来自美国,分别是Beyond Meat、Impossible foods、Memphis meats。这些公司的投资人和支持者,不乏比尔· 盖茨、马斯克、李嘉诚等商界大佬。国际巨头雀巢也于2019年进军植物肉市场。根据CBNData消费站发布的《2020消费领域投融资趋势报告》,植物基赛道的融资事件同比增加500%。

以中国本土植物肉品牌为例,其中星期零和heymeat在2020年也迎来了融资潮。星期零在2020年3月到10月之间完成三轮融资,金额高达上亿人民币;heymeat则在8月和12月短短4月中,获得两轮数千万人民币的融资。

中国融资企业:星期零、Hey Maet、珍肉、新素食

(数据来源CBNData)

三. 中国植物肉市场竞争环境

1. 食品巨头都在关注植物肉,餐饮渠道成为各品牌的主要战场。

各大植物肉企业借助餐饮渠道,联合推出植物肉产品。

2019年,汉堡王推出“植物基皇堡”;

2020年4月,星巴克推出“别样牛肉”相关套餐;

2020年5月,喜茶联手植物肉品牌星期零推出“未来肉芝士堡”;

2021年3月,海底捞撤掉牛肉粒,推出植物蛋白新品“味伴侣”。

植物肉市场品牌主要有:

新零售品牌:星期零、hey maet、植爱生活、新素食

外资品牌:雀巢-嘉植肴、联合利华-植卓肉匠

本土老品牌:植的未来、膳食传奇

塔望对各品牌进行了梳理扫描,从“品牌名称、品牌定位、品牌理念、核心价值、品牌口号”几方面做了详细对比研究。

2. 中国植物肉市场发展阶段:初期阶段、成本较高

(1) 对比欧美市场、中国植物肉市场整体处于初级阶段。

新的食品品类渠道分布及市场普及程度不足,产品没有被规模化生产,因而在研发、设备、生产、运输、仓储等每一个环节成本都较高。规模化生产和创新研发都将有助于降低成本,随着市场普及度的提升,植物肉产品会有更多消费者,也将拉低单位成本。

(2)成本高、口感差

与美国饮食文化不同,在中国最被欢迎的植物肉产品并非汉堡肉饼等简食产品。来自《植物肉产业发展报告》的研究显示,火锅、烧烤、卤味、炒菜是国内植物肉产品最常见的消费场景。这意味着国内消费者对植物肉产品的味道和工艺要求更高。

植物肉国内市场前景可期,但如何真正打动“中国胃”,是植物肉企业们需要研究的重要课题。

对中国消费者来说,植物肉产品“比肉贵,但没肉好吃”。口感差以及像豆味是导致消费者流失的主要原因,可以看出“口味”是影响用户消费动机的重要性。提升口感是保证用户复购的第一课题。口感和价格成植物肉领域最重要的核心壁垒。

3. 植物肉市场核心:餐饮、食品的核心食材、工艺

豌豆蛋白是人造肉核心原材料,全球豌豆蛋白供不应求

豌豆蛋白是人造肉的主要原材料。人造肉的原材料主要有豌豆蛋白和大豆蛋白,大豆蛋白虽然更容易购买,但是由于是一种过敏原,且通常经过基因改造,涉及健康风险。豌豆蛋白作为人造肉的主要原材料。供应链强、供货能力稳定目持续的豌豆蛋白公司将受益于人造肉行业的崛起。

美国,加拿大和法国是世界上豌豆的最大的生产国和出口国。

2016 年,加拿大的豌豆产量约占全球总产量的 36%,目前加拿大以 50.8%的份额领先于出口市场,是全球最大的豌豆出口国。近年来,我国豌豆需求逐渐增加,对进口的依赖程度非常高,2018 年我国豌豆进口量达到 144.3 万吨,同比上涨 12.2%。在豌豆大量依赖进口的背景下,稳定的原材料来源是豌豆蛋白公司的主要壁垒之一。

植物肉风味技术:外资优势、本土追赶超越

植物肉风味合成技术,即如何使得植物肉看起来、吃起来、感受上“跟肉一模一样”。

从植物肉风味合成技术层面来看,国外巨头资本雄厚、专利技术较多:有联合利华和雀巢这样的国际巨头;国际行业标杆Beyond Meat 、Impossible Foods等。

本土品牌有星期零、hey maet等新军突起。以星期零为代表的国内品牌,已有 10项正申请及已获得的独有专利,科研费用年占比 30%特别是其拥有重要的分子感官技术,可以做到除定制化产品外生产无人工香精的产品,重点研究“好吃又健康”的植物肉产品。

4. 植物肉市场趋势:市场、产品、渠道多元化发展

市场:细分功能性蛋白种类,分别为不同领域,提供不同性能、特点的蛋白产品,满足不同客户的市场需求。

产品:时尚零食、海鲜食品、常温食品、速食食品、冷藏半成品等食品品类。

渠道:产业链条完善的企业凭借渠道的协同,展开多植物肉品类的探索,为未来的发展提供强劲可持续的利润增长点。

5. 中国植物肉市场消费人群

(1)中国植物肉消费群体:关注度提高、关注口味

政策、疫情、资本多重催化、人们环保意识、健康意识的增强,提高了消费者对植物肉的关注与接受程度。猎奇心态、健康营养、新潮时尚、口味口感、环保理念等是人们购买、食用植物肉的关键词,其中植物肉的“健康”产品功效是最受消费者青睐的主要原因。

(2)中国消费者:千年饮食文化,对植物肉存在认知分歧

中国千年的饮食文化,对于技术性的植物肉存在认知、饮食习惯上的机遇与挑战。尽管中国消费者积极地看待植物蛋白,但他们仍认为动物蛋白是营养中必不可少的。66%的中国城市消费者认同,仅食用植物性食品,他们无法摄入足够的营养。80%的中国城市消费者认为,肉类对膳食均衡不可缺少的。(数据调查来源:MINTEL英名特)

「小结」

洞察1:食品巨头目前都拥有专门的团队在开发和销售肉类和乳制品的植物性替代品,肉不但具有环保的性质,而且也不会牺牲食物的口感。

中国消费者在对肉的质感、纹理、口感方面有更高的要求。各植物肉品牌的产品多数为肉碎,很少有可以直接生肉烹饪的产品,成品菜式的风味与口感无从谈起。“中餐的独特性,对于这些品牌来说不亚于一场极限挑战。”

洞察2:植物肉市场仍处于烧钱阶段,植物肉尚无一家盈利。未来3-5年会出现头部效应,且商业模式呈现多样化。

针对年轻人

餐饮渠道B2B2C

B端专业餐饮

供应链植物基饮食解决方案

C端零食、速食

健康、时尚的生活方式

洞察3:越来越多的植物肉企业涌入赛道。对比动物肉食品品牌,随着技术成熟,产品多元、品类细分化,终端的植物肉、素食餐厅、植物蛋白便利店也将越来越多。

四、中国植物肉行业发展思考

市场机遇:政策、人口、技术、环境、市场的综合因素推动下,技术性的植物肉替代产业是不可逆的趋势,市场热度不减,是优质赛道。

市场竞争:(1)植物肉未来3-5即将迎来发展,原材料、口感与价格成为决胜关键。(2)围绕着风味的技术逐渐成熟,越来越多品牌介入,竞争激烈。(3)优先占据供应链、品牌、渠道拓展的企业品牌,会保持一定的优势。

品牌集中:(1)对比动物肉,植物肉标准化程度相对高,品牌集中度高。(2)越来越多企业进入植物肉赛道,加剧市场竞争震荡。(3)头部企业占据较大份额市场,餐饮、食品是重要赛道。(4)“植物肉”模仿概念逐渐向品牌化、场景化过渡。

政策端的利好,资本端的追捧,产业端的布局,渠道端的热推,都在齐力推动这植物肉这一黄金赛道。在塔望咨询看来,目前市场上尚无#色香味俱全#的品牌出现,这对想要入局的植物肉企业来说,是一个市场突破点。谁能最先破解中国消费者的需求,搞定‘中国胃’,谁就能获得市场先机。

备注:文章部分素材内容和图片来源于网络,如有侵权,请联系删除。

————

消费战略:以消费者为核心导向的品牌战略

塔望3W消费战略: 消费时代,食品企业应该坚定不移选择的本质性核心战略。

“产品时代”、“渠道时代”、“传播时代”,正式进入了“消费时代”(以消费者为导向的市场)。消费时代的特点是企业需要切实地不遗余力地站在消费者的角度,以消费者需求、消费者认知、消费者路径为基准,精细化企业价值链。企业打造品牌不应以内部环境因素或外部竞争因素为核心导向,而应聚焦消费者的生活生态,切身处地研究消费者需求,其中包含显性需求与隐性需求,以达到品牌全运作周期能够满足匹配消费者。

————

塔望 Taste Wend

江南大学食品学院副董事长单位

专注食品大健康行业·消费战略开创者·品牌全案深度服务

塔望(www.tastewend.com)是一家以消费者为导向的品牌全案公司, 以“消费战略”为核心的战略咨询公司。致力于协助食品企业深度洞悉“消费者”,谋定市场并赢得商业成功。塔望Tastewend认为食品品牌来源于市场,也服务于市场,消费者是市场的主体,食品品牌应以消费者为战略出发点,才能获得市场胜利。