研报精选230512

目录

- 【行业230512山西证券】有色金属行业周报:基本金属普跌,锂价持续回弹

- 【行业230512湘财证券】新材料行业周报:五一前后各板块震荡下行,节后稀土价格跌后企稳,锂源现止跌迹象

- 【行业230512山西证券】基础化工2022年报&2023Q1业绩总结:行业景气回落,静待需求复苏

- 【个股230512浙商证券_九牧王】九牧王深度报告:男裤专家逆势启航,复刻国货蜕变之路

- 【个股230512天风证券_厦门象屿】全产业链模式持续深化,大宗供应链龙头穿越周期见成长

- 【个股230512太平洋_科大讯飞】星火发布,国产AI龙头新里程

【行业230512山西证券】有色金属行业周报:基本金属普跌,锂价持续回弹

板块市场表现

板块涨跌幅:有色金属板块报收4684.13,周变化-0.45%,排名第10,跑赢上证综指0.30pct。

子板块表现:锂领涨,能源金属表现优秀。其中,子板块市场表现前三名:锂(3.41%)、稀土(3.08%)、锡(2.89%);子板块市场表现后三位:黄金(-4.24%)、铜(-4.80%)、白银(-5.04%)。

金属价格表现

基本金属:LME铜报收8484美元/吨,周变动-0.55%;上期所阴极铜(活跃合约)报收65310元/吨,周变动-2.41%。LME铝报收2260美元/吨,周变动-0.81%;上期所铝(活跃合约)报收18030元/吨,周变动-2.09%。

贵金属:COMEX黄金报收2029.50美元/盎司,周变动-0.27%;国内黄金期货价格(活跃合约)报收454.90元/克,周变动1.17%。COMEX白银报收25.44美元/盎司,周变动-0.63%;国内白银期货价格(活跃合约)报收5771.00元/千克,周变动1.44%。

能源金属:氢氧化锂价格20.85万元/吨,周变动11.20%;工业级碳酸锂价格19.50万元/吨,周变动5.41%;电池级碳酸锂价格21.50万元/吨,周变动13.16%。钴酸锂价格24.50万元/吨,周变动4.26%;电解钴价格25.65万元/吨,周变动-1.35%;硫酸钴价格34.75元/千克,周变动-0.71%;四氧化三钴价格145.00元/千克,周变动-5.54%。LME镍收盘价21870美元/吨,周变动-11.10%;SHFE镍收盘价175500元/吨,周变动-9.34%;电池级硫酸镍价格33800元/吨,周变动-1.74%。

小金属:镁锭价格27550元/吨,周变动14.55%;钯价格395元/克,周变动7.63%;钛铁价格35700元/吨,周变动-0.28%;金属硅价格21300元/吨,周变动-3.84%;镨钕氧化物价格458000元/吨,周变动5.29%。

投资建议

铜:根据秘鲁能源和矿业部,3月份秘鲁铜产量同比增长20%,环比增长14%;据艾芬豪矿业,3月份卡莫阿卡库拉铜矿产铜3.49万吨,创历史新高;供应端供给修复符合预期。国内终端需求恢复缓慢,但当前为空调等传统消费旺季,可以对铜加工材企业开工率形成支撑。出口方面,根据海关总署数据,2023Q1我国铜出口量为10.21万吨,同比增长55.60%;其中,3月份铜出口量为4.72万吨,同比增长4.51%,环比增长13.13%。根据伦敦金属交易所发布的数据,4月存储在伦敦金属交易所仓库的中国铜库存升至2.67万吨,较3月提升了71%,使中国超过俄罗斯成为伦敦金属交易所最大的铜库存来源国。建议关注博威合金、海亮股份、紫金矿业、西部矿业等。

铝:据百川盈孚数据,4月份我国电解铝产量为331.5万吨,较3月份减少8.5万吨;开工率为83.48%,较3月份下降了1.89个百分点。由于终端需求恢复缓慢,本周电解铝价格处于震荡下行趋势,考虑到供应端紧张,预计铝价下探幅度有限。据乘联会估计数据,4月份乘用车零售165.2万辆,同比增长58%,环比增长4%。建议关注具有一体化优势,成本控制能力强的天山铝业、神火股份等。

锂:本周,锂盐价格继续反弹,主要原因包括:1)正极材料厂商库存基本消耗完,开始补库存;2)价格跌至关键成本,对价格形成支撑;3)下游需求逐渐回暖。据乘联会估计数据,4月份我国新能源汽车销量为52.9万辆,同比增长87%,环比下降3%。乘联会预测,2023年国内狭义乘用车销量为2350万辆,新能源乘用车销量为850万辆,年度新能源车渗透率有望达到36%。据我们测算,2022年赣锋锂业、天齐锂业、中矿资源、雅化集团、永兴材料、江特电机、融捷股份、盛新锂能锂盐单吨成本分别为15.59、6.09、12.09、18.03、5.54、17.06、29.57、10.13万元/吨,建议关注具有成本优势的天齐锂业、中矿资源、永兴材料、盛新锂能等。

风险提示

终端需求恢复不及预期;供给超预期释放;海外地缘政治风险。

【行业230512湘财证券】新材料行业周报:五一前后各板块震荡下行,节后稀土价格跌后企稳,锂源现止跌迹象

核心要点:

市场行情:五一前后各板块震荡下行,且跑输基准指数,半导体材料板块经历前期强势后大幅调整“五一”前后两周新材料各板块均表现为震荡下跌,其中半导体材料板块跌幅最大,累计下跌6.52%,跑输基准(沪深300)6.13pct。磁材、碳纤维、锂电材料、光伏材料及面板材料板块两周累计跌幅分别为3.53%、3.68%、5.38%、5.97%和3.77%,分别跑输基准3.14pct、3.29pct、4.99pct、5.58pct和3.38pct。

估值变动:半导体材料板块估值分位数回落至底部区间,其余板块估值仍维持较低历史分位

“五一”前后两周磁材、碳纤维、锂电材料、光伏材料、半导体材料及面板材料板块估值(市盈率TTM)分别为23.4x、31.8x、21.3x、19.4x、48.25x和22.8x,期间累计变动分别为+0.25x、+0.43x、+0.79x、;-3.45x、-9.71x和-1.46x,部分行业估值回升受一季报业绩披露影响;其估值分位数分别为7.3%、0.5%、1.1%、2.6%、20.6%和8.7%,半导体材料板块估值分位数再次回落至底部区间,碳纤维、锂电及光伏材料板块接近长期底部极值,磁材及面板材料板块维持在底部区间。

五一前后两周镨钕价格先跌后稳,重稀土镝价格稳中有跌,铽价延续下跌,钆铁、钬铁跌后持稳。钴现货价持续调整,硼铁反弹,金属镓有所回调,铌铁持续调整,烧结钕铁硼毛坯小跌后企稳

镨钕:“五一”前镨钕价格继续调整,节后有所企稳,全国氧化镨钕均价至43.8万元/吨,累计环比下跌8.37%;镨钕金属均价至54.5万元/吨,累计环比下跌5.22%。

重稀土:“五一”前后两周镝价稳中有跌,全国氧化镝和镝铁均价分别至1900元/公斤和1865元/公斤,环比分别调整1.81%和1.32%。同期铽价先跌后稳,全国氧化铽均价累计环比跌幅3.45%至8400元/公斤,金属铽均价累计环比跌幅4.87%至10750元/公斤。“五一”前后两周钆铁价格跌后持稳,钆铁合金国内均价环比下调1.96%至25万元/吨;同期国内钬铁合金回调1.63%至60.5万元/吨。

其他原料:“五一”前后两周长江有色钴现货价格持续调整,累计环比下跌5.05%至26.3万元/吨。硼铁(18%)价格反弹2.84%后持稳于2.66万元/吨,国内铌铁(60-A)出厂价继续调整1.09%至27.25万元/吨,金属镓(99.99%)价格环比回调2.74%至1775元/公斤。

烧结钕铁硼:“五一”前后两周钕铁硼价格小跌后持稳,毛坯烧结钕铁硼N35全国均价环比下跌1.15%至172.5元/公斤,H35全国均价环比下跌0.81%至244.5元/公斤。

五一前后两周原料端四氧化三钴累计环比大跌,钴、镍硫酸盐延续下行。三元前驱体价格持稳,锂源价格现企稳迹象,但有所分化,磷酸铁锂正极企稳,三元材料走势向好。电解液环节六氟磷酸锂持稳反弹,各类溶剂价格平稳,各电解液跌幅缩减。负极材料价格总体持稳、部分品种下跌,石墨化加工费价格节后有所下调,负极量库双减,隔膜开工维持环比回升态势,锂电铜箔均价及加工费有所分化

正极材料:“五一”前后两周三元正极原料端四氧化三钴价格累计环比大跌5.5%至14.6万元/吨;钴、镍硫酸盐价格环比分别下行1.41%和4.23%至3.5万元/吨和3.4万元/吨,硫酸锰持稳于0.64万元/吨。同期三元前驱体NCM111、NCM523及NCM622价格维持稳定,分别为8.3万元/吨、8.6万元/吨和9.7万元/吨。“五一”前后锂源价格有所分化,电池级碳酸锂价格累计环比反弹1.12%至18.05万元/吨,氢氧化锂价格环比仍然大跌8.54%至18.75万元/吨。三元正极材料分化,NCM523价格反弹1.41%至18万元/吨;NCM622价格环比跌幅缩窄至0.91%,近一周持稳于21.8万元/吨。同期前驱体正磷酸铁价格持平于1.4万元/吨;磷酸铁锂正极价格连续两周持稳于7.25万元/吨。

电解液:“五一”前后六氟磷酸锂持稳反弹,周环比回升4.57%至9.15万元/吨。根据百川盈孚,同期溶剂DMC、DEC、EMC、EC及PC市场均价分别持稳于5300元/吨、9750元/吨、9550元/吨、5500元/吨和8600元/吨。“五一”前后电解液环节稳中有跌但跌幅缩减,磷酸铁锂、锰酸锂、三元圆柱2.2AH及2.6AH电解液价格环比分别下跌2.73%、0.86%、2.7%和2%至2.85万元/吨、2.3万元/吨、3.6万元/吨和3.92万元/吨。

负极材料:“五一”前后锂电负极材料市场价格总体持稳,但石墨化代加工费节后有所下调。人造石墨负极材料市场均价环比下跌9.81%至3.98万元/吨,主要系中端人造石墨价格节后调低5000元/吨。天然石墨负极材料市场均价持平于3.97万元/吨,中间相碳微球市场均价持平于6.12万元/吨,石墨化代加工费区间节后下调1000元/吨至10000-12000元/吨。同期负极材料周产量为18390吨,累计环比降低8.1%;工厂库存跌至1820吨,累计环比下降1.62%(-30吨)。

隔膜:“五一”前后隔膜市场价格平稳,开工持续回升。隔膜周产量至28199万平米,近两周累计环比升1.06%;行业开工率至94.36%,环比升0.99个百分点。同期隔膜市场库存至3970万平米,环比增2.06%(+80万平米)。

电池级铜箔:“五一”前后锂电铜箔市场价格及加工费均有所分化。8μm和6μm锂电铜箔主流市场均价分别持平于8.33万元/吨和9.08万元/吨,4.5μm锂电铜箔主流市场均价下跌2.08%至11.78万元/吨(低端及高端价分别调低2000元/吨和3000元/吨)。8μm和6μm锂电铜箔加工费区间分别持平于12000-17000元/吨和20000-24000元/吨,4.5μm锂电铜箔加工费区间则调整至48000-50000元/吨(其中低端价和高端价分别下调2000元/吨和3000元/吨)。

投资建议

磁材产业链方面,相关上市公司一季报陆续发布,多数净利润及盈利能力同比均下滑,反映当前基本面疲弱状态,短期基本面疲软仍是抑制板块上行的因素。当前估值徘徊于长期历史底部位置,需继续等待基本面向好趋势的加强,预计在经济复苏趋势下传统下游需求向好的方向不变,以及政策层面对新能源领域的持续支持,维持中期整体需求向上的观点。且随着未来行业格局有望持续向头部企业集中,建议继续关注磁材板块头部企业机会。锂电材料板块,近期随着锂源价格的止跌企稳,核心材料价格下跌趋势有望缓和,关注需求端后续的回暖和价格体系拐点的确立,同时建议关注存量市场下锂电新材料应用的进展。维持新材料行业整体“增持”评级。

风险提示

原材料及产品价格波动风险,下游需求增长不及预期风险,政策变动风险,行业产能不能如期释放风险,新技术及新材料替代风险。

【行业230512山西证券】基础化工2022年报&2023Q1业绩总结:行业景气回落,静待需求复苏

2022年化工业绩基本向好,23年一季度业绩环比改善明显。受宏观经济放缓、能源价格高位、疫情等因素影响,下游需求总体疲软,供需矛盾加剧,多数化工品价格下跌。2022年化工行业实现营业收入105907.17亿元,同比增长26.87%,实现归母净利润为5848.07亿元,同比增长38.23%。23Q1化工行业实现营业收入24598.69亿元,同比增长3.34%,环比下降7.69%;实现归母净利润为1344.2亿元,同比下降2.2%,环比增长53.83%。其中,基础化工实现营业收入4991.78亿元,同比下降3.28%,环比减少8.55%;实现归母净利润337.55亿元,同比减少45.51%,环比增长33.71%;石油石化实现营业收入19606.91亿元,同比增长5.17%,环比减少7.46%;实现归母净利润1006.65亿元,同比增长33.33%,环比增长62%。

基金持股比例有所下降,北向资金积极增持石化行业央企。2023Q1基础化工持股比例为2.68%,同比-0.83pct,环比-1.3pct;石油石化持股占比为0.61%,同比-0.07pct,环比-0.61pct。基金对氮肥、膜材料等子行业持仓市值占比有所提升,23Q1基金对氮肥、膜材料持股比例分别为11.42%、6.78%,相较于2022年分别提高5.53pct、4.75pct,同比22Q1提升11.42pct、3.66pct。年初至今北向资金积极增持石化行业央企,同时对传统炭黑、染料、纯碱龙头加大持仓力度。基础化工板块沪深股通持股数量前五的分别为卫星化学、万华化学、华峰化学、君正集团、华鲁恒升。石化板块沪深股通持股数量前五的分别为中国石化、中国石油、海油工程、海油发展、广汇能源。

子行业盈利分化明显,需求有望迎来边际改善。22年农药、钾肥、氟化工等行业业绩同比增幅较大,粘胶、氨纶同比下滑较多。23Q1钛白粉、复合肥等行业环比增幅较大,胶黏剂、锦纶等环比下滑较多。钛白粉板块受宏观经济增长速度放缓、房地产等主要终端消费行业低迷的影响,高成本与弱需求博弈。2022年钛白粉板块实现收入412.71亿元,同比+28.13%,实现归母净利润41.1亿元,同比-35.6%。23Q1钛白粉板块实现收入109.17亿元,同比+2.83%,实现归母净利润6.55亿元,同比-57.79%。一季度业绩环比有所改善,随着各项积极政策持续发力,叠加需求端的逐渐修复,预计钛白粉表观消费量将保持稳定增长,盈利有望边际改善。氟化工板块盈利向好,高景气持续,作为新能源材料的氟化工产品,受下游高景气的拉动,主要产品价格维持高位,2022年氟化工板块实现收入471.37亿元,同比+33.49%,实现归母净利润62.96亿元,同比+74.8%。23Q1氟化工板块实现收入122.89亿元,同比-7.2%,实现归母净利润6.27亿元,同比-67.33%。随着二季度旺季来临,终端需求稳步回升,加之成本面支撑,行业高景气持续。钾肥板块2022年业绩超预期增长,实现收入424.08亿元,同比+120.49%,实现归母净利润232.48亿元,同比+241.84%。23Q1氯化钾市场价格整体呈现下滑局势,钾肥板块实现收入77.22亿元,同比-22.46%,实现归母净利润36.51亿元,同比-23%,未来需关注国际市场及中国印度大合同进展,氯化钾市场仍存潜在需求待释放。

投资建议:2023年预计成本端对化工品价格的影响将减弱,需求有望逐步回暖,由于供应端仍处产能投放周期,供需矛盾压力依然较大,需求复苏不足以支撑价格持续上涨,伴随着成本压力的缓解,化工行业盈利能力有望边际改善。

我们建议关注:(1)全球种植面积继续扩大背景下,农药化肥景气有望保持。2022年的农化行业处在21年双控双限的周期修复中,17年以来的农化产能建设周期结束,产能逐步释放,原药产品价格高位回调。2022年12月份召开的中央经济工作会议中提出了全面推动乡村振兴,实施新一轮千亿斤粮食产能提升行动,绿色农药将成为2023年农药行业发展方向,同时粮食安全危机下全球肥料需求增速加大,带动对于钾肥、氮肥等需求,农化有望持续高景气。重点关注扬农化工、盐湖股份。(2)近年来国内的光伏EVA需求较大,市场供需处于紧平衡的状态;POE目前全部依靠进口,技术壁垒很高,政策有望加速国产替代步伐。EVA、POE等与新能源相关的化工原料需求有望保持较快增长,中长期来看,随着新能源产业的快速发展,市场对于新材料需求量不断增加,看好受益国产替代的龙头公司,关注万华化学。

风险提示:宏观经济波动的风险;新建产能项目不达预期的风险;原材料价格波动风险。

【个股230512浙商证券_九牧王】九牧王深度报告:男裤专家逆势启航,复刻国货蜕变之路

九牧王(601566)

投资要点

34年精工匠心的坚实基底,秉承专业品质的持之以恒。老牌男裤专家经历行业沉浮后,2020年逆势之下启航蜕变之路,持续“巩固核心认知+年轻业态转型”,当前经营向好趋势已显现,行业全面回暖之下,业绩弹性有望持续释放。

男裤专家:34年成就行业领先地位

专注于以男裤为核心的中高端商务休闲男装34年,自2000年起连续23年位居国内男裤市场占有率第一名。中国男裤标准参与制定者,男裤累计销售超一亿条,获得“全球销量领先的男裤专家”的市场地位认证。旗下拥有主品牌九牧王,以及定位时尚潮流的副品牌ZIOZIA、FUN。围绕“平台化、多品牌、全渠道”战略,打造三大服装平台,为不同消费者提供差异化产品。

时代缩影:顶峰相见后的十年沉浮

九牧王发展历程亦是我国服装零售行业的缩影。本土龙头服装品牌均经历2011年之后海外品牌及电商带来的冲击,都曾面临产品同质化、品牌形象与渠道老化的问题。部分本土品牌在走出危机后,通过差异化的战略改革,迎来了品牌发展的“第二春”,塑造“年轻、国潮、差异、专业”的品牌形象,从而得以在海外品牌的夹击中实现突围。

18年以来持续高涨的民族自信加速了国货崛起的进程。国货崛起将是较长时间内的大势所趋,继安踏、李宁、波司登后,预计将会有更多优质的国产服装品牌迎来二次成长。

逆势启航:蜕变之路能否复刻?

聚焦主品牌与男裤品类,巩固消费者认知。聚焦最擅长的男裤品类,在消费者心中植入“全球销量领先的男裤专家”的品牌认知。

精工匠心,以质取胜,夯实男裤硬实力。国际时尚的设计+高品质功能性面料,为公司产品带来明显变化。

民族品牌强势出圈,高频精准投放目标人群。更换中文品牌logo,多次登陆国际时装周,2020年与分众传媒达成亿元级战略合作,精准投放主流消费人群,通过体育营销、事件营销,搭乘主流社交渠道进行全方位的品牌推广。

门店形象持续升级,拥抱年轻化新业态。推广年轻化、现代化全新门店形象——九牧王十代店,目前十代店已超850家(占比接近40%);逐步向购物中心、奥莱等年轻业态转型,购物中心店占比从2019年的8%提升至23%。

财务对比:向好迹象已现,静待复苏

九牧王男装市占率仅0.6%,疫情期间韧性最强。2022年九牧王/七匹狼/中国利郎/海澜之家的收入相比2019年,分别下滑8%/11%/16%/16%,九牧王战略转型对销售的支撑作用已有所显现。

较高的直营占比使九牧王毛利率与销售费用率高于同行。由于直营占比较高,九牧王毛利率长期维持在56%-60%之间,领先于同行;由于对渠道建设及品牌宣传的投入激增,销售费用率于21-22年攀升至37%以上,仍处于改革的阵痛期。

渠道结构导致资产周转差异。直营+线上占比高于同业,九牧王的存货周转天数在可比同行中处于较高水平。公司应收账款周转天数从2014年的31天稳步改善到2022年的22天,在可比同行中处于优秀水平。

盈利预测及估值

九牧王作为老牌男装品牌,战略变革决心较强,在产品、品牌、营销、渠道各方面都进行了优化调整,有望实现品牌重塑,重新焕发生机。预计公司2023-2025年实现营业收入30.4/34.8/39.5亿元,同比增长16%/14%/13%,实现归母净利润2.97/4.01/4.69亿元,同比分别扭亏为盈/+35%/+17%,截至5月10日65亿市值对应PE为22/16/14倍。考虑到公司当前正处于转型期,首次覆盖,给予“买入”评级。

风险提示:品牌营销效果不及预期,店效增长不及预期,疫情反复风险

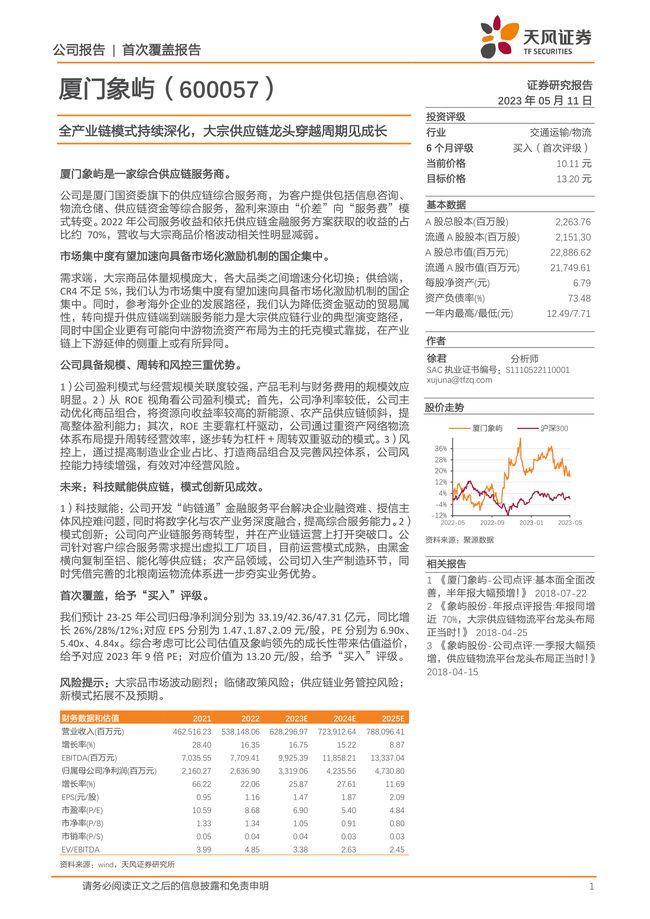

【个股230512天风证券_厦门象屿】全产业链模式持续深化,大宗供应链龙头穿越周期见成长

厦门象屿(600057)

厦门象屿是一家综合供应链服务商。

公司是厦门国资委旗下的供应链综合服务商,为客户提供包括信息咨询、物流仓储、供应链资金等综合服务,盈利来源由“价差”向“服务费”模式转变。 2022 年公司服务收益和依托供应链金融服务方案获取的收益的占比约 70%,营收与大宗商品价格波动相关性明显减弱。

市场集中度有望加速向具备市场化激励机制的国企集中。

需求端,大宗商品体量规模庞大,各大品类之间增速分化切换;供给端,CR4 不足 5%,我们认为市场集中度有望加速向具备市场化激励机制的国企集中。同时,参考海外企业的发展路径,我们认为降低资金驱动的贸易属性,转向提升供应链端到端服务能力是大宗供应链行业的典型演变路径,同时中国企业更有可能向中游物流资产布局为主的托克模式靠拢,在产业链上下游延伸的侧重上或有所异同。

公司具备规模、周转和风控三重优势。

1)公司盈利模式与经营规模关联度较强,产品毛利与财务费用的规模效应明显。 2)从 ROE 视角看公司盈利模式:首先,公司净利率较低,公司主动优化商品组合,将资源向收益率较高的新能源、农产品供应链倾斜,提高整体盈利能力;其次, ROE 主要靠杠杆驱动,公司通过重资产网络物流体系布局提升周转经营效率,逐步转为杠杆+周转双重驱动的模式。 3)风控上,通过提高制造业企业占比、打造商品组合及完善风控体系,公司风控能力持续增强,有效对冲经营风险。

未来:科技赋能供应链,模式创新见成效。

1)科技赋能:公司开发“屿链通”金融服务平台解决企业融资难、授信主体风控难问题,同时将数字化与农产业务深度融合,提高综合服务能力。 2)模式创新:公司向产业链服务商转型,并在产业链运营上打开突破口。公司针对客户综合服务需求提出虚拟工厂项目,目前运营模式成熟,由黑金横向复制至铝、能化等供应链;农产品领域,公司切入生产制造环节,同时凭借完善的北粮南运物流体系进一步夯实业务优势。

首次覆盖,给予“买入”评级。

我们预计 23-25 年公司归母净利润分别为 33.19/42.36/47.31 亿元,同比增长 26%/28%/12%;对应 EPS 分别为 1.47、1.87、2.09 元/股, PE 分别为 6.90x、5.40x、 4.84x。综合考虑可比公司估值及象屿领先的成长性带来估值溢价,给予对应 2023 年 9 倍 PE;对应价值为 13.20 元/股,给予“买入”评级。风险提示: 大宗品市场波动剧烈;临储政策风险;供应链业务管控风险;新模式拓展不及预期。

【个股230512太平洋_科大讯飞】星火发布,国产AI龙头新里程

科大讯飞(002230)

报告摘要

人工智能行业领先者,业务稳健,应用场景不断扩展。公司在人工智能领域深耕20年,技术积累雄厚。公司是中国人工智能“国家队”,承建有国家首批新一代人工智能开放创新平台、全国首个认知智能国家重点实验室(首批标杆全国重点实验室),以及语音及语言信息处理国家工程研究中心等国家级平台。业务方面,智慧医疗业务实现营收4.67亿元,同比增长38.36%,教育产品和服务营收61.61亿元,同比增长2.56%。智慧教育因材施教综合解决方案已累计在50多个市、区(县)级应用。个性化学习手册,在封校停课累计影响学校超过60%的前提下,依旧保持90%以上续购率;未受封校停课影响区域全年营收同比增长超90%。

公司在大模型领先于国内大模型厂商,部分性能指标超过ChatGPT。481项测评体系中,公司领先国内大模型厂商。多风格、多任务的长文本生成能力:181个细分任务测试。星火在国内目前已经推出来、能够测试到的认知大模型中,是明显领先的,中文已经超过了ChatGPT水平,英文如果满分以5分来算,ChatGPT现在是4.48分,星火模型已经达到4.29分;多层次、跨语种的语言能力:119项详细任务跟语言理解有关,根据现在的测试结果,在国内可测的现有系统中遥遥领先。多题型可解析数学能力:数学相关的大概有16个类别的详细任务,在国内可测的同类系统中遥遥领先,现已经超过了ChatGPT。

大模型技术星火认知已经发布,多项大模型产品应用落地。公司于2023年5月发布星火认知大语言模型,同时介绍了大语言模型在教育、医疗、办公、车载等行业的解决方案,于发布会上介绍多种大模型应用产品,预期随着大模型的应用将助力公司盈利能力的提升。

投资建议:随着外部影响的消除和公司大语言模型的应用,公司的盈利能力将得到持续的改善,预计2023-2025年公司归母净利润为16.85/22.44/31.73亿元,EPS分别为0.73/0.97/1.37元,对应市盈率为90.21/67.74/47.91,维持“买入”评级。

风险提示:公司业务拓展不及预期;市场竞争加剧;业务创新风险;相关政策落地不及预期

关注@漫游随机,后台留言"研报+日期"获取当日全部研报️请注意当日研报集合需次日生成

本文由 mdnice 多平台发布