ETF交易好不好?如何选择一个好的ETF基金?

作为普通投资者,交易ETF基金时,拥有证券账户即可,如同买卖股票一样操作,非常便捷,可以在盘中实时买卖。和投资股票相比较,风险相对较低。

首先,什么是ETF基金?

ETF其实是一个缩写:E—Exchange,T—Traded,F—Funds。翻译成中文

名称是:交易所交易型基金。

ETF基金是一种“被动式管理型”指数基金,是一种指数基金,跟踪复制指数。

目前市场上有很多支ETF基金,包括常见的上证50ETF(510050)、沪深300ETF(510300)、中证500ETF(510500)、创业板ETF(159915)等。

ETF交易既有优点也有缺点,投资者需要根据自身的投资目标、风险承受能力和投资期限来评估是否适合交易ETF。

二:投资ETF的优缺点有哪些?

优点:

1. 风险分散:ETF投资的是一篮子股票,与单一股票相比,ETF可以通过分散投资来降低风险。

2. 交易透明:ETF的组成和运作方式类似于指数基金,其投资组合在每个交易日结束时公开,透明度较高。

3. 交易成本低:与个股交易相比,ETF的交易费用通常较低,因为ETF是被动管理型产品,运营成本较低。

4. 流动性好:ETF在二级市场上的交易非常活跃,流动性好。

缺点:

1. 跟踪误差:尽管ETF旨在跟踪特定指数的表现,但由于各种因素的影响,实际表现可能与指数产生偏差。

2. 无法免税:与一些国家相比,中国的ETF无法享受免税待遇,投资者需要缴纳资本利得税或个人所得税。

3. 受市场影响较大:如果市场出现大幅波动,ETF的价格可能会受到影响。

4. 投资门槛高:对于个人投资者来说,投资ETF通常需要较大的资金量,这可能会限制一些人的参与。

三、如何挑选ETF基金:

现在越来越多的投资者喜欢买ETF,那么该如何挑选ETF呢?可以从以下几个角度可以供大家参考一下。

1. 明确自己的投资目标:

我们在开始任何投资之前,都要明确自己的投资目标和计划。如果只是盲目开始,那么极有可能惨痛结束。

如果是风险偏好比较高的投资者,可以选择A股ETF、海外股票ETF、商品ETF等。如果是看好美国市场,又想分享美国市场的投资收益,则可以选择纳斯达克100ETF以及标普500ETF。

小结:风险偏好比较低的朋友,可以选择债券ETF、货币ETF等资产。

2. 看估值:

选择估值相对便宜的时候买入。

估值工具的话,很多平台都会提供,比如天天基金有个PE(PB)百分位估值,将百分位低于35%的定义为低估区,高于70%的定义为高估区。

3. 看流动性:

流动性常用指标有ETF场内换手率、场内成交额等,也可以通过看ETF有无做市商来判断。

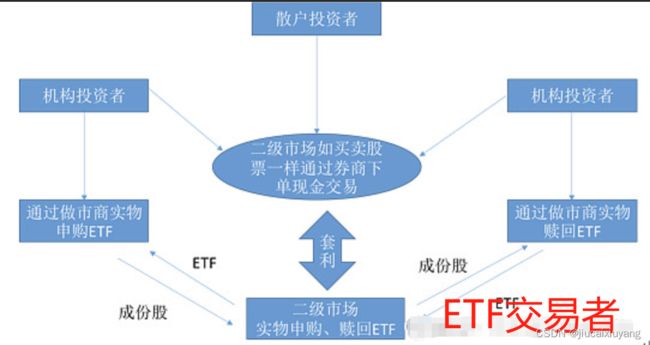

一般场内有做市商的ETF流动性好,因为做市商挂出大额买单和卖单可以及时满足投资者的交易需求,不至于持有ETF而卖不出去或者无法买到ETF。

交易量和交易的活跃程度对于ETF来说可谓是灵魂,交易量越大的ETF基金越容易买卖,越容易买卖就越吸引资金进入,也就越方便我们进行套利操作。

4. 看折(溢)价率:

折(溢)价率是基金中常用到的概念,简单来说就像买东西的折扣。正值代表溢价,负值代表折价。

通过看ETF的折(溢)价率可以看自己购买ETF时是买贵了还是买便宜了。还是拿上面的水果篮来举例子:

假如一个水果篮原价100元,70元卖给你,就是折价率30%,120元卖给你,就是溢价20%。

5. 看跟踪误差:

ETF的投资目标是紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化。因此跟踪误差可以让我们检验一只成熟的ETF是否足够优秀。

跟踪误差是指组合收益率与基准收益率(大盘指数收益率)之间的差异的收益率的标准差,反映了基金管理的风险。

跟踪偏离度是指基金的净值增长率和基准收益率之间的差值。

我们可以通过看ETF的收益走势与标的指数的收益走势来大致判断该ETF的跟踪偏离度,一般情况下,ETF的跟踪偏离度不会太大。

6. 看费率:

选择同类型基金时,尽量选择费率低的基金,能省一点是一点。

一般来说,ETF的管理费率为0.5%,托管费率为0.1%。相比主动型基金的管理费率1.5%和分级指数基金的管理费率1%,ETF的费用低廉。

可不要小看了这0.5%到1%的差距,费用对收益的重要性主要体现在复利的扩张效应上,考虑复利效应后,即使细微的费用之别也会引起巨大的长期收益差异。

7. 看基金公司与ETF规模

我们都知道,一般规模大、品类多的基金公司,经历了市场上大大小小的风雨,会更有公信力,也更有经验。

而ETF基金规模越大,也越能应对大额资金赎回带来的冲击,运营会更加平稳,二级市场交易的活跃度也更好。

所以我们要选择规模在2亿以上的ETF,这样不容易有清盘的风险。

8. 看夏普比率

夏普比率是基金绩效评价标准化指标,它衡量的是基金每承受1单位总风险会产生多少的超额报酬,是同时对收益与风险加以考虑的综合指标。

在其他条件相同的情况下,我们要尽可能选择夏普比率高的ETF,因为这样承担的每一份风险,都可以让我们获得相对更多的收益。

但需要注意,历史夏普比率高的,不一定代表未来夏普比率一定高。

综上所述,ETF交易具有分散投资、交易透明、交易成本低、流动性好等优点,但也有跟踪误差、无法免税、受市场影响较大和投资门槛高等缺点。投资者在决定是否交易ETF时,应充分考虑自己的投资目标和风险承受能力。