信用评分及模型原理解析(以P2P网贷为例)

转载自:http://www.cnblogs.com/nxld/p/6365421.html

本博文将针对消费贷款领域的信用评分及其模型进行相关研究探讨。虽然人人都可以通过对借款方在Lending Club(国外最大的P2P网站)和Prosper上的历史借贷数据进行分析,但我相信,了解消费信贷行为、评分机制和贷款决策背后的工作原理可以帮助投资人更好的在市场中进行决策,获得收益。

消费信贷一直是推动世界领先国家经济转型的主要力量。在过去的50年里,消费开支也因此有所增加。根据纽约联邦储备银行家庭债务和信用季度报告,2014年8月,消费者负债总额为11.63万亿美元,其中74%为按揭和净值贷款,10%为学生贷款,8%为汽车贷款,以及6%为信用卡债务。消费信贷需求增长率极高,自动化风险评估系统势在必行。

信用评分

信用评分最早始于上世纪50年代初。信用评分最初使用统计学方法来区分优秀和不良贷款。最初,信用评分的重点是是否要给贷方发放贷款,后来,这种行为转变成了申请人评分(applicant scoring)。信用评分借着申请人评分这一项成为了一项成功的评价系统。

在信用评分中,信贷价值假设会在未来的几年保持稳定,贷方会对申请人是否会在未来的12个月内出现90天以上的逾期支付进行评估。申请成功时的最低评分界限是该分值边际良好和不良贷款几率相比而来。申请者贷款1-2年以来的数据,加上相应的信用记录将帮助建立申请者未来2年左右的申请评分模型。

行为评分(Behavioral scoring),是申请人评分的一个补充,旨在评估申请人在过去一年中支付和购买行为的状况。 此数据用于预测未来12个月的违约风险情况,通常每个月更新一次数据。最近表现和当前信贷信息比最开始的申请信息更为重要。比起违约风险,如今贷款方更加注重能满足他们盈利目标的贷款战略。他们通过选择贷款额、利率及其他条款,从而最大限度地提高盈利能力。基于盈利能力而做出决策的技术分析叫做利润评分(profitscoring)。

与可使用静态信用评分模式的申请人评分不同,行为评分和利润评分需要使用动态信用评分模式,即要将过去的信贷行为纳入考虑范围。 一般来说,信用评分模型会分别为每一笔借贷建模。但是,如果借款人贷款组合违约情况(信用风险)增高,所借款项便不重要了。目前为止没有广泛接受的用于评估贷款组合的信用风险模型。我们可以通过评估系统识别贷款质量的能力,预测概率的精确性以及分类预测的准确性这三点来评估一个信用评分模型。

贷款决策模型

贷款人的主要目标是在其投资组合中获得利润最大化。对于任何一笔贷款中,投资人都需要考虑贷款回报额。投资100美元,获利10美元显然不如投资25美元,获得3美元回报。有些情况下,借款人无法偿还贷款,这就意味着贷款人甚至会面临重大损失。我们可以通过分析投资组合违约率及违约结果对风险进行量化。贷款人还可以将风险和回报设定在预期的范围内。最终是否投资给借款人需要基于一系列决策:即哪些信息将有助于作出决策,在决策过程期间和之后贷款会有何发展以及最终可能出现的结果。

影响图网

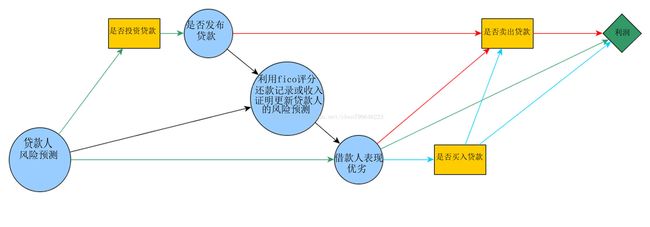

影响图网利用可视化的图形帮助投资人了解主要决策、不确定性因素以及最终成果是如何相互影响的。影响图网可以确定决策的重要方面,有哪些数据与决策相关,以及在哪些方面与决策有关。图网包括三种节点:决策(长方形节点),不确定因素(圆形节点),以及结果(菱形节点)。各节点由箭头相互连接。

图1从市场中贷款人的角度进行绘制。

在上图中我们看到:首先,贷款人获得借款人是否会有良好表现的贷款预测。预测是随机事件,贷款人也不能决定预测的结果。它影响的是否投资贷款(Loan or not)的决策,也会影响借款人的表现优劣(Borrower good or bad)。接着,平台将决定是否发布贷款(Loan issued or not)。这对贷款人来说是随机事件。只有该贷款得到足够的贷款人支持,贷款人对是否发布贷款才有决定权或影响力。贷款一旦发布,贷款人就可以检验收入证明(Income verification)执行情况,查看FICO分数及还款记录(FICO score and payment history.)的变化,并更新贷款预测。根据更新后的贷款预测,贷款人可以决定是否要在FILOfn二级交易平台上卖出贷款。类似的,其他贷款人也可以在二级交易平台上很据更新的贷款预测决定是否买入贷款。这一系列事件会最终影响贷款人的收益。

决策树

决策树确定贷款中有哪些最优决策,并按照决策过程中信息的了解顺序来解析决策的各个步骤。

那么决策树模型又是如何根据可视化影响图网中的结构逐渐形成的呢?决策树与影像图网的结构类似。其结果由以数字代表的回报事件表示。每个机会节点(不确定事件)都被赋予一定比重,比重代表事件结果发生的可能性。

从结果点开始往回推,经过所有决策及不确定事件的节点后,可以计算出每个结果的预期货币值(EMV)。

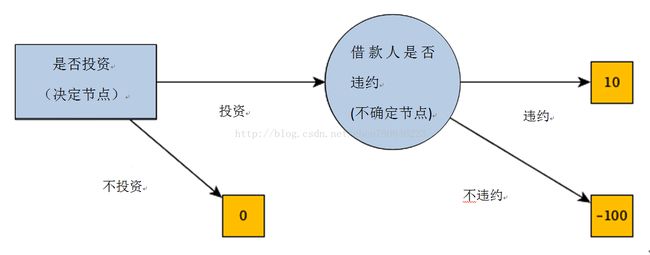

图2是一个简单的贷款决策的决策树。贷款人对是否进行投资做出了一份初期判断。如果贷款人不愿投资,则回报是0。如果贷款人投资,则有两种可能:投资回报良好,或不好(即违约)。

假设,借款人回报良好时,贷款人获益10,借款人违约时,贷款人则损失100。如果违约可能性是5%,并且贷款人愿意投资,则贷款人可能从借款人处获益:

0.95 x 10 + 0.05 x (-100) = 4.5

如果贷款人不愿投资,则获益为0。因此,决策树显示贷款人应该进行投资。如果违约的可能性增加到10%,则贷款人可能从借款人处获益:

0.90 x 10 + 0.10 x (-100) = -1

因此,决策树显示贷款人不应该进行投资。

综上所示,如果g代表贷款人收益,l代表因借款人违约导致的贷款人损失,p代表投资回报良好的可能性,那么根据预期货币值(EMV)的标准,只有 pg – (1-p)l > 0时,贷款人应该进行投资。

p/(1-p)即投资回报良好的可能性与违约可能性的比值,也称为良莠比(good:bad odds)。

能够涵盖所有贷款决策的决策树很难实现,也不方便。但是,决策树可以协助贷款人进行决策。