这是最高精尖的产业之一,可国内企业被外资巨头吊打,它竟能杀出重围……从它身上,你能读出体外...

有这么一个领域,在人类医药史上占据极其重要的位置,它,被称为“医生的眼睛”。几乎所有医院、所有科室、所有治疗手段,都离不开这个关键的环节。

这个领域,名叫体外诊断(IVD,In Vitro Diagnosis),应该算是目前医药领域前景最大的细分赛道之一。

体外诊断,究竟是干嘛用的?

简单来说,就是:从你身上采集人体样本(比如血液、体液、组织等),进行检测从而获取临床诊断信息,进而判断疾病或机体功能。

和你生活距离最近的,比如你去美年健康做体检,有血常规、尿常规、肝功能、肾功能等项目检查,这是体外诊断;

还有针对肝炎、性病、肿瘤、孕检等项目的检查,这也是体外诊断;

还有针对遗传病的基因检测等,同样也是体外诊断;

再比如,你女朋友会用到的验孕试纸,以及长辈们会用到的血糖仪,这些也是体外诊断。

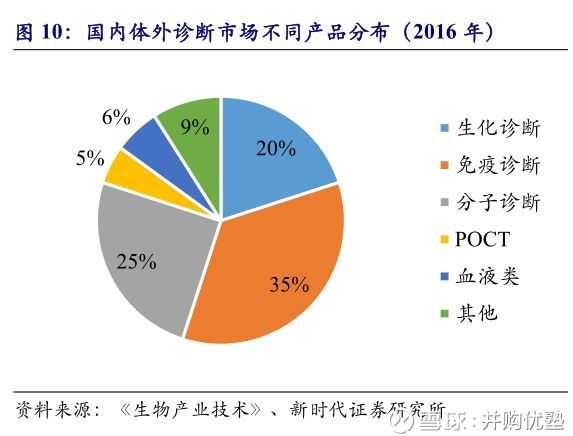

以上四类案例,分别对应体外诊断最重要的四个细分赛道,分别是生化诊断、免疫诊断、分子诊断、即时诊断(POCT)。

在体外诊断这个领域,全球范围内可以说是巨头频出,比如:

罗氏(RHHBY)——毫无争议的诊断之王,全球最大的生物技术公司。智研咨询统计显示,罗氏2016年以101.57亿美元的诊断业务销售额在全球诊断领域排名第一,市占率达到18.3%。

西门子(SIEGY)——全球最大医疗设备供应商之一,业务遍及全球 200 多个国家,2016年在全球体外诊断行业占比达到10.4%。

雅培(ABT)——全球性、多元化医疗公司,已有100多年的发展历史,业务遍及150多个国家和地区,2016年在全球体外诊断行业占比达到9.5%。[1]

丹纳赫(DHR)——其产品和服务遍及医疗、工业、商业等领域,2016年在全球体外诊断行业占比达到10.3%。

这四大巨头横扫全球市场,在广证恒生的研究报告中,也有详细披露。以规模最大的罗氏(总部在瑞士)为例,看看人家每年赚多少:

根据最新的2017年财报,罗氏全年总收入为533.0亿瑞士法郎,其中,制药业务的销售收入412.2亿瑞士法郎;诊断业务销售收入120.8亿。截止本报告发布时其最新市值,高达2175亿美元。

罗氏的诊断业务,年收入120亿瑞士法郎,相当于啥概念?

相当于800亿人民币,而且,每年都维持稳定增长!

看到这里,估计你要眼红了:我去,这么牛逼的市场,中国有没有可以对标的巨头?

可是,不幸地告诉你:没有,一个都没有。在这个领域,近几十年时间来,中国企业基本都是处于一种“被外资四大巨头吊打”的状态。

真的,一点都不夸张。

在中国的三甲医院高端市场,可以说完全被外资垄断,你去大型三甲医院里统计一下,几乎95%以上的诊断项目,都是选择进口试剂。而这些试剂的生产商,主要是就是上述的罗氏、雅培、西门子、贝克曼(被丹纳赫收购)四大巨头。

在三甲医院里,国产试剂可以说是一种边缘化的存在。所以,只有在对价格更敏感的基层医院里,国产试剂的低价优势才能有发挥空间。

这还不算完,而且国内所称的体外诊断龙头,包括你心目中那些网红公司,其实在这几巨头面前,分分钟被比成渣渣。

来看数据:国内体外诊断号称龙头的,比如华大基因、科华生物、迈克生物、安图生物、万孚生物,2016年营业收入只有17.11亿、13.97亿、14.89亿、9.8亿、5.47亿。

一年10个亿的营收规模,和人家动辄数百亿的营收,说被“吊打”,你还觉得夸张吗?

好,格局先弄清楚了,再来研究国内体外诊断领域的上市公司,才能不被这个领域某些人所吹嘘的所谓“高科技”、“巨大前景”给冲昏了头脑。

其实,研究国内体外诊断领域,核心逻辑就八个字:技术迭代、进口替代。

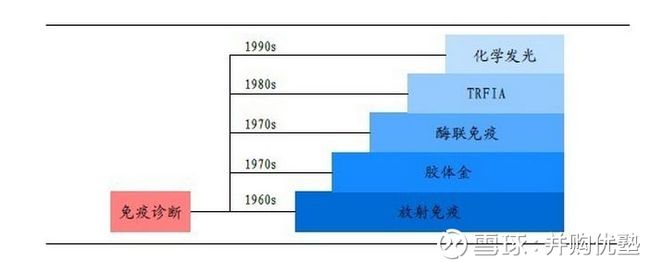

同时,还必须弄清楚技术迭代的逻辑:研究体外诊断,必须研究免疫诊断,研究免疫诊断,必须研究化学发光。

今天,我们就在免疫诊断、化学发光领域,选择一家代表公司。以安图生物为例,来看看体外诊断领域的投资逻辑和财务特征。

01

安图生物

创始人专业背景出身

还PK掉了老东家

▼

安图生物,1999年成立,控股股东是安图实业,持股67.49%,实控人为苗拥军。2016年9月主板上市,主营体外诊断的免疫诊断试剂的生产和销售。

体外诊断,在中国,真正能算是产业化发展的,七八十年代才真正开始。

早期,国内很多医院都没有检验科,建国以后,检验科开始起步,但检查项目少的可怜,基本只有血、尿、便三大常规。而且,设备还相当简陋,诊断基本靠手,只有显微镜、试管之类,只能人工肉眼观察来做诊断。

随后,在70年代末,中国的人口迎来生育高峰期,再加上乙肝问题,直接催化了抗原、抗体特异反映的免疫诊断方法的研究和推广。

从那时到90年代期间,体外诊断技术不断更新,免疫发光技术开始起步,并得到迅速发展。

那时候,在郑州的一家研究所,博赛研究所,号称中原地区体外诊断行业的黄埔军校。它主要做乙肝检测卡,生意很好,每天都是整卡车的往外拉货。可是,由于股权变更频繁,人才逐渐流失。[1]

其中,在这批流失的人才中,有一个名叫苗拥军的人。1998年,他从博赛“单飞”,和吴学炜等人,与博赛合资成立了一家小公司。

创业初期,他选择给博赛做诊断试剂的销售代理,并逐渐转向进口代理,取得了奥地利ANTHOS公司诊断仪器(酶标仪、洗板机)的中国区域代理销售权。同时,也小量生产试剂。

一开始,安图主要生产一些抗病毒类的酶联免疫诊断试剂。

“酶联免疫”技术,是通过酶与人体的组织样本反映,产生颜色变化,根据颜色变化程度判定结果。这种技术方法,成本低,技术成熟,多应用于三级及以下医院,但因为操作复杂、耗时长。

可是,90年代以后,体外诊断领域高速发展,竞争极为激烈,就连国际巨头都在挤破脑袋,抢夺市场,典型代表是罗氏。

罗氏诊断成立于1968年,但业绩一直不温不火,直到1998年并购当时世界排名第二的体外诊断企业德国宝灵曼,吸收掌握了当时最先进的电化学发光免疫技术,反超老牌体外诊断霸主雅培。

罗氏之所以实现了反超,关键其实就在于:核心先进技术的驱动。

此时,从业经验丰富的苗拥军,为了实现竞争市场的破局,也同样使用了类似的战术——锚定天花板最高的免疫诊断市场,以及研发技术壁垒高的“化学发光技术”,构建技术护城河。

化学发光,是免疫诊断领域的第五代技术,安全性高、精确度高、检测速度快、线性范围宽,是主流免疫诊断技术。[2]

这次的重大决策,其实就是三个字:差异化。这次重大决定,让它避免了与生化诊断、以及低端技术的免疫诊断公司竞争。

可是,当时化学发光技术的市场,被罗氏、西门子等外资巨头垄断,国内厂商的市场份额很小,研发能力也跟不上。

直到2005年,安图的化学发光法乙肝试剂通过鉴定。终于,实现了在这个领域的突破。

但是,光有试剂还不行,由于化学发光技术要求试剂和仪器具有唯一匹配性,即A公司生产的仪器,只能用A公司的试剂。

所以,还必须不断投入仪器研发,搞化学发光仪器出来才行。

在体外诊断领域,试剂和仪器的商业模式,就像吉列的刀片和剃须刀。吉列主要靠耗材刀片赚钱,而刀柄几乎是免费赠送。对于体外诊断领域的很多公司来说,也是类似的做法,仪器只收很少的费用,更大的收入来源,在于后续使用的大批量试剂。

2006年,安图的板式化学发光仪Lumo上市,终于实现了自主发光试剂和仪器,护城河开始建立。

2007年-2013年期间,这套板式化学发光仪和试剂,快速拉动收入增长。2013年,板式化学发光试剂收入1.36亿元,占收入比重为34%,为第一大品类。

接着,2014年,技术等级更高的磁微粒化学发光仪上市(又称管式化学发光技术),技术护城河再次得到了巩固,收入继续大增。

在免疫诊断领域,技术迭代快,只有不断投入研发,才能够保证核心竞争力。

2017年9月,安图再次推出了研发成果——实验室全自动流水线 AutolasA-1,成为国内第一家推出流水线业务的国内企业。

所谓全自动化流水线,是指将生化、免疫、血液学等检测设备整合在一起,通过信息技术等方法实现仪器对样板的自动处理、检测、归档,可以减少人工操作的污染、误差。

但是,由于全自动流水线要求诊断仪器和试剂覆盖面广,这对于生化诊断方面存在短板的安图来说,是个麻烦。

咋办?并购!

2016年12月,安图通过并购,收购了香港盛世君晖,获得了全球领先的生化仪制造商,东芝生化仪的国内独家总代理权。

同时,还收购了北京百奥泰康生物75%股权,拿下了119个生化检测试剂批文,从而再度在技术上走出一步旗子。

梳理下来,其实安图在它接近20年的历史上,主要就是两件事:

1)差异化定位;

2)不断投入研发;

02

收入以免疫诊断为主

采用了最先进的研发技术

▼

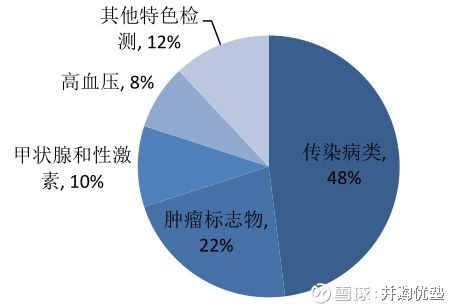

本案,安图生物,主营体外诊断试剂、仪器的生产和销售,试剂产品以免疫诊断产品为主,可用来检测传染病、肿瘤、内分泌、甲状腺功能、肝纤维化、糖尿病、高血压、心脏病等多个疾病领域。

上游,试剂原材料为抗原、抗体、血清,仪器原材料为机械、电子设备等;

下游,是医院、体检中心、第三方实验室等。

2014年-2016年,安图生物的营收分别为5.63亿、7.16亿、9.80亿;扣非净利润为1.99亿、2.66亿、3.35亿;经营活动现金流净额为2.57亿、3.09亿、4.16亿;毛利率为73%、72.77%、71.98%。

其中,92%的收入来自试剂销售,只有3%的收入来自仪器销售。这样的模式,其实就是吉列的“刀柄+刀片模式”。

而试剂收入,又以免疫诊断试剂为主,占比最高,为68%,其次是微生物诊断试剂(14%)、代理试剂产品(17%)。

接下来,必须重点看一下免疫诊断试剂的分类,千万别忽视这点,通过这个细节,能够反映一家公司的技术实力。

免疫诊断试剂,根据研发技术的不同,可以分为三类:酶联免疫技术→微孔板化学发光技术→磁微粒化学发光技术,技术难度依次提高。

以微孔板发光技术为例,简单科普一下工作原理:

从患者身上提取组织样本,样本中的抗原或抗体,和试剂中微孔板上的抗原或抗体,发生免疫反应。此时,再加入酶标记的抗原、抗体,再度反应,最终留下“反应物”在微孔板表面。

把这个反应物分离出来,再加入发光底物,在酶的催化下,就能产生光子,即为发光。

注意,这三个技术都要用到酶的催化作用,但是,酶联免疫需要手工操作,反应时间太长,精度也不够,所以,会逐渐被化学发光技术替代。

而磁微粒(和微孔板一样,只是个载体)在这三个技术中,自动化程度高、检测精度高、反应时间短,因此表现最优。

另外,从覆盖检测的病种数量上看,酶联免疫能覆盖30个检测项目,微孔板能覆盖37个,磁微粒为62个,除传染病、肿瘤等领域,还新增了心肌梗死等领域,应用范围更广,自然市场竞争力更强。

那么,基本可以说,在这个领域:谁掌握磁微粒技术,谁的发展前景更可期。

2014年,安图生物的磁微粒化学发光仪上市,带动了2015年磁微粒化学发光免疫试剂的收入暴增,同比增幅高达187%,并拉动总收入增长27%。

看到这里,大家有没有注意到一个细节:

安图的收入,92%都来自免疫试剂,但是一旦仪器更新,就会引来收入爆发的窗口期。那么,收入的增长,到底是受试剂拉动,还是仪器拉动?

想要回答这个问题,必须要了解它的销售模式。

03

免费或低价提供仪器

收入增长靠试剂驱动

▼

安图生物的主要产品有试剂,其次是仪器,主要销售模式以经销为主,直销为辅。不过,它的经销模式与我们常说的经销有很大差别,个中细节十分特殊。

化学发光试剂的销售,必须要和仪器一对一配套使用。因此,为了促进试剂的销售,它采用了“仪器与试剂配套销售模式”。

这种销售模式,是国内体外诊断行业的惯例,九强生物、迈克生物、美康生物等公司,也同样采用。

具体方式是,免费或低价向终端医疗机构提供检测仪器,然后,再带动后续配套试剂的销售。期间,仪器的产权仍归安图所有。

但是,仪器也是商品,也有价值,为了保证这部分成本能够收回,安图会向经销商提两个要求:

1)支付固定保证金或维保费,作为担保;

2)设定业绩目标,完成指定试剂销售额;

当经销商业绩完成后,这仪器可以免费提供给医疗机构使用,不再收回。

可是,万一经销商业绩没达标咋办?或者,经销商任务没完成却想要退机,又该咋办?

针对这些问题,安图琢磨出一些方法,如下:

假如完成不了业绩指标,对不起,必须追加浮动保证金。直到业绩完成,浮动保证金才能退回。

如果真的要退机,那经销商也要分担风险成本,支付仪器的折旧费,以及未完成任务量的浮动保证金。

可见,虽然这种销售模式是行业惯例,但是这其中的成本回收风险、以及对外投放仪器的损毁风险,都不能忽视。

从数据上看,安图与经销商签订试剂销售合同的完成率分别是 138.07%、137.50%和 139.34%,均超额完成。因此,安图采用这种销售方式,总体风险在可控范围内。

此处,值得重点注意的是,必须将国内另一家体外诊断巨头,新产业生物纳入比较。这家公之前优塾投研团队分析过,IPO已过会,还未上市。其股东背景非常豪华,股东背景中不仅有红杉站台,而且其实控人曾任中国铁通公司CEO、新华信托董事长。

不过,新产业生物,却选择了和安图生物不同的销售模式。

其仪器销售收入,占总收入的比重为21%。这是因为,新产业的仪器单价要比安图贵,平均单价在12万左右,而安图的仪器单价仅为2万元左右。

这同时也说明,安图和新产业各自的研发重心并不相同。安图偏向于试剂研发,而新产业生物更偏向于仪器研发。

不过,由于国内体外诊断行业,以试剂的销售为主,占据了80%的市场规模,仪器的市场规模只有20%。所以,目前来看,安图的试剂销售更加成熟。

然而,值得注意的是,体外诊断市场,罗氏、雅培等外资巨头,往往“试剂+仪器”并重,在仪器研发能力上,国内与国外还有很大的差距。

新产业生物在这方面,其实是更加领先的。特别是,由于体外诊断行业的销售模式是以仪器带动试剂的销售——这意味着,市面上谁的仪器投放量多,市场份额越高,未来收入增长更有前景。

而目前,新产业生物的仪器市场保有量,甚至已经超过了罗氏,值得密切留意其动向。对于新产业生物VS安图生物,优塾投研团队专门请教了医药行业顾问,从业务和产品层面,新产业确实要优于安图。但很可惜,新产业虽已过会,但还未上市。

此外,还有一点风险需要留意:在之前的IPO审核中,最初新产业的股权结构为“无实控人”,在证监会反馈后,追加认定实控人,才得以顺利过会。

04

体外诊断的财务密码一

研发投入强度最大

资本化程度最低

▼

体外诊断行业,技术更迭出新,化学发光技术更是壁垒很高,这需要企业持续加强研发能力。

从研发费用投入上看——2013年-2016年,安图的研发投入为4,766.37万、5,811.10万、6,117.12万、1.02亿,占营收的比例分别为11.64%、10.32%、8.54%、10.60%。这一研发力度,远远超过了同行的新产业、迈克生物等。

从研发投向上看——安图主要加码磁微粒化学发光仪器和试剂研发,同时,还在开拓新的分子诊断赛道。

从覆盖的疾病研究领域上看——主要集中在传染病、肿瘤两大疾病,分别贡献了48%、22%的收入。

注意,重点布局传染类疾病,是很有优势的。

传染类试剂,是整个化学发光试剂的最大赛道,市场份额最高,并且,特异性不高,精度要求也不高,使得国产、国外产品比较容易实现进口替代。

当下,国内90%的化学发光技术检测市场被外资巨头占据,定价高,而随着医保控费、控制成本的压力,医院对于进口替代的需求逐渐扩大。

提到研发,不得不提研发费用的会计处理。几家可比公司做一下对比:

安图的研发费用资本化比重为1.75%。

迈克生物,2014-2016年,研发费用资本化比重分别为0%、6.82%、15.51%,大幅上升,且资本化金额占当期净利润的比重为4.05%。

迪瑞医疗,2014-2016年,研发费用资本化比重分别为0%、11.58%、10.39%,也大幅上升,资本化金额占当期净利润的比重为6.81%。

新产业生物,未披露研发费用资本化金额。

总体来看,安图的研发费用会计处理较同行更为谨慎。

05

体外诊断财务密码二

存货周转快,应收账款增长

处于快速成长期

▼

体外诊断这门生意,试剂的采购、生产、销售”,对应着“原材料→存货→应收账款”的流程。其中,存货和应收账款自然是重点。另外,由于下游是经销模式,所以,预收款项的高低,也能从侧面反映话语权的强弱。

2014-2016年,本案应收账款分别为0.96亿、1.39亿、1.71亿;预收账款为0.14亿、0.18亿、0.21亿。

注意,经销模式下,应收账款校多,但预收款很少。难道,是对经销商的话语权弱势?

其实不然,回忆一下安图的销售模式,其采用的是“仪器与试剂配套销售模式”。这种模式下,经销商不仅有销量的考核指标,还要缴纳固定保证金。假如销量不达标,还要再补加浮动保证金。

这样的经销模式,安图生物的话语权理应更强势才对。那么,为啥应收款这么多?

仔细思考一下,一种可能的原因,是:它为了出货范围更广、量更大,所以主动放宽了话语权。假如这个猜想成立,相对应地,安图生物的存货周转率就会变快,带动收入快速增长。

来看数据:

2014-2016年,安图生物的存货周转率在不断提升,分别为2.09、2.65、3.11,三年复合增速高达22%。同时,收入复合增速高达31.9%。

可见,本案仍处于“抢市场”的成长阶段、快速发展时期。

再对比同行业的公司来看:

科华生物、美康生物,应收账款增长,存货周转率放慢,意味着出货慢,货难卖,同时,回款慢,经营资金被占用,公司在收款方面存在风险;

其余几家都处于正常的发展阶段,其中,安图和新产业生物,应收账款占营收的比重在15%左右,表现更优。

06

体外诊断行业

免疫诊断是最大的赛道

▼

体外诊断(IVD),是通过检验人体血液、尿液等样本,来判断疾病或身体功能的诊断方法。

检验项目例如有:血常规、尿常规、传染病四项、甲功四项、乙肝检测、糖尿病检测、肿瘤检测、基因检测等等。

这些检测,医生无法通过肉眼看出,必须依赖医疗器械。

并且,全球医疗决策中,约有三分之二是依据诊断做出,且80%以上的诊断,属于体外诊断范畴。[1]

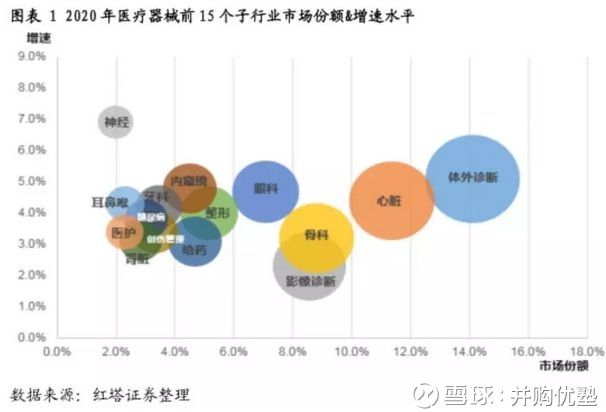

因此,体外诊断成为医疗器械行业最大的赛道。

接下来,体外诊断行业,也有很多不同的细分赛道。根据检验原理的不同,可大致分为生化诊断、免疫诊断、分子诊断、微生物诊断、即时诊断(POCT)等。

其中,免疫诊断、分子诊断、生化诊断分别为体外诊断的三大赛道,市场份额分别为35%、25%、20%。

为什么免疫诊断的市场份额最大?

因为,生化诊断技术壁垒低,检测范围有限;分子诊断技术尚不成熟,开发成本高、难度大、价格高;POCT(便捷体外诊断器械,如血糖仪等),家庭医疗健康意识还未完全打开。

而免疫诊断的技术不断更新迭代,几乎每十年迭代一次,检测精度、自动化程度也不断提高,成为体外诊断的主流。

比如,有几个重要的技术迭代的节点:

1959年,放射免疫技术,因有放射物质,几乎淘汰;

1966年,酶联免疫技术,因手工操作,反应时间太长,精度不够,逐渐淘汰;

1977 年,化学发光技术,自动化程度、检测精度提高,成为主流免疫诊断技术;

1990年,电化学发光技术,为罗氏专利技术,专利期在2017年刚刚到期;

1997年,流式荧光发光法…………

这些技术,壁垒高,国内企业无法与国际巨头抗衡。国内免疫诊断市场,几乎被罗氏、西门子等国际巨头垄断,市场份额为90%。近些年来,随着国内的新产业、安图生物实现了化学发光技术的突破,市场份额增至10%。比如:

2013年,安图生物在研发出磁微粒式化学发光试剂,比传统的板式试剂反应速度加快;

2015年,新产业率先突破掌握了直接化学发光技术;

除此之外,另外一家刚上市不久的公司——透景生命,其研发的高通量流式荧光技术,比化学发光,具备更多的指标优势,单次检测最多可以检100个指标(化学发光检测只能检1个指标),可以大大减少多指标检测的时间,也有可能成为未来免疫诊断的发展趋势。[4]不过,目前透景生命的体量还很小,2016年营收仅有2.3亿。

07

体外诊断行业

国内外企业实力悬殊

▼

2017年,我国体外诊断的市场规模约为516亿,预计2019年,这一市场规模将达到 723亿,三年复合增长率高达18.7%。这样的行业增长率,在国内其实屈指可数。

目前,国内体外诊断市场的竞争格局为:

生化诊断领域——中生北控、科华生物、利德曼;

免疫诊断领域——透景生命、迈克生物、新产业生物、安图生物;

分子诊断领域——艾德生物、华大基因;

POCT领域——理邦仪器、基蛋生物;

而国际知名的体外诊断巨头,有罗氏、雅培、西门子、贝克曼(被丹纳赫收购)、希森美康、生物梅里埃、碧迪、丹纳赫、赛默飞世尔等。[3 ]比如:

罗氏——制药起家,最早关注于肿瘤而开发出了首例抗癌药物,而后,通过收购德国宝灵曼,在电化学发光技术上领先;

雅培——是医疗保健的多元化企业,通过并购全球最大的POCT厂商美尔利尔Alere,在POCT领域优势显著;

西门子——以生产仪器起家,如X光机,后通过并购,完成了体外诊断全领域的布局,覆盖免疫、生化、分子、血球、血凝、POCT等领域。

丹纳赫——原为财务投资公司,并购实力突出,历史上收购过400多家公司。其中,通过并购贝克曼,布局自动化生化仪,在生化诊断领域优势。

无论是市场规模,还是研发技术,国内和国际的水平都相差很远。那么,在各大国际巨头中,谁表现更优?

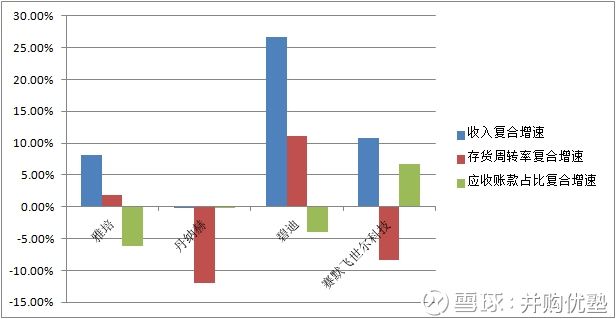

我们挑选雅培(ABT.N)、碧迪(BDX.N)、丹纳赫(DHR.N)、赛默飞世尔(TMO.N)美股上市公司对比。

1)市值——雅培市值最高,为6721亿元,其次为赛默飞世尔(5,261亿)、丹纳赫(4,295亿)、碧迪(3,586亿)。

2)研发投入占营收的比重——研发投入最高的是雅培(6.82%),其次是碧迪(6.63%),丹纳赫(5.78%),赛默飞世尔(4.13%)。

不过,丹纳赫的研发投入占比,近三年在逐年下滑。

3)应收账款VS存货——表现最优的是雅培、碧迪,应收账款占比逐渐减少,存货周转率加快,公司运营健康,且话语权增强。

丹纳赫、赛默飞世尔表现较差,出货慢且话语权在下滑。

综上来看,雅培、碧迪是更值得追踪研究的标的。而从国内相关产业链来看,本案,安图生物,以及拟上市的新产业生物,也值得跟踪。

综上所有信息,本文的研究逻辑如下:

1)体外诊断行业,最大的赛道是免疫诊断,而在免疫诊断里,最好的技术是化学发光,其中,磁微粒化学发光技术的自动化程度高、检测精度高、反应时间快,最值得关注。

2)体外诊断行业是典型的技术驱动型行业,虽然行业天花板高,但技术迭代快。因此,判断哪家公司未来发展潜力大,必须要看它的技术方向是否先进,以及研发投入是否足够。

3)目前,体外诊断市场以试剂销售为主,占比80%,仪器的市场占比很少。但,在自主研发仪器上的差别,是导致国内与国际巨头差异巨大的重要元素。

4)化学发光技术要求仪器与试剂唯一匹配性,销售模式靠“免费仪器+试剂拉动”。因此,仪器的市场保有量是收入增长的关键因素。保有量越高,收入增长的潜力越大。目前,国内化学发光仪器市场的保有量,最高的是新产业生物,为4500台,安图生物为2000台。

5)由于目前新产业还未上市,那么,剩余公司中,安图生物值得从体外诊断产业角度跟踪研究

作者:并购优塾

时间:2018.3.29