年入85亿,连涨13年,跨界全能王!中药化药生物药,啥风口都有!可是请恕我直言,这业务布局有点辣眼睛……

这家公司,是国内抗肿瘤药赛道的龙头之一,名气很响。很多券商、投资人、投资机构都对钟情于它,将其奉为价值投资的好标的。

这,惹起了我们的好奇心。

随便翻一番它的财务数据,感觉确实美得很。

2015到2017年,营业收入为66.21亿元、76.52亿元、85.31亿元,扣非净利润分别为5.38亿元、6.82亿元、8.20亿元;经营活动产生的净现金流分别为9.28亿元、12.79亿元、13.16亿元。销售毛利率分别为61.10%、64.09%、63.86%。扣非净利3年复合增速23.46%。

可是,且慢:怎么越深入分析,却愈发让人看不懂了?

首先,它号称抗癌药龙头,但是,抗癌药产品的收入占比却不足营收的20%,而且近三年来,其销售遭遇瓶颈,抗癌药产品收入占比连续三年下滑。

其次,收入结构多元化,居然能横跨“中药+化学药+生物药”三大医药行业——要知道,尽管都是制药,但中药、化药、生物制药之间的门槛太高,跨界不是你想跨、想跨就能跨。

可是它,不仅成功跨界,而且业务和产品结构,多的让人眼花缭乱。

可是,除了抗癌中成药——参芪扶正注射液为爆品以外,化学药和生物药都并未研发出真正的头部爆品,药品销售情况平平。

值得注意的是,医药行业门槛极高,往往在一个领域做大做强,已经很不容易。但是,它却有本事横跨三个医药制造行业,这到底有啥魔法?

或许,你们会猜:估计是搞并购吧?

然而,令人惊奇的是,自它上市至今,共有25个年头,但它的账面商誉,从2008年以来,一直保持在1.03亿,从未增加过。也就是说,它根本不是靠并购进入到新行业中的。

没错,它还竟然真的就是完全依靠自主研发!

那么,既然敢搞自主研发,这背后一定有个牛逼的掌门人,至少也是医学专业背景的高材生吧?比如,研发出中国第一个生长激素的金磊博士(长春高新),以及终结了中国胰岛素依赖进口格局的甘忠如博士(甘李药业)。

然而,这家企业的掌门人没有啥牛逼的学历,而是一位保健品神人,一手造就了90年代风靡中国、家喻户晓的一个女性保健品牌——太太口服液。

所以,摆在你面前的研究报告,竟然是一道融合了保健品、中药、化学制药、生物制药基因的“大餐”,辣眼睛啊。在整个A股,能把这几个领域同时玩转的人,可以说极其罕见了。

很多人坚定不移的说它是价值投资标的,它的画风是这样:

▼

看到这里,你是不是有点蠢蠢欲动了,2005年至今,股价连涨13年,看上去美得很?

它,就是经常被券商、民间投资者叫好的:丽珠集团。

它,到底是如何获得几乎一致的好口碑,这背后到底有什么样的投资逻辑在支撑?

今天,我们就通过丽珠集团这个案例,来研究一下中药这门生意,以及背后的投资逻辑,以及财务特征。

丽珠集团

调整产品结构战略

创新研发,产品线5年一升级

▼

丽珠集团成立于1985年,创始人为徐孝先。1992年完成股改,但,管理层股份少于控股股东。1993年,丽珠上市,为全国医药行业首家A、B股同时上市公司。

但是,整个过程中,徐孝先都充当了职业经理人角色。

光当个职业经理人还不行,2002年,徐孝先计划通过MBO获取丽珠集团的管理权,但MBO失败。于是,他连夜找到朱保国,将管理层持有的9%股份全部转让。

朱保国,这个人不简单。

他毕业于河南师大化学系,1988年,担任飞龙化工厂的厂长,当时的飞龙产值不到80万,三角债严重,现金流捉襟见肘。

结果,在他的带领下,飞龙经过要债和改革,厂子逐渐有了起色。1991年,飞龙产值突破500万,短短5年翻了6倍。

可是这之后,朱保国想要继续买设备、扩产能时,飞龙老板听说要花钱,就反对了。于是,朱保国一气之下,辞职回家。

回家后,机缘巧合,从亲戚那里知晓了一个活血通络、美容颜的偏方。有着敏锐嗅觉的他,买断药方,并研发了风靡全国的女性保健品——“太太口服液”。

此后,这家制造“太太口服液”的企业(后更名为健康元),2001年成功上市,股票代码600380.SH。

虽然手握现金,公司上市,但他却一直有个念想,认为保健品做不长久,想要转型医药制造。他到处物色合适的标的,看中了本案,丽珠集团。

提出购买丽珠集团部分股权,不过,徐孝先拒绝了。

所以,当丽珠集团MBO失败,徐孝先找到他转让股份时,手握充裕现金流的他,立马拿下,之后通过二级市场买入,总共获得丽珠12.536%的股份。

但是,此时,朱保国的持股比例仍然低于名义大股东,东盛集团(12.72%)。

东盛集团,旗下拥有上市公司平台——广誉远,创办人为郭家学,被誉为医药界的“郭广昌”,他曾操盘东盛集团入股云南白药的改制,也是一个厉害角色。

东盛集团VS朱保国,谁才是丽珠的实控人?

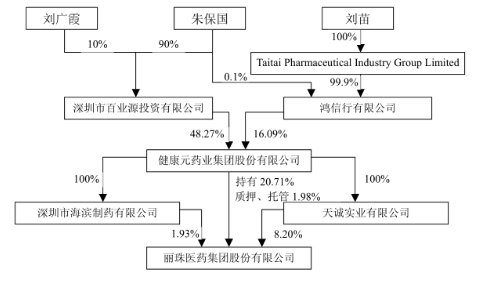

两人暗地里开始较劲,后来,东盛集团因入股云南白药,资金吃紧。而朱保国以10配6的高配股方式,变相稀释了东盛集团的股份,最终晋升实控人。股权架构是这样的,来体会一下。

▼

坐稳大股东位置,朱保国开始对丽珠进行变革。

改革的第一步,2005年,对普药进行产品升级,提升毛利率,从低端打入中高端市场,并且,从中成药领域,横跨到化学药领域。

此阶段,他大力推广,终于让丽珠的核心爆品——参芪扶正注射液,愈来愈崭露头角,最终升级为单品爆款,支撑了丽珠十几年的营收、现金流增长。

2010年,参芪扶正注射液的单品营收为3.41亿元,比2005年的6900万元翻了5倍。综合毛利率也由2005年的44.27%,上升到2010年的52.87%。

同时,进入化学药研发领域,布局消化道、辅助生殖、心脑血管等领域,生产出了丽珠得乐系列、丽福康(伏立康唑)、丽珠威(盐酸伐昔洛韦片)抗病毒颗粒等化学药品。

到了2010年,丽珠又开始了第二轮改革,这次,他又看上了生物制药领域。

2010年,丽珠成立疫苗公司、单抗生物技术公司,布局基因工程药物和疫苗这两大生物制药领域。

研发了具有代表性的尿促卵泡素、醋酸亮丙瑞林微球、鼠神经生长因子等产品,布局了辅助生殖、生长激素等领域。并且,实现了每个单品销售额,超过1亿。(不过,这和明星爆款参芪扶正注射液,十多亿元的营收,还相差很远)

到了2015年,丽珠集团又做了一个重大战略,涉及当下超级热门的单抗和微球的研发布局。

目前,重点研发的单抗产品是“重组人源化抗人肿瘤坏死因子TNF-α单抗”。这个产品如果研发成功,预计能够对标全球医药巨头艾伯维研发的修美乐。说到修美乐,不得不提这药太牛逼了,是全球销售额排名第一位的“全球药王”。

经过两轮改革,丽珠形成了以下多元化产品格局——

1)现金流产品:2015年,明星产品参芪扶正注射剂销售额为15.37亿元,单品销售额破十亿;

2)化药产品:艾普拉唑(4.28亿元)、雷贝拉唑(1.61亿元)、丽珠得乐系列(1.66亿元)等产品单品销售产品破亿;

3)生物制药产品:尿促卵泡素(4.32亿元)、神经领域的鼠神经生长因子(5.17亿元),醋酸亮丙瑞林微球(5.49 亿元),单品销售5亿左右。

这样的产品矩阵,一方面,由现金牛产品提供稳定收入来源,另一方面,有时间、有金钱进行新产品研发,寻求新的收入增长点。于是,丽珠集团5年收入复合增长率为24.76%,综合毛利率为61.97%。

▼

不过,虽然在不断寻求新的增长点,但在这些领域的多元化布局,都暂未出现10亿元以上的单品爆款,而最有可能实现10亿元突破的产品,仍在研发中。

总之,丽珠的核心竞争力,是:跨领域的技术研发。

— 02 —

步步为营

稳住爆款产品

创新新品类

▼

丽珠集团,主营医药研发、生产及销售,业务涵盖广,主要涉及中西药制剂产品、原料药和中间体、诊断试剂,涵盖肿瘤治疗、消化道、心脑血管、辅助生殖等多个领域。(在A股医药公司中,自研团队能同时涉及这么多领域的,的确少见)

其上游,主要各种原料药、中间体以及医药用的化工原材料等材料供应商,上游材料可获得性强;其下游,为各类医疗机构、连锁药店、疾控中心和卫生部门等,近年来,其对下游的应收账款占比比例,逐年降低,话语权保持强势。

2015到2017年,丽珠集团的营业收入为66.21亿元、76.52亿元、85.31亿元,扣非净利润分别为5.38亿元、6.82亿元、8.20亿元;经营活动产生的净现金流分别为9.28亿元、12.79亿元、13.16亿元。销售毛利率分别为61.10%、64.09%、63.86%。

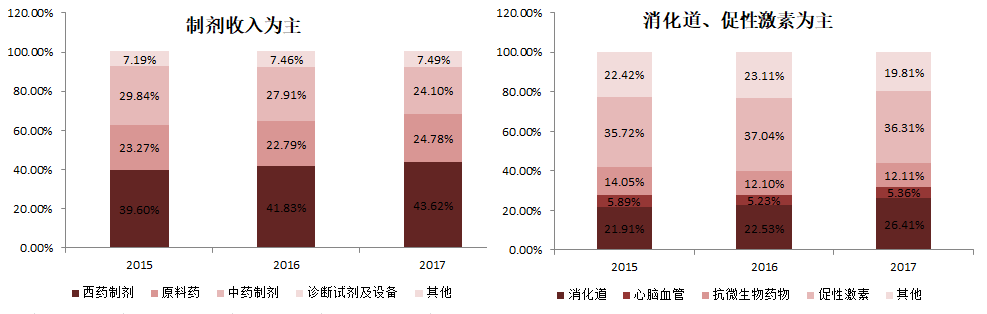

其中,西药制剂占营收比重最高,为43.62%,其次为中药制剂(24.1%)、原料药和中间体(24.78%)、诊断试剂(7.49%)。重点来看西药、中药制剂。

西药——涵盖范围品类众多,以消化道药品和促性激素两大产品为主,分别占西药制剂营收的比例为37.04%、26.41%。

消化道类药品包括:艾普拉唑、丽珠得乐系列、壹丽安等。其中,艾普拉唑主治肠胃溃疡,2017年营收4.28亿元,占消化道产品收入比43.8%,是核心产品之一。

促性激素类药品包括:尿促卵泡激素、注射用醋酸亮丙瑞林微球等。其中,尿促卵泡激素占该类药品收入比为40.85%,单品营收5.49亿元,为另一大核心产品。

▼

中药制剂——虽然收入占比不如西药制剂,但其中的参芪扶正注射液,是丽珠集团的王牌产品,也是唯一销售破15亿的大单品。

参芪扶正注射液,主要由党参、黄芪组成,主要应用在胃癌、肺癌的放化疗后的辅助治疗,可以减毒增效,增强免疫力。正是依靠这个产品,丽珠集团才有了抗癌药龙头的称号。

2015年到2017年,参芪扶正注射液营收分别为15.37亿元、16.80亿元、15.73亿元,该单品的营收,比西药艾普拉唑与尿促卵泡激素之和,还要多6亿,是妥妥的现金牛产品。

但是需要注意这单品的风险:2017年的营收为15.73亿元,同比下滑了6.37%,是2005年以来的首次下滑,开始遭遇瓶颈。

这与中药注射液的行业大背景相关。新医保出台(多种注射液使用范围受限)与注射液不良反应事件的频发,中药注射液整体呈现下滑趋势。丽珠集团的参芪扶正注射液适用范围,由2009年的不受限制,变成2017年的限在胃癌、肺癌的放化疗中使用。

▼

可见,如果只单单依靠某一个大单品,迟早会遇到收入增长的瓶颈。因此,唯有持续研发、不断扩充研发管线,才能保证竞争力。

作为一个中成药起家的公司,丽珠的发展思路,着实和很多中药公司不一样。很少有中药行业跨领域发展,最常见的是依靠中药保护制度、或明星爆品维持营收,在研发投入往往很懈怠。比如:东阿阿胶、汇仁肾宝。

此外,还有以明星配方优势,在日化领域开发产品的,比如云南白药、片仔癀。

无论是中药、化药、生物制药领域,尽管都属于医药范畴,但各个细分领域专业壁垒都很高,想从一行跨到另一行,一般企业会选择并购。但是,丽珠却坚持自主研发,并购很少,账面上商誉为1.03亿元。

注意,这种内生式增长,虽然成长速度有点慢,但是比高价收购、徒增商誉地雷要稳妥一些。所以,丽珠的股价走势自2005年至今,近12年来都保持上涨。

综上来看,丽珠做生意的核心逻辑是:

1)无论哪个领域,全部自主研发;

2)扩充在研产品管线,进行“中药、化药、生物药”跨行业发展

3)持续寻找未来的单品爆款,重点布局肿瘤、辅助生殖两大赛道

这三个逻辑都对应在财务报表上,是“研发投入”。

— 03 —

丽珠集团

加大研发投入

聚焦单抗与微球新管线

▼

2015年到2017年,丽珠集团研发投入分别为2.90亿元、3.76亿元、4.75亿元,占收入的比例分别为5.67%、6.20%、6.75%。逐年递增。

与同样制造中药注射液的公司相比如何,来看数据:

益佰制药——2015年到2017年,研发投入分别为1.05亿元、1.89亿元、2.20亿元,占营收比分别为3.17%、5.13%、5.76%;

石药集团——2015年到2017年,研发投入分别为3.25亿港元、4.03亿港元、8.15亿港元,占收入的比例分别为2.85%、3.26%、5.27%;

九芝堂——2015年到2017年,研发投入分别为0.27亿元、0.78亿元、0.93亿元,占收入的比例分别为3.07%、2.92%、2.42%,呈下降趋势。

不仅如此,就算与西药制造业的公司相比,它的研发投入强度也很高,排名第6。比如,恒瑞(10.7%)、复星(7.6%)。

另外,就研发费用资本化的会计处理上看,益佰制药资本化比例最高,资本化比例均在60%以上,这个数据有点夸张了。而丽珠集团3年资本化比例的均值,在2%以下;石药集团和九芝堂最为谨慎,资本化比例为0。

综上来看,丽珠集团、石药集团都是行业领跑者。其中,石药集团的营收规模130亿港元,研发投入强度近三年大幅增长,且研发费用零资本化。

接下来,问题来了——注重研发的丽珠集团,这些钱都花到哪去了?答案是:布局新的产品线。

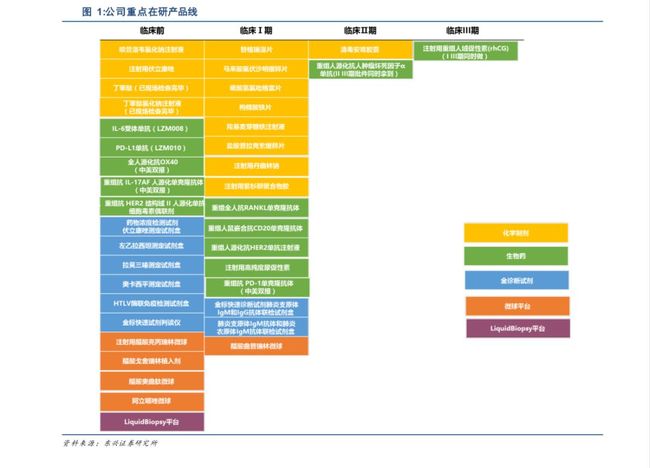

目前,丽珠布局的在研产品管线主要有单抗、微球平台、诊断试剂、化学制药等。你看,弄得全是风口赛道。按照在研进度快慢来看:

临床三期:注射用重组人绒促性素;

临床二期:重组人源化抗肿瘤坏死因子α单抗、消毒安肾胶囊;

临床一期:重组人源化抗PD-1单抗、重组人鼠嵌合体CD20单抗等;

临床前:PD-L1单抗、醋酸奥曲肽微球等20多个项目;

其中,单抗和微球平台技术门槛高,值得仔细研究。

▼

先来看单抗。

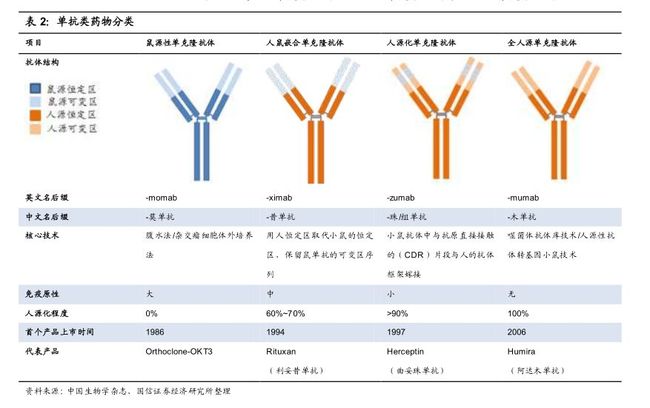

单抗即单克隆抗体,1986年第一个单抗产品问世至今,全球已有70来个单抗上市。目前单抗发展到第四代技术,全人源化单抗(中文后缀名为“木单抗”)。前三代分别为:鼠源单抗(“莫单抗”)、人鼠嵌合型单抗(“昔单抗“)、人源化单抗(“珠单抗“)。

▼

单抗,是现在最热门的生物技术概念之一。单抗的研究门槛高,国内参与单抗研发的都是医药制造巨头,如恒瑞、正大天晴、华兰基因(华兰生物旗下)等。

不仅研究门槛高,如果能够成功研发,回报还十分丰厚。举个例子:修美乐(由美国艾伯维研发),也叫阿达木单抗,连续5年稳坐全球药王称号,2016年单品销售额160亿美元。

修美乐,是全球首个获批上市的全人源抗肿瘤坏死因子单克隆抗体。注意,虽然名字里带有“肿瘤”,但是该药品是主治类风湿性关节炎。

类风湿性关节炎,是一种以关节滑膜炎为特征的,慢性、全身性、自身免疫性疾病。滑膜炎持久反复发作,可导致关节内软骨和骨的破坏,关节功能障碍。

其致残率高、危害性大,可能会侵犯心脏、血管、肺脏、视觉、神经系统等,引发相关严重并发症,甚至可导致瘫痪,生活不能自理,因此被称为“不死的癌症”。据统计,其两年致残率达50%,三年致残率达70%。[5]

丽珠集团,目前在研单抗产品,主要采用的是第三代人源化单抗技术。其中,在研产品“注射用重组人源化抗肿瘤坏死因子α单抗”,已经进入Ⅱ/Ⅲ期临床,也是主治类风湿性关节炎,对标药品便是修美乐。

如果丽珠真的能够成功研发,这个市场非常可期。另外,目前处于临床前和临床一期的PD-1单抗,也很热门,有机会我们再深入研究。

除了热门的单抗,还有微球。

微球,是药物溶解或分散于高分子材料中形成的微小球体或类球体,可以显著延长药物的作用时间、且可以通过改变药物微球的直径,从而使药物具有更强的靶向性。

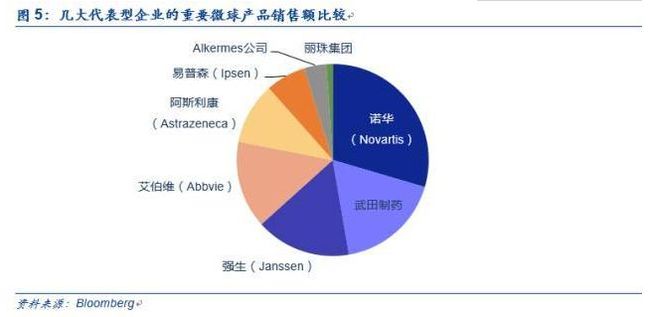

微球制剂技术壁垒较高,国内目前只有少数几家企业在研发,如恒瑞、绿叶制药、圣兆药物,以及本案的丽珠集团。放眼全球,目前微球的市场,基本被国际巨头瓜分,如诺华、武田制药、强生、艾伯维、阿斯利康等。

目前,丽珠有一款微球产品已经在2017年上半年上市,名为亮丙瑞林微球。这是一种促性腺激素释放的激素类似剂药物,产品功能主治:子宫内膜异位、前列腺癌及停经前乳癌、中枢性性早熟症。

亮丙瑞林微球上市后,带来了2.82亿收入,据保守估算,该产品对应市值可达11亿元。[4]另外,其他在研微球项目,还有曲普瑞林微球(临床I期),戈舍瑞林微球等微球(临床前),集中分布在辅殖领域和抗肿瘤领域。

▼

综上来看,目前在研产品确实是多,而且概念相当好。医药领域你想要啥风口概念,基本都有。

可是,你得看看研发进度和市场规模啊——

重组人源化抗肿瘤坏死因子α单抗:进度最快,但目前处于临床二期。预估临床二期到临床三期有1-2年时间,临床三期到申请生产批件有1-2年,那么,距离它上市,至少约有2-4年时间。预计2020年上市,上市后市场规模可达25亿。

重组人绒促性素:目前正在进行3期临床,预估会在2019年上市,但相比α单抗,该产品市场规模较小,市场规模预估在7亿左右。[6]

— 04 —

丽珠集团

改革销售模式

销售对收入的拉动大

▼

医药行业两大命脉,一是研发,二是销售。

2012年前,丽珠集团主要采用代理商销售模式。2012年后,丽珠取消该制度,采用总经理、大区经理、省区经理、城市经理和医院经理(负责具体医院)的营销体系。

其中,医院经理直接对接终端,但是注意,医院经理与其团队不属于公司在编人员,没有基本工资,主要薪资来源于终端销量的提成。这种无底薪的销售模式,没有了薪资的基本保障,极大地起到了减员增效的作用。

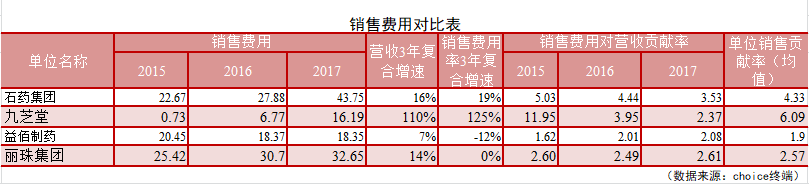

2015年到2017年,丽珠集团的销售费用分别为25.42亿元、30.70亿元、32.65亿元,占营收比例分别为38.39%、40.12%、38.27%。

再对比同行业可比公司:

益佰制药——2015年到2017年,益佰制药销售费用分别为20.45亿元、18.37亿元、18.35亿元,占营收比例分别为61.91%、49.82%、48.19%。

石药集团——2015年到2017年,石药集团销售费用分别为22.67亿港元、27.88亿港元、43.75亿港元,占营收比例分别为19.90%、22.54%、28.29%。

九芝堂——2015年到2017年,九芝堂销售费用分别为0.73亿元、6.77亿元、16.19亿元,占营收比例分别为8.37%、25.32%、42.19%。

▼

基于上述数据,我们来做个分析:

1)销售费用率三年复合增速VS收入三年复合增速

销售费用对收入拉动效果,比较明显的是丽珠集团和益佰制药,丽珠集团在销售费用率基本不变的情况下,收入复合增长了14%,而益佰制药,在销售费用率负增长的情况下,收入也保持增长。

石药集团和九芝堂次之。石药在销售费用率增长19%的情况下,收入复合增长16%,拉动作用比较弱。

注意,九芝堂,看上面数据是不是挺美?可是你错了。它的收入复合增长虽然高达110%——不过,其主要原因是收购友博药业合并报表所致,所以别想入非非,没那么美。

2)单位销售费用贡献率(销售收入/销售费用)

单位销售费用贡献率最高的是石药集团,为3.53。其次是丽珠集团、九芝堂、益佰制药。不过,石药集团的销售费用的单位贡献率虽然最大,但呈下滑状态,反观丽珠集团,稳中有升。

注意,这和之前优塾投研团队研究长春高新不一样,并非是销售增速越快越好。因为,销售费用增长可能是好事也可能是坏事——只有当新品上市,才需要大力推广,这是好事;如果长期销售费用保持在高水平,但又没有新品上市,就必须注意销售费用的运营效率是否得当,甚至还得关注:有没有商业贿赂的风险。

综上来看,港股的石药集团的销售费用率占收入比重最低,且单位费用贡献最高。

此外,值得注意的一点:丽珠集团的销售费用中,有很大一部分为预提的销售费用。

说到预提费用,我们曾经研究过格力,它的报表上有600多亿的预提销售返利,是一个很有代表性的“把金子藏在鞋垫里”的公司,财不外露。

按照会计准则,计提的预提费用,会进入当期的费用类科目,削减当期利润。

以2017年为例,丽珠集团的“其他应付款”科目非常大,其中,有7.1亿为预提费用,占整个销售费用21.7%,占比较大。

— 05 —

中药领域

还有那些值得关注

▼

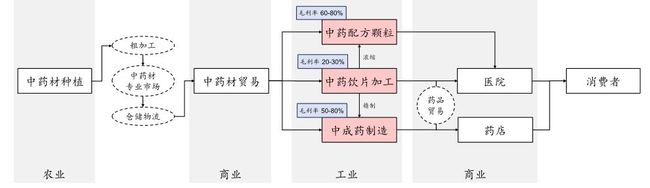

本案,按照丽珠的主要爆款产品来分类,隶属中药行业。其产业链分为三个环节:

上游,中草药种植业,因有农业属性,且多为散户种植,一般很难上市。但因中药材的质量决定了中药的品质,通常会被下游的大型中药制造企业,进行参股或收购;

中游,中药制造业,包括中药饮片、中成药。其中,中药饮片的毛利在20%-30%左右,中成药的毛利在50%到80%左右。代表公司有:白云山(南派中药,如消渴丸、华佗再造丸、板蓝根颗粒系列等)、天士力(芪参茶、银杏叶滴丸等)、康恩贝(珍视明滴眼液等)、华润三九(999系列,如999感冒灵、999皮炎平)等。

下游,消费终端(医药、药店、商超)。

▼

重点来看中药制造环节。

2016年,中药行业总产值超8000亿元,其中中成药约占75%,中药饮片约占20%。[1]

中药饮片——2016年市场规模1956亿元,4年复合增速19%。行业竞争激烈,进入门槛很低,所以参与企业众多,行业集中度非常低。唯有一个龙头企业,叫做康美药业(600518),市占率不足5%。[2] 此外,比较特殊的是,中药配方颗粒。

中药配方颗粒,进入门槛高,有牌照限制。目前,全国只有6家企业拿到了全国性生产销售的牌照,分别是:中国中药(天江药业、广东一方)、红日药业(康仁堂)、四川新绿色、华润三九(金蟾药业)、培力控股(培力南宁)。

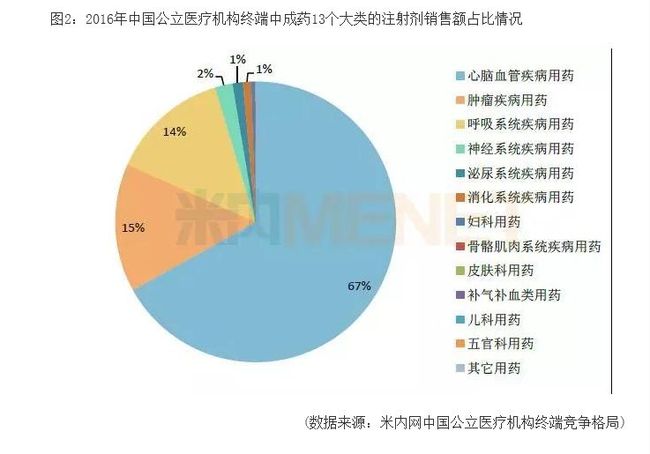

中成药——2016年行业规模为6700亿、行业增速为17.10%,目前主要应用于三大领域心脑血管、肿瘤、呼吸道,分别占市场份额的比重为37.24%、13.56%、12.78%。

由于中成药的行业规模更大,且技术门槛较中药饮片更高,所以,中成药赛道更值得关注。

中成药的种类很多,可分为:注射剂、口服液体剂型(溶液型、混悬剂、乳剂)、口服固体剂型(散剂、胶囊剂、片剂、丸剂)等。其中,中药注射剂,是将药物经过提取、精制、配制制成注射制剂,技术门槛相比其他制剂更高。

2016年,中药注射剂的市值总规模为1084亿元,其中用于心脑血疾病用药占67%,肿瘤疾病用药占15%,呼吸系统占14%。[3]

▼

本案,丽珠集团的明星产品就是注射用,且适用于抗肿瘤赛道。针对中药注射液赛道,我们可以找到:

脑血管类代表公司有:景峰医药 (参芎葡萄糖注射液 )、中恒集团(注射用血栓通(冻干))、九芝堂(疏血通注射液)。

抗肿瘤类代表公司有:丽珠集团(参芪扶正注射液)、益佰制药(艾迪注射液 )、石药集团(参麦注射液 )。

呼吸系统类代表公司有:红日药业(血必净注射液 )、上海凯宝(痰热清注射液)、康缘药业(热毒宁注射液)。

根据营收规模等因素,初步筛选出九芝堂、石药集团做对比。并且,我们再结合几家知名中成药企业:白云山、天士力、康恩贝、华润三九。一起来做个对比分析:

综合研发投入、销售费用、营收规模等财务指标来看:

▼

从研发投入来看——丽珠集团占比最高为6.7%,其次是益佰制药(5.8%)、石药集团(5.3%)、天士力(3.8%)等;

从单位销售费用贡献率来看——天士力最高,为6.35,白云山(4.89)、石药集团(3.53)、丽珠集团(2.61)紧随其后;

从营收规模来看——白云山最大,为209.54亿元,其次是天士力(160.94亿元)、石药集团(129.25亿元)、华润三九(111.2亿元),丽珠集团(85.31亿元);

从市值上来看——最大的是石药集团,为1267.33亿元,其次是白云山(621.38亿元)、天士力(503.83亿元)、丽珠集团(381.07亿元)等。

从净资产收益率来看——石药集团(18.08%)最高,其次是丽珠集团,接着是九芝堂(16.68%),益佰制药(9.42%)最后。丽珠集团因2017年处置资产,ROE明显高于其他企业,其2015、2016年的ROE在15%左右。

从研发费用资本化来看——益佰制药资本化比例最高,为67.47%,天士力(17.81%),华润三九(12.51%),丽珠集团(1.83%)次之,其余企业均为零资本化。

综合看来,中药这个产业值得研究跟踪的标的,其实是香港市场的石药集团。

石药集团,1994年在香港上市,主营创新药、普药、原料药三大板块,产品主要包括恩必普(国内上市的世界上第一个专用于治疗脑血栓的新药)、克艾力(主要用于抗肿瘤)等,主要用于心脑血管、抗生素、维生素、抗肿瘤用药等领域。

综上,本文的研究逻辑如下:

1)在整个中药产业链上,最值得研究的赛道是中成药,而在中成药中天花板最高的是消化道和抗肿瘤这两个领域。

2)中药制药领域门槛低,毛利低,要想获取更高的利润,只有提高产品附加值。(所以以云南白药、片仔癀为首,开始搞日化、美妆)

3)对于丽珠来说,其逻辑,其实是依靠爆款产品(参芪扶正注射液)获取稳定现金流,为新品研发提供资金保障。而其在研的领域,都是资本市场上想象空间比较足的赛道。

4)按照惯例,对本案做个风险提示。一是,核心现金牛产品遇到瓶颈,使用范围受限,销售承压,业绩和毛利已开始出现下滑,而新的重磅产品还青黄不接,这是个重要风险点;二是,未来业绩主要看在研管线。公司目前研发布局超前,进入3期临床试验的产品有2个,所以,未来情况要靠想象。

5)这两个品种,分别是:注射用重组人绒促性素,重组人源化抗肿瘤坏死因子α单抗,是分别治疗女性排卵障碍和类风湿关节炎。预计上市后,市场规模分别可以达到25亿、7亿,合计规模32亿。

6)所以,研究到这里,你会突然发现背后的逻辑:基本面其实并不算特别亮眼,但在核心爆款之外,其他领域给韭菜们的想象空间很足。研发管线触及多个热门概念,并且之前的跨界研发,不像其他一些垃圾公司一样是纯讲故事实现不了,它还真研发出了不少新品,尽管这些产品都很难说是顶尖的头部爆款,但问题是人家还真能搞出来,而且布局广,韭菜们想要的啥热门概念都有。无论制药领域的哪波利好的风起来,都少不了它;哪波利空的雷砸来,也很难砸得动它。因为啥,赛道广呗。所以,与其说是背后的爆品销售在支撑上涨,倒不如说是丰富的赛道想象空间在支撑着它。

7)所以,医药投资,全靠想象力。尤其最近一段时间大盘不稳,这个领域无论什么阿猫阿狗都开始飞。

8)从估值角度,丽珠集团动态PE28倍,中药领域行业平均PE27.8倍,化学制药领域行业平均PE为32倍,中药领域代表公司云南白药35倍、片仔癀44倍、天士力33倍、康恩贝18倍;化学药领域代表公司恒瑞制药63倍、信立泰25倍、华海药业58倍。