文/疆又予

上回说到财务费用。本想先聊聊财务费用到底怎么回事,但想到财务费用,不仅涉及到税遁作用等诸多问题,而且在估值顺序上也属于最后调整的部分,所以为了之后估值部分的讲述,这里先对财务费用做个简单的描述后,然后一起讨论一个更重要的比率——经营性利润率。至于财务费用的详细内容之后会详谈。

简单来说财务费用就是利息收入和支出的差额。企业在银行有贷款就会有利息支出,同时企业通常还会在银行有存款,这样就有利息收入,所以财务费用是利息支出减去利息收入之后的余额。需要强调的是,这个科目还包括企业发行股票、发行债券等过程中支付的各种融资费用。

判断财务费用的好坏,一个简单粗暴的办法就是看其增长率是不是小于营业收入增长率,小于是好,等于是一般,大于是差。

聊完财务费用,我们继续来看下一科目,它是资产减值损失。这个科目的内涵就是指原本10元的东西现在变成6元了,那么这里就要记录为4元损失。

拿水井坊这家企业举个例子,它的白酒产品在2013-2014年由于三公消费问题遇到重创,原本500元一瓶的酒就只能降价到100元了,这时资产减值损失就要把400元记录在这个科目上。

能够看出这个科目对净利润的杀伤力还是很大的,可以说是“人在家中坐,祸从天上来”,什么都没有做就使净利润大幅降低,从而使股价下降。所以,如果这个科目数额比较大,特别是占营业收入比例较大的时候,说明公司发展遇到了问题,这样的股票暂时不要持有,观望观望再说。

当然,资产减值损失科目还有一个有意思的现象,就是它可以是正值,也可以是负值。正值就是损失了400元,负值就是这损失的400元,或400元中的100-300元又失而复得了。比如,降价到100元的酒由于行业转暖又恢复到500元,或者400元,那么这个科目就记录-400或-300元。所以说,如果前两年这一科目正值数目很大,说明企业遇到问题,而现在负值数目很大,可能说明企业问题被解决了。如果这家公司的营业收入增长率等又表现很好,可以考虑买入持有。

这里有一个问题,就是资产减值损失的程度是如何确定的呢?比如,白酒行业遇到三公消费政策,有的企业选择了降100元,但有的企业可能降1000元。虽然这里面包含企业护城河、客户集中度等研究,但是核心的因素就是企业管理者如何理解当前的市场局面,乐观的降的少,悲观的降的多。可见这一科目受管理人的主观判断影响极大。

既然受主观判断影响大,那么管理人就可以通过这个科目来随意捏造利润表,以达到自己的目的,这就是通常说的假账。如何通过这个科目来确定企业是遇到了问题,还是企业管理人故意造假呢?一般可以从两个方面来判断,一个是财务方面,一个是动机方面。

先说财务方面。首先,不论这一科目是正值还是负值,占营业收入的比重一定要大,比如在10%以上,这个时候才值得关注;其次,要同行业进行对比,如果同类公司都有类似的情况发生,说明是行业共性,假账的可能性不太大;最后,如果这一科目占比大,但是同行公司没有出现这样的情况,说明这个公司遇到了不小的问题,也有可能做假账。如何区分是公司遇到问题,还是假账呢?这就需要从动机层面辅助分析。

动机层面。首先是管理人换了需要做业绩会有调节利润的动机;其次是明年管理人或大股东可以减持了,会通过资产减值科目将今年利润隐藏,明后年再放出来;最后是如果企业已经亏损2年,为了不被ST,也会有调节利润的动机在。如果这几种情况都没有的话,大概率是公司遇到了问题。

对于激进的投资者,如果能分析明白动机,特别是隐藏利润的动机时可以大胆买入。但对于保守的投资者来说,只要资产减值损失科目占比超过10%且是正值,则可以选择观望,等恢复正常水平再说,毕竟3000多支股票可选,没有进行风险的必要。

讨论好资产减值损失科目后,继续看后面的内容。利润表上清楚的显示出,从资产减值损失到利润总额之间的科目被分为三大块,一个是其他收益、一个是营业外收入、一个是营业外支出。

这一结构显示出,从营业总收入到资产减值损失这里截止,完全涵盖了企业经营性收入为投资者提供的价值增加,而其余部分的收入则是靠运气。简单举个例子,相信绝大多数投资者都是边工作边炒股的。我们可以每个月都拿到工资,但是绝不能每个月都获得投资收益,遇到大熊市甚至几年都没有收益。而且很多工作是多劳多得,可以靠努力增加工资的,但是投资收益就不一定了。

企业的经营性收入就是工资,其余的部分就相当于投资收益。一个有经营性收入的企业才能生存、发展、壮大,最后给投资人带来价值,而一个只有投资收益的企业就会像鲁迅先生笔下的祥林嫂、孔乙己一样,吃了上顿没下顿,终于有一天就人间蒸发了,将投资人的钱赔光退市了,所以投资一定要投有经营性收入的企业。

众所周知,收入是个整体概念,只有将其中的成本、费用扣除了才是属于投资人的价值,我们将这个部分称为经营性利润,所以投资一定要投有经营性利润的企业。

公式:经营性利润=营业收入-营业成本-税金及附加-销售费用-管理费用-研发费用-财务费用-资产减值损失(适用于非金融企业)

根据上面的公式,经营性利润一定要大于0才是合理的选择标的。但是经营性利润大于0的企业很多,可投资人手里的资金是有限的,如何优中选优呢?有人说选经营性利润大的,是这样的么?来看下例。

A、B两家公司中,A的经营性利润是B的两倍,只看数字,让人很容易投资A公司,但是聪明的投资者都会选择投资B公司。原因很简单, 投资B公司的性价比更高,而性价比的度量尺度,就是经营性利润率。

公式:经营性利润率=经营性利润/营业收入

经营性利润率的含义是指,有多少的收入可以转化为投资人的价值,所以这个比率越高越好。来看A、B两家公司。A公司的经营性利润率为20%,而B公司的经营性利润率为50%,这说明,A公司的1元收入中,8毛都是成本费用,只有2毛能给到投资者,而B公司的1元收入中,有5毛能给到投资者,说明B公司收益更好,更能支持股价,股价更能上涨。

二、应用举例

为了文章的连续性来看看之前讨论过的几家公司,先看《企业历史中的投资密码(三):销售管理费用》中讨论过的易联众。

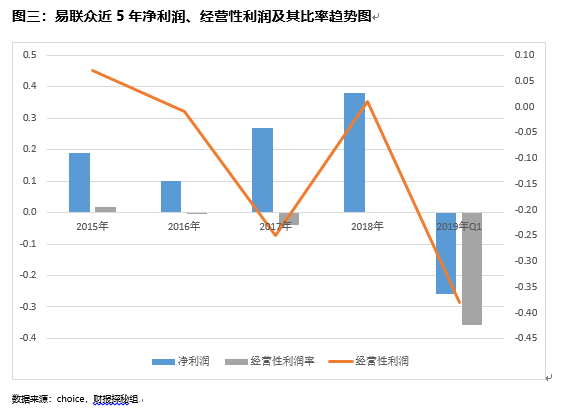

从组图中看出,易联众2015年经营性利润为正,所以本年度是上涨的,而16、17年经营性利润为负,对应的股价也在下跌。2018年开始的8个月股价是下跌的,但是随着年底经营性利润为正,9-12月连续上涨,一直持续到今年3月,而后一季度经营性利润转负,4、5月份股价转跌。

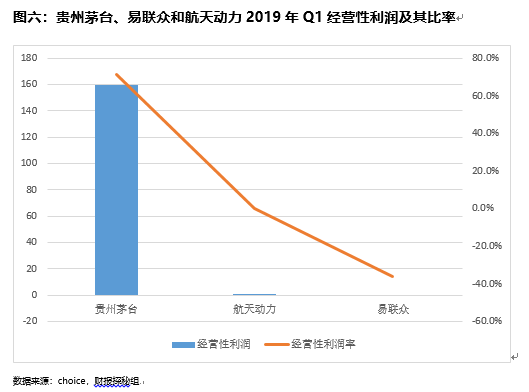

以上是纵向的分析一家公司的历史,接着进行横向的对比。一起来看贵州茅台、易联众和航天动力。

从图上可以看出,茅台经营性利润率最好,其次是航天动力,最后是易联众。事实上股价也是如此,年初至今茅台涨幅53.75%,航天动力为34.87%,易联众为21.31%(以上数据根据CHOICE年线统计数据,截止19年5月10日)。可以说真实的股票市场印证了经营性利润率好的企业,其对股价的支持是强有力的。当然,在真实市场选股的时候,一定不能忘记之前提到过的选股标准。

到这里,我们就将如何使用利润表选股的主要指标讨论完了,但利润表中还有投资收益、所得税等重要科目,以及经营性净利润及其比率等辅助指标,这些下次再讨论。