原文/vivi薇薇

转载请访问获得合法授权

一、

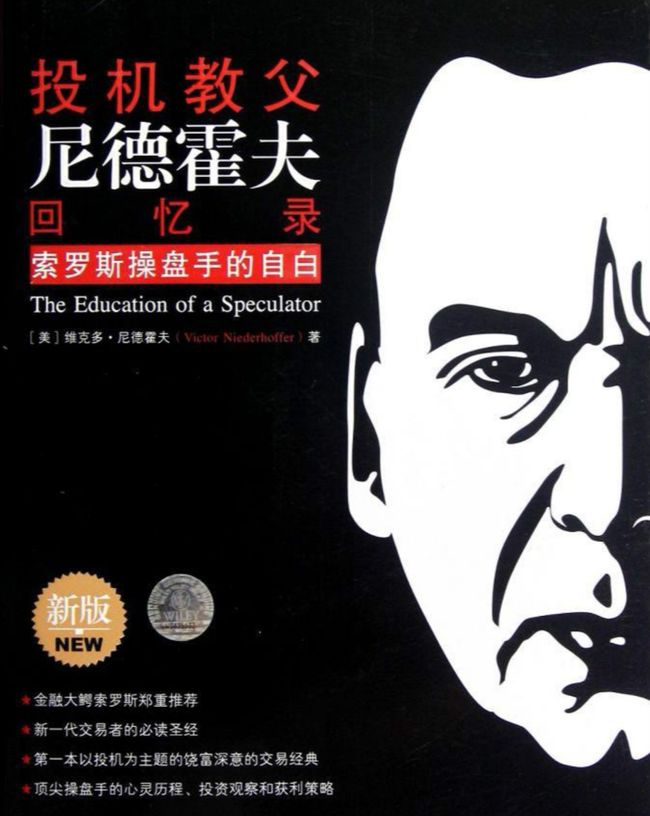

统计套利之父

维克多·尼德霍夫(Victor Niederhoffer)有最好的学术训练。他凭着运动特长进了哈佛大学,主修经济学和统计学,然后在芝加哥大学拿到经济学博士学位,毕业后在加州大学伯克利分校当金融学教授,专攻金融市场的各种失灵,发表了论文《做市与股市反转》,奠定了他作为统计套利之父的地位。

——1996年被评为全球头号对冲基金经理。

——从1980年到1996年,他所管理资金的年复合回报率是35%。35%年复合回报率的意思是差不多两年翻番,那么16年就翻8番,最早投入的1块钱,16年后增值到256块钱。

——各种量化交易的鼻祖。

什么是统计套利呢?就是用统计学工具在各种金融产品交易价格之间发现稳定的相关性,在价格与此发生偏离时,卖出相对高估的,买入相对低估的,套利挣钱。

这是今天各种量化交易的鼻祖。那个时代发现这种相关性不是靠AI,而是靠人的眼光,他就有的是奇思妙想。

尼德尔霍夫在投资界有最好的导师。索罗斯看好他,让他管理自己的外汇和债券交易投资。索罗斯这个人以无情著称,用过的大多数明星交易员最后都被他开掉了。尼德尔霍夫是惟一一个赚着钱的时候主动离开他的。

最重要的是,尼德尔霍夫非常了解失败是怎么回事。

他的外祖父曾经是杰西 利佛摩尔(Jessie Livermore)的搭档。

利佛摩尔是华尔街最早的交易天才、20世纪二三十年代的传奇人物,金融投资经典《股票作手回忆录》的主角,一生大起大落,做投资的人没有不知道利佛摩尔这个名字的。利佛摩尔不自欺欺人,老老实实把自己做的事叫投机。股市上的玩家有三种,投资、投机、赌博。他自认是投机而不是赌博,大意就是寻找对自己有利的形势再下注。

利佛摩尔能克制。在他最强势的时候,整个华尔街求他停止做空,以免毁掉整个股市,他就真住手了。他知道市场要是真垮了对他也不利。

利佛摩尔懂得交易的成功取决于理性能否控制得住冲动:他说自己真正挣大钱用的不是手而是屁股,下完注得坐得住。

利佛摩尔知道得控制风险,给自己的妻子和每个孩子各存了一份年金,他知道急红了眼会把所有能拿走的钱拿走。

利佛摩尔知道押错难免,如果不押错的话一个人拥有全世界只需要一个月时间;重要的是从错误中学习,最好下次用同一个错误来挣别人的钱。

这些千锤百炼的智慧利佛摩尔没有一个不懂,但结局是吊诡的,他一生三次破产,前两次重新发家,最后一次以自杀终局。

二、

现代对冲基金之父

阿尔弗雷德·琼斯(Alfred Winslow Jones),他早期是一名新闻工作者,曾在《财富》杂志当记者,二战结束后几年,48岁马上要到知天命了才下海做投资。他是有业绩记录的第一个发明配对交易的投资人。

什么叫配对交易呢?

如果你买通用汽车股票,意味着你要对许多事情下判断:你看好世界经济,你看好美国经济,你看好汽车业,而在汽车业中你看好通用汽车公司。如果上面这些层次彼此方向还不一致,比如世界经济不好但美国经济好,或者美国经济不好但汽车业好,或者汽车业不好但通用汽车公司好,还得判断不同方向的力量大小,综合权衡。想想都头大。但是,如果你买入通用汽车,卖空福特汽车公司,买入与卖空配对,就不用考虑这么多层次的复杂因素了。这就是配对交易的好处。世界经济、美国经济、美国汽车业等因素都是通用和福特共有的,直接抵销。你只需要考虑一个因素:通用和福特哪家公司经营得比对方好。这个问题也不易,但比单买通用要考虑的问题简单多了,进入了人类能力的射程。配对交易就是最基本的对冲策略,琼斯是公认的现代对冲基金之父。

三、

做空交易之父

最负盛名的是查诺斯(Jim Chanos),他创建的Kynikos Associates基金公司一直专注做空。

——他在世纪之交做空安然(Enron)一战成名,安然这家当时美国最耀眼的上市公司轰然倒地。以后十来年时间,市场从牛市到熊市,再到回到牛市,查诺斯始终屹立不倒英国《金融时报》(FT)称他是当今世上最成功的做空者。

做空的交易者,他们必然是真正的逆向投资者(contrarian investor)。别人热情洋溢买上去,他们一瓢冷水泼下来。

做空要付出的代价是风险没有上限。做多的最大收益不封顶,最大损失是本金。做空则反过来,股价最低也就是到0,最大收益是卖掉时的价格,最大损失则不封顶,赌错方向很惨。倾家荡产的人当中,做空失败被轧空的人比较多。所以,偶尔做空的人多,专门做空的人少,而专门做空又长期不衰的人则少之又少,其中最负盛名的是查诺斯(Jim

Chanos),他创建的Kynikos Associates基金公司一直专注做空。

Kynikos

是希腊语单词,对应的英语单词是Cynic,词源出自古希腊犬儒学派,他们愤世嫉俗,怀疑世俗价值。你可以想象能用Cynic给自己基金起名的是个什么人。别人寻找价值,他专门寻找负价值。愤世嫉俗的人很多,绝大多数止于此,用愤世嫉俗来持续挣钱的人,就是查诺斯了。他在世纪之交做空安然(Enron)一战成名,安然这家当时美国最耀眼的上市公司轰然倒地。以后十来年时间,市场从牛市到熊市,再到回到牛市,查诺斯始终屹立不倒,英国《金融时报》(FT)称他是当今世上最成功的做空者。查诺斯出身学院派,近年重回母校耶鲁大学开课讲怎么识别金融作弊,这是做空者的必修技能。

比起上述“之父”们的平生战绩,另外两个人、两本书也是这样:索罗斯的《金融炼金术》,写利佛摩尔的《股票作手回忆录》,跟赢家巴菲特每年写给股东的信相比,我个人认为:这些“输家”诚实炽热的自言自语对于我们个人成长来说,更有启发和借鉴意义。

正如查理 芒格所说:多看“失败学”(利用反向思维思考人生)

Watch other people taking risks!(盯着别人冒险!)

四、

共同基金之父

罗伊·纽伯格(Roy R.Neuberger,1903~2010.12.24)1903年出生,2010年去世,活了107岁,美国共同基金之父。

——两大投资亮点,

成功躲过1929年的美国股灾;

成功躲过1987年美国股市大崩溃。

不仅两次都免遭损失,而且在大灾中取得了骄人收益:由15万美元发展到16亿美元

——于1939年创立路博迈资产管理公司,管理的资金高达2160亿

——94年的投资生涯

--他毕生对艺术的支持体现,在自己的著作《忠告》一书中提出:读到《梵高·传》的时候,我了解到梵高生前居然只卖出过一副作品。他孤独的死去,如同一个不幸的乞丐。我惊奇的发现,许多伟大的艺术家生前一直被生活不公平的对待,于是立下宏愿,要竭尽全力,支持那些活着的艺术家- -《忠告》

--“有些人在不断追寻巨额财富的过程中虚度了一生。金钱作为一种商品,并没有健康重要,当然他也没有伟大的艺术重要。我对事业和生活的驱动力是交易这门艺术以及我对艺术的支持”

思考与行动

个人定义,对于“钱”的理解分为下面三个层面:

钱,只是工具;

钱,是生钱的工具;

钱,是改变世界的工具.