核心观点

17年风电装机规模同比下降,基本面持续好转

17年风电吊装及并网容量同比放缓,但其他相关数据逐步改善,如利用小时提升、弃风率下降、装机/发电量比值逐渐缩窄等。自利好风电消纳的政策出台后,部分港股风电运营商财务指标向好,风电基本面持续改善。

多重因素影响风电基本面改善

预计18年新增装机将受多重因素影响重回高增长:(1)弃风率改善,风场盈利好转提升开工热情;(2)补贴下调催发抢装预期;(3)装机规划为2018-2020年新增装机奠定增长基础;(4)整机招标价格下降,风场建造成本下探。分地区来看:红色区域解禁(内蒙古、黑龙江及宁夏已解禁)将为18-20年贡献增量;风电建设地区切换接近尾声,中东部地区新增装机规模也将常态化增长。

2018-2020年,分散式和海上风电将持续贡献增量

分散式风电:此前较多因素制约分散式发展,技术进步叠加政策支持令分散式逐渐具备经济开发价值。由于不占用指标且审批流程较短,分散式风电大概率将在18年迎来发展元年,2018-2020年有望持续贡献增量。海上风电:2016年我国海上风电累计并网容量为1.63GW,与5GW的目标尚有一定差距。经9年发展后,我国部分整机制造商已经掌握相对成熟的海上风机的制造技术。19年风电上网电价下调暂不涉及海上风电,在成本持续下降的背景下,海上风电或将成为2018-2020年意料之外的增量。

正文目录

一、17年装机同比下降,经营环境边际改善

1.1 风区建设向东南部转移影响17年新增装机

2017年新增并网、吊装装机分别同比下滑22.12%、16.22%

发电量同比增长,利用小时数提升

装机与发电量占比差值缩窄

弃风率下降,消纳改善

1.2 经营情况边际改善,部分港股财务指标呈现好转趋势

二.拐点已至,多重因素利好风电装机中枢提升

2.1 抢装与风区建设转移的不利影响逐步消除

风电行业快速发展,弃风限电随之出现

下调电价引发15年抢装

2.2 多重因素影响18年装机改善

未来装机有望受益于弃风率下降

补贴下调催发抢装预期

指导意见夯实行业装机空间

风场成本持续下探

三、分散式与海上风电是未来发展亮点

3.1 分散式大概率是未来装机亮点

技术进步使低风速地区开发成为可能

政策频出利好分散式风电发展

不受指标制约,核准流程简化

3.2 海上风电或将是意料之外的增量

四、风起,关注细分子行业龙头

风险提示

一、17年装机同比下降,经营环境边际改善

1.1 风区建设向东南部转移影响17年新增装机

2017年新增并网、吊装装机分别同比下滑22.12%、16.22%

2018年2月1日,国家能源局发布2017年风电并网运行情况统计:2017年全年,我国风电新增并网装机15.03GW,同比减少22.12%;累计并网容量1.64亿千瓦,同比增长10.33%。

2017年新增吊装容量同比减少16.22%至19.58GW,累计吊装容量188.31GW,同比增长12%。吊装与并网数据存在差异的原因是统计口径不同:并网数据源自国家能源局,吊装数据来源于CWEA汇总各整机厂商吊装量。

吊装与并网数据存在差异,但同比增速下滑的趋势一致。风电建设由三北地区向中东部地区转移导致建设周期延长是较为重要的影响因素。

发电量同比增长,利用小时数提升

17年风电发电量3057亿千瓦时,同比增长26.85 %;利用小时数同比增长206小时至1948小时,有较大程度的改善。

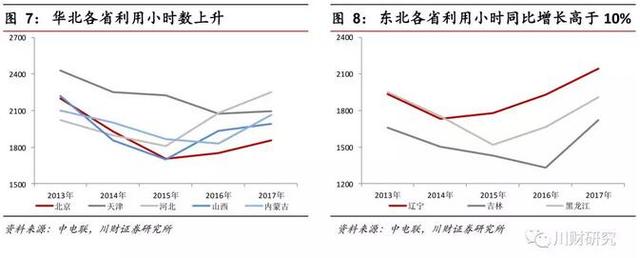

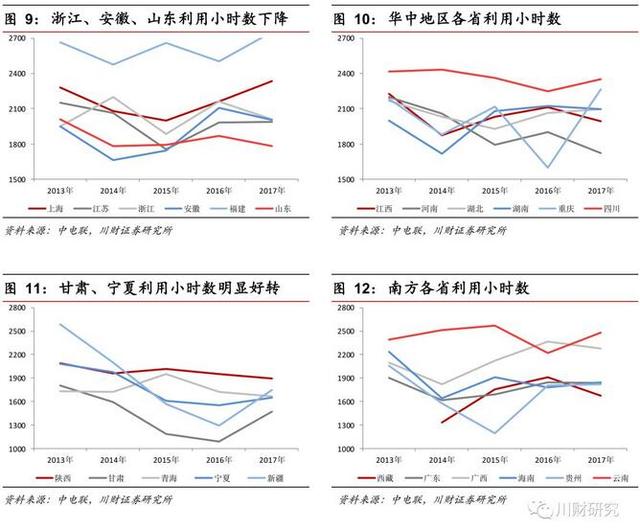

31个省份中,11个省份利用小时数下降,其中浙江、江西、河南与西藏降幅高于5%。细分区域来看,华北及东北地区各省利用小时数均有所增长,其他地区部分省利用小时数下降;原“红六省”利用小时好转,内蒙古、吉林、黑龙江、甘肃、宁夏、新疆利用小时数分别同比增长12.73%、29.11%、14.47%、35.02%、6.25%、35.66%。

装机与发电量占比差值缩窄

2016年风电发电量同比增长29.36%,主要是因累计装机规模较大,而非16年利用小时数改善。

17年风电发电量占全国发电总量4.71%,风电累计装机占国内总装机比重为9.21%,由于消纳问题的存在,风电发电量与装机占比不相匹配。风电装机占比与发电量占比差值于2016年起缩窄,引发这一现象的主导因素,由装机占比增速放缓转变为发电量占比增加。

弃风率下降,消纳改善

2016年7月18日,国家能源局下发《关于建立监测预警机制促进风电产业持续健康发展的通知》(国能新能[2016]196号),根据通知,被列为红色区域的省份:(1)国家能源局在发布预警结果的当年不下达年度开发建设规模;(2)地方暂缓核准新的风电项目(含已纳入年度开发建设规模的项目);(3)电网企业不再办理新的接网手续。《通知》对弃风率及利用小时数提出硬性要求,受此影响,17年我国弃风率下降5.2个百分点至11.90%,降幅显著。

1.2 经营情况边际改善,部分港股财务指标呈现好转趋势

利好风电消纳的政策出台后,我国限电情况明显好转,风场盈利改善,部分港股风电运营商财务指标呈现好转态势:息税前利润/营业总收入企稳,流动比率、速动比率稳步上升,变化较为明显。

二.拐点已至,多重因素利好风电装机中枢提升

2.1 抢装与风区建设转移的不利影响逐步消除

风电行业快速发展,弃风限电随之出现

2005年之前,我国可再生能源以水电为主,其他可再生能源占比较低,此后我国开始重视风电产业的发展,通过引进、消化国外先进技术,实现风电设备制造国产化,有效降低风电生产成本。2006年1月《可再生能源法》生效,特许权最低价格中标被取消。在“风电规划目标”与“风电设备70%以上国产化”等一系列政策目标的刺激下,风电投资热情高涨,新增装机在随后几年快速增长。

风电行业在装机持续增长后出现弃风限电的情况,这一现象在2011-2012年加剧,2012年后我国收紧风电项目审批。弃风限电主要原因有以下几方面:(1)装机与负荷集中地区距离较远;(2)电网调节能力较弱,规划滞后于风电电源建设;(3)缺乏风电管理经验,项目审批核准未考虑接入和消纳状况,对电网安全造成较大安全隐患。

下调电价引发15年抢装

2015年发改委发布公告,宣布风电上网电价由2016年起下调,这一公告引发抢装,当年新增并网容量达历史高位,约为33GW。此后,受2015年新增装机基数较高与风区建设南移影响,16、17年新增装机同比下降。

17年吊装与并网容量公布,与我们此前预期相符,即2017年新增装机规模或将是近三年低点。我们认为,随着行业不断消化15年抢装带来的不利影响以及风区建设切换接近尾声,2018年新增装机将受益于多重因素影响迎来改善。

2.2 多重因素影响18年装机改善

未来装机有望受益于弃风率下降

发改委、能源局连续出台多项旨在缓解弃风限电现象的文件,并于2016年7月8日由国家能源局下发《关于建立监测预警机制促进风电产业持续健康发展的通知》。根据通知,被列为红色区域的省份:(1)不得核准建设新增风电项目;(2)电网不得受理风电项目新增并网申请;(3)不再对新建风电项目发放发电业务许可。

17年六省(内蒙古、宁夏、黑龙江、吉林、新疆、甘肃)被列为红色区域,2018年3月7日,国家能源局发布《2018年度风电投资检测预警结果的通知》,根据通知,原“红六省”中,内蒙古、黑龙江、宁夏于2018年解除风电红色警戒。

预计弃风率下降从两方面影响行业未来装机:(1)目前三北地区弃风率下降明显,吉林、黑龙江、内蒙古等省份有望于2018年解除新增常规风电项目建设规模的限制,该地区原本受抑制的装机需求或将得以释放;(2)弃风率是影响存量装机盈利的重要因素之一,弃风率下降带动装机盈利能力改善,有望加快新增装机投产进度。

补贴下调催发抢装预期

2015年12月,发改委发布《调整陆上风电光伏发电上网标杆电价政策》,对陆上风电标杆电价进行调整。2016年12月,发改委再次调整2018年陆上风电项目标杆电价,四类资源区分别为0.40、0.45、0.49、0.57元/kWH。

标杆上网电价的调整对于风电行业极其重要,直接影响风电公司未来的度电收入。2015年风电抢装最主要的原因是政策规定并网时间在2015年12月31日之后的机组不能享受此前的上网电价。最近一期补贴调整政策提出,新建风电机组若要享受2016年上网电价,必须满足以下条件:(1)2018年前核准并纳入以前年份的补贴管理;(2)核准2年内开工且开工时间不晚于2019年年底。

2015年我国核准待建容量为87GW,2016年为84GW,截止2017年7月28日,我国核准待建容量为114.6GW,达历史高位,这部分核准未建设装机需要在19年12月31日前开工才可以享受目前上网电价。从历年风电标杆电价调整情况来看,本次标杆电价下调幅度最大,在度电收入显著下降的情况下,行业或将再度迎来抢装行情。

指导意见夯实行业装机空间

2017年7月28日,国家能源局发布《国家能源局关于可再生能源发展“十三五”规划实施的指导意见》,2017—2020年新建风电规模总计126GW,略高于此前规划。我们预计最终规模仍有一定上升空间:(1)规划不包括吉林、黑龙江、甘肃、宁夏、内蒙古、新疆自治区;(2)规划不含特高压输电通道配套的风电基地和海上风电建设规模。

风场成本持续下探

2009-2016年陆上风电装机单位成本下降65%,目前在风场成本中,风机成本占总成本比重最大,约为47%。

2016年起,我国风电整机招标价格进入下行通道,考虑到预算价格与决算价格之间仍存在差异,预计风场实际单位千瓦造价或将进一步下探,这对风场开工有积极的影响。

三、分散式与海上风电是未来发展亮点

3.1 分散式大概率是未来装机亮点

技术进步使低风速地区开发成为可能

分散式风电适合在靠近负荷侧的中东部低风速地区建造,但受较多因素的制约,此前我国分散式风电发展缓慢:(1)技术无法满足低风速资源区开发需求;(2)我国风电投资始于集中式开发,分散式风电项目规模小叠加大型风电开发商决策流程较长,导致企业开发分散式风电的积极性不高;(3)此前分散式项目沿用集中式开发的审批要求和流程,效率较低。

自我国风电建设中心向中东部转移后,受地形影响,可供集中开发的区域减少。分散式风电可以结合具体情况因地制宜,适应性较强,已经显现出较大开发潜力:(1)分散式对土地依赖较低;(2)分散式单位千瓦造价与集中式差别不大,但较小的建设规模降低了初始资金投入,易受民间资本青睐;(3)中东部地区靠近用电负荷,项目消纳情况较好。

随着技术的进步(风轮直径的加大、翼型效率的提升、控制策略的智能化、超高塔筒的应用以及微观选址的精细化等),低风速资源地区逐渐具备经济开发价值。目前,年平均风速5 米/ 秒的风电场,年等效满负荷利用小时数也可以达到2000 小时左右。

政策频出利好分散式风电发展

2011年7月国家能源局下发《关于分散式接入风电开发的通知》,并于此后陆续出台分散式风电相关政策。2017年6月6日,国家能源局正式发布《关于加快推进分散式接入风电项目建设有关要求的通知》,要求各地提高分散式风能资源的利用效率,优化风电开发布局,切实做好分散接入风电项目建设。《通知》明确:(1)分散式风电应就近消纳;(2)接入电压低于或等于35kv;(3)严禁向高电压等级电网反送电。

不受指标制约,核准流程简化

分散式风电项目容量小,就地消纳的原则令项目弃风限电率较低,此外,与集中式项目相比,分散式风电的优点在于(1)不受装机指标限制;(2)审核流程简短。目前已有四个省份相继发布分散式风电规划,除已发布规划的四个省份外,山东、广东、湖南、广西、贵州等省份也在制定分散式风电相关政策。

根据《关于加快推进分散式接入风电项目建设有关要求的通知》,分散式项目不受年度指导规模管理限制,各省级能源主管部门可以结合实际情况对规划进行滚动修编。

2011年11月国家能源局印发《关于分散式接入风电项目开发建设指导意见的通知》,提出简化分散式接入风电项目的核准流程。2018年3月国家能源局发布《分布式发电管理办法(征求意见稿)》,提出鼓励各类电力用户投资分布式发电项目并豁免分布式发电项目发电业务许可。从相关政策来看,分散式审批的大方向或将是简化接入流程。目前分散式风电项目核准流程相对较短,从项目申报到并网运行仅需一年左右的时间,低于集中式开发所需时间。

消纳有保障、不受指标约束、项目建设周期短是分散式风电的优势,我们认为分散式风电大概率将成为未来新增装机的亮点。

3.2 海上风电或将是意料之外的增量

根据《风电发展“十三五”规划》的规划,2020年我国海上风电开工规模达10GW,累计并网容量力争达5GW以上,截止2016年,我国海上风电并网容量为1.63GW,与5GW的目标尚有一定差距。

我国海上风电经9年发展已有一定基础,部分整机制造商已经具备海上风机的能力。同时,风电上网电价下调暂不涉及海上风电,在成本持续下降的背景下,海上风电或将成为2018-2020年意料之外的增量。来源:川财研究 作者:赵旭