保险是一辈子的事,因为它一直在变化

很多人以为保险就是买完一份保险就完事了。事业单位或者公务系统的人认为自己的公费医疗保险已经足够用了,所以不需要再购买保险,但实际上真的是这样吗?

还有的人认为国家的医保已经足够了,不是还有大病医疗补助吗?但真的是这样吗?

还有些人觉得买了重疾险就可以了。但是真的是这样吗?

另外还有人觉得居民医保+百万医疗就可以治百病了。但是这是真的吗?

其实大家不知道的是:保险也是动态变化的,保险产品日新月异,几十年前的产品不一定能跟上现代社会的变化,但也不一定就会比现代社会的落后。所以保险这种东西是需要我们有一位专业经纪人每隔一段时间就要帮我们再梳理一次的。

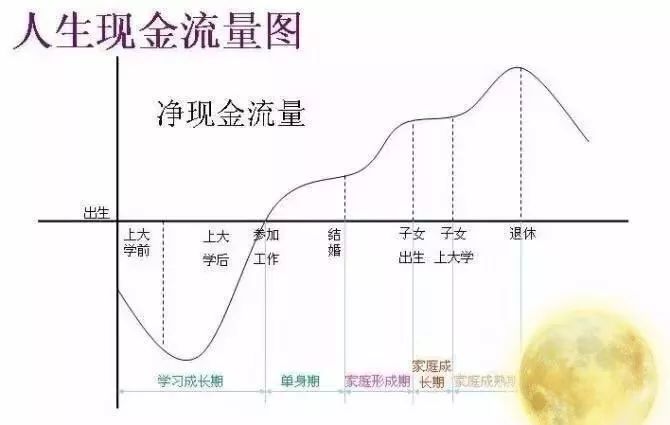

根据这幅人生现金流量图写了这篇文章。相信看完这篇文章你就清楚了。

先说我们青年时代,也就是刚毕业到结婚或者买房前的这个时间段。这个时候我们的收入不高,刚刚从学校走出来,父母刚刚完成对我们的供养。

所以这个时候,我们并没有背负很大的责任,但是疾病和意外是跟责任无关的,所以我们要关注的就是当下的疾病和意外。考虑到我们此刻的财务状况和现实情况,我建议在产品选择上挑选性价比更好的产品。而且也要把我们的父母考虑进去。从自身来说的话,首先我建议先买一份综合意外险,千万不要买成百万任我行之类的返还型还保障不齐全的价格也高的意外险。然后就是基本的百万医疗了(社保或者居民医保是必备的,这里就不多说了)。

父母的话也一样,这时候的父母可能是50岁左右,身体健康尚可,所以抓紧这个时候给父母配置一些保险还是来的及的,当然,首先也是意外和百万医疗。其次就是重疾险,如果负担的起,就买一份重疾险吧,如果负担不起就买一份定期重疾险。如果父母的身体状况不允许,买不了重疾险(百万医疗更不用想)。那就买一份防癌险也是很不错的。

其次是结婚之后。结婚之后的夫妻开始需要承担爱的责任。我觉得所有的承诺以及保证都不如实际行动来的更有说服力。一份保险更让彼此有安全感,而且夫妻互投,还可以享受双豁免带来的获益。当然额度也是根据财务状况来决定的。

另外的一个时期就是买房后,买房后的我们背上了沉重的负债压力。一旦此时患上重病,失去了工作能力,财务压力顷刻来袭。所以在我们买房之后甚至买房之前就应该做好上面这种风险规划。

当然,也许因为我们的财务状况,我们不足以购买同房贷额度的终身重疾险。所以这个时候的我们除了终身重疾险之外,还可以加配一定比例的定期重疾险,让我们在一定时期内能够负担的起疾病,对于我们的财务状况的一个打击。

除了定期重疾险外,如果寿险额度不够也同样需要我们注意的。寿险是死亡才赔付的保险,现代生活压力大,猝死都很常见了。所以当死亡来临时,还需要我们给身边的人留一部分财产,表达我们的爱。

买房对夫妻或者单身都如是。是需要进行规划的。

然后是新生命的降临。新生命的降临,给我们的家庭带来了更多的欢乐,同时也让我们背负了更沉重的一个负担。当然,这是幸福的负担。我们愿意担负起抚养她们,照顾她们的责任。即便她们一旦发生任何疾病或者是风险,我们甚至可以用自己的生命去挽救他们。当然,有时候用我们的生命可能都不一定能挽救他们。这时候虽然钱不是万能的,但是足够的金钱可能可以延缓或者是挽留我们的可爱的小生命。

这就需要我们提前规划来防止这样的情况发生。

给我们的宝宝也需要配置意外险,医疗险,还有重疾险。

当然,对于我们的宝宝的话,我建议可以配置定期重疾险,因为重疾险都是日新月异的。如果父母担心将来孩子不重视这一块,也可以配一份终身重疾作为垫底,然后加保一份定期重疾险,因为这样的话可以达到性价比最高。另外,将来等孩子成年之后再配置跟上时代的重疾,也许对孩子来说是更好的选择。关键是这个时候价格也不会贵太多。当然即便是终身重疾险,从小时候买起,自然是性价比最高。

其次就是我们财务状况发生改变的时候。其实很多人在买完保险之后都会收到这样一份建议:当你的家庭发生财务状况改变的时候,一定要及时通知您的保险代理人或者保险经纪人,让他们及时为您调整保险服务。

很多人都不太理解这句话是什么意思。通俗的情况来说,比如当家里添加了新的成员或者是家庭的收入显著提高,那么,过去的一些保险额度可能已经远远不能满足当下家庭的需要。所以很有可能需要再配置一些保险。

甚至当家庭的工作性质发生变化的时候,比如有一方当了家庭主妇,或者有一些人做了自由职业者,或者干脆做起来了职业投资人。职业的改变对保险的配置可能也会有一定的影响。

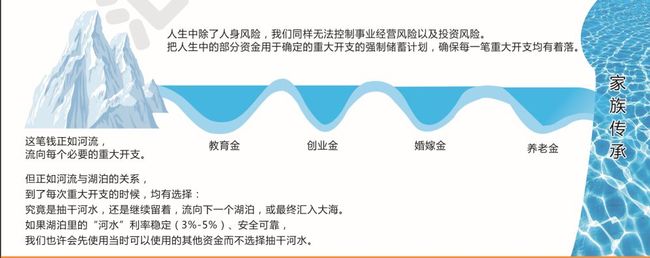

当孩子出生的时候除了健康险外,还有教育金,也需要考虑了。很多家庭里面都会为孩子单独设立一个账户,专款专用。主要用于将来给孩子读书时用,但如果家里有一方是做生意的,或者将来有可能存在会被外借,会被不靠谱的另一半拿去花了。都是我们需要注意防范的。

专款专用只有落在了强制性储蓄的保险金上也许才能真正的做到专款专用。

当我们的年龄去到40岁时,养老的事情也就需要开始考虑了。现在我们社会处于一个老龄化社会,将来未必有足够的年轻人供养我们(社保机制)(参考日本),而我们的子女也不一定能赡养我们(参考韩国)。所以能养我们的可能还是得靠我们自己。虽然40岁仍然处于上有老,下有小,房贷也还没有还清的时候,但是养老这件事情已经可以开始规划了。

跟子女一起到老自然是最幸福的事,可是万一跟子女无法在一起,两个老人的生活还是比较艰难,可能就需要选择合适的养老院会更好。

但是普通的养老院可能会存在虐待老人的情况存在,当然,我们不能说贵的养老院一定不会存在这种情况,但是起码都会有点保障。何况现在还有日本养老院模式的引入,恒大高端养老社区,泰康养老社区的建立都让我们的老年生活更加美好。

当然美好的背后还是需要物质基础的承载。这也是我们为何要开始配置养老金的意义所在了。从40岁开始规划。到60岁开始退休。现有的存款房子,都存在要为下一代打基础的可能。这是我们自愿的付出,但是如果不为自己预留一部分养老金的话,将来可能还是会存在子女不愿赡养,国家养老金会出现发不出钱来,或者养老金不足够覆盖我们生活成本的可能性。

所以一份基础的养老保险金是非常必要的。还有一个方面就是子女结婚,现代人的离婚率非常高,也造就了有专门的骗财团队,不管法律怎么修改,如果子女过于善良还是可能出现被骗之后心甘情愿处置自己财产的可能性。

如果是年轻人自己创造的财富还好说,如果是父母给的,那就有点可惜了。

谁的钱都不是大风刮来的,所以当我们给子女嫁妆的时候,除了看得见的房子车子黄金现金,还需要准备一份看不见的保险合同外加一份指定赠送协议。这份保单是作为子女单独享有的,跟配偶无关的真正的压箱底的钱。

如果这时候的我们还是有很大一笔财富,等着将来百年之后传承给子女的,也需要我们动动脑筋才行。未来税务改革,遗传税也是个非常热门的税种,而且财富越多缴税越多。所以保险又起到帮助我们

1,减少税赋侵蚀我们的财富。

2,可以指定传承,避免争产矛盾。

3,保护子女终身衣食无忧,不被欺骗。

所以,到这里,您能清楚保险的作用了吧,真的不是仅仅买一份保险就可以了,保险更多的是一种财务工具。

如:趁年轻时候,买份保险做对冲,让你有时间博取更大的财富。

在人生巅峰时候用保险留置一部分埋在地里的钱,以备不时之需。

在人生下半场,为我们安排好接下来的日子,不让痴呆、老龄化,造成我们对财富的掌控,甚至失去财富,变成别人眼中的可怜虫。

过往精华文章:

《保险销售渠道多 到底哪个最靠谱》

《保险公司背景》

《安全却不保证的理财险》

《我投保的保险公司安不安全》

《大小公司的差别和产品设计的原理》

《保险理赔:买保险时你最应该知道的真相》

《国家医保:缩小贫富差距的利器》

《前症已死,中症重疾成标配》