文 | 伊甸网(edenw_com)洪荣顺

一家股权投资基金是怎么设立的?公司型基金和合伙型基金有什么区别?

大家好,我是伊甸网 CEO 洪荣顺。

我在之前《荣顺闲谈》的节目中有讲到,投资人可以是自然人,也就是个人,也可以是商业公司,也可以是合伙型企业。

有限合伙企业是目前股权投资基金中,比较常用的投资主体,所以我们今天主要讲合伙型企业的设立过程及知识要点。

股权投资的步骤,签完了投资协议,接下来就该开始工商变更和打款了。工商变更,就是变更公司的工商信息。比如,变更注册资本、变更股东信息、股权转让或者质押信息等等,有的可能还会变更公司的名称。

如果是即将上市的,可能还要进行股改。

工商变更过程中,需要把投资人的信息写入工商系统。如果是个人的投资人,一般写入的就是个人的信息。如果是企业型投资人,那么写入的可能是这家企业的信息。

但是一般情况下,这个投资机构的 GP 和 LP 们会成立一家新的企业作为投资主体。

这一个步骤,一般称为设立股权投资基金,有些还需要到基金协会进行备案。

这个新成立的企业,可以是公司形式,也可以是合伙企业,我们称为公司型基金和合伙型基金。

公司型基金的设立,就是注册一家新的公司,其步骤和条件,与一般的公司注册一样。

这里要提一点,有限责任公司的股东人数,也就是投资者,不能超过 50 人,股份公司不能超过 200 人。

合伙型基金的设立,就是注册一家新的合伙企业,一般是有限合伙企业。

根据《合伙企业法》规定,有限合伙企业的股东人数,其实这个时候应该不能叫股东了,准确讲应该叫合伙人,合伙人的人数是两个到五十个。而且,有限合伙企业至少要有一个普通合伙人,也就是 GP。

有限合伙企业的名称中,应当标明“有限合伙”的字样。

OK,这个过程梳理一下,大概就是这样子的。

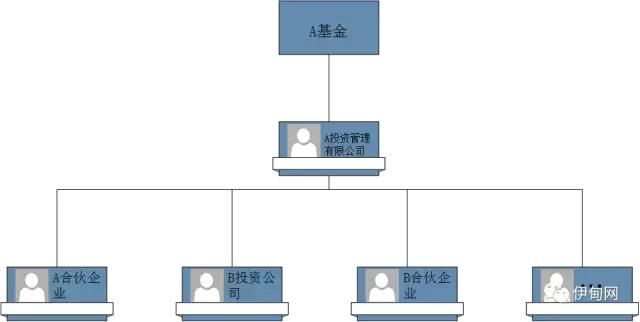

话说,你一直在创业,终于等到了有机构要投资你。这个机构,我们称为 A 基金吧。在工商变更的时候 股东信息里可以是 A 基金的管理公司,比如叫 A 投资管理有限公司。也有可能是它管理旗下的一个基金,我们称为 A 合伙企业。也有可能是它另外新成立的子公司,我们称为 B 投资公司。当然,更多的是它另外新成立的基金,我们称为 B 合伙企业。

所以,当你经常听到的这个 A 基金投资机构,其实它是由一个基金管理公司,也就是 A 投资管理有限公司,和底下一帮子公司和基金,也就是合伙企业组成的。

这些子公司,或者合伙企业的股东以及合伙人,也有可能是其他投资机构,或者下属的子公司和合伙企业。如果大家有兴趣,可以去工商系统查一下,其实还是蛮有意思的。穿插过来穿插过去的,股权结构也是比较复杂的。

由于这些基金都需要去基金协会进行备案,所以,大家也可以去基金协会的私募公司页面,查看这些基金的基本信息。

也就是说,虽然说是 A 基金投资了你,但其实不一定就是 A 基金一家投的你。或者说,是 A 基金的老板一个人投的你。

大家要记住这一点,机构化运作的投资机构,每次的投资,拿的并非全都是自己家的钱。哪怕是个人天使 他掏出来的那几十万,有几万可能是他小舅子的。这个问题虽然有点白痴,但还是要拿出来讲一下。

也就是因为不完全是掏自己的钱,所以才有了 GP 和 LP 的概念。

GP 就是有钱、有经验、有人脉、有精力、愿意带大家玩。LP 可能钱少一点,也没精力和经验去玩这些。

当然,也有一些土豪 LP,但是投资这种事情,没经验没渠道是玩不起,所以他们选择跟着 GP 混饭吃。

好了,废话说了一大堆,接下来应该说点正经的。

首先,大家可能会问,为什么有的设立公司型基金,有的设立合伙型基金。

这其中有什么奥妙吗?当然是有的啦。

不管是从法律、税收、还是运营模式上,都有很大的差别。

我在之前的文章中有稍微提了一下,商业公司更适合长久经营,合伙企业更适合投资过渡。

今天,我想从税负和法律方面简单讲讲两种基金形式的区别。

我们先从最基本的开始讲,就成员。

首先,有限合伙企业的人数规定是最少两人,最多五十个人。有限责任公司是最少一人,最多五十人。股份有限公司是最少两人,最多两百人。所以,在人数上就存在一定的差别,不过这个是微乎其微的。

其次,《合伙企业法》规定:国有独资公司、国有企业、上市公司、以及公益性的事业单位、社会团体不得成为普通合伙人。《公司法》里就没有类似的规定,但是股份有限公司有要求,半数以上发起人在中国境内必须有住所。

再者,在承担责任方面,有限责任公司的股东以出资额为限,承担责任。股份有限公司的股东以认购的股份为限,承担责任。而合伙企业里的有限合伙人以出资额为限,承担责任。普通合伙人则承担无限的责任,也就是说,普通合伙人的责任重大。

责任的问题就涉及到利益分配了。公司型企业是按出资比例分配的,而合伙型企业则是按照约定的比例分配的。

有责任,有利益,那么就有管理。

公司型的股东,需要承担《公司法》约定的民事、行政和刑事法律责任。因为他们对外可以代表公司,可以执行公司事务。

而在合伙企业里,除了普通合伙人可以代表企业,可以执行合伙事务。有限合伙人对外是不能代表企业,不能执行合伙事务的。

也就是说,公司的股东可以参与公司的经营。而合伙企业里,只有普通合伙人可以管理公司,有限合伙人是不可以的。

接下来是税收方面,也是重头戏。

合伙企业在税收方面,确实有很大的优势。

在增值税方面,公司型企业和合伙型企业并没有多大的区别。在所得税方面,如果股东是公司主型投资者 不需要再缴纳所得税。如果股东是自然人,则需要缴纳所得税,一般由基金公司代扣。

合伙企业则不缴纳所得税,而是由合伙企业里的合伙人缴纳所得税。如果合伙人是自然人,缴纳个人所得税。如果合伙人是公司法人,则缴纳企业所得税。

说到税收,就比较复杂,这样吧,我照样举个案例来分析一下。

假设,你有两个投资机构,分别是 A 公司和 B 基金。A 公司是有限责任公司,B 基金是有限合伙企业。像平时的分红、股息等等,A 和 B 不用交增值税的。

如果 A 和 B 通过并购、回购来退出而获得的收益,也不交增值税。

如果你上市后,A 和 B 在二级市场卖出股票,那就需要交增值税了。

所得税方面,股息红利之类的,A 不用交所得税,但是 B 要交。

但是,如果是通过股权转让所获得的收益,那么 A 公司需要交纳企业所得税,这是第一层交税。假设,A 公司的股东里,有 C 公司和 D 先生。那么,C 公司在分这些钱的时候,不用再交所得税。而 D 先生,因为他是一个自然人,所以他要交个人所得税。

也就是说,在这次的收益中,D 先生相当于交了两次税。

在这种情况下,B 基金就高兴多了。由于 B 基金是合伙型企业,在税收方面有很大的优势。

首先是“先分后税”的制度。

先分后税是什么意思呢?也就是说,在这次获得收益后,先扣除杂七杂八的费用,然后把剩下的分给各位合伙人,然后再由各位合伙人去交税。

也就是说,合伙企业层面是不交纳所得税的,而是由合伙企业里的每一个合伙人去交纳税收,合伙人才是纳税义务人。

如果合伙人是自然人,也就是个人的,就交纳个人所得税。如果合伙人是企业法人,就要交纳企业所得税。如果普通合伙人也是一家有限合伙企业,那么这家有限合伙企业同样也不交纳所得税,而是由它下面的合伙人交纳。

也就是说,在所得税方面,公司型基金的股东,股息红利不用交税,股权转让的所得需要交税。

合伙型基金的股东,股息红利和股权转让所得都要交税。

所以,税收上的差别,显而易见了吧。

总之,不管是从法律形式以及管理运营方面来讲,公司型基金的稳定性确实较强,人员的变动通常不会导致基金的解体。而合伙型企业则是“人合 + 资合”的形式,这导致合伙企业在一定程度上需要依靠合伙人自律,以达到基金能正常的运作。

但是,仍然会出现因为违约或者其他债务责任,导致普通合伙人被清算,从而导致基金无法正常运作。

但是,也就是因为合伙企业的这些特性,导致合伙企业更适合用于股权投资中。

公司型基金,通俗讲就是股东一起做决策。大家都有权利,都有发言权,适合有钱一起赚的好哥们。

而合伙型基金,通俗讲就是我有钱有经验,我帮你们赚钱。你们只需要把钱给我,不用管我怎么投,投哪里。但是我一定会对你们负责,尽量让你们赚更多的钱。等真正赚到钱了,大家就拜拜了,下次再合作。

今天就跟大家分享到这边,关于两种形式的企业,其实还有很多法律上的东西,就留着以后有涉及到的时候再讲了。