文章出自关哥说险

百万医疗险,普通住院险,意外医疗

Q:百万医疗险和普通的住院险有什么区别?

百万医疗险,保额高(200-600万),免赔额高(1-2万)。所以,小问题住院,花费一两万以内的,基本用不到百万医疗险。

而普通住院险,保额较低,一般都只有1-2万,多的也不过5万。但是免赔额可能只有100元。所以就算是只花了几千块住院,也能用它来报销一部分。

但如果疾病比较严重,住院的花费很大,百万医疗险就派上用场了。

而且,百万医疗的报销范围会比普通住院险更大一些。我们看条款:

百万医疗:「医学必需的住院医疗(包括日间住院医疗),对由此发生的合理且必需的,并需要由被保险人个人支付的下列费用」

普通医疗:「被保险人支出的、符合当地社会基本医疗保险主管部门规定的、必需且合理的医疗费用」

也就是说,有些医保范围之外的费用,不但社保不给报,普通医疗险也不给报。

而越是严重的情况,用到非社保范围内的药物或者治疗手段的可能性就越大。

所以,一个管大,一个管小。两个结合起来才是更完整的。

Q:哪一个更有购买的必要呢?

百万医疗险能解决更大的问题,而普通住院险离生活貌似更近一些。

在整个家庭的保险配置当中,百万医疗险更适合作为重疾险的补充,提高保障的额度和补偿范围。特别是以下两种情况:

1、如果得的重大疾病花费确实很大,现有的30万、50万重疾保额,可能还是不够覆盖医疗费用。这时候,百万医疗险的几百万报销额度,就能体现出极大的作用。而且剩下的赔付金也可以用来作为家庭收入的补偿,维持生活,而不是全都扔到治病这个无底洞里。

2、如果得的疾病达不到重大疾病的标准,或者是一些意外事故导致的外伤,但是治疗费用也相对较高,比如十几万,那么就会出现重疾险够不到,普通住院险报不完的尴尬情景。就算家庭能够承担,也还是会有些肉疼。那百万医疗险也能够在此时起到作用。

所以,从解决风险的大小上看,百万医疗险的作用更大,优先配置。

小额度的普通住院险,买不买对家庭财务安全的影响并不大,特别是资金状况还不错的家庭,万八千块的费用,自己也都负担得起。但用到的机会更高一些,特别是老人和孩子,身体比较差的,住院报个几千块,感受会比较好。

见仁见智咯。

Q:那意外医疗又是怎么回事?

百万医疗险和普通住院险,都是以住院治疗为条件的,普通的门诊一般是不在理赔范围内的。

但住院的原因,既可以是疾病,也可以是意外事故,这个没有强制要求。

但意外医疗险,望文生义,自然就是意外导致的医疗费用,才会给报销。而且不一定非要住院才给报销,门诊的一些治疗费用也在范围内。

曾经有一年,朋友去成都旅游,我顺手给她买了个旅游意外险。结果吃个饭好好的,啤酒瓶子炸了,脚踝上刮了一块肉下来。去医院门诊止血包扎开药,乱七八糟要上千块,意外医疗也赔了个七七八八。

意外医疗都是附加在意外身故险上,一般来说也都不贵,建议人手一份。家庭支柱多一个高的身故保额,老人小孩用一下意外医疗,都有用。

但意外险的保障额度一般也不会太高,往往也是1-2万,自定制的可以选高一些,但是保费也相对会高一点。

所以,如果是比较严重的意外事故,就还是要用到百万医疗险了。

其实在意外事故当中,按理应该由事故责任方来负责医疗费用,但一来有时候情况紧急还来不及判定责任,或者当事人自己就是责任方,再或者遇到跑路的责任方,那这些情况下,求人不如求己。

Q:有社保没社保有什么影响吗?

我向来是建议大家都配好社保,新农合也算。因为社保是门槛最低,覆盖范围最广的保险。最起码不需要核保啊。

要知道,以上所有的住院险,都可以先由社保报销一部分,然后剩下的再由商业保险负责。

只不过,社保的报销范围有限,报销额度也有上限。毕竟它是个基础性的全民福利。

所以有社保,同时也要配置商业保险,来解决非基础性的家庭医疗费用。

但是有没有社保对买商业险影响也很大。

1、买的时候费率不一样。有社保便宜,没社保贵。

都是一万块钱的住院费用,老王有社保,能先报个三千五千的,这样保险公司承担的风险就少了很多。但老刘没有社保,这一万块就都要保险公司承担,风险大了好多。所以在购买医疗险的时候,老刘的保费就要比老王贵很多。

比如之前关哥推荐过的「复星百万医疗」,同样是30岁的人,同样是5年交费。有社保就只要477/年,没社保的就要1077/年。差一倍还多。

2、在报销时,有社保能报销的比例也可能会比没社保要高。

一样的道理,保险公司承担的责任越小,可以赔偿的比例就越高。比如某个医疗险条款规定:

在扣除免赔额后, 若被保险人发生的属于保险责任范围内的医疗费用未从社保或其他机构获得补偿,保险公司按(社保报销范围内的医疗费用-免赔额)×80%;

若被保险人发生的属于保险责任范围内的医疗费用已从社保或其他机构获得补偿,保险公司按,(社保报销范围内的医疗费用-已获得的医疗费用补偿-免赔额)×100%,

所以,有社保,买商保都会合算一点。

3、有时候会出现,买的时候有社保,可出事的时候没有,或者没用社保(比如异地)。那这种情况就会降低报销比例。

购买时有社保:社保赔付后的报销金额=(医疗费用-已报销部分-1万元免赔)*100%;

未使用社保的报销金额=(医疗费用-已报销部分-1万元免赔)*60% 。

购买的时候都要看好哦。

结论:

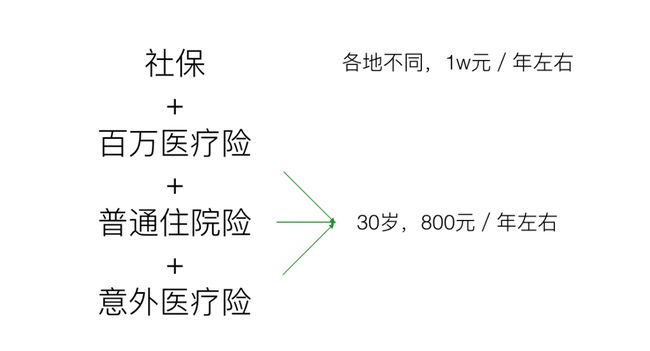

每个产品都有自己的保障的主要内容和范围,单一看都有缺陷,组合起来才能相对完善。所以,在条件允许的情况下,完美的配置是这样的:

是不是并不贵?但小钱可是起大作用的。

具体产品这次就先不讲,回头会逐一推荐测评。大家还是先搞清楚原理,才更容易选择。

再看怎么挑保

明确目的

朋友买重疾险的目的是在给全家原有大病保障基础上再加些,现在只有50万人民币的保额,单身的时候勉强够用,现在儿子都5岁了,感觉有点不够,而且孩子一直也没有买过。因此主要目的是增加保额,降低家庭风险。

细化功能

1. 重疾保障为主,肯定是越便宜越好

2. 轻症赔付也要有,而且越全面越好

3. 70岁左右如果还没发生赔付,最好能拿到现金

4. 理赔顺畅,后续服务省心

5. 小病报销意外赔偿储蓄功能都不是主要需求

对应产品特点

1. 重疾险,包含轻疾赔付

2. 费率便宜,保障尽可能全面

3. 70 岁未理赔到期赔付保额,或者70岁有不错的现金价值可以领取

4. 免责条款少

5. 购买渠道相对靠谱

在这个过程中朋友面临若干个选择,我简单的讲一下结论,细节的部分我每一条都会单独写篇文章展开讲。因为选择都是非常个人化的东西,所以此处的结论只适用于这个case,都是朋友本人自己的决定。持不同意见的千万不要跳脚。结论是:

1.消费型险种的杠杆更高,买这个如何

结论:可以买,但是建议在期交险基础上增加。因为消费型的重疾险第一能买的额度有限,第二保证续保也是个问题,第三容易忘记续保。不确定因素太多。

2.买大陆的还是香港的

结论:原有的是大陆的,再加买香港的。第一香港的费率确实便宜不少,第二美金的保单分散些货币风险,第三朋友的工作又经常有机会飞香港。

3.买哪个保险公司的

结论:随便。只要是排名前几那几个大公司,其实在产品条款,费率,分红,理赔上都没有太大的区别。看哪个顺眼就买哪个好了。

4.从什么渠道买

结论:在银行买。agent其实也可以,但是一来没有熟悉的人没时间再去接触,二来如果拿了回扣怕以后服务不好。刚好朋友需要一个香港账户,开账户买保险还顺便满足账户余额要求,以后理赔找银行也比较方便。

5.交几年

结论:交10年。虽然交20年杠杆更高,但是毕竟香港比较远,又担心未来外汇政策,稍早点交完比较安心,而且10年交的杠杆也比大陆还高一点,可以接受。

以上确定了之后,剩下的部分就是选择具体产品了。

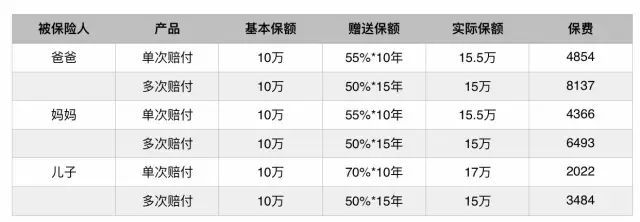

列个表格一目了然:

最后朋友选了自己和太太做单次赔付,儿子做多次赔付。理由是孩子生命更长一些,赔付全面一些用处比较大,自己就还是要更高的杠杆。对此我表示理解并保留意见。

最后对应一下最初的要求,基本也都满足了。

杠杆挺高,保额和总保费的比例能达到3倍以上,最高能达到30倍。

疾病种类达到了50种以上,常见大病都包含进去了,儿童疾病也都在列。

轻疾有25%的赔付,还有末期的额外赔付。

免责条款只有三条。

是终身险,但70岁保单价值也超过了总保费的两倍以上,取不取自己定。

另外加上分红的效果,保额会逐渐增加

做决定前后时间也就是一周吧,算是很快的,毕竟不是头一次买,而且朋友本人也是金融行业出身,所以思路还是比较清楚的。

挑完了咱们来说一说

其实明显挑保险还是比挑电脑麻烦多了,各个细节都要考虑到。不过道理还是相通的,抓大放小。有时候可能人的因素、感情的因素甚至时机的选择都会影响到最后的决定。别为了细枝末节影响大局。

有了保障,起码经济风险不用自己担。没赔付过也别觉得吃亏,这才是最好的情况好吗。健健康康过完一生是多大的福气,那时候保单值多少钱,真的不是太重要了。

最后还是要说明一下,本篇的结论完全是个案,旨在说明思路,不代表任何推荐意见。