很多小伙伴都不理解未开票收入是什么,北京名企科技提醒,未开票收入就是没有开具发票的收入。在企业实际经营中,取得未开票收入是因为销售金额很小且是对自然人的销售,开发票没有实际意义。例如餐饮业的一般纳税人,客人大部分是散客,就餐后一般不会索要发票。这时取得的收入就是未开票收入。

未开票收入如何申报?

北京名企科技提醒,对一般纳税人而言:

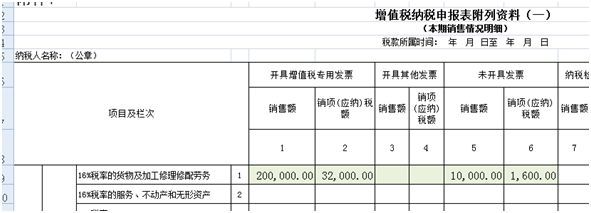

假设某企业为一般纳税人,1月销售货物取得开票不含税收入20万,取得未开票不含税收入1万元(税率为16%)。该企业1月收入应当如何申报?

该企业应填写1月增值税申报表附表(一)未开具发票栏次申报。

因此,该企业取得未开票收入的1月申报表填写如下:

北京名企科技提醒,对小规模纳税人而言:

假设某企业为小规模纳税人,3月销售货物取得未开票不含税收入为10万。该企业第一季度收入应当如何申报?

由于企业3月取得未开票收入,属于第一季度取得的收入,因此第一季度申报增值税时应填写增值税申报表应征增值税不含税销售额(3%征收率)栏次申报。

因此,该企业第一季度申报表填写如下:

即只将取得的未开票收入金额填写在第1栏次,第2、3栏次不填写金额。

由于之前的例子提到了纳税义务发生时间,北京名企科技在这里整理了比较特殊的增值税纳税义务发生时间,各位可要记牢了,千万不要混淆时间节点啦!

增值税纳税义务发生时间:

北京名企科技提醒:据《中华人民共和国增值税暂行条例》第十九条规定:

增值税纳税义务发生时间:

(一)发生应税销售行为,为收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。

(二)进口货物,为报关进口的当天。

增值税扣缴义务发生时间为纳税人增值税纳税义务发生的当天。

北京名企科技提醒:据《中华人民共和国增值税暂行条例实施细则》第三十八条规定:

条例第十九条第一款第(一)项规定的收讫销售款项或者取得索取销售款项凭据的当天,按销售结算方式的不同,具体为:

(一)采取直接收款方式销售货物,不论货物是否发出,均为收到销售款或者取得索取销售款凭据的当天;

(二)采取托收承付和委托银行收款方式销售货物,为发出货物并办妥托收手续的当天;

(三)采取赊销和分期收款方式销售货物,为书面合同约定的收款日期的当天,无书面合同的或者书面合同没有约定收款日期的,为货物发出的当天;

(四)采取预收货款方式销售货物,为货物发出的当天,但生产销售生产工期超过12个月的大型机械设备、船舶、飞机等货物,为收到预收款或者书面合同约定的收款日期的当天;

(五)委托其他纳税人代销货物,为收到代销单位的代销清单或者收到全部或者部分货款的当天。未收到代销清单及货款的,为发出代销货物满180天的当天;

(六)销售应税劳务,为提供劳务同时收讫销售款或者取得索取销售款的凭据的当天;

(七)纳税人发生本细则第四条第(三)项至第(八)项所列视同销售货物行为,为货物移送的当天。

北京名企科技提醒:据《国家税务总局关于增值税纳税义务发生时间有关问题的公告》规定:

纳税人生产经营活动中采取直接收款方式销售货物,已将货物移送对方并暂估销售收入入账,但既未取得销售款或取得索取销售款凭据也未开具销售发票的,其增值税纳税义务发生时间为取得销售款或取得索取销售款凭据的当天;先开具发票的,为开具发票的当天。

《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》第四十五条、《财政部 税务总局关于建筑服务等营改增试点政策的通知》第二条规定:

北京名企科技提醒,增值税纳税义务、扣缴义务发生时间如下:

(一)纳税人发生应税行为并收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。

收讫销售款项,是指纳税人销售服务、无形资产、不动产过程中或者完成后收到款项。

取得索取销售款项凭据的当天,是指书面合同确定的付款日期;未签订书面合同或者书面合同未确定付款日期的,为服务、无形资产转让完成的当天或者不动产权属变更的当天。

(二)纳税人提供租赁服务采取预收款方式的,其纳税义务发生时间为收到预收款的当天。

(三)纳税人从事金融商品转让的,为金融商品所有权转移的当天。

(四)纳税人发生本办法第十四条规定情形的,其纳税义务发生时间为服务、无形资产转让完成的当天或者不动产权属变更的当天。

(五)增值税扣缴义务发生时间为纳税人增值税纳税义务发生的当天。

了解更多,请关注北京名企科技!