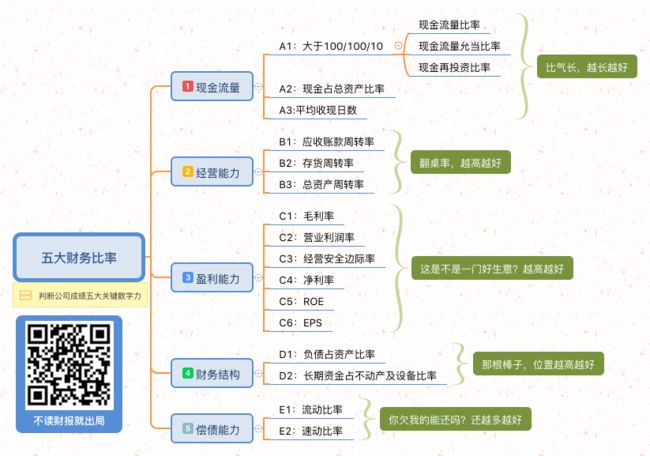

今天进入第四部分“财务结构”,判断一家公司的财务结构是否合理,是否会有破产危机?

这部分有两个关键指标,“负债占资产比率”和“长期资金占不动产及设备比率”。

首先学习第一个指标“负债占资产比率”,大白话就是“那根棒子”的位置在哪里?

一、概念

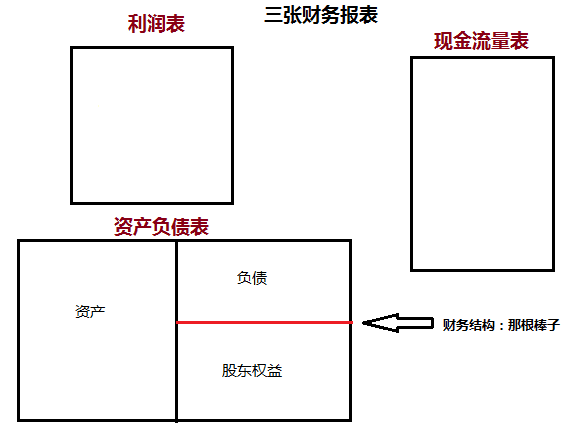

为什么叫那根棒子呢,我们在了解三大报表的时候,知道了“资产负债表”分为左右两部分。

左边的作用是“花钱”,花钱干嘛呢?买资产啊,包括现金、应收账款、存货、设备、厂房等等。

右边的作用是“找钱”,为左边提供来源。

钱从哪里来?“资产负债表”的右边又分为了上面和下面。

上面是外面借的钱(比如问银行贷款),即外面欠的债,专业术语叫“负债”。

下面是公司内部股东自己出的钱,专业中称为“股东权益”。

中间用一条线把“负债”和“股东权益”划分开来,这根线就是我们所说的第四大部分的重点------“那根棒子”。

棒子位置的高低,体现了公司负债占资产比率的大小。

二、公式

负债占资产比率=负债/资产

打个比方:

如果我有100w资产,外债10w,即负债占资产比率=10/100=10%,棒子在上方。

另一种情况:我有100w资产,外债90w,即负债占资产比率=90/100=90%,棒子下移,在接近底部。

所以,从“负债占资产比率”我们可看到棒子位置偏上还是偏下?公司的外债多不多?

下面以“承德露露”为例,计算其2016年“负债占资产比率”:

分子“负债”见“资产负债表”(负债合计),为10.89亿元。

分母“资产”见“资产负债表”(资产合计),为30.96亿元。

因此,2016年“负债占资产比率”为10.89/30.96=35.20%,

与财报说一致!

三、分析

右侧上方“负债”一般是指借银行的钱,资金成本比较低,大家可以理解成利息比较低,一般是1.5%~3.0%。

右侧下方“股东权益”指的是拿公司股东的钱,资金成本比较贵,一般是5%~20%。

如果棒子位置偏低,表示公司问银行借款比较多。借的多了,银行就会嘀咕:为什么总问我借钱,而公司内部股东不出钱?是不是这家公司有什么我不知道的问题?于是,银行可能就不再借钱了!

公司借不到钱,为了继续经营下去,转身向股东筹集资金,此时棒子就会慢慢往上移(因为股东出资多了)。

所以财务结构是一个动态的概念。

什么时候股东会出资比较多呢?

那就是公司生意火爆、非常赚钱的时候,股东在新的一年肯定会有“肥水不流外人田”的想法,有钱为什么不自己赚?!于是,股东内部出资很多,棒子位置就偏上。

而公司赚不赚钱,可以从前面的“盈利能力”的毛利率、营业利润率等指标看出。

因此,这几个指标是联动观察的。

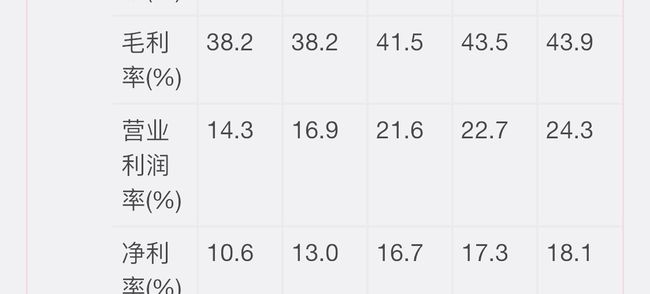

再来看一下“承德露露”的盈利能力:

“负债占资产比率”为35.2%,并逐年减少,股东出资越来越多,棒子越来越高,毛利为43.9%,营业利润率为24.3%,都高于行业平均水平,再看下手上的现金,有超多现金,为69.8%。

下面回过头来,继续说说为什么股东出资一般资金成本比较高,但很多公司还是更愿意用股东的钱?

因为银行喜欢“晴天放伞、雨天收伞”。碰上公司行情不好、日子难过的时候,银行抽银根的现象比比皆是。

我们知道,现金流是公司的一口气。对公司而言,一般不需要退回股东投资的钱,没有还款压力。相对于支付的资金成本,还是命比较重要,所以,一般公司都会喜欢用股东的钱。

四、总结判断指标及看财报顺序

1、判断指标:

(1)、经营稳健的公司,棒子一般都<60%!股东出资多,不需要问银行借很多钱,股东认可公司经营,并看好前景。

(2)、最适的资本理论:棒子在中间,股东和银行各出资一半。

(3)、下市破产的公司,棒子一般都>80%,位置非常低!

2、读财报顺序:

“负债比”亮眼的真的是好公司吗?通过以下三个步骤综合判断、交叉验证:

(1)那根棒子的位置判断;

(2)盈利能力的判断,包括“毛利率、营业利润率”等;

(3)“现金占总资产比率”判断,手上是否有钱,如果财务结构差,能够撑多久?

五、特别说明

需要说明的是:金融保险业是高度杠杆的特殊行业,它们不适用上述财务结构观念。

因为这些行业遵循的体制和一般公司不同,他们的游戏规则是:

1、如果一家金融机构,股东出资8%(另外92%是别人的钱),就允许做国际金融业务;

2、如果一家金融机构,股东出资4%以上(另外96%是别人的钱),就允许做国内金融业务;

3、如果一家金融机构,股东出的钱不到4%,那对不起,不允许开展任何金融业务。

因此,如果用今天学习的内容来评定金融保险业,它们都将是即将破产的公司,所以“负债占资产比率”这个概念,不适用于金融保险业。

每天一起学财报!