千亿老牌港股私有化!会德丰启动“股份+现金”置换计划,低估值下港股私有化浪潮有点猛

2月27日午间,老牌港股地产公司会德丰(0020.HK)宣布将启动私有化,退市方案以实控人吴光正(持股69.56%)股份置换+现金方式进行,要约人私有化最高现金代价为81.5亿港元。截至3月30日收盘,会德丰报51.75港元,总市值1062亿港元。

在此之前五大电力央企之一的华能集团旗下港股上市公司——华能新能源已于今年2月24日完成私有化退市。

证券时报记者梳理去年港股私有化退市案例发现,2019年港股私有化退市企业已达10家,创历史新高。华泰国际投资银行部董事、签字保荐人刘涛向记者表示,“就目前的市场环境以及我们手上接到的案子和询问私有化退市的公司来看,今年私有化退市的公司应该比去年更多。”

老牌地产公司会德丰拟私有化退市

根据会德丰公告显示,私有化退市方案主要是以股票+现金方式,由于会德丰分别持有九龙仓置业(1997.HK)66.51%股权和九龙仓集团(0004.HK)70.71%股权,为控股股东,因此上述要约收购私有化退市的具体方案为1股九龙仓置业+1股九龙仓集团+12元/股的现金来换取1股会德丰股票,根据要约收购协议,所需现金代价最高金额为81.5亿港元。

截至收盘,会德丰总市值为为1062亿港元,而吴光正持有会德丰近70%的股权,这部分股票市值为743亿港元,而通过上述以股换股+现金方式,吴光正将剩下30%的会德丰股权收回,即相当于吴光正用81.5亿真金白银将会德丰100%控股。对于会德丰其余持股者来说,相当于将手中的会德丰股票换成了九龙仓置业和九龙仓集团,且获得现金补偿。

对于吴光正来说,其持有九龙仓置业和九龙仓集团的股权也并没有稀释太多,依旧是两家公司控股股东,且从间接控股变为直接控股。

根据九龙仓置业公告显示,在私有化之前,会德丰以及Vision Expert Limited直接持有九龙仓置业合计66.51%的股权,吴光正则间接持有九龙仓置业69.56%*64.32%+2.19%*70.25%=46.28%的股权,私有化之后,吴光正直接持有九龙仓置业44.53%股权,实际持股量只减少了1.7%。

同理,根据九龙仓集团公告,在私有化之前,吴光正通过会德丰及Horizon Vibrant Limited间接持有九龙仓集团69.56%*69.84%+0.87%*0.471=48.99%股权,私有化之后吴光正直接持有48.82%股权,持股比例只减少了0.63%。

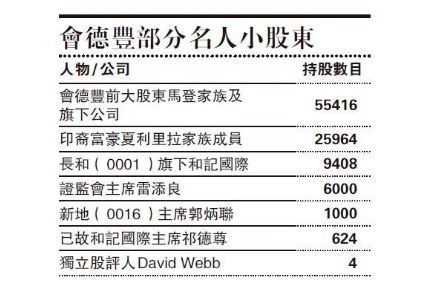

事实上,作为老牌港股,会德丰拥有不少名人小股东,但股数普遍不多。包括已故和记国际主席祁德尊、前会德丰大股东马登家族、新地主席兼董事总经理郭炳联,独立股评人David Webb等,持股数量从1000万股至数万股不等。

中泰国际(香港)颜招骏向记者分析,会德丰每股净资产值130.8港元,PB(市帐率)为0.4倍,明显低于香港前5大地产商,现在市场价值不足以反映公司实际价值,所以股东会提出私有化操作,而会德丰此前斥巨资购买了启德地皮,这是香港的地王,未来价值可观。私有化操作,也说明股东对香港地产的看好。

2020年港股或掀私有化浪潮

在会德丰之前,五大电力央企之一的华能集团旗下港股上市公司——华能新能源已于今年2月24日正式完成私有化退市。Wind数据显示,今年以来已经有13家公司从港股退市,其中私有化退市的就有3家,其他两家为中国粮油控股以及华地国际控股。

华泰国际投资银行部董事、签字保荐人刘涛向记者表示,“就目前的市场环境以及我们手上接到的案子和询问私有化退市的公司来看,今年私有化退市的公司应该比去年更多。”

华泰国际投资银行部董事、并购专家童韬向记者表示,港股市场大约80%的资金集中在20%的优质股上,这意味着很大一部分非常好的公司股份流通量很低,很多公司实际上已经失去了融资功能,保留港股上市地位效益并不明显,这是很多公司私有化退市的主因之一。另一方面,港股估值普遍不如A股,有一些企业从港股私有化退市之后会择机重回A股,估值将会涨好几倍,科创板开闸也给一些拟退市的企业提供了重新上市的契机。比如华熙生物科技2017年从香港联交所退市,去年11月重回A股科创板,港股私有化的时候这家公司市值是60.7亿港元,目前华熙生物科技在A股的总市值371亿元人民币。

记者采访多方投行人士了解到,因为港股低估值,流动性低,有意愿选择私有化退市的公司相比往年要多,目前香港不少投行都在大力布局这块业务。恒生指数2019年全年涨幅为2.25%,表现几乎全球倒数。相比之下,2019年以来创业板指累计上涨43.79%,上证综指全年上涨22.3%,纳斯达克指数全年上涨35.23%,道琼斯工业指数全年上涨22.34%,标普500全年上涨28.88%,英国、法国、德国、日本等主要估值涨幅也都远超恒指。目前恒指市盈率8.8倍,市净率0.9倍,仍属全球“估值洼地”。

“港股的冰山现象比较严重,就是个股成交断层严重,2000多只个股中,有活跃交易的可能也就是十分之一,剩下的都沉在冰山下面。但这里面其实有很多是质地比较好的公司,从这个角度来看,私有化这块业务市场空间还是很大的。”刘涛江表示。

私有化主要方式:要约收购、协议安排

港股上市公司私有化退市主要有两种方式:协议安排和要约收购。

这里可以把港股上市公司分为两大类:

1、H股公司,私有化一般采用要约收购,因H股公司注册地在内地,香港法院不能以法院会议的方式认定其投票结果,要约方必须收购超过90%的独立股东持有的股份才能成功,没有“挤出效应”条款(即多数股东同意股票卖出的时候,少数股东必须也同意卖出),总体难度大。

2、红筹方式上市公司(注册地在境外离岸地,如开曼、百慕大等,香港、美国等挂牌上市,运营资产和业务在中国境内),两种私有化方式都可以,多数采用协议安排的方式,协议安排的私有化过程中,只需参加股东大会的独立股东75%投票通过,反对的股东不超过全部独立股东总额的10%就可以完成私有化。要约方在私有化过程中无需增持股票形成额外代价,但协议安排私有化失败后12个月内要约人不能再次提出私有化方案。

在私有化退市的过程中,投行中介机构扮演的角色则是提供贷款服务,境外组织银团,提供和执行私有化退市方案。

童韬介绍,在私有化过程中有几个关键点,一是资金安排,二是股东沟通,香港的监管环境对这两方面有严格的限制;三是私有化价格溢价的确定,这主要是商业判断与对市场的把握。过低的溢价可能会招致小股东反对,过高的溢价则会加大公司的私有化成本,历史交易通常溢价30%-50%。

至于港股上市公司私有化后是否会重新选择上市地,童韬表示,“看公司具体情况,有的私有化退市后就不再上市了,但大部分会选择重新上市,主要还是回A股,因为选择美股的意义不大,美股和港股估值体系类似。”

对于越来越多企业加入私有化大潮是否会对港股造成影响,刘涛江认为,有进有出很正常,毕竟香港资本市场是一个很开放的市场,只是大股东自己的选择而已,香港仍然是一个极具吸引力的资本市场,从每年IPO数量来看这里依然是全球最具竞争力的交易场所之一。