飞鹤营收仅为蒙牛1/7,市值何以反超

飞鹤的上涨建立在其市场份额快速扩张,产品高端化转型,以及奶粉产品成长性强过乳制品的逻辑上,近日被列入港股通的消息,也抬升了飞鹤的市值

文|《财经》记者 马霖

编辑|余乐

新冠肺炎被世界卫生组织定性为“全球大流行病”,国际原油价格下跌,全球资本市场阴云笼罩。3月12日,沪深港等亚太股市追随隔夜美股全线下挫。在此背景下,乳业股中国飞鹤(06186.HK)自2019年11月上市以来股价上涨达88%,显得尤为突出。

目前飞鹤的市值已过千亿港币,超过同在港股上市的中国液态奶巨头蒙牛乳业(02319.HK)。截至3月12日收盘,飞鹤股价12.64港币/股,市值1129亿港币。相比之下,蒙牛的表现乏善可陈。从2020年初至今,蒙牛的股价与市值已跌去18%,截至3月12日收盘,股价为27.00港币/股,市值1063亿港币。

2019年上半年,飞鹤营收59亿元,蒙牛营收399亿元,飞鹤仅为蒙牛的1/7,飞鹤市值何以能够超过蒙牛?

金融市场不稳定时,资金向增长确定性更强、前景更好的股票聚集的幅度会加大。有二级市场投资人士告诉《财经》记者,蒙牛所处的液态奶领域,盈利空间受限,其增长相比飞鹤,缺乏想象力,主营高端奶粉的飞鹤增长势头比较猛,因此资本市场此时更看好飞鹤的增长动力。近日飞鹤被列入港股通的消息面也刺激了飞鹤股价进一步上涨。

飞鹤2019年11月13日上市以来股价走势

图表来源:Wind

蒙牛2020年初以来的股价走势

图表来源:Wind

飞鹤前景好过蒙牛?

直到五六年前,飞鹤还是中国奶粉市场的二线区域性品牌,市场集中于东北地区和山西、山东、河北,品牌影响力不足。但近几年飞鹤快速发展,2019年11月13日在港交所上市。蒙牛是2004年港股上市的老股,飞鹤上市之初市值670亿港元,约为蒙牛市值的1/2,如今市值已超越蒙牛。

富途证券投研团队向《财经》记者表示,飞鹤、蒙牛都是优秀企业,但两者背后的行业特征、前景差异比较大,飞鹤的上涨逻辑建立在其市场份额快速扩张,产品的高端化转型,以及快速增长的业绩上。

飞鹤和蒙牛分属奶粉、乳制品两个细分赛道,前者成长性更强。市场研究机构尼尔森数据显示,2019上半年,中国乳品市场各细分领域中,常温液态奶市场零售额比上年同期增长3.0%、低温液态奶下滑0.7%,奶粉则增长8.8%。

飞鹤近几年实施品牌高端化,产品具备持续提价的逻辑。盈利性更强的高端奶粉在飞鹤营收中占比增长比较快,从2015年的35%攀升到2019年的约70%。富途证券预测,飞鹤高端奶粉策略未来还将顺应中国奶粉行业高端化、本土化的发展趋势,支撑其业绩继续增长。

从业绩基本面看,飞鹤是中国奶粉行业近年来发展比较快的细分领域领头羊,奶粉产品利润率高,飞鹤的营收和利润也增长迅猛,2018年营收与2017年比近乎翻倍,营业利润增长115%。

市占率方面,截至2019年,飞鹤市占率13.3%,超越惠氏成为中国市场第一奶粉品牌。

内外资奶粉企业市占率变化

数据来源:欧睿、招商证券

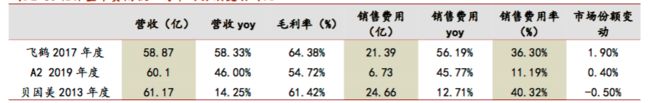

飞鹤与同行费用投入与市场份额变动对比

数据来源:Wind、招商证券

飞鹤与同行存货周转天数对比(单位:天)

数据来源:飞鹤、贝因美、澳优、合生元公司公告、招商证券

相比之下,蒙牛的产品以盈利空间窄的液态奶为主,液态奶占其主营业务的86.1%,奶粉产品占8.72%。液态奶产品单价低,对原奶涨价高度敏感,这也是蒙牛的盈利近几年受压制的主因之一。2016年-2018年之间,蒙牛营收和利润增长速度在10%左右。

与飞鹤在奶粉细分领域快速增至市占率第一的增长趋势不同,蒙牛在液态奶领域与老大伊利的竞争格局也更微妙。

经营液态奶为主的蒙牛与竞争对手伊利业绩增长对比

数据来源:Wind,蒙牛、伊利财报;制图/马霖

从数据中可了解,伊利的发展总体上比蒙牛更稳健。在长达17年的时间段里,伊利的营收总体是上升的,在2015-2016年出现了一段时间的平台期,随后继续上涨;蒙牛的波动相对较大,2011年起将乳业“大哥”的位置让于伊利。

从营业利润和营业利润率来看,伊利的盈利能力也高于蒙牛。蒙牛目前营收是伊利的87%,但利润仅为伊利的46%。蒙牛的营业利润率近5年维持在3-5%的水平,伊利则为8%-10%。

2014-2015年业绩出现下滑的蒙牛,近几年正逐步恢复,增幅基本追平伊利,2018全年净利和2019半年净利增长高于伊利,从增长势头来看,蒙牛未来也许可能挑战伊利的老大地位,但目前尚不足以改变目前伊利第一、蒙牛第二的行业格局。

2019年下半年,蒙牛出售了对业绩贡献比较大的君乐宝的51%股权。君乐宝对蒙牛的业绩有所贡献,例如,2018年蒙牛奶粉业务增长49%,君乐宝贡献了68%。卖掉君乐宝股权,这一情况会在一段时间内对蒙牛业绩表现造成一定影响,这也是投资市场考虑的因素。

“由于面临完全不同的增长前景,市场对两家企业的估值逻辑未来必然也将不断分化。”富途证券方面表示。

飞鹤近几日股价上涨还有一个消息面的刺激。3月6日,上海证券交易所发布《关于沪港通下港股通股票名单调整及下一次定期调整时间的通知》,飞鹤获准纳入港股通,自3月9日起生效。证劵人士表示,个股纳入港股通将带来南下资金直接购买配置等诸多利好因素,这将有利于个股在资本市场的表现。

飞鹤增长可否持续?

飞鹤的市值、营收高增长有一个不可忽视的政策利好背景,近年来,中国奶粉品牌迎来了更好的政策和资源支持,中国消费者对国产奶粉的信心也在恢复。

从2014年开始,中国奶粉行业持续推出新政策,国家希望提高行业集中度和整体发展水平,对国产奶粉品牌的扶持力度不断加强。2018年起,奶粉业开始实施更严格的婴配奶粉注册制新政,加速了奶粉行业优胜劣汰,有利于飞鹤等实力更强的企业占领更大的市场份额。

2019年国家发改委颁布了《国产婴幼儿配方乳粉提升行动方案》,目标是提升中国奶粉自给率至60%以上,增加国产婴幼儿配方奶粉比例,鼓励生产婴幼儿奶粉的企业采用本地新鲜奶源,进一步从政策层面支持国产奶粉发展。

一位乳业从业者告诉《财经》记者,飞鹤自建大牧场,奶源自给自足,可控的奶源这一点是很大的优势。他曾参观飞鹤的牧场,直观感受是,牧场人员的精神面貌不错,工作人员很有干劲。飞鹤选择章子怡做代言人,目前看来也是成功的,近年来章子怡的声誉也很稳定。

但他表示,飞鹤的成长,有其自身“野蛮生长”的优势,是众多老牌外资品牌无法比拟的。

飞鹤的增长还得益于其2015年起采用了更清晰的营销定位。飞鹤定位其产品为“更适合中国宝宝体质的奶粉”,将飞鹤奶粉在消费者心中与外资奶粉及其他国产奶粉区别开来。

上述乳业从业者表示,在营销层面,飞鹤踩准了点,而外资奶粉企业的运筹余地小得多,例如外资奶粉企业不被允许用“更适合中国宝宝”等宣传方式去营销,这在中国提振国产奶粉信心的大背景下,是营销层面飞鹤与外资奶粉相比更有利的一个方面。与其他中国奶粉企业,飞鹤在这个营销点上抢先了机会,它们无法再用类似的宣传点去做宣传,例如君乐宝只能打“进入港澳市场”这张牌,影响力远没有飞鹤的营销口号强。

该乳业人士表示,相较于外资奶粉企业,飞鹤的销售也比较激进。飞鹤主攻三四线市场,这是外资品牌一直想渗透的下沉市场,在三四线市场上,飞鹤会做较大幅度的折扣和促销活动,也有免费送奶粉的活动,而由于合规和风险管理要求,外资品牌的销售策略相对保守,无法做与飞鹤等中国品牌相同力度的销售。

虽然中国的电商渠道已经很发达,但在三四线市场上,很多新手妈妈更信任门店,愿意去门店买奶粉,但品牌只有给门店留出足够利润,门店销售人员才愿意推销这个品牌的奶粉,飞鹤的销售策略支持它留给门店更大的利润空间,在三四线通过价格战形成一定壁垒,外资品牌很难下沉进去。上述人士表示,他很难确定,打价格战的模式能否持续。

兴业证券亦在研报中分析表示,飞鹤突出的渠道管控和地推能力,是其市场份额增长的原因。欧睿国际2019年9月发布的一份关于中国婴幼儿奶粉市场的报告显示,飞鹤等国产奶粉企业市占率增长得益于诸多因素,例如强大的低线城市渗透能力,利用本地生产能力提供鲜乳制产品,以及中国政府推出更严格的监管政策,重振国产乳制品市场,消费者信心回升等。截至2019年6月30日,飞鹤有超过109000个超市、母婴店等零售销售点。

除了激进价格策略的可持续性,对于飞鹤来说,另一个挑战是如何持续塑造品牌形象,在控制力薄弱的一二线市场与外资品牌展开竞争。独立乳业分析师宋亮此前告诉《财经》记者,飞鹤最大的优势是在三四线市场的综合地推能力非常强,这对品牌塑造和产品推广非常有利,但其在一二线市场还是有不少挑战,目前在一二线市场上,五大外资企业惠氏、美赞臣、雅培、达能、美素佳儿,以及A2还是占有相当的市场份额。

目前飞鹤等一众国产奶粉的市场占有率仍低于国际品牌,但增速远高于国际品牌。尼尔森数据显示,2018年,国产奶粉在母婴渠道的增速为25.4%,外资奶粉的增速为10.1%。此外,2018年国产六大奶粉(飞鹤、君乐宝、贝因美、伊利、圣元、完达山)在电商渠道的增速为48.9%,超过外资奶粉。下线市场是国产奶粉的优势市场,2018年国产奶粉在下线市场的销售额占比为51.6%,增速20.2%,高于外资奶粉6.6%的增速。

另一个不利因素是中国人口红利消退。据国家统计局数据,2018年中国人口出生率为1.1‰,同比下滑12%,人口出生率的下降会降低市场对婴幼儿配方奶粉的总需求,这也意味着奶粉企业市场竞争会越来越激烈,企业需要巩固优势并寻求差异化的增长点。宋亮认为,从长远来看,飞鹤需要平衡对传统婴幼儿奶粉业务的增长依赖,在成人营养品等新增长点方面未雨绸缪。

▲点击图片查看更多疫情报道

责编| 蒋丽 [email protected]

本文为《财经》杂志原创文章,未经授权不得转载或建立镜像。如需转载,请在文末留言申请并获取授权。