抢跑全球同性社交第一股 Blued能否借粉红经济“博君一笑”?

6月16日,LGBTQ社区Blued母公司蓝城兄弟控股有限公司(BlueCity Holdings Ltd.)正式向美国证券交易委员会(SEC)递交招股书。作为亚洲最大的LGBTQ社区,Blued母公司踏出上市这一步也预示着它要迎接资本市场的洗礼。如若顺利上市,Blued有望成为“全球同性社交第一股”。

一提到同性恋,不管是在中国还是国外,这都是一个很敏感的话题,而有关同性社交的产品能够生存下来的也是屈指可数,这次Blued宣告赴美上市无疑也将同性用户群体推到了一个显眼的位置。不论是“真基”的彩虹市场还是“假基”的耽美经济,同人都是一个可挖掘的巨大金矿。

扎根于社交赛道领域的一个特殊群体,Blued自诞生起注定走的不太容易,但能够从有色眼镜的目光中一步步发展成为同性群体里的最大基地,Blued还是证明了它的商业模式能够走下去。这次率先在全球踏出上市的第一步,Blued承载不少市场的高期待,它又能否借粉红经济博得美股投资者一笑呢?

从躲躲藏藏到奔赴IPO Blued有望成“全球同性社交第一股”

在互联网行业,社交赛道一直都是一个很热门的领域。相对于熟人社交跟陌生人社交来说,同性社交因其特殊性在互联网的存在感相对较低。尽管不能很高调,国内还是诞生过以Blued、热拉、拉拉公园、她她等产品深受同性用户群的欢迎,但同时我们也看到同性社交产品的生存也不是那么容易。

由于同性社交产品不能打广告,仅能像是暗网一样在小范围内,依靠私密性来传播,在公众媒体上,它得不到主流的认可,更是很少有公司冒着商业风险与之合作。在这样的生存空间下,同性社交产品要想存活也很艰难。而在这个过程中,Blued能够达到如今上市的规模也实属不易。

Blued,前身淡蓝网。2000年,23岁的耿乐创立了一个同志网站「淡蓝色的回忆」,在成立的几年时间里,Blued仍然只是为小众同性用户群服务。迎来转机点则是抓住了移动互联网浪潮,网站创始人马保利将网站移动化,创立了基于地理位置的男同社交软件Blued,软件上线后迅速成长为蓝城兄弟的核心资产,仅6个月,用户就突破100万。

在同性用户群保持高增长后,这也为Blued融资奠定一个坚实的基础。从2013年到2018年,Blued顺利获得多轮融资。根据招股书,蓝城兄弟传媒持股比例为37%(持股方为蓝城兄弟管理层),顺为资本持股为12.3%,鼎晖投资持股为9.4%,天泽金牛持股为7.6%,清流资本持股为5.7%,新程资本持股为5.1%、嘉御资本持股为4.4%。

这次Blued递交招股书宣告赴美上市,有望成“全球同性社交第一股”,这一光环对于Blued跟LGBTQ群体来说都是一个很重要的节点。所谓LGBTQ,即女同性恋者(Lesbian)、男同性恋者(Gay)、双性恋者(Bisexual)、跨性别者(Transgender)、酷儿(Queer)等性少数群体的统称。根据Frost & Sullivan的报告统计,截至2018 年12月31日,全球 LGBTQ群体人数超过4.5亿,亚洲地区LGBTQ人数约为3.0亿人。很显然,该用户群体规模仍然在增长。

正因为顺势抓住移动互联网发展的浪潮,Blued在收获一大批同志用户群体之后,其在商业化道路上也逐渐走出一条道路,这也为它上市扫除了一些障碍。对于Blued来说赴美上市是一个崭新的征程,这趟征程能否让它的股价顺风顺水呢?

靠同性社交杀出一条上市血路 Blued招股书却透露不少隐形风险

作为全球第一家赴美上市的同性社交平台,Blued具有的独特光环还是能够为它吸引一波投资者的关注,只是资本市场最为看重的仍是企业的增长潜力。根据Blued披露的招股书来看,其在营收上还是表现出不错的增长势头,,Blued2019年营业收入达7.59亿元。只是细看这份招股书,我们还是能够看到存在的一些风险在未来将会影响Blued股价。

一、 Blued商业模式路径类似陌陌,直播业务是其营收大头

从形态上看,Blued有点类似于微信、陌陌这样的移动社交产品:基于地理位置交友、发布朋友圈、并实现文字和语音对话。从业务发展来看,Blued的商业模式与陌生人社交应用陌陌十分相似。一季度,陌陌直播服务营收23.32亿元,占总营收的64.9%。

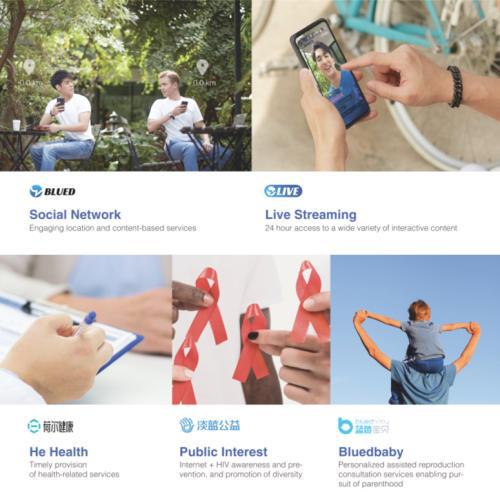

根据Blued招股书来看,直播娱乐、会员服务、健康服务、辅助生殖组成了四大主要变现板块,其中直播业务是其最大的收入来源。据招股书显示,2018、2019年直播收入分别为4.6 亿元、6.7 亿元,分别占总营收91.3%、88.5%。尽管Blued也在积极探索多元化业务,但目前直播业务仍是其变现的主要途径,过于依赖直播业务存在较大风险。

虽然站在金矿的入口,其业务收入结构过于依赖直播,同性用户群价值在广告变现方面并不是很明显,这可能会让一些投资者质疑Blued变现的能力。以陌陌为例,其营收过于依赖直播业务,目前股价在资本市场的表现也缩水不少。一旦Blued未来在直播业务上增长下滑,这将会很大程度上影响到其上市后的股价。

二、海外强敌Grindr成最大竞争对手,商业模式差异恐影响投资者评判

在国内,Blued是当之无愧占据同性社交第一的位置。根据其招股书,截至2020年第一季度,Blued在全球有超过4900万注册用户,覆盖210多个国家和地区。在600万月活用户中,海外月活用户数占比超49%。保持较好的用户增速,这有助于Blued上市首日实现破发。

据悉这次募资规模为5000万美元,Blued表示将用于包括营销宣传等在内的业务扩张,人工智能等技术的研发、日常运营以及潜在的战略收购、投资和联盟。很显然,业务扩展是其融资的重点,其中海外市场扩展尤为重要。而在全球市场,Blued要面临的最强竞争对手Grindr的防御与进攻。

上线于2009年3月的Grindr在全球近200个国家拥有超过8000万注册用户,月活用户高达1000万(2018年统计数据),是全球最大的同性社交APP。在2019年半年报中,昆仑万维公布了Grindr的营收数据,Grindr上半年实现营收3.54亿元人民币,同比增长41.68%。在用户规模上,Grindr高于Blued;在营收上,Blued高于Grindr。

在商业模式上二者还是有较大区别,Grindr有将近70%的营收来自会员付费,20%营收来自广告,而Blued约90%营收来自直播。Grindr用户群主要来自欧美地区,这个地区的用户付费价值比Blued有更大的空间,Grindr会员收入的增长价值或许会比Blued的直播业务增长更具有吸引力。

同时,Grindr也有上市计划,此前在昆仑万维完成股权交割后,将重启 Grindr 的首次公开发行(IPO)计划。对于Blued来说,上市后海外扩张已成为它发展的重点,但很显然Grindr不论是其影响力还是用户规模都跟Blued不相上下,这一强敌将是影响Blued市值实现突破的重要拦路虎。

三、粉红经济或面临“监管雷区”,稍有不慎恐带来负面危机

根据Blued招股书来看,辅助生殖这个业务也为它带来一定营收,但这项业务也存在一些争议。在辅助生殖业务上,公司依靠包括辅助生殖设施及第三方物流及运输公司直接为客户提供服务,这些合作伙伴的表现与公司品牌息息相关,但公司却不直接监督他们向顾客提供的服务,这也让公司声誉存在隐患。

除了Blued旗下业务发展本身存在一定风险,同性社交行业高速增长背后是不可忽视的监管雷区。据中国疾病预防控制中心数据显示,2012年至2018年,我国艾滋病的新发例数和死亡人数均呈逐年上升趋势,2019年1月至7月新发例数39483例,死亡数11454例。

对于Blued来说,虽说平台率先切入艾滋病防治这一领域,但平台仍然被媒体爆出出现监管不严的问题。2019年1月有媒体报道指出,Blued因管理漏洞,未成年人保护不足,引发青少年艾滋病传播争议。与其他直播软件类似,Blued还存在政策风险和内容审核把控问题。2017年因直播涉黄等原因被关停的竞品Zank便是前车之鉴。对于Blued来说,如何尽可能的规避这些风险,做好平台监管审查尤为重要。

站在巨大的隐形金矿入口 粉红经济能让Blued撑起多大市值?

在社交领域,同性社交赛道仍然是个待挖掘的巨大增量市场。据世界公认数据,同性人群占总人口的5%左右。Frost & Sullivan报告显示, LGBTQ人口的平均可支配收入普遍高于普通人群。按消费支出和营销支出计算,2018年全球LGBTQ市场规模为3.9万亿美元,预计到2023年将达到5.4万亿美元,复合年增长率为7.0%

伴随着同性用户群的壮大粉红经济正在迅速扩大增长,LGBT群体逐日而增的体量及影响力、距离天花板甚远的消费力都赋予了这两个阵地极大的入口价值。Blued率先在行业内踏出赴美上市的第一步有望为它赢得不少投资者的关注,但Blued商业模式能否持续保持高增长还是考验其旗下业务变现能力。

虽说同性社交群体具有可观的商业价值挖掘空间,我们也看到Blued目前还处于亏损阶段,营收结构过于依赖直播业务,加上Grindr也有上市计划,同时该行业面临较严格的政策风险等因素都将会影响到Blued股价表现。总的来看,Blued上市有望让它上一个台阶,但能否在股价上有更大突破,如何给投资者讲出一个可期待的高成长故事至关重要。

本文来源:美股研究社——旨在帮助中国投资者理解世界,专注报道美国科技股和中概股,对美股感兴趣的朋友赶紧关注我们