312比特币恐慌性踩踏事件回顾与分析 | TokenInsight

![]()

在3月12日之前,比特币的价格始终徘徊在$7,000-$8,000一线,市场彼时询问:“比特币到底是不是避险资产?”。而经过昨天的动荡,相信很多人已经放弃了将比特币作为避险资产的想法。

北京时间2020年3月12日下午6点,比特币开始从近8,000美元迅速下跌至6,000美元左右,直至跌破6,000美元。13日上午,比特币价格继续下跌,部分交易平台下探至4,000美元;目前(北京时间2020年3月13日19时)比特币价格于5,000美元左右震荡。

这一次的市场动荡暴露出许多问题。其中最为严峻的是比特币的流动性问题;其次是诸多交易平台吹捧的平台性能,事实上绝大多数平台在实际的危机面前都或多或少的出现了不稳定的情况。这些问题造成比特币流动性通道的进一步阻塞,加剧市场恐惧,引起价格继续下跌。

原因与简单的经过

对于比特币在这十几个小时之内发生的事情,TokenInsight认为这是由于:

比特币的流动性踩踏+恐慌心理+流动性通道阻碍+现货市场部分抛压共同引起

首先市场上出现了大额卖单抛售比特币现货,由于大多数交易买盘深度有限,比特币价格被迅速打压;随后现货市场价格传导到期货市场,导致期货带杠杆下跌,多头来不及反应大量爆仓(现实极端情况是全市场多头爆仓100多亿人民币,市场仅剩2,000万人民的多单)。这期间,未爆仓的多头也由于买盘不足无法及时补仓而爆仓,进一步降低市场对于比特币价格预期,市场迅速产生恐惧心理,在期货和现货市场产生联动效应。投资者开始恐慌,市场的情绪被点燃,空头大举进攻。

流动性数据分析

现货市场的“抛压”问题(下面的部分盘口数据只能部分展现交易所的流动性,并不能直接与交易所流动性挂钩,主要原因在于下面的分析只考虑10档盘口的流动性;此外,盘口的流动性数据也处于时时刻刻变化当中,这里只用于横向比较,向读者展示部分现象与思考)

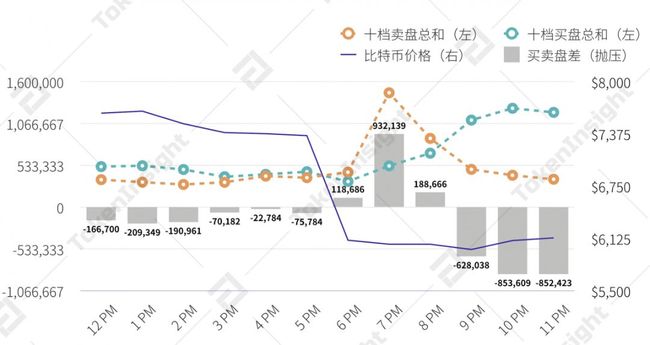

2020年3月12日下午-币安-BTC/USDT流动性数据

来源:TokenInsight

上图是币安在12日下午的流动性数据。能明显看出,比特币卖盘首先开始启动,卖盘压力增加,比特币价格迅速下跌,作为回应,买盘也开始增加,能够明显发现比特币流动性在价格开始下跌伊始时有明显提升。但奈何从6点开始,卖盘的压力极速增加,此时买盘虽然也有所增加,但是两者缺口累计已经达到了10多万个比特币。而在之后的阶段中,卖盘持续对买盘施压,缺口慢慢从5-6万降低到2-3万。至于为什么此时卖盘压力持续大于买盘但价格仍未下降,原因在于目前不同交易所之间的价差不大,市场价格由所有交易所的买卖盘(或供需)共同决定。

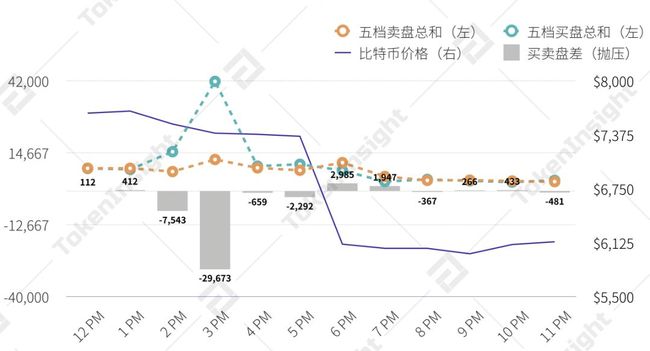

2020年3月12日下午-火币-BTC/USDT-流动性数据

来源:TokenInsight

第二张图展示火币的数据,和币安的数据类似,火币在下午6点到7点的时候买卖盘之间也出现了接近10万个比特币的巨大缺口。与币安不同的是,火币在随后的时间内买盘迅速增加,结合币安的数据,这也部分解释了为什么买盘持续大于卖盘但价格没有迅速上升的原因。

最后是OKEx的情况。OKEx的数据比较特殊,下面只展示了5档的盘口统计数据(币安和火币都是10档)。OKEx的数据较火币和币安有较大出入,这里仅作为展示。也由于统计口径不同这里就不予分析,请读者自行观察判断。

2020年3月12日下午-OKEx-BTC/USDT-流动性数据

来源:TokenInsight

上面的分析以小时为刻度展示3月12下午三家交易所的流动性,下面分析呈现12日晚19时至20时一小时按照五分钟为刻度单位的细分数据。

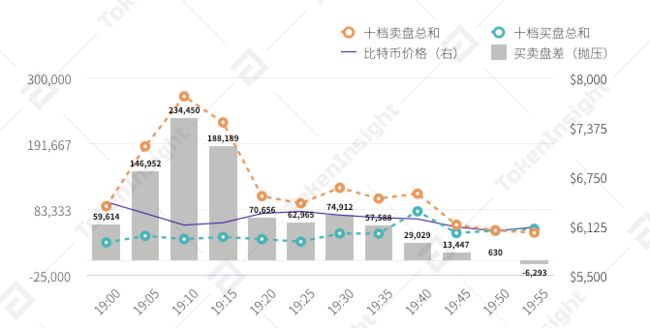

2020年3月12日下午19至20时-币安-BTC/USDT-流动性数据

来源:TokenInsight

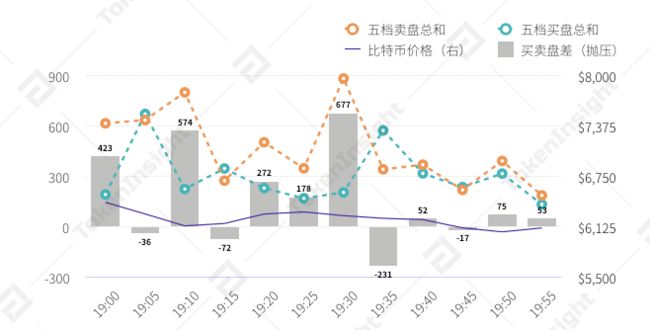

2020年3月12日下午19至20时-火币-BTC/USDT-流动性数据

来源:TokenInsight

![]() 2020年3月12日下午19至20时-OKEx-BTC/USDT-流动性数据

2020年3月12日下午19至20时-OKEx-BTC/USDT-流动性数据

来源:TokenInsight

观察币安、火币和OKEx3月12日19至20时数据可以看出,头部交易所们在面临如此极端的行情时,买卖盘表现差异极大。

币安的流动性数据显示在BTC持续下跌时十档卖盘总量迅速上升,买盘总量变化不大,卖盘承压于19时25分至19时40至45分不断增高至五分钟内最高1.4万比特币。火币呈现与币安不同的数据表现,甚至有完全相反的迹象:卖盘承压最高峰出现在19时5分至10分,达到2.3万BTC;卖盘在币安承压最高时(19时45分)开始出现反转,并在19时55分出现买盘超过卖盘的情况。

真实交易量

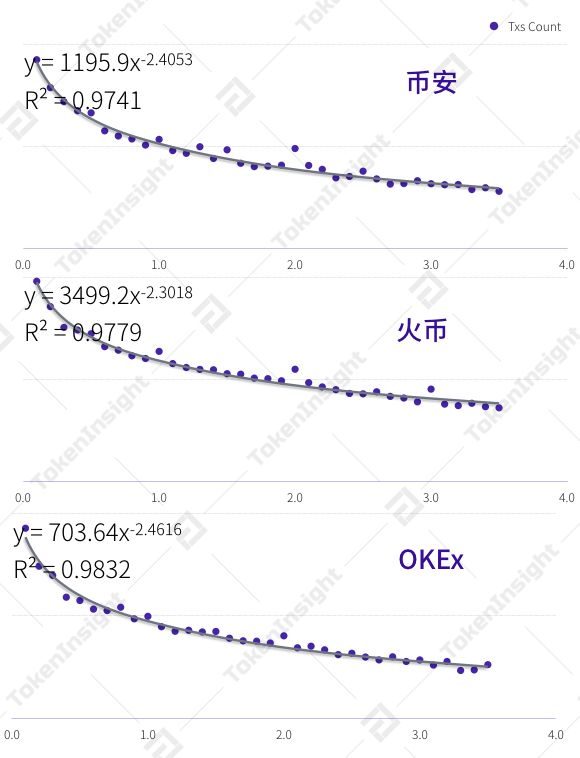

下面这张图展示了上述三个交易所在3月12日的真实交易量分析情况:

2020年3月12日三个交易所真实交易量情况

来源:TokenInsight

三个交易所在3月12日的BTC/USDT交易都较为真实,并没有出现严重刷量的情况,从而也表明了市场表现出的真实流动性情况。(关于阅读上图的方法,有兴趣的读者可以前往TokenInsight官网参考TokenInsight发布的《交易所真实交易量研究报告》)。

流动性通道阻塞

交易平台阻塞

除了市场上比特币流动性不足的问题以外,许多交易所本身的系统承载能力导致也加剧了堵塞问题。这一点主要体现在两个地方。第一个是部分交易所系统风控能力不不足,根本无法经受极端市场情况的考验,直接宕机。

第二点体现在交易所的部分功能停止服务上,其中最核心的在于法币通道。据TokenInsight了解,在极端情况下,不少交易所用户反应交易所的OTC市场、交易所内部账户划转均停止服务。用户根本无法进行出金或入金操作。这一点最直接的体现在场内对USDT的渴望上,从12日下午开始,USDT的场外溢价持续增加,目前仍然保持在7.3左右(撰稿时美元对人民币兑换比率为6.89 : 1)。入金阻塞直接导致部分当时多单无法补仓,同时也直接导致想购买比特币的用户无法购买,使得现有市场买盘独自承压。

某交易平台的USDT场外价格(2020年3月13日18时33分)

来源:TokenInsight

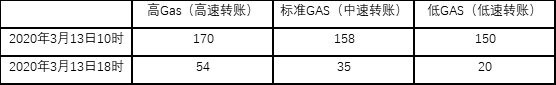

区块链网络阻塞

除了上述的阻塞问题外,区块链网络阻塞也是一个重要原因。根据Etherscan,Bloxy和Coinmetrics的相关数据,过去24小时内以太坊网络中交易量剧增,直接导致基于ERC-20的USDT转账堵塞,最高时以太坊网络内的平均Gas费用较平常时刻增长了10倍以上。

来源:ETH Gas Station,单位:Gwei

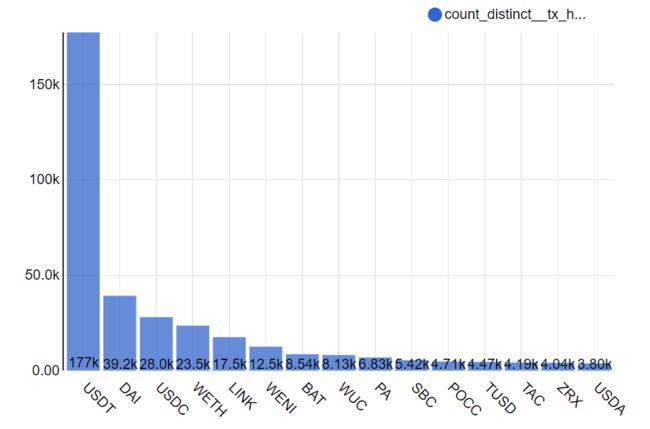

以太坊网络不同数字资产过去24小时交易情况

来源:Bloxy

总结

此次的危机其实又是一次对数字资产行业对一次洗礼,虽然不想承认,但是行业在接下来的一段时间内将会经历一次寒冬。生存在目前来看是对行业机构以及从业者的一次挑战。第二,结合比特币ETF不断遭到拒绝的情况,我们必须承认的一点是,比特币市场依然存在着较为严重的价格操纵行为,这也正是比特币ETF不断遭到SEC拒绝的最核心原因。第三,这一次的危机是比单纯的金融危机还要严重的经济危机+金融危机,更可怕的是,经济方面的危机才刚刚凸显,在世界范围内由于新型冠状病毒带来的影响才也才刚刚开始显现,许多国家和地区尚处于病毒影响的早期阶段。第四,以比特币为代表的数字资产市场和全球其他市场一样,都处于过度恐慌阶段。在大危机和大恐慌面前,金融模型、多样化投资其实是失效的,现在单纯讨论比特币是不是避险资产其实意义并不是特别大。

眼看他/她/它起高楼,眼看他/她/它宴宾客,眼看他/她/它楼倒塌。在这种时候市场一定有无数的声音开始质疑比特币,”减半行情是一场骗局吗?”“比特币是不是根本就是一场骗局?”这种时候讨论这些话题的人群和市场上行时到处询问是不是该买比特币,吹捧比特币是通向财富自由的人群,大体上是同一群人。

市场起起伏伏有涨有跌,市场情绪更会加剧这些波动。我们依然相信区块链的力量,相信比特币作为一种商品的投资价值。最后肯定有人会问,现在是投资比特币的好时机吗?什么时候才是投资比特币的最好时机?

投资永远存在风险,投资最重要的一点是提前识别好自我的风险承受能力。比特币是一种商品,在衡量好自己的风险承受能力基础上,将自己的部分资产合理的定投比特币,也是一种理财方式。

END

⊙

微信小程序

Tokenin指数 | 项目GitHub代码提交次数

Token白皮书 | 项目的白皮书汇总

TIindex指数 | 基于通证生态制作的TI指数

往日精选

〓 2019年度加密货币市场报告 | TokenInsight

〓 2019年度区块链矿业研究报告 | TokenInsight

〓 Ethereum生态活跃度月报 | TokenInsight

〓 2019年度DeFi行业研究报告 | TokenInsight

〓 2019Q3底层公链行业报告暨评级结果更新 | TokenInsight

〓 区块链技术赋能银行风险管理研究报告 | TokenInsight

〓 区块链赋能慈善公益报告 | TokenInsight

〓 区块链赋能商品溯源防伪报告 | TokenInsight

〓 交易所真实交易量报告(下) | TokenInsight

〓 交易所真实交易量报告(上) | TokenInsight

公众平台及联系方式

⊙ 中文官网:https://tokenin.cn

⊙ 新浪微博:@TokenInsight

⊙ 中文电报:https://t.me/TokenInsightChinese

⊙ 英文电报:https://t.meTokenInsightOfficial

⊙ 官方推特:https://twitter.com/TokenInsight

⊙ 商务合作:[email protected]

![]()

![]()