6月新出的消费型重疾险产品,健康保2.0、超级玛丽旗舰版,可谓是来势汹汹,不仅在价格上又创新低(虽然低得不多,很多消费型重疾险已经是地板价了),而且在保障上,下足了功夫,可谓是各有千秋。

本文框架

•热门定期重疾险对比

•健康保2.0 vs 超级玛丽旗舰版

搜罗全网,找到15款单次赔付、可选定期的重疾险,清单如下

这15款重疾险中,8款产品比较热门,我们上个总图,一目了然。

热门产品对比

点击图片可放大查看

总结:

如果只买基础保障(重疾+中症+轻症),推荐超级玛丽旗舰版、健康保2.0,性价比高。健康保2.0价格最低,轻症每次增长10%;超级玛丽旗舰版重疾前10年额外赔付35%,“光大永明”出品,满足一些人对大公司的偏爱。(关于大小公司的问题可以看一下往期文章)

《买保险,一定要买大公司吗?小公司靠谱吗?》

如果想癌症2次赔付,推荐超级玛丽旗舰版,价格最便宜。40岁前投保,前10年额外赠送35%保额,很适合未来10年存款不多的人群。

想要癌症+心血管疾病二次保障,推荐芯爱重疾险,核保相对宽松,支持医保卡借用核保。

想要身故金,但预算又有限,达尔文1号是不错的选择。保障终身时,现金价值递增,最终远超总已交保费,最高能达95%的保额,定期达尔文竞争力不大。

瑞泰瑞盈,依然独具特色,投保年龄最高到70岁,缴费时间最长到70岁,每年缴费压力小。同时不限职业、不限体重。

超级玛丽全民版:不限投保职业、不限体重,原位癌(轻症)赔两次。

康惠保旗舰版:虽无明显优势,但整体价格便宜,保障也不错。要注意等待期条款不太友好,最好是确保等待期90天内不用去医院的才考虑。

康乐一生2019:自带身故保障,可附加癌症2次赔付,轻症保额每次+5%,50岁以下投保,前10年重疾保额额外+30%。保障上不错,如果保终身,可以考虑,如果保定期,更推荐超级玛丽旗舰版,便宜不少。

最打眼的还是新鲜出炉的超级玛丽旗舰版和健康保2.0,下面重点来解析这两款。其它产品详细测评点这里

《【收藏】9款热门消费型定期重疾险测评》

健康保2.0 PK 超级玛丽旗舰版

☛点击图片可放大查看

01保障对比

基础版保障:重疾+中症+轻症

重疾部分,25种重疾定义是保监会和行业协会共同规定,重疾理赔率高达90%以上,病种数量不需过分追求。超级玛丽旗舰版重疾比健康保2.0多了前10年重疾额外赔付35%。重疾保障方面,超级玛丽旗舰版胜出。

轻症部分,监管没有规定必含病种,轻症不像重疾有明确的规定,所以主要看不同产品他们是否含有高发轻症。

从上面的图中可以看出高发轻症的保障,两款都很优秀。

保额赔付上健康保2.0和超级玛丽旗舰版都是赔付3次,超级玛丽旗舰版每次赔付30%,健康保2.0每次增加10%,轻症赔付比例为30%,40%,50%。这一part健康保2.0胜。

价格对比:30岁男性为例,保额50万,交30年保70岁,超级玛丽旗舰版:3360元/年;健康保2.0:3256元/年。

一个前10年额外赔35%,一个轻症增长,各有优势。看重重疾选超级玛丽旗舰版;看重轻症选健康保2.0.

02癌症二次赔付

癌症二次的重要性不必多说,根据平安人寿发布2018年系列理赔大数据,无论是男女高发重疾,癌症都是居于首位。预算足够且家庭有癌症病史的建议都加上。

来看一下热门产品的癌症二次赔付对比情况:

(1)前三款不限癌症种类,全民版指定16款。

(2)附加癌症二次,超级玛丽旗舰版价格最便宜,价格仅上涨约10%(300左右);健康保2.0上涨约26%(800元左右);芯爱上涨约33%(1250左右);

(3)首次非癌症,第二次癌症间隔期,健康保2.0最短180天,其他都是1年;

癌症二次,健康保2.0和超级玛丽旗舰版难分上下,一个价格低,一个非癌症间隔期短,个人认为超级玛丽旗舰版以价格优势险胜。

03特定疾病

附加特疾后保险公司除给付重大疾病保险金外,还将按本合同约定的基本保险金额的50%给付成人特定疾病保险金,50万保额赔付25万。

特疾都有些什么呢?

通过上面的对比可以看出,特疾保障,恶性肿瘤占比最多,少了高发甲状腺癌,但脑中风和心梗多了50%的赔付也不错。

价格涨幅约34%(定期1200左右,终身1900左右)。

也可以考虑用差额配置终身防癌险(康爱保),所有癌症都包含,且有20%万的原位癌保障; 30万保额,30岁男性,30年交,1992元/年。

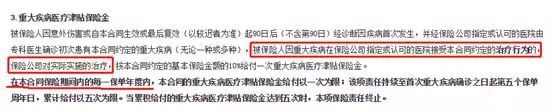

04重疾医疗津贴

得了重疾,并且在接受合同约定的治疗情况下,每年可以赔10%保额,最高赔5年。

定义如下所述:

医疗津贴为健康保2.0首创,是个亮点,但不够靓。

无论是30岁还是0岁,是男还是女,保70岁还是保终身,附加重疾津贴多付的钱,都足够多买26%-47%的保额,且轻症,中症的赔付都有所上升。

重疾津贴赔付有三个条件:

• 约定重疾;

• 每年10%,最多5年;

• 当年有约定的治疗行为,不治疗不赔付。

另外给大家提个醒,如果保障年限70岁,如果69岁患病,最多只能拿到2次津贴。

是选择不确定25万的保额,还是要相对容易得到的13万-23万保额?这是一个值得思考的问题。

当然,健康保2.0最高保额限买70万。我们可以买基础版,+用买津贴的钱买“康惠保仅重疾版本”。女性的费率差额足够再买20万康惠保,男性至少也能买个15万,也就是3~4年的住院津贴。

是去争取75万的保额,还是确定到手的65万、70万保额,这种情况怎么选呢?

女性与其附加医疗津贴不如选健康保2.0+康惠保重疾的搭配。

男性,终身可以考虑附加重疾津贴。

定期的小伙伴咱们还是把第一次保额配高一点吧,健康保2.0基础版或者基础版+康惠保重疾。

总体来说我更倾向“不要津贴、宁要高保额”,不要未知的远方,要稳稳的幸福。

05

非健康体又该如何选择?

如果核保通不过,产品再好,“热闹是他们的,而我什么也没有”。

我们整理了两款产品常见的乳腺结节,甲状腺结节,乙肝的核保结果:

健康保2.0和超级玛丽旗舰版都支持智能核保和人工核保,目前健康保2.0仅支持拒保和标体两种结果。

总体来看超级玛丽旗舰版的核保结果更为宽松些,具体身体情况可以试下两款的智能核保,或者咨询我们。