重磅!监管层澄清:未对“基金首募上限300亿”窗口指导,未作规模限制,基金公司在行动

![]()

7月以来A股市场涨势如虹,引发资金追捧新基金,爆款基金层出不穷。一时间,新基金发行沸腾了,近期市场也传出监管层进行窗口指导的传闻。

对此,接近监管层的相关人士告诉中国基金报记者,监管层未对“单只基金首募规模不得超过300亿”作出窗口指导,也并未对基金首募规模作出任何限制。

监管层未对新基金首募规模作出限制

数据显示,周一汇添富新基金发行一日引来近700亿资金追捧,而鹏华旗下新基金发行引来1300亿的追捧,刷新了基金行业历史单日认购量最高的纪录。这两只基金均按照300亿规模上限进行比例确认。

鹏华旗下新基金引起1300亿资金热捧的消息,成为近期基金圈的重头戏,这也引发了监管层的关注。

坊间在本周就传出,监管层近日对基金公司新基金发行做出窗口指导,单只基金首募规模不得超过300亿元等消息。

但是,据接近监管层的相关人士告诉记者,监管层未对“单只基金首募规模不得超过300亿”作出窗口指导,也并未对基金首募规模作出任何限制。

据一家基金公司产品人士表示,虽然行业内有相关传闻,但该公司并没有受到窗口指导。

“我们也没有收到相关窗口指导和具体规模限制,但我们的新基金发行本身就设置了规模上限。”据另一家基金公司人士表示。

基金君从北京、上海、深圳等地基金公司了解到,权益新基金发行的火热确实引发了行业和投资者的关注,基金公司对募集规模上限“自我设限”,主要目的是引导投资者理性投资。

维护投资者长期利益

近期新基金纷纷设置规模上限

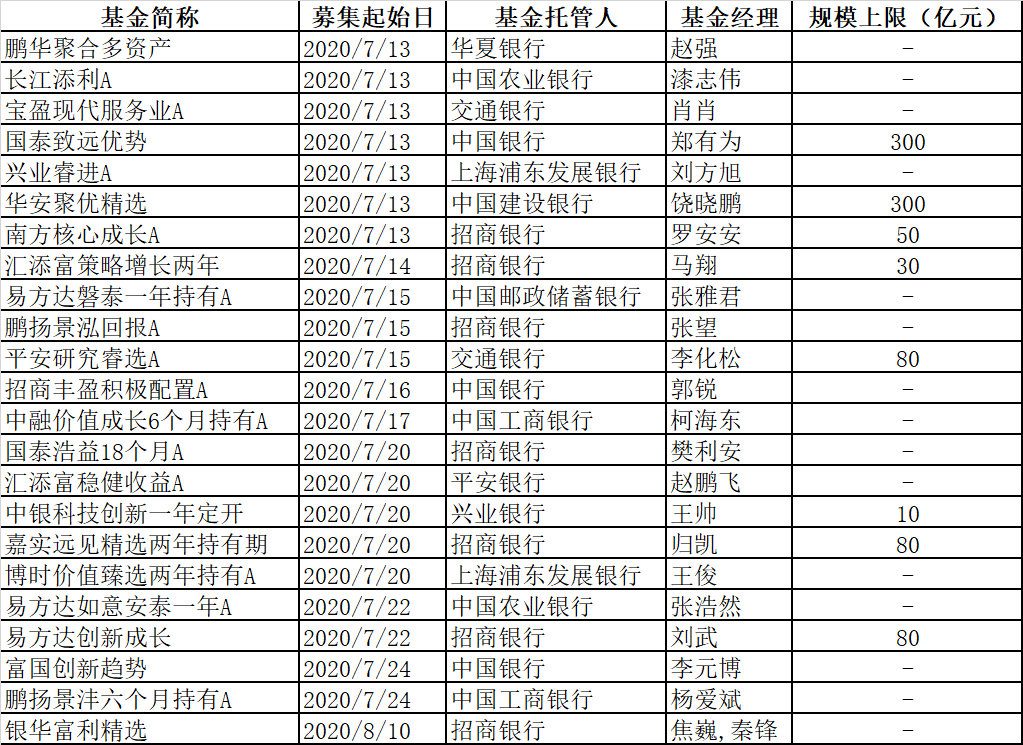

基金君发现,下周权益新基金发行持续密集,截至7月10日下午四点,大约有20多只宣布下周进行发行,不少基金公司“自我限制”,设置了50亿-300亿元不等的规模上限(不包括规模上限统一为10亿元的科创基金,下同),并纷纷宣布调整募集期。

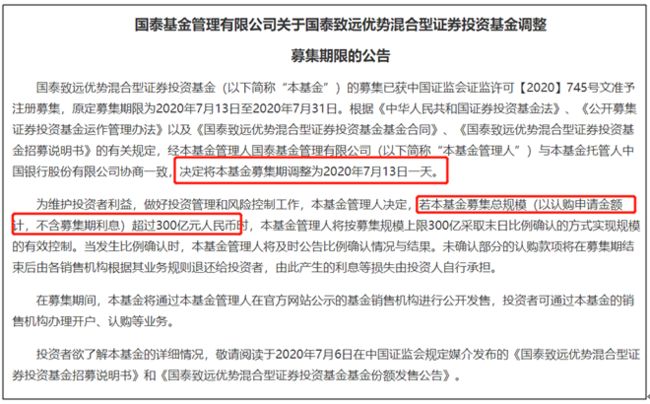

如国泰基金宣布,国泰致远优势混合型基金原定募集期限为2020年7月13日至2020年7月31日。现决定将本基金募集期调整为2020年7月13日一天。

同时,公告显示,为维护投资者利益,做好投资管理和风险控制工作,基金管理人决定,若本基金募集总规模(以认购申请金额计,不含募集期利息)超过300亿元时,本基金管理人按募集规模上限300亿采取末日比例确认的方式实现规模的有效控制。

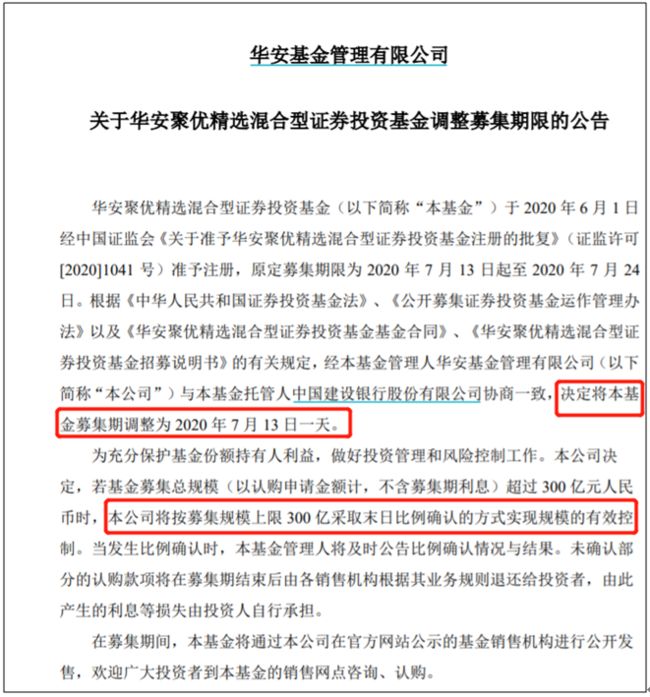

7月9日,华安基金公告称,华安聚优精选募集期从原定的7月13日至24日,调整为7月13日一天,此外首募规模上限也被限制在300亿元。

实际上,目前大约有23只主动权益类基金宣布自下周起发行,不少基金公司“自我限制”,设置了50亿-300亿不等的规模上限。其中不少产品确实具备爆款潜质,不少都是中长期业绩优秀的基金经理管理新品种。

发挥全市场合力

引导基金销售市场稳健发展

事实上,每一次市场快速回暖都会引来新基金发行的热潮,加强投资者教育,弘扬理性投资,长期投资,价值投资的理念,也成为市场各方期盼。然而,要做到基金行业的良好生态,还需要销售渠道、投资者、基金公司一起都从长期出发,推动基金销售市场平稳致远。

晨星基金分析师屈辰晨表示,从长期发展的角度而言,投资者信任是基金公司长期发展的基石,基金公司在发展规模的同时也应兼顾投资能力和投资者体验,才能实现长期的健康发展。就A股市场牛短熊长的特性来看,成立在市场高点的基金因建仓成本较高,是存在较大的投资风险的。

屈辰晨分析,一方面,基金公司发行和营销产品时应结合考虑投资时点及自身的投管能力量力而行,基金规模暴增对基金经理和投资团队而言都是巨大的挑战,尤其是对于一些此前没有管理过大规模基金经验或者策略容量相对较小的基金经理而言;另一方面,渠道和基金公司在营销行为中应关注投资者利益,通过投教来帮助投资者树立长期投资观,以及合理的收益预期,并从投资者适当性的角度推荐产品,以提升投资者体验。

屈辰晨说,“销售基金更多的还是应从适当性和投教的角度出发,让投资者更好地理解资产类别及产品的风险收益特征,在充分理解投资风险的基础上建立一个合理的收益预期,并针对投资者的风险承受能力以及投资期限推荐合适其风险偏好的产品。”

南方基金副总经理,首席投资官(权益)史博在近日接受记者采访时也建议,一方面,在投资端要继续坚持价值投资思路,不参与博弈,不追求短期业绩爆发力;而在渠道端,应该鼓励客户设定合理的预期回报,采取定投策略平稳入市,最终实现收益目标。

德邦基金也表示,强烈的赚钱效应下,全行业都感受到了市场的火爆。基于长期的营销,需要通过两个途径:第一是在产品销售过程中,提倡长期投资理念,弱化短期业绩和市场变化;第二是通过产品发行节奏加以调节,注重客户的盈利体验,从买方投顾角度进行产品营销。

德邦基金还建议,基金销售模式应由“代销模式”转向“买方投顾”模式,大力发展基金投顾业务等。

来源:中国基金报(ID:chinafundnews)

![]()