本文作为金融量化分析的入门基础之一,手把手带领大家使用Python计算股票的收益率,重点展示如何利用Python对日收益率数据向月、年收益率转换,然后演示个股Alpha和Beta值的计算。

#先引入后面可能用到的包(package)

import pandas as pd

import numpy as np

from scipy import stats

import tushare as ts

import matplotlib.pyplot as plt

%matplotlib inline

#正常显示画图时出现的中文和负号

from pylab import mpl

mpl.rcParams['font.sans-serif']=['SimHei']

mpl.rcParams['axes.unicode_minus']=False

收益率转化

对日期进行处理,分别将日对数收益率转化为月和年收益率。主要有三个步骤:

(1)估计股票每日对数收益率;

(2)加总对数收益率到每月(年);

(3)将月(年)收益率转化为百分比收益率

stock='sh'

df=ts.get_k_data(stock,start='1990-12-20')

使用tushare中的get_k_data()得到的数据框索引是顺序数字,而不是日期序列,因此,为分析方面,需要进行变换,即使用“date”作为索引。

df.index=pd.to_datetime(df.date)

#del df['date'] #删掉该列

df.tail() #这时候可以看到索引已经是date了

遇到问题没人解答,小编创建了一个Python学习交流裙:五二八 三九七 六一七, 寻找有志同道合的小 伙伴,互帮互助,群里还有不错的学习视频教程和PDF电子书分享!

步骤一:计算对数收益率

#计算的时候第一个数成为缺失值,删掉

lograte=np.log(df.close/df.close.shift(1))[1:]

步骤二:加总对数收益率到每月

month=[]

index=lograte.index

for i in range(0,np.size(lograte)):

month.append(''.join([index[i].strftime("%Y"),index[i].strftime("%m")]))

y=pd.DataFrame(lograte.values,month,columns=['月收益率'])

y.tail()

步骤三:将月(年)收益率转化为百分比收益率

ret_monthly=y.groupby(y.index).sum()

ret_monthly.tail()

#将日收益率转化为年收益率

stock='601318'

df = ts.get_k_data(code=stock, ktype='D', autype='qfq', start='2007-3-1')

df.index=pd.to_datetime(df['date'])

logret=np.log(df.close/df.close.shift(1))[1:]

year=[]

d0=df.index

for i in range(0,np.size(logret)):

year.append(d0[i].strftime("%Y"))

y=pd.DataFrame(logret.values,year,columns=['年收益率'])

ret_annual=np.exp(y.groupby(y.index).sum())-1

ret_annual

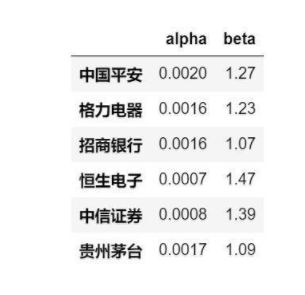

计算股票的$\beta$系数和$\alpha值$

这里的beta和alpha系数都来自资本资产定价模型,先来看看CAPM:

E(ri)=rf+β(E(rm)−rf),

其中,E(ri)是股票i的预期收益率,rf是无风险利率,E(rm)是市场指数收益率;

β系数是系统性风险,在评估股市波动风险与投资机会的方法中,常用来衡量结构性与系统性风险,可以简单理解为个股波动相对大盘波动的偏离程度。CAPM的计量模型可以表示为:

ri=α+βrm+ε,

其中α可以理解为超额收益率,ε是随机扰动,可以理解为个体风险。

#先定义获取股票数据和计算收益率的函数

def get_return(code,startdate,endate):

df=ts.get_k_data(code,ktype='D',autype='qfq',

start=startdate,end=endate)

p1=np.array(df.close[1:])

p0=np.array(df.close[:-1])

logret = np.log(p1/p0)

rate=pd.DataFrame()

rate[code]=logret

rate.index=df['date'][1:]

return rate

#定义求beta和alpha的函数

def alpha_beta(code,startdate,endate):

mkt_ret=get_return('sh',startdate,endate)

stock_ret=get_return(code,startdate,endate)

df=pd.merge(mkt_ret,stock_ret,left_index=True,right_index=True)

x=df.iloc[:,0]

y=df.iloc[:,1]

beta,alpha,r_value,p_value,std_err=stats.linregress(x,y)

return (alpha,beta)

#定义求一系列股票在某个时间段的股票

def stocks_alpha_beta(stocks,startdate,endate):

df=pd.DataFrame()

alpha=[]

beta=[]

for code in stocks.values():

a,b=alpha_beta(code,startdate,endate)

alpha.append(float('%.4f'%a))

beta.append(float('%.2f'%b))

df['alpha']=alpha

df['beta']=beta

df.index=stocks.keys()

return df

startdate='2017-01-01'

endate='2018-11-09'

stocks={'中国平安':'601318','格力电器':'000651',

'招商银行':'600036','恒生电子':'600570',

'中信证券':'600030','贵州茅台':'600519'}

stocks_alpha_beta(stocks,startdate,endate)

import statsmodels.api as sm

import tushare as ts

import pandas as pd

import numpy as np

def get_return(code,d0,d1):

df=ts.get_k_data(code,start=d0,end=d1)

p1=np.array(df.close[1:])

p0=np.array(df.close[:-1])

logret = np.log(p1/p0)

rate=pd.DataFrame()

rate[code]=logret

rate.index=df['date'][1:]

return rate

def beta(code,d0,d1):

s_ret=get_return(code,d0,d1)

sh_ret=get_return('sh',d0,d1)

df=pd.merge(s_ret,sh_ret,left_index=True,right_index=True)

y=df.iloc[:,0]

x=df.iloc[:,1]

x=sm.add_constant(x)

model=sm.OLS(y,x)

results=model.fit()

b=results.params[1]

return b

stocks={'中国平安':'601318','格力电器':'000651','招商银行':'600036',

'中信证券':'600030','贵州茅台':'600519'}

d0='2018-01-01'

d1='2018-11-13'

for stock in stocks.values():

s=list (stocks.keys())[list(stocks.values()).index(stock)]

print(s+"的市场风险beta:%.3f" % beta(stock,d0,d1))

中国平安的市场风险beta:1.278

格力电器的市场风险beta:1.219

招商银行的市场风险beta:1.053

中信证券的市场风险beta:1.425

贵州茅台的市场风险beta:1.145