水井坊:“高端化”的尴尬与库存危机

两次遭遇黑天鹅后的业绩骤降,给水井坊的高端化路线蒙上了阴影。

文|周怡

编辑|严睿

情理之中与预料之外的业绩“塌陷”,让白酒板块第一个公布中报业绩的水井坊(600779.SH)突然间就成为青睐白酒股投资者们眼中的“炸雷”。

遭受疫情影响,销售下滑情有可原。但在今年二季度,疫情形势趋缓消费类公司抢市场复苏的当口,水井坊当季却出现了0.88亿元的净亏损,甚至远不如受疫情冲击最大的一季度。

实际上,如果把水井坊上半年营收(8.04亿元)同比下滑52.41%;归母净利润(1.03亿元)同比大降69.64%归咎为疫情影响,也是有些草率。

而按照水井坊向《商业封面》回复所称:“二季度市场消费场景得到一定回复,但市场总体还是以消化库存为主。同时为保证市场健康可持续发展,公司也控制了发货节奏”。

“消化库存”和“被动控货”是水井坊业绩同比骤降的原因,虽然投资者心理对上半年行市是有所预期的,但水井坊数据降幅之大却是超过了投资者预期的。

六年前,水井坊业绩也曾一度出现骤降,而今的“重蹈覆辙”或许市场因素不同,但却都是和水井坊自身“高端化”的战略定位息息相关。

事实上,手握“世界最古老的酿造作坊”这张牌,将自身品牌形象定位在高端市场一度让水井坊尝到了不小的甜头,然而2013-2014年随着“政务消费”市场的消褪,2020年疫情对中高端白酒消费市场的冲击,导致了坚守高端市场的水井坊两次业绩重大下滑。

但坚守高端市场的水井坊似乎对建立其高端品牌形象有着近乎狂热的追求,只是高端化无法是用故事包装,拿钱砸出来的,也因此行业里水井坊还有另一个“花名”——瓶子坊。

去库存或是控货,看起来是全行业可以通用的解释,然而水井坊真的能在分化开始加剧的白酒行业里,用高端产品来打动消费者吗?

| 祸起“黑天鹅”

有业内人士分析认为,疫情带来聚饮等中高端白酒的消费场景几近缺失,水井坊自身业务结构中中高端白酒占比95%以上,且去年刚上新了好几款中高端白酒新品,市场上脚跟还没站稳就出现疫情,自然受影响很大。

这并不是水井坊第一次遇见“黑天鹅”。2013-2015年,受限制三公消费政策影响,国内白酒消费尤其高端白酒市场遭受重重一击。

高端酒龙头五粮液、泸州老窖都“低下了头”,采取降价策略,水井坊依旧坚持自己的“倔强”,最终带来业绩的“惨败”。

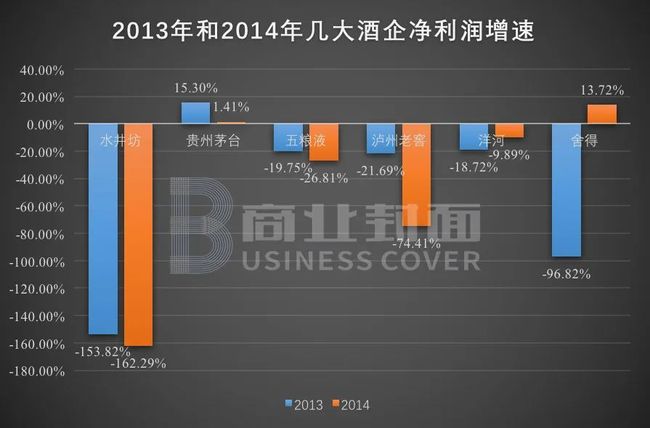

数据显示,2013年、2014年间水井坊净利润增长分别为-153.82%和-162.29%,而与水井坊体量相当的另一大川酒企业舍得同期净利润变动为-96.82%、13.72%;

彼时,高端白酒龙头贵州茅台净利润仍出现了15.3%、0.45%的增长;而五粮液净利润增幅分别为-19.75%、-26.81%;泸州老窖净利润变动分别为-21.69%、-74.41%,洋河净利润变动分别为-18.72%、-9.89%。

比较下来,水井坊可谓是最落魄的仔。

水井坊两次业绩骤降多多少少都和其“高端化”市场有一定关联。那水井坊究竟为什么执着于高端化呢?

实际上,以“世界最古老的酿造作坊”为背书的水井坊自诞生之日起就被赋予了高端化的形象,其后来的外资股东帝亚吉欧入主后,管理方思路更是如此。截至目前,帝亚吉欧控制水井坊63.14%的股份,是公司的实际控制人。

业内人士分析,白酒动荡调整的几年里,水井坊逆势高端化因为时任水井坊总经理的“洋高管”大米认为“高端化是需要花几十年长期打造的,可以不惜牺牲短期的业绩”。

但这一战略导向为水井坊带来业绩骤降的同时,也导致了公司内部的高层震荡。据悉,从2010年至今,水井坊历经四任总经理,分别为柯明思、大米、范祥福和2019年新上任的危永标。

| 烧不出的“高端化”

无论是冠名《国家宝藏》、设立非遗专项基金,还是登太庙推出万元形象产品“水井坊博物馆壹号”,水井坊都相当下“血本”。

不可否认,水井坊的持续高端化取得了部分效果,最拿得出手的是其毛利率数据,可谓“一人之下万人之上”。2019年,水井坊毛利率为79.63%,仅次于贵州茅台的89.78%,在白酒行业19家上市公司中位居第二。

然而,水井坊高端化愈演愈烈的同时,市场的质疑声也此起彼伏。因大手笔营销砸钱,其净利率水平则在行业中要靠后很多。数据显示,2019年水井坊净利率为27.76%,在白酒行业19家上市公司中排名第九,排名第一的贵州茅台净利率为84.86%。

毛利净利间的“剪刀差”正是水井坊在白酒行业“首屈一指”的销售费用率。

销售费用偏高的问题被太多次在水井坊投资者会议上被提及,公司高层给出的回应是会将销售费用率控制在25%左右,但目前来看水井坊的销售费用率根本“刹不住”。

而针对于此,水井坊在回复《商业封面》时也表示:由于疫情原因,今年上半年公司营收有所下降,这导致销售费用占比提升。

实际上,公司一直以来的市场投入策略都是根据公司经营状况和市场变化相应的弹性调整,兼顾短期和长期平衡。但对于2018年和2019年水井坊销售费用率高企的原因,公司方面并没有提及。

值得注意的是,在水井坊为“高端化”豪掷千金时,真正的高端品牌贵州茅台、五粮液等都在“闷声发大财”,几乎与水井坊同步发布半年报的贵州茅台上半年营收增长11.31%,净利润增长13.29%。

酒水行业研究者欧阳千里对《商业封面》表示,水井坊半年度业绩大幅下滑,而贵州茅台却能稳步增长,原因是水井坊所谓的高端产品并没有被消费者真正接受。其销售费用持续走高正是因为其高端化没有找到能和消费者真正产生共鸣的品牌传播方式,只是在盲目推广。

多位白酒行业经销商对《商业封面》表示,水井坊的高端化更多停留在经销商层面,无论体验馆还是万元礼盒,消费者并不“买单”,更多是“自娱自乐”,而并未触达消费者端。

对此,水井坊对《商业封面》表示,公司未来会通过用户画像等多渠道细化用户触达,进行效果评估实时反馈,用数据驱动增长。同时,公司会根据市场复苏情况,持续捕捉消费者需求,为消费者创造更多价值。

更为重要的是,这种“自娱自乐”的高端化在当前白酒行业竞争激烈的环境下很难持续。据悉,前几年白酒行业的竞争更多是几大龙头企业抢占中小企业的市场份额,而如今已是龙头之间的竞争,水井坊推高端产品要和贵州茅台、五粮液、泸州老窖等几大品牌“拼刺刀”,难度越来越大。

白酒行业专家晋育锋对《商业封面》表示,疫情过后,白酒行业分化加剧,尤其各个阵营内部出现分化,例如高端酒阵营集中度提升,品牌化更强,茅台、五粮液粉丝更多,水井坊做高端品牌会更难。

瑞银证券报告显示,2019年,我国高端白酒市场份额中,飞天茅台占比42%、经典五粮液占比31%、国窖1573占比9%、梦之蓝占比9%,其他品牌总共占比9%。可见,水井坊要拼出一片天地还有很长的路要走。

| 库存的“雷区”

这种“强行”的高端化还让水井坊埋下了一片“雷区”,低端基酒如何处理成为水井坊头顶的“一片乌云”。

受浓香酒酿造工艺影响,白酒企业在酿造高端酒的同时会产生大量普通或低端基酒,水井坊2015年彻底“断腕”,砍掉低端酒,之后这些基酒一直被作为散酒出售,继续列在公司财报低端酒一栏,那这些散酒销售如何呢?

水井坊财报显示,2015-2019年,该公司低端酒(散酒)收入在公司营收中的占比分别为0.17%、0.02%、没公布、0.87%、1.23%,在水井坊业绩中的占比微乎其微。于是,大量散酒转为存货的质疑声“纷至沓来”。

晋育锋坦言,水井坊散酒是否转为存货不好评论,不过按照工艺来说,一般酿酒的优级基酒率为5%-10%,也即在生产高端白酒时会同时会产生大量的普通基酒,产量远大于高端基酒。

此外,水井坊前身全兴大曲酒厂曾经是老八大名酒中产量最高的,而当年的酿酒工厂目前为水井坊所用,估计产量不小。

欧阳千里也分析,一般情况下,酿酒的普通低端产量会远远大于高端酒产量,水井坊把低端基酒转作库存的可能性很大,因为其散酒本身销售不畅。

他透露,水井坊的散酒价格很高,但出于品牌形象考虑又不会印上水井坊的品牌名称,一般买散酒的消费者在不知道品牌的情况下会选择便宜的,这很可能带来水井坊大量散酒滞销。

《商业封面》查阅水井坊财报发现,近几年水井坊低端散酒产量都没有公布,但毛利率相对较高,甚至高于中档白酒,例如2019年,水井坊低端散酒的毛利率为60.38%,高于中档白酒的58.58%,可见价格并不低。

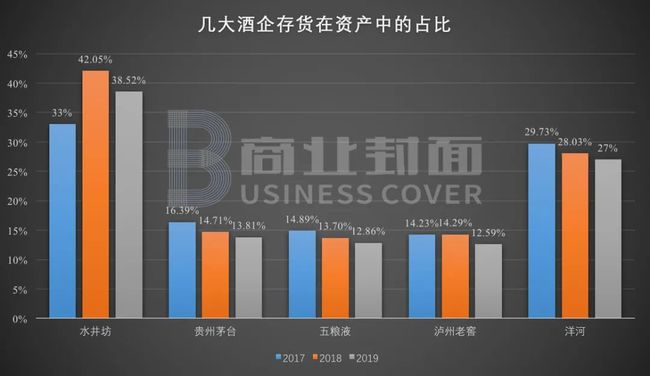

而水井坊的存货也确是位居高位。数据显示,2017-2019年,水井坊存货在总资产中的占比分别为33%、42.05%、38.52%。明显高于同期贵州茅台、五粮液、泸州老窖和洋河。

对此,水井坊对《商业封面》表示,公司过去几年处理了积累下来的不能用于核心产品的基酒,并计提了减值准备。2018年后公司没有计提同类型减值准备,这意味着这类减值风险很小。

但业内人士表示,正因为水井坊2018年之后计提减值准备很少,其业绩才更值得研究,未来某天很可能大量计提减值准备,影响净利润水平。

从存货周转率来看,数据显示2019年,水井坊存货周转率为0.42,在白酒行业19家上市公司中排名15,浓香白酒五粮液、泸州老窖、洋河周转率都快于水井坊,贵州茅台周转率低于水井坊是取决于酱香酒独特的酿造工艺。

业内人士分析,高企的库存是水井坊业绩中的最大的一颗“雷”。此外,截至2020年中期财报,水井坊的经营活动产生的现金流净额为-2.02亿元,同比大幅下滑140%,这也佐证了分析人士的判断。

| 基因的“残缺”

20年来,水井坊对高端化有着近乎狂热的追求,只因那个“世界最古老的酿造作坊”的故事。而随着故事的淡化和水井坊销售等层面问题暴露,其基因里的问题更加凸显。

1998年时的四川全兴公司在进行技改时发现了古代保存完好的酿酒作坊,于是水井坊横空出世。而如今水井坊的故事却并不“香”了。

实际上,无论是泸州老窖的国酒窖池,还是剑南春所谓的“唐代”窖池,抑或西凤的“3000年无断代传承”都在打窖池历史牌,窖池概念已经很难让消费者“买单”。

失去了发家的故事后,水井坊在高端产品推广中也并不占优势,其渠道掌控力偏弱是其面临的一大困局。也正因为如此,其“大东家”帝亚吉欧2019年做中式威士忌时,“弃”水井坊而“择”洋河。

据悉,洋河销售端的“天网工程”在终端触达和渠道掌控力方面确实优于水井坊的大商制。单从销售人员队伍来看,2019年,井坊人员构成中销售人员占比23.28%,而行政人员占比28.1%,同期洋河的人员构成中销售人员占比35.65%,行政人员只占比11.37%。

与经销商关系来看,2019年洋河前五大经销商销售额在公司营收中的占比为4.11%,而水井坊这一比例却高达39.07%。可见,水井坊对大经销商的依赖程度较强,相应其话语权则较弱。

实际上,此前有经销商向《商业封面》透露,相对于贵州茅台、五粮液、泸州老窖等高端酒代表,水井坊厂家对渠道话语权较弱,一定程度上限制了其高端酒产品的推广。

此外,水井坊高端化效果不佳还因其被认为是四川品牌,没有彻底打开全国市场,单看为高端化砸的广告费用一栏,水井坊2019年广告费用中全国性广告费用占比37.88%、地方性广告费用占比62.12%。

水井坊败走高端化的根源在于其外资的基因。欧阳千里坦言,外资的基因决定其“政务消费”的缺失,即使当前高端白酒消费逐渐从政务消费向商务消费转移,但我国高端白酒市场政务消费和商务消费始终不分家。这才是水井坊发展的“命门”所在。

确实,洋股东帝亚吉欧在水井坊业绩中并没太大助益,这从水井坊近些年国外业务增长停滞可见一斑。2011年,水井坊国外业务收入在营收中占比为3.48%,而到2019年,这一比例为3.29%,没有增长。

| 结语

白酒江湖里,曾经城头变幻大王旗,但今天随着这一消费市场格局的稳定和消费成熟度的提升,曾经靠广告“标王”的那一套“收服”市场也就变得越来越难。品牌的高端、产品的高端,最终是由市场说了算的。

水井坊作为外资“操盘”到目前而言算是唯一成功的品牌,至少在白酒上市公司板块中独树一帜,但其高端化的一系列策略和打法是否真能通过长期坚守而获得进一步的成功,却仍是一件看不清的事情。

无论成败,水井坊都将是中国白酒板块成长案例中最值得关注的一个。