全球最大IPO?蚂蚁集团上市招股书曝光!实控人马云捐出6.1亿股!招股书还披露了这些重要细节……

8月25日,蚂蚁科技集团(以下简称蚂蚁集团)向上交所及港交所同步递交上市招股文件,其IPO计划向前迈出了实质性的一步。

根据发行材料,蚂蚁集团拟在A+H发行的新股数量合计不低于发行后总股本的10%,发行后总股本不低于300.3897亿股(绿鞋前)。此次A股发行可引入绿鞋机制,超额配售权最高不超过15%。

但蚂蚁尚未公布募资总额、总估值等信息,但所募资金40%将用于创新和科技的投入。此前,彭博援引知情人士的消息称,蚂蚁集团寻求上市估值超2000亿美元,约为1.5万亿人民币,且蚂蚁集团可能超过此前全球最大IPO沙特阿美(SE:2222)294亿美元的募资额。

中信建投证券非银首席分析师赵然日前表示,目前政策对金融科技、资本市场都比较利好,而且中央关注及鼓励直接融资、普惠金融支持实体经济,为蚂蚁集团等金融科技企业带来机会;同时,科创板也需要蚂蚁集团这种“定海神针”似的大票,因为其兼具科技带来的成长性,及金融业务带来的收益和业绩的确定性,因此对后续市场表现偏乐观。

从中长期投资的角度,不用担心蚂蚁上市即价值高点——目前行业估值在中部行情,无论是传统金融机构还是科技导向的金融机构,都有大量转型空间。

根据蚂蚁所披露的财务数据,截至2020年上半年,蚂蚁集团的营业收入达725.28亿元,净利润219.2亿元,净利润率达30.2%。蚂蚁金服A股的保荐人为中金公司与中信建投公司;H股发行的联席保荐人为花旗、JP Morgan、摩根士丹利、中金公司。

聚焦三类业务,微贷收入超支付

2017年-2019年,蚂蚁集团的净利润分别为82亿元、215.6亿元、180亿元,截至2020年6月30日的上半年,蚂蚁集团的利润为219亿元。

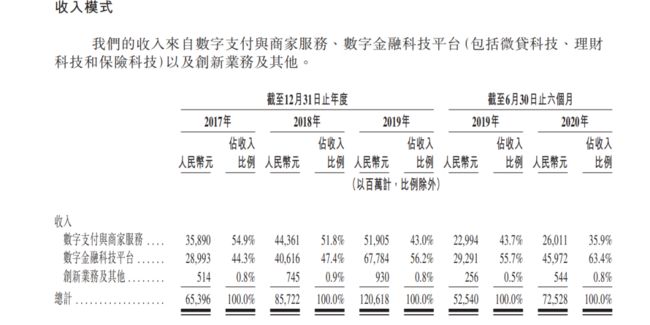

根据财务资料,蚂蚁集团将业务分为三类:数字支付与商家服务、数字金融科技平台(包括微贷科技、理财科技和保险科技)以及创新业务。其中数字科技平台业务收入达459.72亿元,占比63.4%;这其中微贷科技业务收入285.86亿元,占比39.4%,这甚至超过了蚂蚁金服数字支付业务(收入260.11亿元,占比35.9%)。

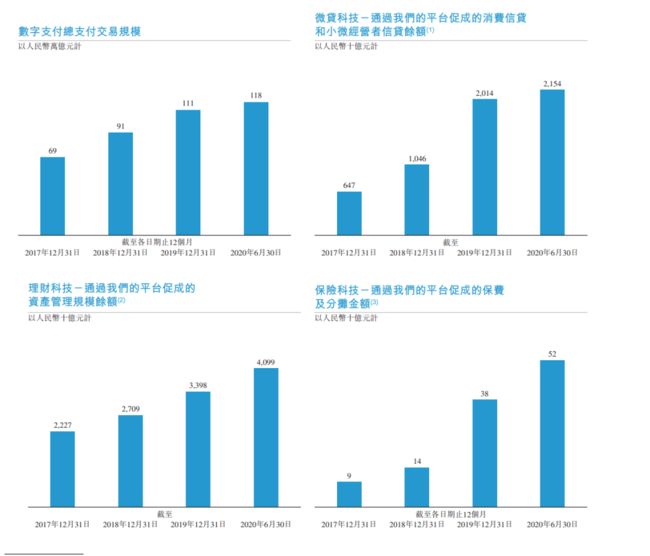

截至2020年6月30日,支付宝月度活路用户达7.11亿人,总支付交易规模达117.964万亿元。

截至2020年6月30日,蚂蚁金服消费及小微经营者贷款余额2.154万亿元,同比增长55%。信贷来自金融机构合作伙伴(包括其发起设立的网商银行)、已完成证券化的、以及蚂蚁旗下金融机构子公司的相应信贷余额。蚂蚁集团透露,平台促成的信贷余额中,前两者的比例合计约为98%。

截至2020年6月30日,我们与约100家银行合作伙伴合作开展业务,包括全部政策性银行、大型商业银行、全部股份制商业银行、领先的城商行和农商行、在中国展业的外资银行,同时也与信托公司合作。但日前,央行针对线上联合消费贷款规模进行排查摸底,其中特别要求银行将与蚂蚁花呗、蚂蚁借呗的联合贷款单列。据《上海证券报》,已有城商行停止新增与第三方机构的联合贷款,特别是与蚂蚁集团的合作贷款。

截至2020年6月30日,蚂蚁集团资产管理规模4.099万亿元,与约170家资产管理公司合作开展业务,其中包括中国绝大部分的公募基金公司、领先的保险公司、银行和证券公司。

蚂蚁集团与约90 家中国保险机构合作开展业务,保险科技促成的保费及分摊金额为520亿元。根据奥纬咨询研究,蚂蚁集团是中国最大的在线保险服务平台。

上市后员工持股平台占比近四成

招股文件还披露了蚂蚁集团最新的股东构成情况。

截至招股文件发布之日,君瀚、君澳作为蚂蚁的员工持股平台,分别持有蚂蚁29.86%和20.66%的股份,二者合计持股近50.52%,二者共同受杭州云铂控制,共同为蚂蚁集团的控股股东。上市后二者持股比例分别为23.64%、16.35%,合计39.99%。

此外,上市后阿里巴巴的持股比将由目前的32.65%降至25.84%。同时,在H股发行中,蚂蚁国际将按照H股发行价赎回其B类、C类股份持有人所持的B类股及C类股,并由持有人以同等价格现金认购同等数量的H股。其中,Taobao Holding Limited将通过此方式持有上市后总股本的3.857%,其他B类股、C类股持有人则持有0.86%、6.12%。

马云持有杭州云铂34%的股权,且基于8月21日签署的《杭州云铂章程》及《一致行动协议》,马云能够实际支配杭州云铂股东会与行使蚂蚁集团股东权利相关事项的表决结果,并通过杭州云铂控制的杭州君瀚及杭州君澳间接控制发行人50.5177%的股份,为实际控制人。

马云个人持有26.77亿股蚂蚁股份,意味着上市后的持股比例不超过8.8%。但马云宣布捐出其持有的6.1亿股蚂蚁股份,委托杭州云铂未来捐赠给他指定的公益组织。

总体而言,蚂蚁集团上市后,阿里及蚂蚁系将合计持股69.69%。在外部股东中占股最大的是全国社保基金,当前持股2.9%,占上市后总股本的2.33%。

虽未公布具体募资金额,但蚂蚁募集的资金将主要用来做三件大事:最大的比例即40%将用于创新和科技的投入,其次是助力商家发展和数字经济升级,以及加强全球合作并助力全球可持续发展。

招股书显示,蚂蚁集团的研发支出全部费用化。2017 年度、2018 年度、2019 年度、2020年 1-6 月,研发费用分别为 47.89 亿元、69.03 亿元、106.05 亿元、57.20 亿元,占营业收入的比例分别为 7.32%、8.05%、8.79%、7.89%,主要为该公司持续加大技术及研发投入力度所驱动。

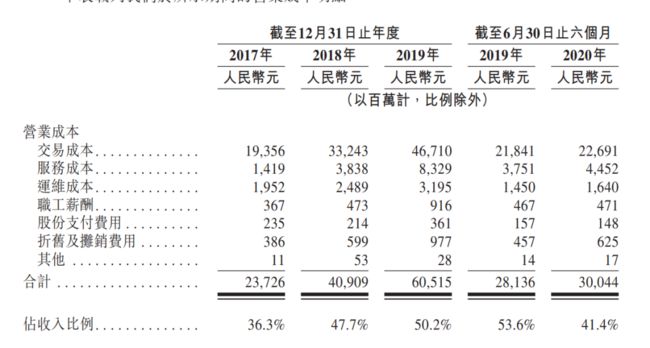

但蚂蚁金服最大的营业成本,来自向金融机构支付的交易成本。即平台交易发生资金流转时,要向金融机构支付的成本,2019年交易成本达467.1亿元,仅2020年上半年,交易成本为226.91亿元。

正式提交两地上市材料之前的8月21日,蚂蚁集团召开2020年度第二次临时股东大会,同意选举郝荃、胡祖六、黄益平为公司独立董事。同时,由于张勇、彭蕾及武卫已提出辞去公司董事职务,选举程立及蒋芳担任公司董事。

在此次新增董事中,程立为阿里巴巴集团首席技术官,蒋芳为阿里巴巴集团首席人才官。还有三位新增董事来自阿里外部,黄益平为北京大学国家发展研究院副院长,胡祖六为经济学家、春华资本集团主席,郝荃曾是会计师事务所毕马威合伙人,现在是华振会计师事务所有限公司股东。

![]()