经常有朋友问我:零城,基建行业你怎么看?新能源车行业能不能买?白酒是不是该卖了?怎么看今年的周期板块?说实话,大部分时候我都回答——-不知道....

这样的回答很惭愧、很丢人,尤其是在星球回答的时候,会给别人一种感——这个星主弱爆了,还好意思收钱?!但是我更不想不懂装懂误导别人。投资中,诚实是一个很有用的品德。对自己诚实对他人诚实。

我希望大家搞清楚一个情况:我可能比较擅长研究指数基金、主动基金、基金经理、投资理念、组合配置等等,但我并不擅长研究行业,更不是所有行业都懂。我只对医药、消费、科技、互联网、券商有小部分的研究,其他行业都是一知半解或完全不懂。

不光是我,我相信大部分基金自媒体,其实都是不擅长行业研究的,有些人也能做到很克制,不随便给大家推荐行业基金;有些人则盲目根据估值分位数和历史走势去推荐,害人害己。

我一直都在传导一个理念:行业投资该有取舍,不要妄想赚到每一个行业的钱,作为散户投资者,我们最好放弃行业投资,或者只做好少数简单的、长牛的、稳定的的行业投资。

我自己配置行业基金也向来非常谨慎,不是很明显的机会,我一般不投。而且我也不是对所有行业都感兴趣,只对少数长牛行业和较稳定的行业才感兴趣。其他偶尔有机会的行业,我是不感兴趣的。

扯了很远,是为了让大家了解我在行业配置方面的谨慎。今天就向大家汇报一下,我的基金组合构建里的行业配置思路,以及我的行业投资方法。

1、只配置少数行业

这个我前面已经说了,我只对医药、消费、科技、互联网、券商有小部分的研究,其他看不懂的不投,研究性价比不高的不投。我认为在对的行业深度研究比在全行业广泛研究更能创造超额收益。或许今后会适度扩大自己的能力圈,首先我还是要做好少数行业的深度研究。

2、必须要自己搞清楚行业的投资逻辑

很多人习惯用行业指数涨了很多来判断是否看好,这样很容易追涨杀跌,也容易拿不住。

我投资行业,会要求自己把行业的投资逻辑搞清楚,掌握投资前景、投资风险、行业政策、行业特点、当前估值等。方法主要是把擅长该行业达人的主流观点看一遍,看走势图、估值变化、券商研报、行业数据等。有些行业比较大,有很多细分行业,那我还要把这些细分行业搞清楚。

搞清楚之后,我才知道我要安排多少仓位,大概要拿到什么时候,出现什么情况要卖出等等。如果研究没有到位,我是不会投的。买入之后,我也会持续的研究,做仓位的调整。

3、只在行业有明显机会的时候才会配置

什么叫明显机会呢?——这个机会一定会使得该行业能在未来一段时间显著超过大盘。

①行业发生重大变革,产生了新的投资机会。

比如最近的科技板块,就是在5G的技术创新带动下,产生了很多的投资机会。再比如光伏行业,在2018年531新政出台后,很多小型光伏企业倒闭,但龙头企业却能在这个行业变革中,能够趁机扩大份额,也能产生投资机会。

②估值进入历史估值的较低区域,且属于被错杀的概率较大

比如2018年底的医药板块,在药品带量采购的政策出台后,整体下跌幅度较大,但其实医药行业中的药店、医疗服务都不会受到该政策影响,部分药企实际上还受益于这些政策,属于被错杀,我也在那时候积极抄底了医药。

③行业出现黑天鹅,但实际上对行业没有影响

这条跟第三条比较像,不过更突出于短期的投资机会。

反过来说,假如只是平庸的机会,无法使行业超过大盘,或者利好的规模小、时间短,那就不值得投资。

4、当行业无明显机会的时候,或者机会结束的时候,则把仓位交给全市场选股的基金经理,让他们去发掘个股的投资机会。

行业的投资机会是行业beta,个股的投资机会是alpha。对于我们散户来说,行业beta带来超额收益是比较难的,借道优秀基金经理获取alpha还是比较容易的。有不少优秀的基金经理都喜欢采取行业均衡配置的方法,通过选股(alpha)来创造超额收益。

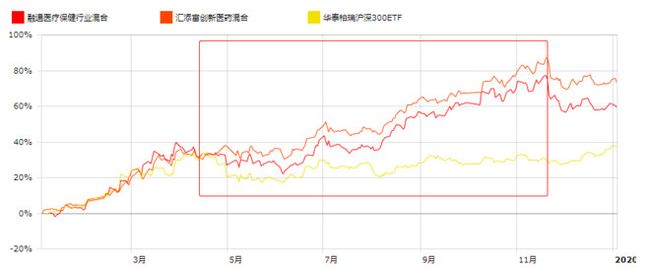

继续拿医药行业举例,2018年底我配置了大概7%左右的医药,2019年,医药行业整体取得了明显的超额收益,但仔细观察,医药的超额收益,实际上是从2019.4.16-2019.11.20这段时间取得的,以郑磊的汇添富创新医药举例,在这段时间,大约跑赢了沪深300约57%。↓

到11.20时,医药板块中的创新药和医疗的估值已经偏高了,也就是说,之前医药行业出现的投资机会,在这段时间已经反应到股价上了,甚至产出了一些泡沫。随后市场风格变盘,医药开始跑输沪深300。下面这张近一月的走势对比,你们就能看出↓

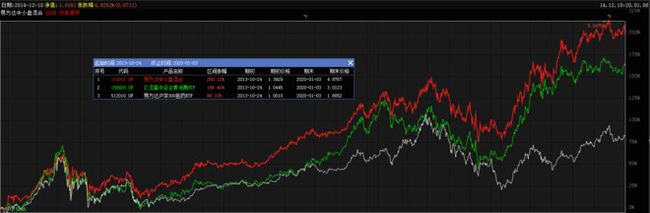

我也在这时,减仓了一部分,卖出了融通医疗保健。这段时间,市场风格进一步明朗,接下来,我还打算卖掉汇添富创新医药。如果是别的行业,没有机会的时候,就没必要超配了,不过医药消费这两个长牛行业,我认为还是值得超配的,所以我打算换成易方达蓝筹精选。张坤是一位我很喜欢的基金经理,他是一个长期重仓医药和消费的投资人↓

也是现在市面上为数不多的能长期跑赢中证消费和300医药指数的人↓

大家可能认为拿一个混合基金去跟行业基金对比不合理,我却认为这更加凸显了张坤的选股能力和行业配置能力,说明他能从这两个行业选出跑赢指数的股票。所以当医药和消费行业没有机会的时候,我会选择张坤来作为这两个行业的长期增强配置。当其他行业没有机会的时候,我会选择配置全市场选股的基金经理。

5、对我看好的,但组合持仓中缺乏的行业,做适当的增强。

比如我目前看好互联网,但是我的组合持仓中缺少这个行业,所以接下来我可能会在组合里配置一下互联网行业基金。

不过这部分投资比较依赖自己的能力,需要大量的研究,我认为自己目前的研究还没到位,所以还没投。

6、控制行业投资的比例

一般单个行业不会超过仓位的15%,行业(主题)投资不会超过33%,在这两个限制下,根据我看好的程度,配置适度的比例。

7、认真筛选行业基金(这应该是我比较擅长的部分)

首先,我会把该行业的指数基金和主动基金的历史业绩对比一遍,看看是买指数基金好还是主动基金好。大部分情况下,主动基金会表现的更好一点,毕竟基金经理长期浸淫该行业,我也相信目前优秀的基金经理能超越行业指数。

其次,我会在把该行业所有任职权限较长的基金经理筛选一遍,采用定性分析和定量分析结合的方法来挑选。我在过去的文章也向大家展示过这个筛选流程。

关联阅读:

如何筛选医药行业主动基金

十八铜人决战科技主题基金之巅

第三,买入之后我会信赖我选的基金经理,在没决定卖出行业前,不会随意的更换。这里面包含了几层意思:

①当我看到行业的投资机会时,我相信我配置的基金经理,能够把握住那些行业的机会。

②我相信基金经理能弥补我在行业研究的不足之处。

③当行业出现拐点开始下跌时,我希望基金经理能够及时帮我止盈保住收益。

结语:以上就是我的组合配置中的行业投资思路和投资方法了。目前我的组合里超配了金融、地产、医药、科技,接下来计划卖出医药,加强新能源和互联网。金融地产还需要加强跟踪。

搞行业投资,需要日积月累。对一个行业研究的越深,就能从该行业创造越多的超额收益;积累的行业越多,就能发现越多的投资机会

这两方面目前我还做的不够,还需要更加努力,也希望今后能跟大家在行业投资方面有更多的交流,欢迎大家持续关注我的微信订阅号(lcnylc)

注:本文介绍的是我个人的投资方法,不作为投资建议