118页/8万字重磅(附下载)| 全球智能网联汽车产业深度报告:未来已来 掘金智能网联汽车时代【华西汽车 崔琰团队】

车企在智能网联汽车时代将由制造转向创造,静待智能网联与电动化融合带来的巨变,未来已来,把握浪潮。

作者:华西汽车崔琰团队

下载完整PDF版本报告,请关注本公众号

后台回复“201009” 下载

引言

核心观点:

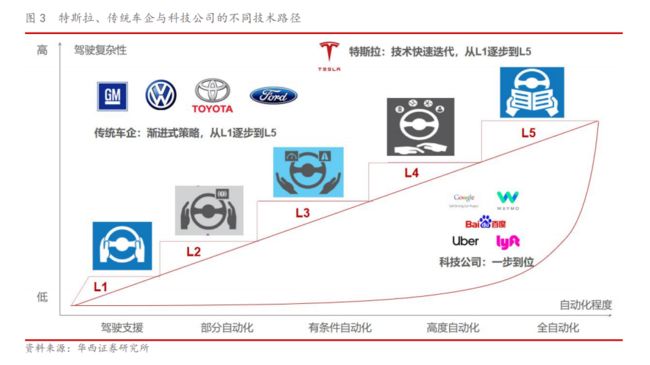

全球范围来看,欧美日和中国等主要国家都在出台法规加速推进智能汽车的发展,其中中国政策定调智能化与网联化协同。特斯拉是自动驾驶商业化引领者,传统车企联盟化成趋势,包括大众-福特、戴姆勒-宝马、通用-本田等,共享技术和推动商用化,渐进式发展。而以Waymo和百度为代表的科技企业则一步到位,在RoboTaxi、无人物流等率先发力,推动L4以上的无人驾驶商用化。

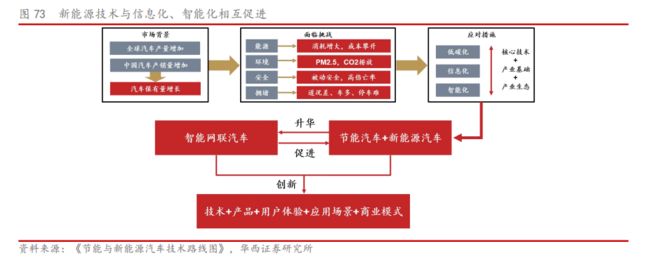

新能源汽车是智能网联的最佳载体,电动化加速:

新能源汽车电气化水平更高,为智能网联技术的发展奠定更好的基础。特斯拉、大众、比亚迪等车企标杆车型投放市场,引领电动车技术趋势。

全球新能源汽车渗透率从2010年初见规模到2019年的2.3%,呈现加速渗透态势,但仍处于较低水平,上升空间大;

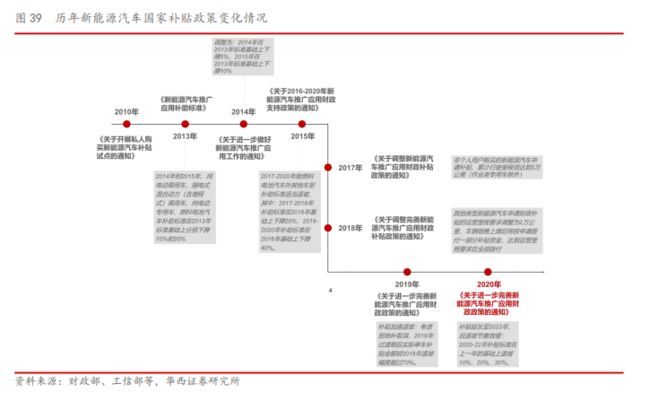

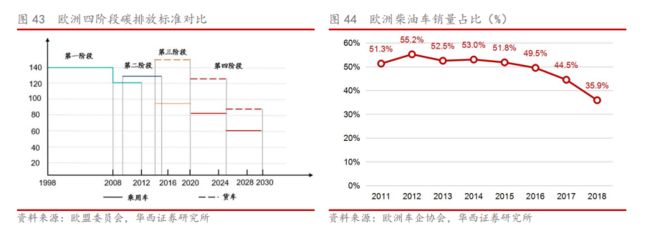

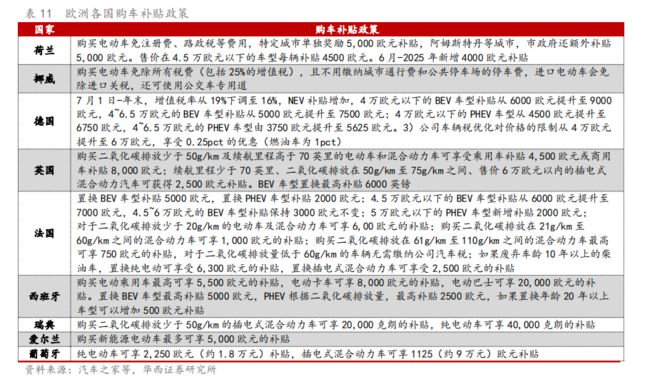

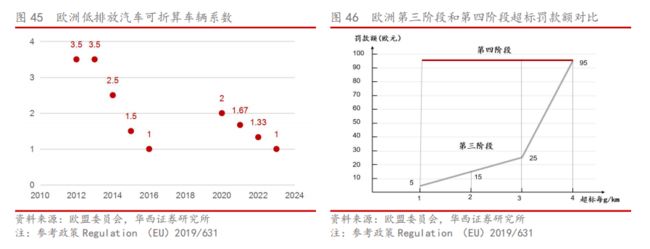

2020年中国新能源汽车补贴政策如期延长两年,补贴退坡力度和节奏趋缓;海外以欧洲为例,2020年碳排放法规进入第四阶段,叠加新能源汽车补贴力度加大,电动化进程加速。

政策推动+产业链日益成熟,驱动智能网联汽车加速发展:

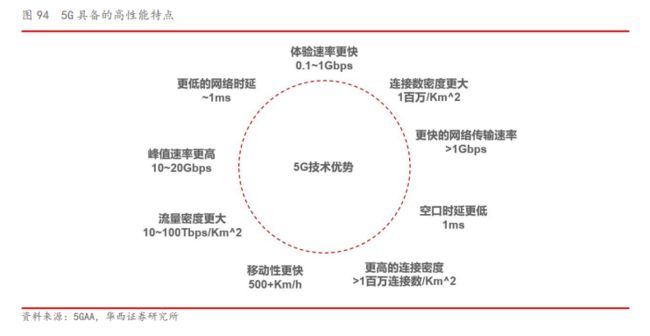

政策定调智能化与网联化协同:ADAS产业链正在走向成熟,渗透率加速提升,市场规模近千亿元;5G商用和科技巨头驱动车联网提速,市场规模达万亿元;

无人驾驶商用先行落地,货运、物流、港口、矿山等多场景开花,市场规模超万亿元。成本下降+安全要求+环保优势推动RoboTaxi商用化,Waymo、百度、特斯拉等纷纷入局;

以软硬件架构升级和车规芯片的迭代为代表的底层技术演进成为智能汽车发展的内生驱动力。

01

全球群雄逐鹿 两条路线并行

全球范围来看,欧美日和中国等主要国家都出台法规加速推进智能汽车的发展,其中欧美日以单车智能化为主线,中国强调智能化和网联化协同。特斯拉是自动驾驶商业化引领者,独辟蹊径推动智能化发展,2014年10月推出Autopilot 1.0首次实现自动驾驶系统商业化,正在向L3迈进。传统车企联盟化成趋势,包括大众-福特、戴姆勒-宝马、通用-本田等,共享技术和推动商用化。L2搭载率显著提升,L3正在开始渗透。而以Waymo和百度为代表的科技企业则一步到位,在RoboTaxi、无人物流等率先发力,推动L4及以上级别的无人驾驶商用化。

1.1 政策推动 两条路线并行

1.1.1 分级:智能化以美国SAE标准为主 网联化尚未规划一致

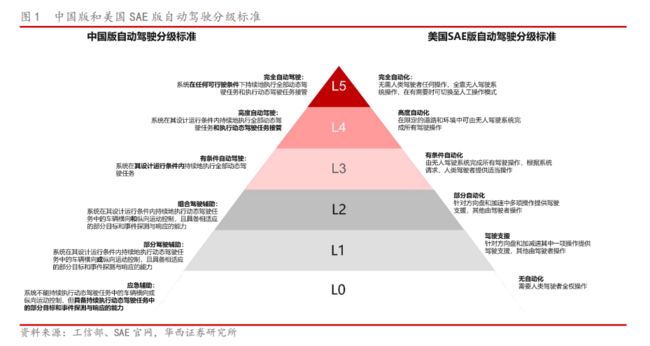

汽车智能化分级以美国SAE标准为主。目前,全球对于自动驾驶汽车的分级主要以美国国际自动机工程学会(SAE International,Society of Automotive Engineers)制定的分级标准为判断依据。根据SAE的分类标准,自动驾驶技术分为L0-L5共六个等级:

Level 0(无自动化):需要人类驾驶者全权操作汽车,在行驶过程中可以得到警告和保护系统的辅助;

Level 1(驾驶支援):针对方向盘和加减速中的一项操作提供驾驶支援,其他由人类驾驶者操作;

Level 2(部分自动化):针对方向盘和加减速中多项操作提供驾驶支援,其他由人类驾驶者操作;

Level 3(有条件自动化):由无人驾驶系统完成所有驾驶操作,根据系统请求,人类驾驶者提供适当操作;

Level 4(高度自动化):在限定的道路和环境中可由无人驾驶系统完成所有驾驶操作;

Level 5(完全自动化):无需人类驾驶者任何操作,全靠无人驾驶系统操作,在有需要时可切换至人工操作模式。

2020年3月9日,工信部也在官网上发布《<汽车驾驶自动化分级>推荐性国家标准报批公示》,在《汽车驾驶自动化分级(报批稿)》中将中国汽车驾驶自动化划分为6个等级: (不一样 公示中 有报批稿附件)

0级(应急辅助):不是无驾驶自动化,包括LDW(车道偏离预警)、FCW(前车碰撞预警)、AEB(自动紧急制动)等应急辅助功能,定速巡航、电子稳定性控制等不包括在内;

1级(部分驾驶辅助):具备ACC(自适应巡航)或LKA(车道保持辅助功能);

2级(组合驾驶辅助):同时具备ACC和LKA功能;

3级(有条件自动驾驶):驾驶员需要在系统失效或超过工作条件时对故障汽车进行接管;

4级(高度自动驾驶):仍属于有限制条件的自动驾驶,但是汽车故障时的接管任务不需要人类参与,无人出租车属于4级自动驾驶;

5级(完全自动驾驶):与4级能够实现的基本功能相同,但不再有运行条件的限制,同时系统能够独立完成所有的操作和决策。

对比中美两版标准,区别主要体现在L0-L2的部分界定。在中国版标准中,0级至2级自动驾驶的“目标和事件探测与响应”由驾驶员和系统共同完成,而在美国SAE标准中,L0至L2自动驾驶汽车的OEDR(目标和事件检测以及决策任务)全部由驾驶员完成。

根据工信部公示内容,若《汽车驾驶自动化分级》获准通过,则将于2021年1月1日开始实施,届时中国将正式拥有自动驾驶国家标准。我们认为国家标准的出台有利于自动驾驶技术的落地,各类企业能够有针对性地进行布局,将推动不同等级智能汽车的加速量产。

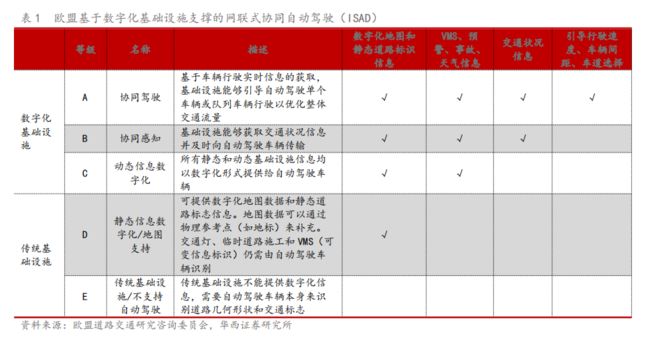

网联化分级尚未规划一致。2019年3月,欧盟道路交通研究咨询委员会(European Road Transport Research Advisory Council,ERTRAT)更新发布“Connected Automated Driving Roadmap”(网联式自动驾驶技术路线图),相较此前版本新增了网联式自动驾驶的内容,并明确提出基于数字化基础设施支撑的网联式自动驾驶,强调协同互联,将基础设施的网联技术与车辆的智能等级相结合。

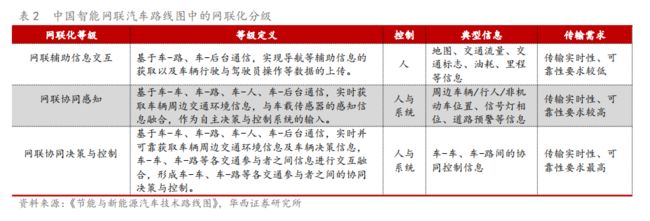

2016年,中国汽车工程学会发布了《节能与新能源汽车技术路线图》,在智能网联汽车技术路线图中描述了智能化和网联化分级方式,在网联化层面提出了网联辅助信息交互、网联协同感知、网联协同决策与控制三个等级,其中,网联协同感知和网联协同决策与控制描述了实时可靠获取周边交通环境信息,并形成车-车、车-路以及更多的交通参与者之间的协同感知、协同决策与控制,体现了对车与路之间的协同、智能控制技术理念。

1.1.2 政策:全球加速推动自动驾驶 中国强调智能化与网联化协同

全球加速推动自动驾驶。2019年,美国正式发布指导性文件《确保美国自动驾驶领先地位:自动驾驶汽车4.0》(AV4.0),从AV1.0到AV4.0不断迭代升级过程中,美国对自动驾驶态度逐步由保守转为开放,政府部门监管力量逐步弱化,更多依靠市场力量推动其发展。2020年,欧盟发布《欧盟自动驾驶车辆许可豁免流程指南》,为L3/L4自动驾驶车辆量产准入做好准备。

中国发展智能网联汽车,强调智能化与网联化协同。2017年6月,国家标准委、工信部等发布《国家车联网产业标准体系建设指南(智能网联汽车)》,确立中国发展智能网联汽车,将“以汽车为重点和以智能化为主,兼顾网联化”的总体思路,建立智能网联汽车标准体系,并逐步形成统一协调的体系架构。2020年2月24日,发改委、工信部等11部委联合发布《智能汽车创新发展战略》,强调智能化与网联化协同,车联网值得关注。

1.1.3 单车智能两条路并行 车联网助力大规模应用

单车智能化有2条不同的技术路线:

以车企为主的渐进提高汽车驾驶自动化水平:汽车自动化程度不断提高,向着辅助驾驶、半自动化驾驶、高度自动化驾驶和完全自动驾驶的智能化方向发展。其中,特斯拉和传统车企路径又略有差异,特斯拉相对传统车企技术迭代速度更快。

以科技公司为主的无人驾驶技术发展路线:无人驾驶的主要特点是跳过汽车自动化逐级发展的思路,直接实现车辆的无人驾驶,应用领域可以拓展到封闭/半封闭的矿山、码头、大型物流场等特殊场景,以谷歌的Waymo、通用的Cruise、福特的Argo.ai等为代表。

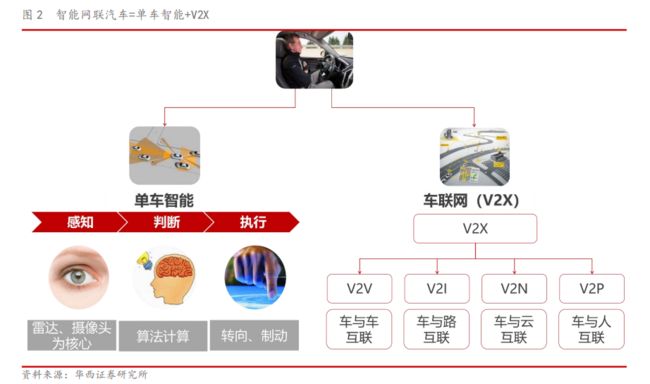

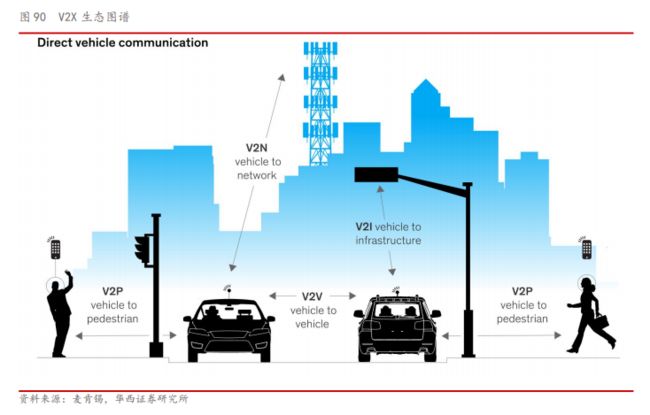

车联网助力自动驾驶大规模应用。汽车网联化是指基于通信互联,使汽车具有环境感知、决策和控制运动能力,核心技术之一便是车路协同,即通过车与车(V2V)、车与路(V2I)、车与人(V2P)等信息交互和共享,使车和周围环境协同与配合。当车与路的信息实时交互后,有利于解决自动驾驶中雷达和摄像头遭遇恶劣天气等情况下识别不准的问题,提升自动驾驶的实现难度和降低实现成本。

1.2 群雄逐鹿 特斯拉引领

特斯拉引领自动驾驶,车企不断加大投入:

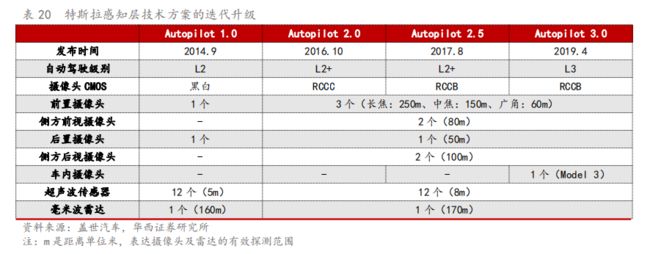

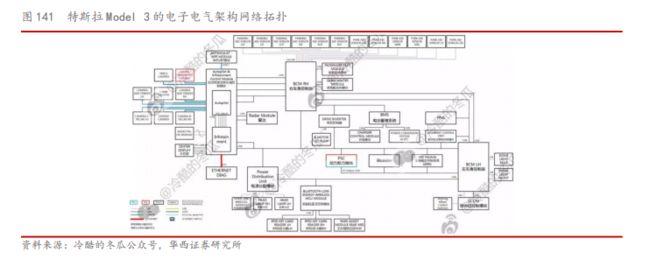

特斯拉于2014年10月推出Autopilot 1.0,首次实现自动驾驶系统商业化,目前正在向L3迈进。不同于传统分布式电子电器架构,特斯拉采用集中式电子电气架构,减少线束长度,并能够提高大数据处理能力;此外,特斯拉全球率先应用OTA升级系统,其自动驾驶功能通过无线网络进行OTA持续更新,不断进行性能优化。

传统车企联盟化成趋势,包括大众-福特、戴姆勒-宝马、通用-本田等,共享技术和推动商用化。目前,L2自动驾驶系统搭载率显著提升,L3正在开始渗透。我们认为随着车企不断加大投入,持续发力,有望加速推动L3及以上自动驾驶系统的渗透。

1.2.1 科技巨头商用先行 一步到位

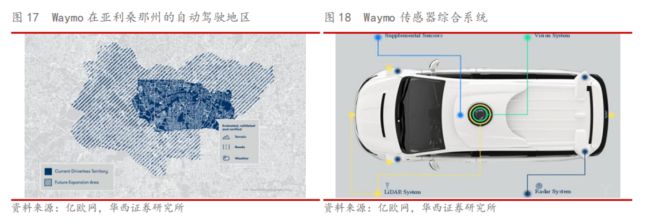

科技公司1:Waymo推出无人出租车服务,冲击商业化运营。

Waymo是全球自动驾驶技术最领先的企业。Waymo是谷歌旗下的子公司,开发自动驾驶平台“Waymo Driver”,目前已升级迭代至第五代,传感器、电子元器件、天线、外壳和固件等均由Waymo自主研发,成本下降一半。传感器技术方面,Waymo主要由激光雷达系统、视觉系统、雷达系统,附加传感器组成。

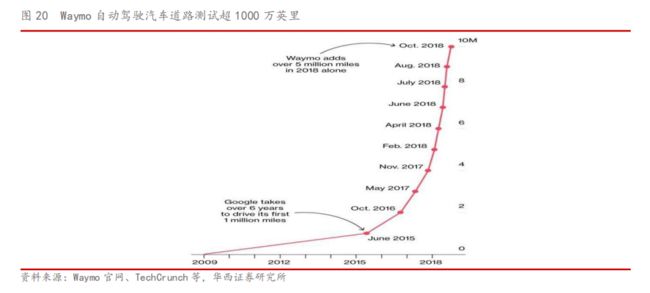

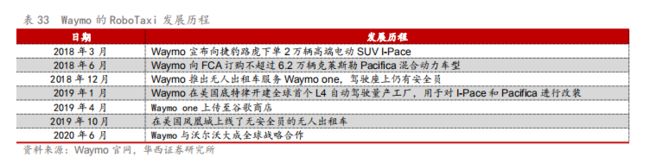

Waymo自动驾驶商业化进展持续突破。2018年7月,Waymo宣布其自动驾驶车队在公共道路上的路测里程已达800万英里,实现了商业化运营,走在行业前列,2019年10月更是在道路测试上超过1,000万英里。此外,在沃尔沃之前,Waymo已经先后与菲亚特·克莱斯勒、捷豹路虎、雷诺-日产-三菱等车企开展深入合作,逐步推进Waymo Driver在各种车辆平台上的部署。Waymo于2018年12月推出无人出租车服务Waymo one,并于2019年10月上线了无安全员的无人出租车,逐步构建起自动驾驶的商业领域版图。

自动驾驶领域屡获资金认可,2020年融资30亿美元。2020年5月13日,Waymo公司CEO John Krafcik宣布,在3月2日官宣的Waymo首轮22.5亿美元融资再次获得新投资人的追加投资,本轮累计融资金额达到30亿美元。在新冠疫情的影响下,2020年美国自动驾驶领域在资金支持方面陷入低谷,Waymo的外部融资更是2020年美国自动驾驶为数不多的融资记录,证明了Waymo在自动驾驶领域的技术实力与无人化实践方向获得投资人的广泛认可。融资所获资金将继续在Waymo的三个主要商业化方向Robo Taxi、Robo Truck、Honeycomb上寻求业务发展与突破。

科技公司2:百度Apollo开放平台,已加盟177家汽车相关企业。

Apollo开放平台版本更迭,应用场景与技术齐升。2019年,百度Apollo宣布,将开放平台扩张为3个:自动驾驶平台、车路协同平台和智能车联平台;与此同时,Apollo自动驾驶开放平台发布了Apollo 5.5版本,包括了Robotaxi方案、面向BRT快速公交的Minibus 2.0方案、面向最后一公里的自主泊车方案、面向低成本低速微型车方案,以及自动驾驶云等关键技术;Apollo车路协同开放平台可应用场景包含智能网联自动驾驶、智能网联辅助驾驶、交通诱导与信号控制、运营车监管、出行服务、智能停车等。

汇聚汽车相关企业,降低成本提升规模。Apollo开放平台已汇聚来自全球97个国家的36,000名自动驾驶开发者,开源代码量总体超过56万行,是2018年的2.4倍,连续两年蝉联全球最大的自动驾驶开发者社区。截至目前,百度Apollo的自动驾驶车辆在中国超过24个城市进行测试,车辆总数超过400辆,累积实现10万次的安全载客出行,累计路测里程超过300万公里。我们认为,与车企合作进行前装量产,有助于百度降低自动驾驶技术开发的成本,提高系统的一致性和稳定性,从而为提升智能化领域规模打下基础。

02

电动化加速 新能源汽车是最佳载体

新能源汽车相比传统燃油车电气化水平更高,新能源汽车的加速渗透为推动智能网联技术的发展奠定了更好的基础。全球新能源汽车从2010年初见规模到2019年渗透率达2.3%,呈现加速渗透态势,但仍处于较低水平,上升空间大。2020年中国新能源汽车补贴政策如期延长两年,补贴退坡力度和节奏趋缓;海外以欧洲为例,2020年碳排放法规进入第四阶段,叠加新能源汽车补贴力度加大,电动化进程加速。特斯拉、大众、比亚迪等头部车企标杆车型投放市场,引领电动车技术趋势。

2014年以来中国新能源汽车销量保持快速增长,2019年补贴退坡致短期承压。从年度数据来看,中国新能源汽车销量从2014年开启高速增长通道,2019年达120.6万辆,销量首次出现小幅下滑,但2014-2019年CAGR仍高达74.4%;2020年1-7月新能源汽车累计销量为48.6万辆,同比下滑32.8%。从月度数据来看,2019年过渡期内新能源汽车销量仍维持较快增长,过渡期后补贴退坡幅度较大,新能源汽车销量连续12个月出现同比下滑。2020年7月中国新能源汽车销量9.8万辆,同比+19.3%,在同期相对较低的基数下首次恢复同比正增长。

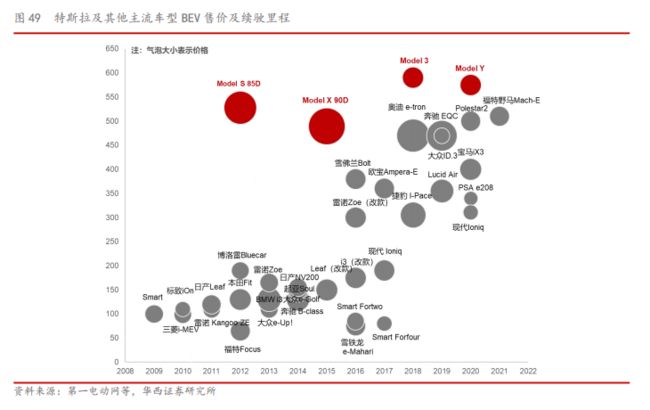

2.1 标杆车型及电动平台引领市场技术趋势

2.1.1 特斯拉:明星车型Model 3示范引领技术趋势

从高端到中端,技术水平始终引领行业。从定义品牌的高端车型Model S/X,到兑现销量、业绩的中端车型Model 3/Y,特斯拉始终坚持对电动车产品性能的极致追求,各车型的续驶里程、加速性能等核心参数均处于同级别最高水平,技术水平引领行业。

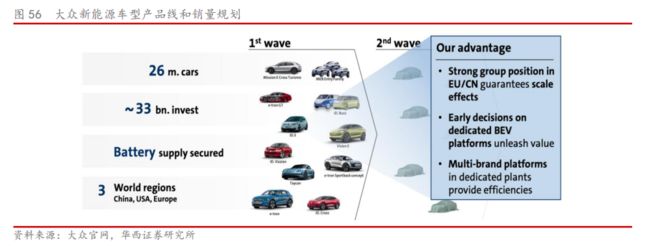

2.1.2 大众MEB:全面转型电动化 彰显海外龙头决心

制定2025战略,明确电动化推进时间表。2016年6月,大众发布“TOGETHER Strategy 2025”,提出在2025年之前推出30款电动车,到2025年电动车的销量达到200-300万辆,占总销量的 20-25%。计划2023年前投资300亿欧元用于汽车电动化升级,到2030年欧洲与中国生产汽车中电动车占比超过40%。

打造三个全新纯电动专用平台,彰显电动化转型决心。在整车制造方面,大众打造了三个全新的纯电动专用平台,分别为MEB、PPE以及SPE。其中:

1)MEB为紧凑型纯电动平台(大众、斯柯达、西雅特、奥迪共享);

2)PPE为中大型纯电动平台(保时捷与奥迪贡献);

3)SPE为高性能纯电动平台(保时捷与奥迪、兰博基尼共享,生产奥迪e-tron GT/保时捷 Taycan等车型)。

德国工厂启动生产,上汽大众首辆ID.下线,大众集团电动化时代开启。2019年11月,大众汽车在茨维考工厂举行了MEB平台首款车型ID.3生产启动仪式,受海外疫情影响,ID.3的首批订单延迟到2020Q3交付。2019年11月,全球首个专为MEB平台打造的工厂上汽大众新能源工厂落成,首辆ID.下线,新工厂将于2020年10月正式投产,规划年产能30万台。ID.3的正式交付和上海新能源工厂正式投产,标志着大众集团全面电动化时代的正式开启。

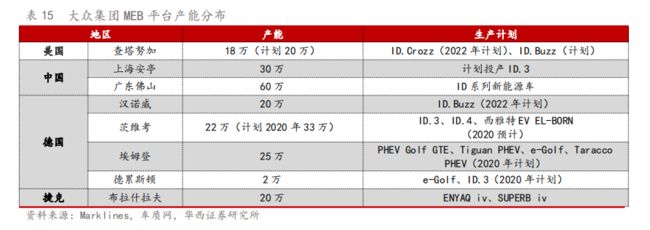

整车产能布局以MEB平台为核心,2022年建成8个MEB工厂。MEB平台是大众转型新能源汽车的核心,至2029年大众规划累计销售2,600万辆纯电动车,其中约2,000 万辆纯电动车将在MEB平台生产。2022年大众将将建成8家MEB工厂:

1)美洲:大众汽车将投资8亿美元(6.9亿欧元)在美国Chattanooga建设工厂,第一款电动汽车将于2022年投产;

2)欧洲:位于德国Zwickau的工厂于2019年底试生产,Emden、Hanover、Dresden和Mlada Boleslav的工厂也将生产电动车,将与Zwickau一起组成欧洲最大的电动汽车生产联盟。

3)亚太:上汽大众安亭工厂和一汽大众佛山工厂自2020年开始生产MEB平台车型。

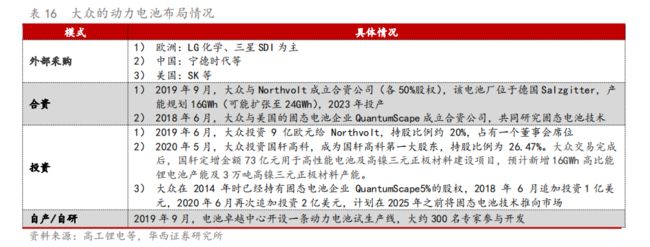

外采、股权投资与合资相结合,多维度保障动力电池供应。现阶段MEB平台动力电池以外采为主,大众在欧洲、美国和中国分别选定了MEB平台动力电池主供应商。为保障动力电池稳定供应,大众也参股、合资了多家动力电池企业,包括Northvolt、国轩等。

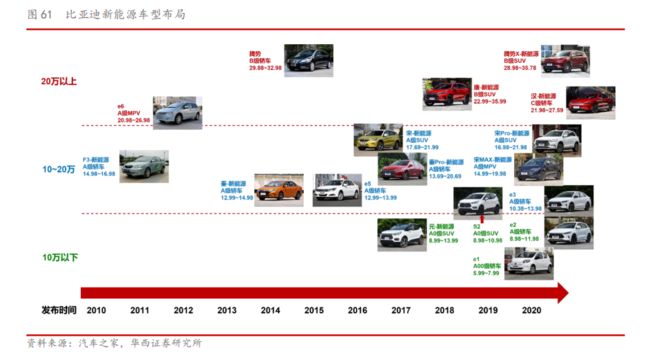

2.1.3 比亚迪:e平台+智能化 始现差异化竞争优势

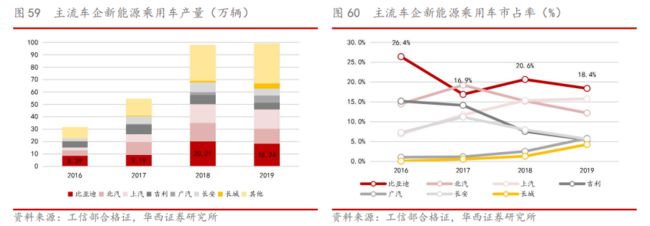

市占率保持第一,新能源乘用车龙头地位稳固。比亚迪新能源乘用车行业龙头地位稳固,根据工信部合格证产量,过去4年中仅2017年比亚迪被北汽新能源短暂超越(受政策因素影响,北汽新能源EC系列A00级车型在2017年热销);2018年市占率恢复至20%以上;2019年过渡期后用于营运的新能源乘用车需求萎缩,比亚迪市占率短期下滑,但2019全年仍达到18.4%,市占率保持行业第一。

e平台定义未来汽车硬件新标准,科技引领智能化发展。e平台是比亚迪纯电动汽车的高阶孵化器,基于e平台打造的多款王朝系列EV车型和e系列车型已经推向市场,标志着比亚迪向纯电动汽车零部件一整套集成化解决方案领域全面迈进。旗舰车型“汉”配置全新智能科技,车机采用DiLink 3.0智能网联系统,人机交互体验行业领先,DiPilot系统实现OTA升级,可通过手机NFC解锁,并遥控空调、车窗、后备厢、座椅加热和通风等。

新产品周期全面开启,产品布局向两极扩展,市占率有望触底回升。2020年7月,比亚迪旗舰轿车“汉”上市,各项性能指标均达到同级别标杆水准,目前在手订单不断攀升,带动新能源汽车销量与品牌价值向上。比亚迪以A级轿车F3DM双模电动车切入新能源乘用车领域,2018年以来为了适应更多个人消费者的需求,公司加强了对高端车型和高性价比车型的开拓,产品布局更加贴近个人消费者需求,市占率有望触底回升。目前已经形成了从高到低的3个产品序列:

1) 腾势品牌:融合比亚迪电能科技和戴姆勒整车制造经验,塑造更具质感与格调的高端电动车产品;

2) 王朝系列:注重技术与极致性能的体验,针对10-40万元市场;

3) e系列:偏向年轻化、智能化和性价比,针对5-15万元纯电动汽车市场。

2.2 汽车智能化的最佳载体是新能源汽车

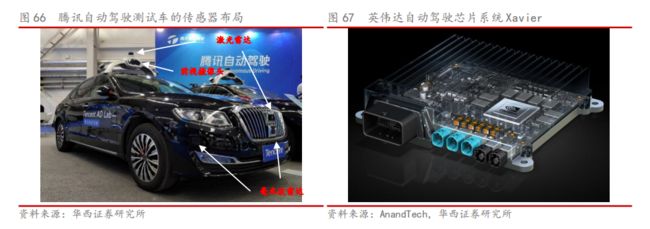

智能网联技术发展推动汽车电子产品功率提升。随着智能网联技术的发展,车辆配备的与自动驾驶/辅助驾驶功能相关的激光雷达、毫米波雷达、摄像头等各类传感器的使用数量增加,与车联网/人机交互功能相关的液晶屏使用数量增加,车载芯片的运算能力(以英伟达自动驾驶芯片系统Xavier为例,配备定制的8核CPU、512核Volta GPU、2个深度学习加速器,整个系统包括90亿个晶体管)和通讯设备的复杂程度大幅提升,汽车电子产品的功率也随着车辆智能化、信息化的推进而提升。以自动驾驶技术为例,根据国际自动机工程学会的统计,目前高级别自动驾驶测试车辆的自动驾驶系统功率在2.5kW左右;根据博格华纳的研究,完全自动驾驶系统的功率在2-4kW之间,能耗与50-100台笔记本电脑相当。

新能源汽车相比传统燃油车电气化水平更高,发展智能网联技术具有更好的基础。新能源汽车以电力驱动的内在特性决定了其电气化水平整体高于传统燃油车,动力电池可以直接供电,线束和连接器可以承载的功率更大,车辆上可以布局更多的汽车电子设备,能够更好的适应车辆智能化、信息网的发展趋势。我们从保时捷Taycan和Panamera两款车型内饰的对比中可以直观的感受到电动汽车在布局汽车电子设备方面的优势,Taycan虽然车型定位低于Panamera,但中控区域布置了4块可联动的大尺寸液晶屏,并取消了几乎全部实体按键,控制功能被集成在下方的8.4寸触控屏中。

线控技术是实现高级别自动驾驶的必要技术,而电动汽车是线控技术落地的最佳平台。在传统底盘技术中,当驾驶者做出踩下制动踏板/油门踏板、转动方向盘或踩下离合器踏板并拨动档位操纵器等动作时,力通过机械连接装置传导到执行机构,(在液压/气压等装置的辅助下)车辆完成相关动作;线控底盘系统的差别在于当驾驶者做出以上相关动作时,各个位移传感器将力信号转化为电信号,传导至ECU后计算出所需要的力,然后由电机驱动执行机构完成相关动作。

线控底盘系统取消了大量的机械连接装置及液压/气压等辅助装置,一是有助于车辆实现轻量化,二是减少了力在传导过程中能量的损耗,三是可磨损部件减少维护成本降低。此外线控底盘系统还具有响应速度快、控制精度高的特点,可以满足高级别自动驾驶技术的要求,提升安全性。基于新能源专用平台设计、生产的新能源汽车底盘经过重新设计,可以更好的适应各线控装置的布局,同时更高的电气化水平可以有效支撑线控底盘系统的正常运行。

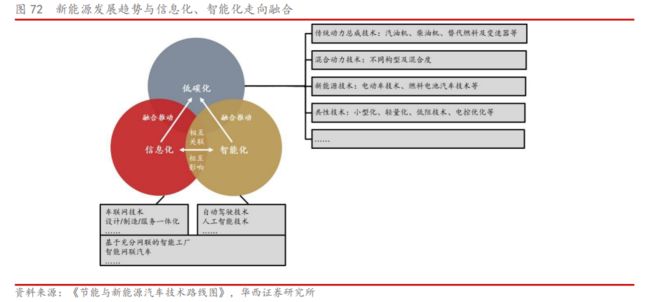

电动化与信息化、智能化融合发展,共同推动汽车技术颠覆性进步。汽车技术的电动化与信息化、智能化趋势既有各自的独特内涵,又有紧密的相互联系。电动汽车是智能网联技术的最佳载体,同时高度智能网联的汽车产品将实现更大程度的节能减排,从而使汽车低碳化技术发挥更大的效用。新能源汽车长期的发展趋势是与信息化、智能化走向融合,三者将共同推动汽车技术的颠覆性进步。

03

ADAS:强制标配+成本下降 渗透率加速提升

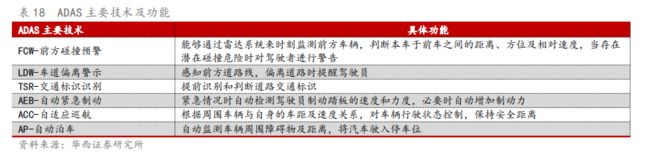

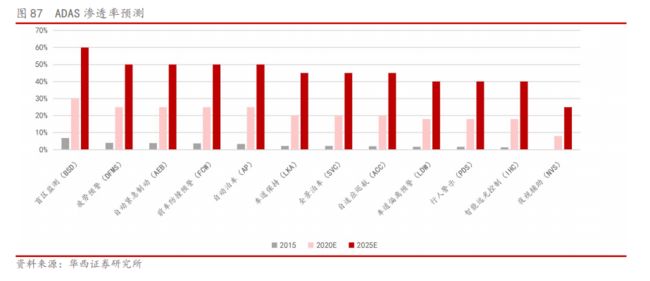

ADAS(Advanced Driver Assistance System),即高级驾驶辅助系统,是利用摄像头、雷达、激光和超声波等传感器,在行驶过程中瞬时的感应收集周围环境数据,对障碍物进行辨识、侦测与追踪,并结合导航仪地图数据进行系统的运算分析,预先为驾驶者判断可能发生的危险,并对车辆进行制动控制的安全技术。ADAS是包括前车防撞预警FCW、自适应巡航ACC、自动紧急刹车AEB等多种技术的融合。

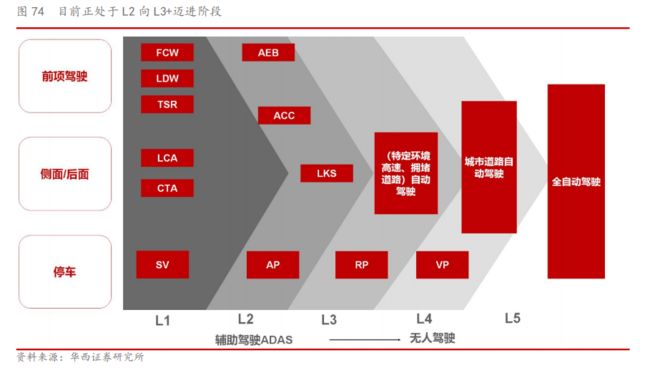

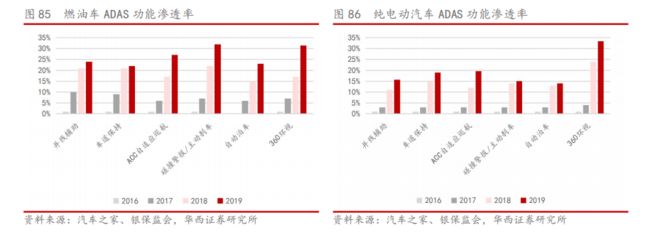

目前行业正处于由L2辅助驾驶向L3以上迈进的阶段,随着政策强制标配叠加传感器、芯片等核心部件成本下降,ADAS渗透率有望加速提升,预计2025年市场规模有望突破1500亿元。其中新能源汽车ADAS市场规模增速更快,预计2020年350亿元,2025年突破1,000亿元。

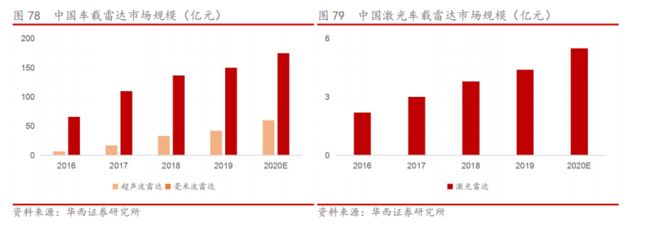

超声波雷达在L1到L5的自动驾驶领域均有应用场景,具备较高的性价比,较容易在中国市场落地。预计2020年中国车载超声波雷达市场规模将突破60亿元。

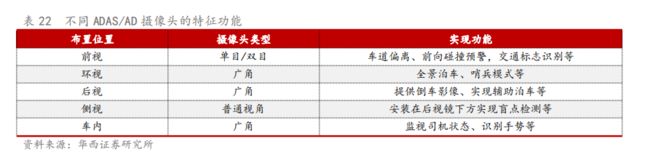

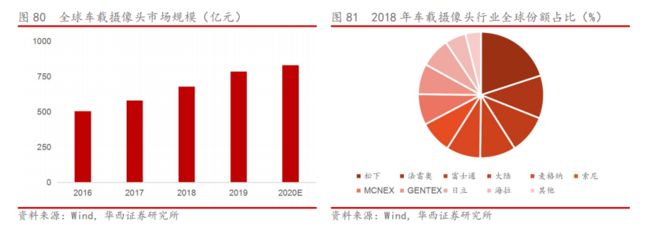

车载摄像头工艺要求高于手机,上游器件多为国外龙头垄断,中国处于起步阶段。不同于手机的拍照于交互,车载摄像头主要是为保证驾驶安全,需在行驶过程中全程保持工作状态,这就要求其能够长期适应震动、高温等苛刻工作环境,具有较高的耐久和稳定性。而车载摄像头的核心器件CMOS主要为美日韩企业垄断,On-Semi在汽车图像传感器市场的市占率超过40%。

中国企业正在逐渐从摄像头模组封装领域切入相关市场,随着产业链成熟度的提升,车载摄像头的价格降持续下降。舜宇光学、欧菲光等手机摄像头封装领域市占率较高的厂商正凭借其消费电子领域的工艺积累,进入车载市场。从2010到2018年,车载摄像头的均价已从300多元降低至150元左右,而一般的盲区摄像头价格已降低至100元以内。

3.1.1 判断层:车规芯片及计算平台

以AI芯片为代表的车规芯片以及围绕其组建的计算平台是ADAS/AD的算力之源,所有的判断和决策都有赖优秀算法同一流硬件的融合。自2015年起,AI芯片逐渐成为人们所关注的趋势。产业参与者们都希望能够做出极具竞争力的芯片。

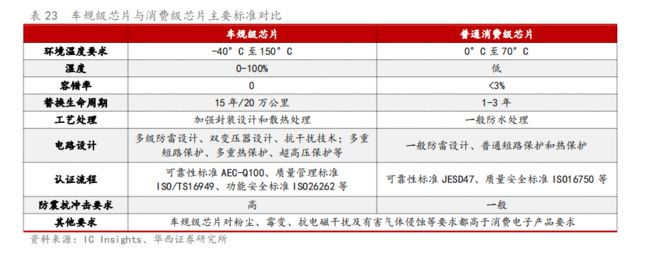

不同于一般消费级应用,车规芯片上车认证难度大、认证流程长。芯片进入车辆领域,必须抗干扰能力强,适应高温、潮湿、振动和电磁辐射等各种复杂工作环境。芯片进入主要车企或Tier1供应链,须经过严苛的认证流程,如北美汽车产业所推的AEC-Q100,以及ISO/TS16949规范等。

3.1.2 执行层:线控制动、转向等

执行控制是自动驾驶真正落地的基础。感知定位如同驾驶员的眼睛,规划决策相当于驾驶员的大脑,而执行控制就好比驾驶员的手脚。并且规划决策无法和执行控制剥离,对执行控制缺乏了解,决策就会无从做起。

执行控制机构的核心技术线控执行主要包括线控制动、转向和油门:

线控制动是自动驾驶执行系统的重要部分,ADAS与制动系统高度关联的功能模块包括ESP/AP/ACC/AEB等。由于自动驾驶在执行层要求更短的制动响应速度(300ms→120ms),而且新能源汽车无发动机产生真空助力,提升能量回收效率需要实现踏板解耦。ESC为基础的制动系统已不能满足新能源与自动驾驶汽车的需求,而线控制动能够解决这两方面的问题,其中行车制动中线控制动主流方案将为电子液压制动系统EHB (Electro-Hydraulic Braking System)。

3.2 ADAS渗透率加速提升 规模超千亿

ADAS市场规模将突破千亿元。在政策强制标配和电动化加速的驱动下,ADAS渗透率有望加速提升:1)ADAS功能在新能源汽车上的搭载率高于传统燃油车,2018年中国ADAS市场新能源汽车占比近70%,而传统燃油车仅占30%左右;2)随着技术逐渐成熟和成本不断下降,ADAS正由高端向中低端市场渗透。预计ADAS市场规模2020年达700亿元,2025年突破1500亿元。其中新能源汽车ADAS市场规模增速更快,预计2020年350亿元,2025年突破1000亿元。

高技术壁垒决定高集中度,Tier 1巨头和芯片龙头占据领先地位。ADAS执行任务由感知、判断、执行三个环节组成,单车智能主要依赖传感器技术(雷达和摄像头)、芯片和算法。1)传感器:主要由安波福、博世、电装、大陆、法雷奥、Veoneer等垄断;2)算法和芯片:主要由Mobileye、英伟达、高通、Renesas、Infineon等垄断;3)线控制动:博世、大陆、天合等占主导地位,中国伯特利、联创电子等赶追。

04

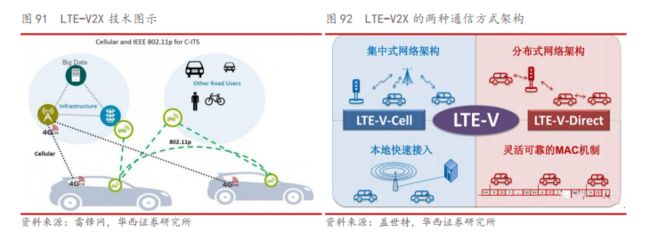

车联网V2X:政策+5G+科技巨头入局 车联网提速

政策+5G+科技巨头入局,车联网发展将明显提速。伴随《智能汽车创新发展战略》正式稿的推出,中国车联网的发展在保持高增长的同时得到了稳健而全面的政策指引和支撑,超过30个示范区正开展规模试验。另外,在5G全面商用的背景下,同时华为、Google、百度、腾讯等科技巨头纷纷加速布局车联网的推动下,车联网相关产品逐渐落地,车载OS品类丰富,传感器、通讯设备、中控芯片等硬件以及车载信息服务、通信服务、云服务等软件需求形成巨大的增量市场。

4.1 科技巨头入局 推动行业发展

4.1.1 华为:ICT技术优势凸显 加速进军Tier1

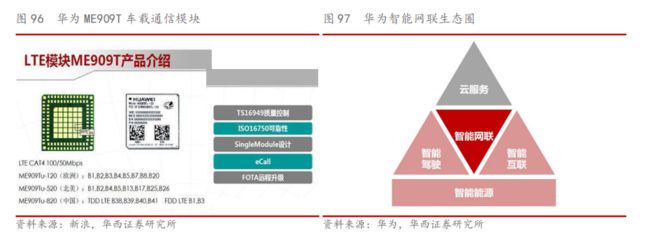

深耕ICT领域三十年,跨界进军汽车行业。自1987年公司成立起,华为一直专注于ICT(信息与通讯技术)领域,在通讯、云计算等方面积累了大量的技术。秉持着“万物互联”的科技发展理念,华为对汽车行业早有布局。早在2013年,华为针对汽车推出了车载通信模块ME909T。2014年,华为先后与东风、长安、一汽签订了合作协议,在从车辆网领域共同开发。2015年,华为接连拿到了来自奥迪、奔驰的通信模块订单。

技术过硬,早期产品已获得市场认可。华为2013年推出的ME909T车载通信模块支持包括4G在内的多种制式,且具备抗恶劣环境能力、抗不稳定供电能力,以及具备更宽的工作温度范围和更低的待机功耗等车载设备应具备的性能,其高兼容性、高集成性、高质量性和高稳定性均达到了车规级。华为早期的车联网产品已凭借过硬的技术获得市场认可,为近年来正是进军汽车行业打下品牌基础。

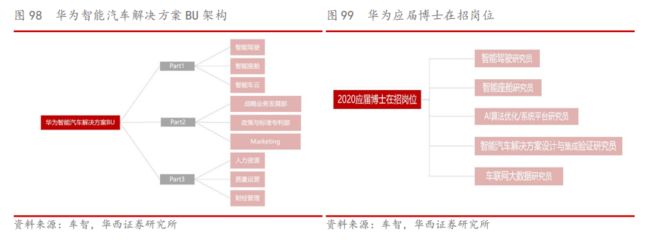

成立新业务单元,智能汽车上升为重点战略。2019年5月27日,任正非签发华为组织变动文件,批准成立智能汽车解决方案BU,隶属于ICT管理委员会。6月11日,华为发文确定了智能汽车解决方案BU的组织架构:华为主打的三个产品线是智能驾驶、智能座舱和智能车云;在部门设置方面,分为战略业务发展部、政策与标准专利部、营销部门这三大前台部门,以及人力资源、质量运营和财经管理这三个后台部门。

配合BU储备人才,专注于解决方案供应商。华为2020年应届博士在招岗位分布在:智能驾驶研究员、智能座舱研究员、AI算法优化/系统平台研究员、智能汽车解决方案设计与集成验证研究员、车联网大数据研究员,是按照BU组织架构的需求进行的人才储备。综合华为智能汽车解决方案BU以及招聘岗位看,华为目前主要的工作重心放在智能汽车解决方案供应方面,短期内不会成为自主造车。

提供数字化解决方案,成为增量部件供应商。在智能驾驶、智能座舱、智能车云的三大产品线上,华为致力于通过公司在ICT领域方面的技术积累,为车企提供数字化解决方案,对标博世,成为Tier1供应商(一级供应商)。

基础通讯模块:LTE-V2X或者5G-V2X车载通信模块,T-Box等。

移动数据中心MDC:通过软件层、平台层和芯片层的三层联合,华为为自动驾驶汽车提供了移动计算平台MDC,该平台具备高性能、高安全高可靠以及高能效和确定性低时延的“三高一低”技术优势,能够满足L3~L5自动驾驶所需,具备ASIL D级别安全设计架构,实现ROS内部时延续小于1ms,内核调度时延小于10us,端到端时延小于200ms。

自动驾驶云服务Octopus:Octopus是自动驾驶一站式开发平台,提供自动驾驶全流程自动化工具链(数据服务、训练服务、仿真服务)。依托大数据AI基础能力和昇腾310和910芯片,Octopus能支持路测车PB级数据存储和亿级数据秒级检索,加速自动驾驶算法迭代从“月/周”到“天”,大幅提升开发效率和节省大量人力成本,助力车企和测评机构快速开发自动驾驶产品。

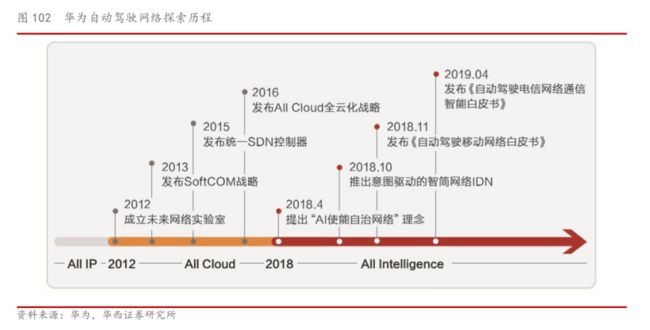

自动驾驶网联解决方案ADN:华为自动驾驶网络战略(ADN)是继华为全云化战略All-Cloud之后面向未来十年的战略,旨在通过融合运用SDN、NFV、云、大数据、AI、知识图谱等多种智能技术,重点研究人工智能技术对未来网络架构、运维模式和商业模式的影响,用架构性创新解决电信网络的TCO结构性问题,带动电信产业的智能升级。

人-车-家全场景出行互联解决方案HiCar:对标百度CarLife以及苹果Carplay,且增加了手机与车辆深层次融合,致力于将汽车打造成为第三生活空间,目前生态合作伙伴已经超过30家车厂,包括奥迪、一汽、广汽、北汽、奇瑞、江淮等车企已经加入,合作车型超过120款。相关公司有金固股份、得润电子、启明信息等。

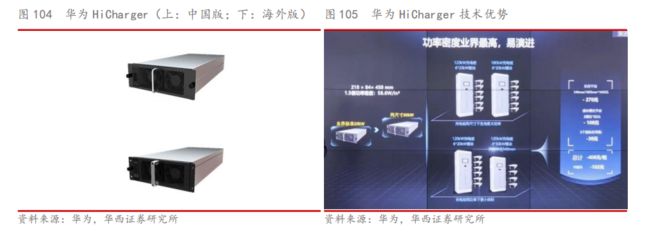

直流快充模块HiCharger:华为 于2020年4月23日发布,中国版本为30kW,海外版本为20kW;海外版20kW直流快充模块最高效率可达96.55%,中国版30kW最高效率可达96.4%;采用全灌胶、全隔离的防护技术,通过内部传感器采集的温度数据再结合人工智能算法, HiCharger可以识别充电桩的防尘网堵塞以及模块风扇的堵转状态,远程提醒运营商实施精准、可预测性维护。

多层次、多维度合作,对标博世等Tier1。华为已与宝马、奥迪、奔驰、英特尔、高通等公司共同成立5GAA;与中国移动、易华录等在软件方面进行协同;与中国主要车企(广汽、上汽、一汽等)开展生态合作。多层次、多维度的布局将帮助华为在智能网联汽车方面占据制高点,未来有望成为博世等Tier1供应商。

多点发力,华为车联网布局进展快速。总结来说,华为在车联网业务上的布局启动早、发展快、品类多。经过了长达七年的发展,华为目前已研发移动通信模块、云计算平台、充电模块以及人车家互联解决方案,无论是硬件端,还是软件端,都已具备相关产品,多点发力的发展态势将助力华为向Tier进军的步伐更为稳健。

4.1.2 百度:发力车载OS系统

Apollo计划持续推进,拥有自研路侧计算单元。早在2017年4月,百度就发布了Apollo计划,宣布开放自动驾驶平台。经过近三年的发展,在2019年7月,Apollo5.0已实现限定区域自动驾驶车辆量产。另外,百度已具备自研路侧计算单元,助力车路协同进展。

小度车载OS商业化成果斐然。截至2019年6月,搭载百度车辆网功能的汽车品牌超过60个,上市车型达到300余款,达成合作意向并将在明年两年后上市的车型总数将达到500余款以上。预计2020年百度车载操作系统搭载量有望达120万辆。

4.1.3 阿里:注重AI解决方案

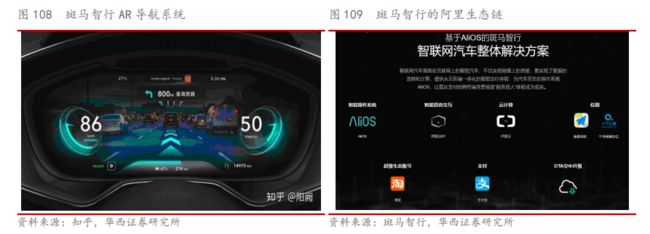

深耕智能化操作系统,向万物互联进发。2019年11月,阿里巴巴成立了斑马智行,一个基于AliOS的智能网联汽车开发平台,其背后的斑马网联由阿里巴巴与上汽集团共同成立。在AliOS的赋能下,斑马智行从智能语音助手、AR导航出发,逐步加入人脸识别、无感支付、车载娱乐等新功能,筑建全方位操作系统生态。

AI解决方案成为新发展阶段。2018年4月,阿里巴巴人工智能实验室与戴姆勒、奥迪、沃尔沃达成战略合作,开展天猫精灵汽车AI+计划,通过天猫精灵实现家车互联(家车双向控制、数据双端同步)、人车互联(语音视觉交互、表情拟态反馈)、云车互联(海量音频视频、本地生活新零售),增强用户体验。

4.1.4 腾讯:车载娱乐成独特优势

自身优势定位清晰,All in Car系统落地。早在2017年,腾讯就与广汽集团发布了iSPACE概念车,致力于为车主打造全方位智能生活体验。2019年,腾讯旗下的梧桐车联推出了操作系统级智能网联系统方案——TINNOVE OS,该系统深度整合了腾讯车联的基础能力和核心生态资源,能够提供基于场景的个性化服务推荐,TINNOVE OS前瞻版已率先搭载了颠覆性的微信车载版和腾讯最新的全双工语音技术。腾讯在游戏、音乐、资讯、影视等方面具有独特优势,浑然天成的娱乐生态将助力腾讯迅速占领车载娱乐系统高地。

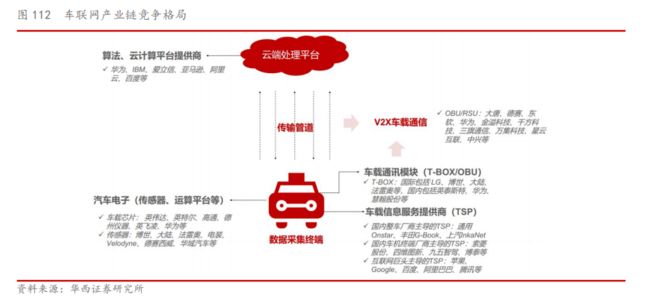

4.2 车联网提速 规模超万亿

5G+科技巨头入局驱动车联网发展提速,软件占比提升趋势下市场规模有望超万亿元。短期看,传统汽车的网联化将直接带动车载通信设备的需求量大幅提升,驱动车联网市场规模扩大;中长期看,在硬件设备成为汽车标准配置的情况下,车联网的发展将朝着丰富软件品类,打造服务生态的方向发展,届时各类车载内容与服务将成为主力增长点,进一步促进车联网规模扩大;到智能网联汽车发展成熟期,增量将从硬件向软件转移,TSP(车载信息服务提供商)成为核心。

OBU/RSU:OBU(On Board Unit,车载单元)和RSU(Road Side Unit,路边单元)是V2V以及V2X的基础,预计潜在市场规模超千亿元。目前行业处于完全竞争状态,大唐、德赛、东软、华为、中兴等大小公司均在研发各自的通信单元,技术与客户品质将成为决定胜负的关键。

汽车电子:国外厂商占据主导地位,国内厂商积极跟进。车载芯片:英伟达、英特尔、高通、德州仪器、英飞凌、华为等;传感器:博世、大陆、法雷奥、电装、Velodyne、德赛西威、华域汽车等。

T-BOX:车载通信模块,国内外厂商比拼高下。国际上由LG、博世、大陆、法雷奥等主导,中国包括英泰斯特、 华为、慧翰股份等。

TSP:车载信息服务提供商,车企、车机终端厂、互联网群雄逐鹿。车企商:通用、Onstar、丰田G-Book、上汽InkaNet;车机终端厂:索菱股份、四维图新、九五智驾、博泰等;互联网巨头:苹果、Google、百度、阿里巴巴、腾讯等。

05

无人驾驶:商用先行RoboTaxi稳步推进

无人驾驶商用先行落地,货运、物流、港口、矿山等多场景开花,市场规模超万亿元。成本下降+安全要求+环保优势推动RoboTaxi商用化,巨大的市场空间吸引着国内外科技企业、车企、出行服务商等入局,其中Waymo和百度分别引领单车智能化路线和车路协同路线,特斯拉计划打造100万辆的Robotaxi车队,有望颠覆行业。RoboTaxi布局者又纷纷进军无人物流,选择不同细分抢占更大的市场。

5.1 无人驾驶商用先行 规模万亿

无人驾驶商用多点开花,规模超万亿元。无人驾驶在固定场景下的应用更易落地,目前商用无人驾驶营运主要包括:1)公共道路,主要是高速公路等干线运输重卡的无人驾驶,2019年中国重卡保有量超过750万辆,按均价30万元/辆测算,市场规模超过2万亿元;2)受限制区域,包括港口、矿山、短途无人配送、城市及园区环卫等,其中预计中国港口无人驾驶卡车规模近3,000亿元,矿山无人驾驶卡车市场规模(前装+后装)超5,000亿元。

商用场景1-无人货运卡车:市场空间广阔,巨头纷纷布局。货物运输需求的迅猛增长与司机数量的短缺决定了无人货运卡车巨大的市场发展前景。戴姆勒、宝马、沃尔沃、通用、特斯拉、Waymo等巨头近年来加速布局,比如戴姆勒通过收购美国自动驾驶初创企业Torc Robotics开发自动驾驶技术并应用于卡车中,沃尔沃发布无驾驶舱的电动卡车Vera可用于港口、工厂区和物流巨型中心等,特斯拉发布首款纯电动卡车Semi等。

商用场景2-无人矿区车:海外应用广泛,中国亦已商用。无人矿区车有利于提高生产效率,减少矿区的安全事故,美国卡特彼勒和日本小松无人矿区车分别于2011年和2008年正式投入商业运营,必和必拓、力拓及FMG等矿业巨头陆续投入使用无人矿区车,其中力拓正在运营的车辆数量超过80辆,FMG超过130辆。中国徐工集团、北方股份、中国重汽和陕西同力重工等无人矿区车纷纷于2019年开始商用,慧拓无限、踏歌智行、易控智驾等技术方案供应商先后获得融资,预计中国市场有望迎来高速增长。

5.2 RoboTaxi加速推进 百舸争流

RoboTaxi(自动驾驶出租车)是使用自动驾驶技术代替人工驾驶员进行驾驶行为的出租车服务。

全球:Waymo引领,特斯拉欲入局。2009年,Google X实验室成立无人驾驶汽车计划,经过7年研发,2018年底,Waymo正式推出面向自动驾驶网约车的Waymo One应用,随后宝马、大众、通用、福特等车企联合英特尔、英伟达、谷歌、Lyft等纷纷入局,2019年特斯拉表示2020年将推出100万辆的Robotaxi。

中国:百度布局最早,初创企业跟进。2013年百度启动无人车项目,2019年自动驾驶出租车队Apollo Robotaxi在长沙开始落地运营,滴滴、文远知行、小马智行(Pony.ai)、AutoX等随后入局。

海外逐步扩大RoboTaxi的运营范围。美国亚利桑那州最早允许开放Robotaxi载人运输,Waymo于2018年开始向早期用户免费开放此项服务。在加州,自动驾驶车辆获得加州DMV(Department of Motor Vehicle)的部署许可证和CPUC(California Public Utilities Commision)颁发的载客运输两种许可后,将被允许载客服务,但不能收取费用。Waymo、Cruise、Pony.ai、AutoX等自动驾驶企业已获得相关许可。同时运营范围在扩大,Waymo的RoboTaxi运营范围从凤凰城扩展到加州南湾,累计服务超过10万人次。

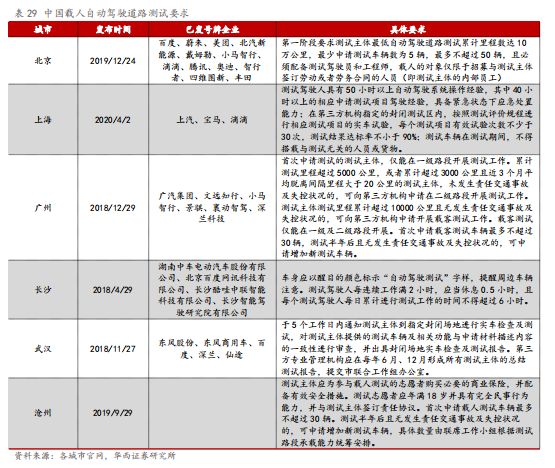

国内多地开放自动驾驶道路测试。2019年以来,国内广州、长沙、上海、武汉、沧州、北京等6个城市已开放自动驾驶道路测试,百度、文远智行、小马智行(Pony.ai)、AutoX、滴滴等先后开启RoboTaxi运营,2020年有望成为国内Robotaxi的规模化元年。

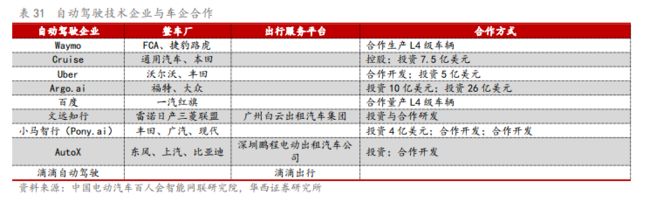

自动驾驶技术企业、出行服务平台、车企等联合布局成趋势:

前装车型开发—自动驾驶技术企业+车企:Waymo、百度、小马智行(Pony.ai)等开始与车企合作开发L4车型,通过正向设计的方式,将传感器及控制器提前装配,流水线式标定。在生产过程中完成多项整车测试,提升车辆安全性能,保证车辆生产效率。

商业运营—自动驾驶技术企业+出行服务平台: Robotaxi共有三种商业运营模式,包括:1)成立合资公司负责运营, 比如文远知行与广州白云出租汽车集团;2)与出行服务公司合作,比如AutoX与深圳鹏程电动出租汽车公司等;3)自动驾驶公司自主运营,比如小马智行(Pony.ai)。

成本下降是Robotaxi规模化的关键驱动力。受限于政策要求,Robotaxi当前仍需配备安全员,且主要是改装车型,根据测算,配有安全员+改装车的Robotaxi每公里成本仍显著高于传统车,但未来随着技术的不断发展,自动驾驶系统硬件成本有望迅速下降,前装量产车成为趋势,且去掉安全员,届时Robotaxi的经济性将尤为明显。

Waymo引领单车智能化路线:

携手沃尔沃开启前装量产之路。2018年,Waymo先后向捷豹路虎和FCA购买2万辆高端电动SUV I-Pace和不超过6.2万辆克莱斯勒Pacifica混合动力车型,对其进行改装和集成。2020年6月,Waymo与沃尔沃达成全球战略合作,旨在将Waymo Driver技术搭载到一个出行专属的全新纯电车平台上,从而创造包括网约车服务在内的应用场景和商业模式,开启前装量产之路。

庞大的自动驾驶车队积累了大量的数据。截至2020年6月,Waymo 的自动驾驶系统在全美 25 个城市,累计测试里程已经达到 2,000 万英里,此外还有超过 150 亿英里的虚拟仿真测试积累。

百度引领车路协同路线:

百度RoboTaxi是全球首个前装量产+L4商业化运用。2019 年 9 月,百度和一汽红旗合作的量产 L4 级自动驾驶出租车 Robotaxi 车队在正式在长沙开放试运营,普通市民可登陆 Apollo 官网申请成为种子用户并预约试乘体验。2020年4月,百度Apollo Robotaxi服务上线百度地图及百度APP智能小程序,成为国内首个通过国民级应用向公众开放的自动驾驶出租车服务。

百度在长沙打造了「车企-政府-科技公司」的合作模式。长沙主导了智能网联示范区的建设,一汽红旗提供了 Robotaxi 前装量产的产线,百度 Apollo 提供了自动驾驶与车路协同的软硬件系统。

百度 Apollo 的自动驾驶车辆已在中国超过 24 个城市进行测试,车辆总数超过 400 辆,累积实现 10 万次的安全载客出行,累计路测里程超过 300 万公里。

特斯拉有望颠覆行业:

2019年,特斯拉表示将于2020年推出100万辆的Robotaxi,计划仍在推进中,正在等待监管部门的批准。特斯拉计划推出Robotaxi服务软件Tesla Network,特斯拉车主可以让闲置的车辆加入Tesla Network车队, 提供网约车服务从而赚取收入。

特斯拉Robotaxi每年有望产生3万美元的毛利润。根据特斯拉的测算,若运营成本为0.18美元/英里(对比Uber和Lyft的1-2美元/英里),服务价格为1美元/英里,假设每辆车每年行驶9万英里,对应每年大约可产生毛利润约3万美元。此外预计下一代Robotaxi的制造成本有望降至2.5万美元,并且有可能采取租售并举的方式提供服务。

06

底层技术:软硬件协同驱动智能网联发展

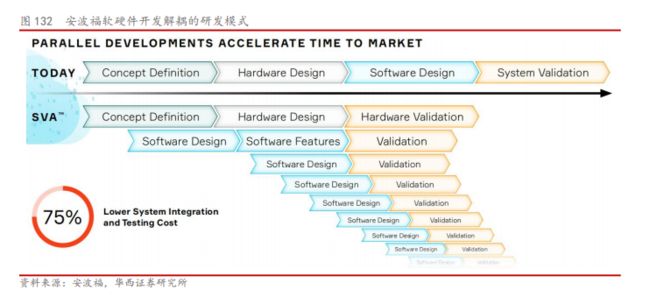

底层技术的演进是驱动汽车产业从内燃机驱动到电力驱动过渡内生驱动力。从传统燃油车到油电混动,从插电混合动力再到纯电驱动,政策导向和市场需求作为外沿驱动固然重要,但底层技术的演进实际在深刻影响这场产业变革的进程。车企的核心能力需要从制造向创造转变,研发侧重需要从机械加硬件向软件加硬件转移。项目管理理念既要满足安全性、鲁棒性的需要稳步向前,同时也要适应软件开发小步快跑迭代更新的灵动迅捷。

6.1 软件定义汽车 布局合作成主流

6.1.1 竞争力由硬变软 车企围绕软件布局

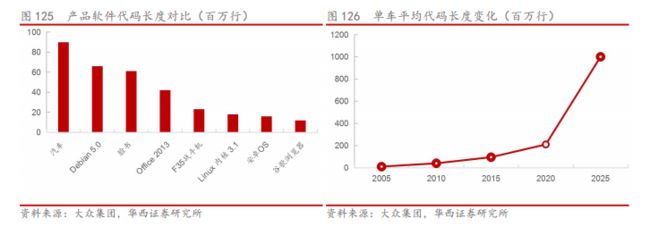

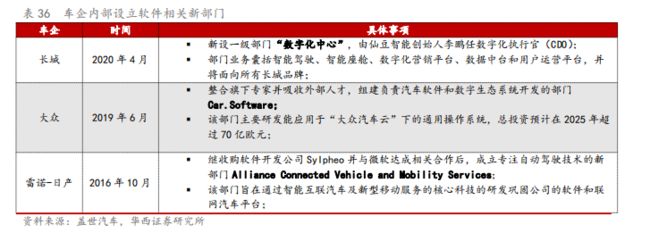

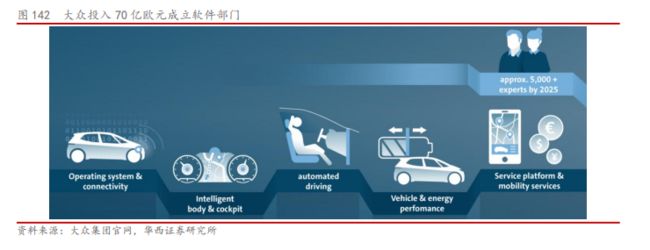

软件定义汽车成共识。以大众为代表的汽车集团将聚焦和收紧软件开发的权限,自主开发软件代码的占比将提升到60%,软件开发部门将成为人数过万的主要研发团队。软件研发工作成为车企关注和精力投入的首要重点将是可预见的趋势。

车企需要调整和重新定义核心竞争力,客观评估研发能力和资源现状,将有限的研发资源集中到跟用户体验相关性更高的地方。汽车代码和计算量的激增是体现了消费者对于汽车功能需求的转变,汽车的核心价值从单一出行工具过渡到生活第三空间,拥有强烈的个人属性,其价值感也开始围绕这个核心来打造。

软件能力是连接终端客户的能力,是持续提供迭代应用升级的基础,也是收集数据资源的通道。未来硬件会越来越标准化,而软件将成为差异化的突破口。国外车企已经充分认识到软件能力的重要性,并在近两年频繁决策做出实际的团队构建动作。

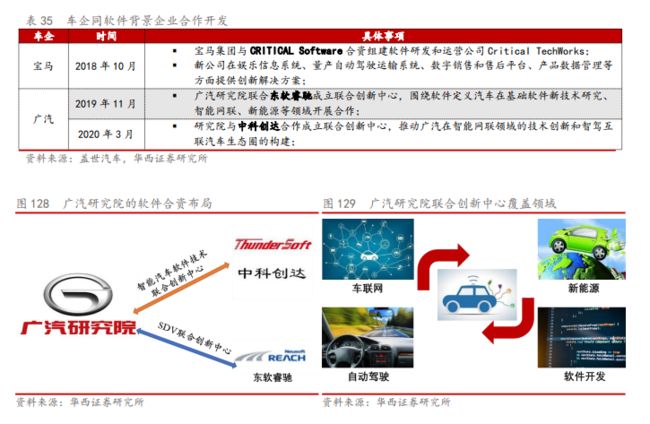

车企软件团队构建有以下三种方式:1)设立软件相关子公司;2)同软件背景企业合资合作;3)在内部设立软件相关新部门。

丰田是设立软件相关子公司的代表企业。今年7月底正式成立软件公司Woven Planet Holdings。新公司下设两家公司:Woven Core和Woven Alpha,其中Woven Core将专注于自动驾驶。Woven Alpha将在互联、车载软件和高清地图等领域开创新业务,孵化创新项目。

上汽乘用车在今年7月将其软件中心定名为“零束”;长安于2019年底通过将座舱、车控、云端、驾驶等方面的软件开发人员进行整合,成立了软件科技公司;吉利集团战略投资并独立运营亿咖通科技,聚焦座舱智能化与整车智能化两大领域。

车企同软件背景的专业公司合资也是一条行之有效的路径,宝马在积极向移动出行技术公司转型。为在IT和软件开发领域迈出全球创新网络扩张的重要一步,其选择了与CRITICAL Software组建Critical TechWorks。

以大众为代表的公司选择在内部成立层级更高、规模更大的独立软件部门。

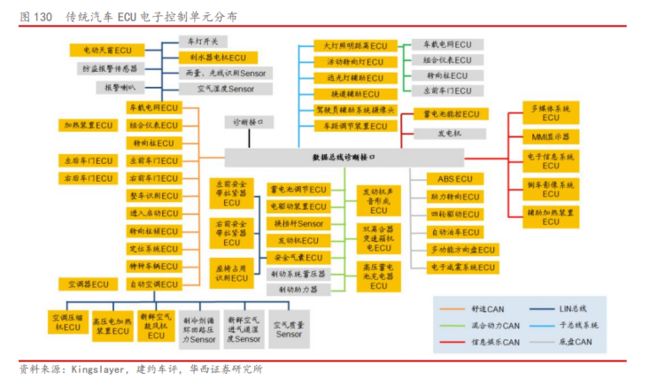

6.1.2 软硬件开发解耦 企业间竞合策略改变

传统汽车整车开发周期过长,车型改款或迭代升级的研发成本过高的问题亟待改变。传统汽车采用分布式电子电气架构,ECU数量随着车辆功能的复杂而增多,不同ECU之间相对独立,彼此之间仅通过CAN或LIN总线进行有限的通信。这些控制器的软件和硬件高度耦合,每当需要更换新的硬件时,都需要对ECU的软件进行重新编写和大规模的修改,并需要进行大量的测试认证。

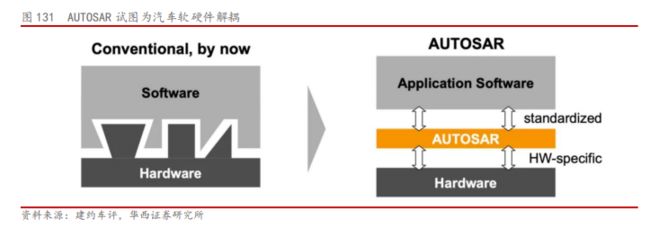

汽车开放系统架构AUTOSAR为汽车的软硬件之间提供了一个类似于电脑操作系统与应用程序之间的中间层,试图将软硬件解耦。AUTOSAR架构中系统软件自上而下被规整分层:应用层、运行时环境、基础软件层和微控制器层,每一层只会调用下一层的接口,并为其上一层提供接口。

掌握主导权,提高应用开发效率,让整车可以持续迭代、升级,改善性能以及用户体验,特斯拉方案可能为更多实力车企采用。特斯拉采用CCM中央计算模块,将4G模块、ADAS域控制器和智能座舱的计算单元,整合在一块主板上,形成了汽车的“中央计算平台”。特斯拉在中央计算平台的基础上形成了基于Linux开发的实时操作系统,这比AUTOSAR的做法更进一步。

软硬件在开发流程中的解耦将是智能网联汽车发展过程中的必然趋势。无论是AUTOSAR的演进迭代又或是特斯拉的一步到位,在智能网联时代可以预见传统的以2到3年为一个新车型项目周期的开发模式将因为软硬件的解耦而发生重大改变。

在智能网联的总体发展趋势下,车企会更多的选择合作,基于自身现有资源以达成优势的互补。软件定义汽车,硬件标准化以及软硬件开发的解耦等趋势将共同作用,对车企的竞合策略带来影响和改变。车企将开始更加严格的审视自身的优劣,整合自己的优势资源,并在市场上寻找可以优势互补的合作伙伴。

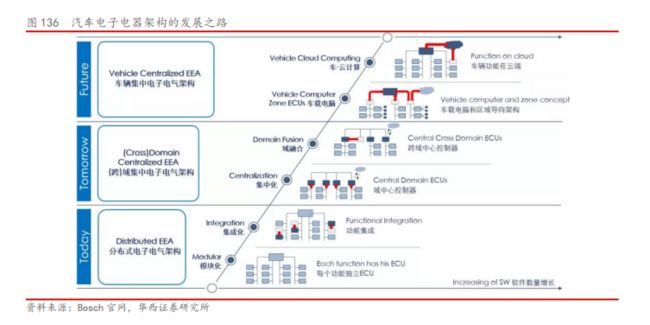

6.2 电子电气架构从分布式到集中式演进升级

6.2.1 以跨域融合为特征的电子电气架构

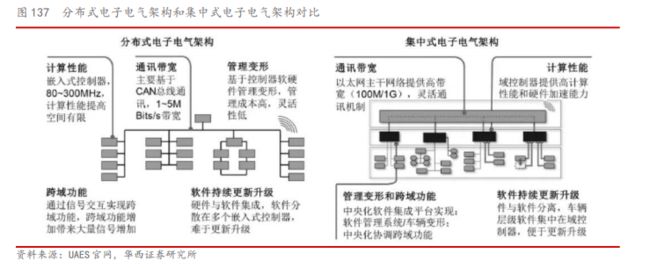

分布式电子电气架构已不能满足智能汽车发展的需要。当前一辆乘用车可以拥有多达70-80个ECU,而所有ECU的总计代码量预计已达约一亿行,其复杂度远超安卓手机系统。不同的ECU来自不同的供应商,有着不同的嵌入式软件和底层代码。这种分布式的架构在整车层面造成了相当大的冗余,传统汽车的软件更新几乎与汽车生命周期同步,极大地影响了用户体验。

向以集中化和域融合为特征的跨域集中式电子电气架构发展。以模块化和集成化为特征的分布式电子电气架构方案已不再具有优势,需要向以集中化和域融合为特征的跨域集中式电子电气架构发展,“域”的概念由此而生。

跨域集中式电子电气架构更好地支持了软件的持续创新和更新升级。分布式电子电气架构模块化封闭的架构局限性在L2以下的自动驾驶应用中可被容忍,但在L4自动驾驶或ASIL-D功能安全的要求下,这种局限就会被放大,成为正向功能开发的障碍。跨域集中式电子电气架构通过域控制器和以太网提供了未来汽车所需的计算能力和通讯能力,将车辆层级软件集中于域控制器,并标准化高度嵌入式控制器,更好地支持变形管理和跨域功能。

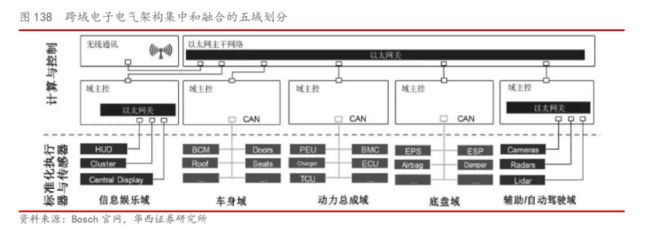

集中式汽车电子电气架构将分为三层:1)顶层为云计算服务平台;2)中层为车载计算控制平台(即域控制器);3)下层为机电一体化的标准化执行器、传感器控制器。

一般将汽车电子电气系统分为五个功能域,分别是动力总成域、底盘域、车身域、信息娱乐域(智能座舱域)、辅助/自动驾驶域。由此,中层的计算与控制包括五个域的主控和以太网通讯、无线通讯共七个元素。

集中式方案的落地受实现成本制约。“域”集中式方案的架构理念完美,但近年在中低端车型上并没有得到大范围的运用,方案实施成本是首要矛盾。

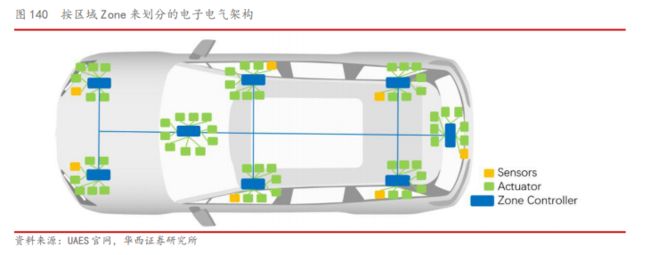

特斯拉在Model 3按物理空间临近原则划分域,具有成本优势。特斯拉Model 3重新划分了“域”。在新的概念中,不再存在传统的车身域、动力域等,取而代之的是物理空间上的划分“区域Zone”,比如中域、左域和右域。新的域可能会实现基于位置分布的“域Zone”,通过不同域之间的交互融合,完美化解了线束成本等问题。

6.2.2 特斯拉引领车企硬件架构升级策略

特斯拉采用垂直一体化的策略,从0到1直接采用车辆集中式电子电气架构,引领了汽车电子电气架构的演进趋势。Model 3全车主要有三大控制模块构成,一个是类中央控制模块的自动驾驶及娱乐控制模块Autopilot & Infotainment Control Module,另外两个分别是右车身控制器BCM RH和左车身控制器BCM LH。

大众集团将集成式EEA列为未来集团发展的战略重点,加大对软件研发的投入规划,设立Car.Software开发独有的VW.OS操作系统。

成功的合作、博采众长是奥迪顺利实现L3自动驾驶汽车量产的重要驱动力。2017年,奥迪的中央驾驶员辅助控制单元(zFAS)在其推出的首款量产的L3自动驾驶汽车奥迪A8首次亮相,是奥迪与包括安波福、Mobileye、英伟达、英特尔、英飞凌等在内的多家公司合作开发的成果,集成各个领域最先进的技术。

通用推出凯迪拉克云电子电气架构,其算力与安全性能提升、可实现整车云更新(FOTA),带来新一代移动互联体验。凯迪拉克云电子架构在性能和运行效率方面显著提升,成为连接、驱动和控制车辆的几乎所有功能的强大技术中枢,更以无限的拓展潜力,为高度集成化、规模化软件创新开发与应用奠定了技术基础。

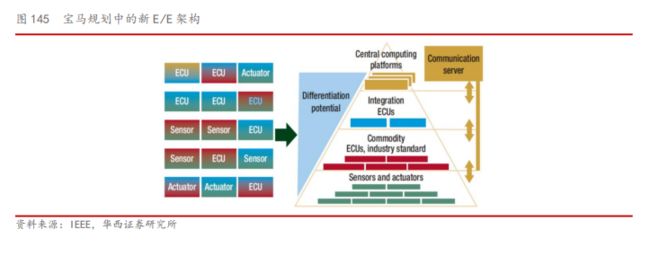

宝马新的E/E架构采用集成式架构、可实现系统级优化,未来将逐步向云端架构靠拢。新的E/E架构实现了中央计算平台、集成式ECU、商品ECU的多层分级,不同类型的功能由不同级别的控制器负责。未来车内的E/E架构会逐步向云端架构靠拢,海量数据将被传输至云端进行分析处理。

6.3 车规芯片及计算平台驱动智能网联的发展

6.3.1 特斯拉FSD:从外购到自研

特斯拉的探索领先行业,从最初外购芯片到自研FSD,自成一体的同时引领了产业发展。其自研的FSD专用芯片精简了不必要的软硬件模块,大大减少研发设计工作量,缩短研发周期。不过其生态相对封闭,在建立相对完善的生态体系方面不具备先天的优势。

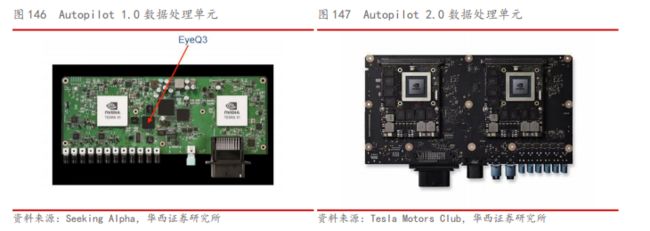

特斯拉第一代Autopilot 1.0系统:2014年发布Autopilot 1.0,视觉芯片采用Mobileye EyeQ3,数据融合芯片采用英伟达Tegra 3。搭载1个前置摄像头、1个后置倒车摄像头、1个前置雷达及12个超声波传感器。

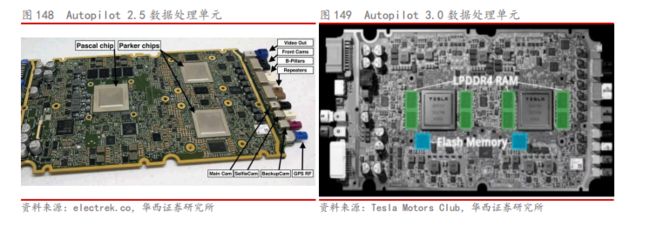

特斯拉第二代Autopilot 2.0系统:以摄像头为主,雷达作为辅助,硬件方案采用NVIDIA的1颗Tegra Parker芯片和1颗Pascal架构芯片方案;支持8个摄像头、12个超声波雷达和1个前置毫米波雷达。整体性能较上一代方案有近40倍的提升。

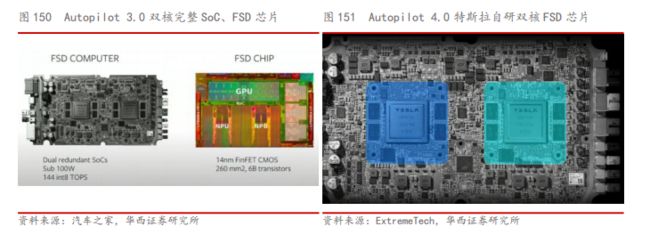

特斯拉Autopilot 3.0系统:在2019年初举行的Autonomy Day上,特斯拉推出搭载自研14nm工艺FSD芯片的Autopilot 3.0系统方案。3月起,3.0系统正式搭载在量产的Model X/S上,4月初,3.0系统正式搭载在量产的Model 3上。特斯拉完全自研的这一代3.0系统采用了2颗FSD芯片的冗余设计来满足系统功能安全要求,实现总计144TOPS的算力以及72W的功耗表现。

特斯拉Autopilot 4.0预计将于2022年初左右到来,届时将与英伟达Drive AGX Orin、Mobileye EyeQ5同场竞技,其特点有:

1)芯片将采用台积电7nm工艺制造,由IC设计龙头博通与特斯拉共同开发,为业内首个采用芯片龙头台积电SoW封装技术的芯片产品,可以将HPC芯片在不需要基板和PCB的情况下直接与散热模组整合在单一封装中。

2)深度学习算法迭代提升显著,特斯拉将把针对无监督学习技术的研发放到绝对的优先级。其代号为Dojo的项目计划对一台超强的训练计算机输入大量数据,并进行无监督的大规模训练,最终完成高效的算法提升。

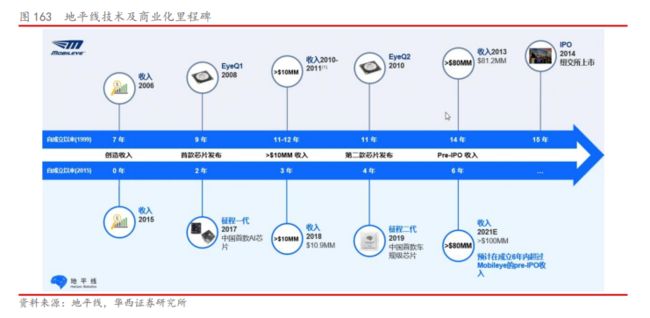

6.3.2 Mobileye优先发展支持ADAS

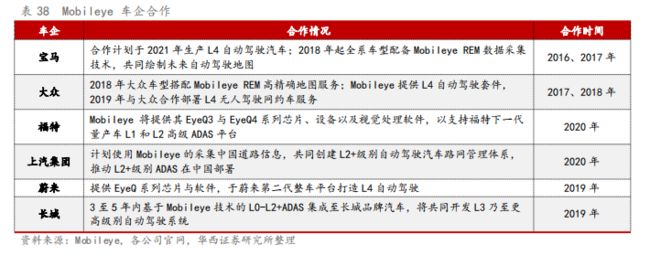

Mobileye由以色列希伯来大学的Amnon Shashua教授和Ziv Aviram于1999年创立。搭载Mobileye产品的量产车于2007年起上市。2014年挂牌纽交所,市值80亿美元。2017年芯片巨头英特尔以153亿美元收购,并将其原自动驾驶事业部转至Mobileye旗下。Mobileye致力于开发基于视觉的自动驾驶和ADAS,EyeQ系列芯片为L0-L2 的汽车提供前防撞警告、自动紧急制动和车道偏离修正等被动安全功能提供支持,目前已在全球 25 家车企的数百万辆汽车中得到应用。

2014-2019年,EyeQ系列芯片年出货量从270万持续快速增长至1740万,CAGR高达46%;Mobileye的营收从1.44亿美元持续快速增长至8.79亿美元,CAGR高达43.7%。另外,近年来Mobileye加速进军中国市场,且中国区业务每年翻倍式增长。

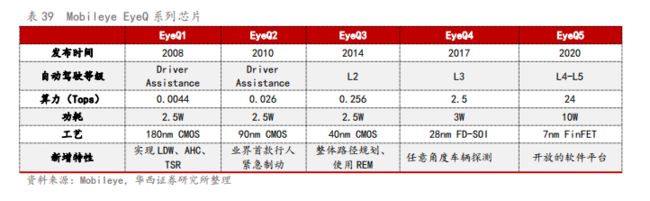

Mobileye特有的EyeQ视觉识别芯片被应用于多家汽车厂商。针对自动驾驶从L1-L5的要求,Mobileye视觉识别芯片已从第一代的EyeQ1发展到EyeQ5,EyeQ3芯片几乎卖给了所有的汽车厂商。EyeQ系列芯片同时具备支持复杂且强度大的视觉处理与低功耗的特性。

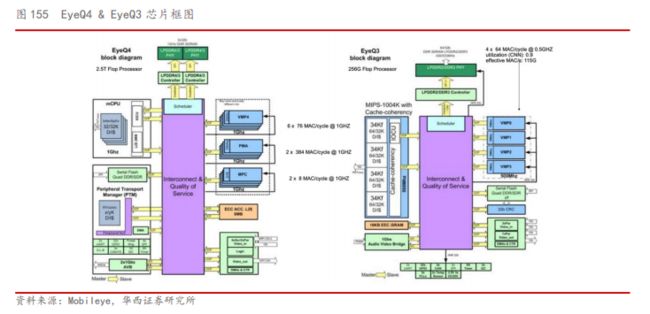

EyeQ1的算力约0.0044Tops,EyeQ2算力约0.026Tops,功耗均为2.5w,均仅提供L1辅助驾驶功能。EyeQ3芯片算力约为0.256Tops/功耗2.5w,可以支持L2高级辅助驾驶计算需求。

EyeQ4芯片算力约为2.5Tops/功耗3W,可实现L3半自动驾驶,开始实现部分融合。采用28nm工艺,ADAS视觉识别芯片建立在多核架构基础上,配置5颗核心处理器(4颗MIPSi-class核心和1颗MIPSm-class核心)、6颗VMP芯片、2颗MPC核心和2颗PMA核心,可以同时处理8部摄像头产生的图像数据。

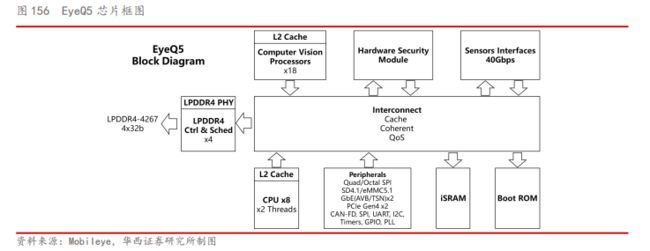

EyeQ5单颗芯片的浮点运算能力为12Tops/功耗5W。2016年与意法半导体STM共同宣布开发EyeQ5芯片。装备8枚多线程CPU内核,与18枚Mobileye下代视觉处理器。

Mobileye专注于L3以下的市场,提供芯片+算法绑定的一体式解决方案。在中国市场,其优势和劣势都较为明显。

优势:1)丰富的项目经验和成果,已和众多车厂合作过,业内成绩优秀,经验丰富。2)客户资源丰富,与中国外各大供应商合作经验与良好声望。

劣势:1)算力提升低于行业竞争者,其芯片算力低于业界自动驾驶规定算力。2)其不开放的芯片模式限制用户创新,一旦随着大量厂商的加入,日益多元化的算法定制需求激增,绑定销售较为笨重。

6.3.3 英伟达聚焦L3以上高级自动驾驶

随着深度学习和大数据的不断发展,GPU深度学习点燃了现代AI计算的下一个时代,NVIDIA被越来越称为“AI计算公司”。GPU的计算特性可充当感知和理解世界的计算机、机器人和自动驾驶汽车的大脑。在GPU芯片市场,NVIDIA的AI芯片在全球市场的占有率高达70%。GPU逐步延伸到视觉处理、数据中心、智能驾驶等领域,打造完善的AI生态体系并引领AI时代的发展。NVIDIA正依靠自己计算平台的实力,大力发展智能汽车业务。

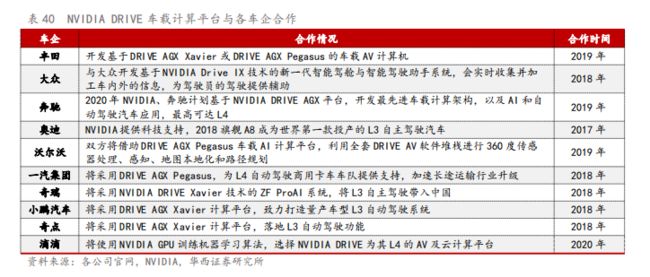

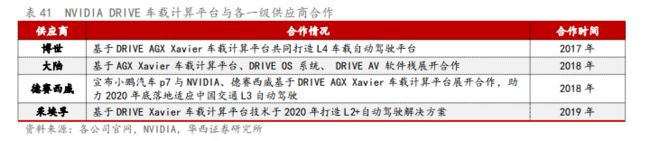

NVIDIA已与众多中国外车企展开实质性合作。全球车企如丰田、大众、奥迪、奔驰等。中国合作伙伴如一汽集团、奇瑞、小鹏汽车等,其Xavier与Pegasus计算平台分别成为合作客户们实现L3与L4自动驾驶的首选。

NVIDIA与各大一级供应商合作,共同降低自动驾驶行业门槛。NVIDIA并不制造自动驾驶汽车,而是基于底层AI芯片和极高的开放度,和全球合作伙伴一起共同打招自动驾驶生态系统。截止目前NVIDIA与包括博世、大陆、德赛西威、采埃孚等展开合作。力争打造必要的芯片硬件架构与软件支持,引领自动驾驶汽车与交通运输行业的发展。

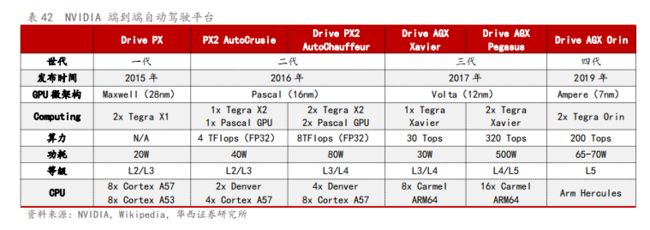

NVIDIA为不同的车厂和一级供应商提供差异化的平台定制。自2014年NVIDIA发布Tegra K1移动处理器正式进军智能驾驶后,DRIVE系列端到端自动驾驶平台陆续推出,能效比逐代优化。从首款能支持L2/L3自动驾驶平台的DRIVE PX,到现如今DRIVE系列产品已经可以支持覆盖L2-L5的自动驾驶。

2016年NVIDIA发布DRIVE PX2端对端自动驾驶平台,装载于2016至2019年生产的特斯拉Model S/X上。DRIVE PX2是一个开放式人工智能车辆计算平台,对于车厂和一级供应商来说,可以根据这个平台做快速的、自主定制化的自动驾驶车辆研发。

2020年首款应用Xavier的小鹏汽车P7量产上市。Xavier是搭载在汽车上的终端运算平台,它主要负责通过传感器数据感知周围的环境,用高精度地图实时定位,并按照算法模型做出驾驶决策。

NVIDIA Orin系统级芯片为实现L5自动驾驶助力。2019年12月,NVIDIA发布预计于2022年量产的具有200TOPS深度学习算力的自动驾驶新品Orin系统级芯片,是上一代自动驾驶平台Xavier性能的7倍,功耗预计为65-70W。

NVIDIA聚焦L3以上的市场,强大的GPU图形处理、AI芯片领域强者,对外提供芯片及算法解决方案服务,开源的平台为各大合作方提供灵活的选择。其产品具有高算力,支持雷达和摄像头等多类传感器的融合的优势,已成为自动驾驶领域强有力的基础硬件供应商。

6.3.4 地平线:国产自主龙头优势渐显

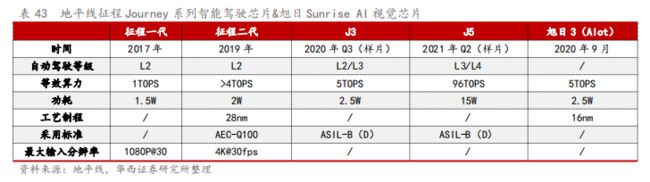

地平线是自动驾驶领域的国内自主新兴公司,起家于视觉处理并向多传感器融合发展。2017年,地平线推出两款嵌入式人工智能视觉芯片,分别面向ADAS智能驾驶(征程Journey1.0处理器)和智能摄像头(旭日Sunrise1.0处理器),以强大的AI芯片和算法能力,成功收获多家中国外汽车市场合作伙伴,如奥迪、博世、上汽、广汽、一汽、长安、比亚迪等中国外厂商。

长安紧凑级跨界SUV车型UNI-T将采用长安汽车和地平线联合开发的智能驾驶舱 NPU(Neural Processing Unit,神经网络处理单元)计算平台,内置中国首款车规级地平线征程Journey二代处理器,具备4TOPS/2W的算力,支持L3自动驾驶。

对比Mobileye,地平线提供开放式的产品方案,对本土车厂显得更具吸引力。征程二代的算力与功耗已超过EyeQ4,自主研发的架构与处理器显示了出色的算力与能耗表现。

07

总结及投资建议

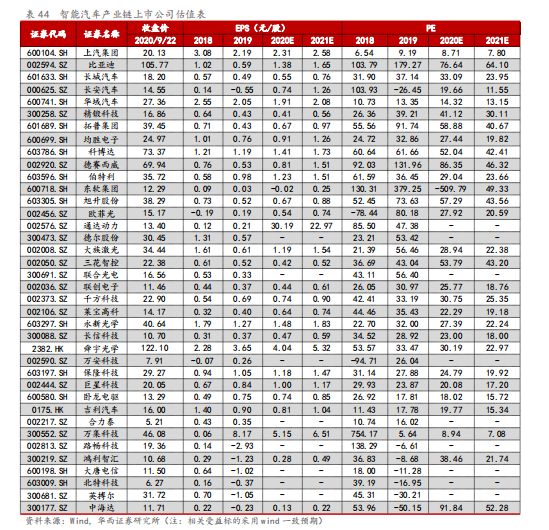

全球范围来看,欧美日和中国等主要国家都在出台法规加速推进智能汽车的发展,其中中国政策定调智能化与网联化协同。特斯拉和大众等传统车企采取渐进式发展,而以Waymo和百度为代表的科技企业则一步到位,在RoboTaxi、无人物流等率先发力,进军L4以上的无人驾驶商用化。新能源汽车是智能网联的最佳载体,全球新能源汽车渗透率从2010年初见规模到2019年的2.3%,呈现加速渗透态势,但仍处于较低水平,上升空间大。电动化加速+政策推动+产业链日益成熟,驱动智能网联汽车加速发展,其中ADAS规模近千亿元,车联网和无人驾驶等市场规模则超万亿元。

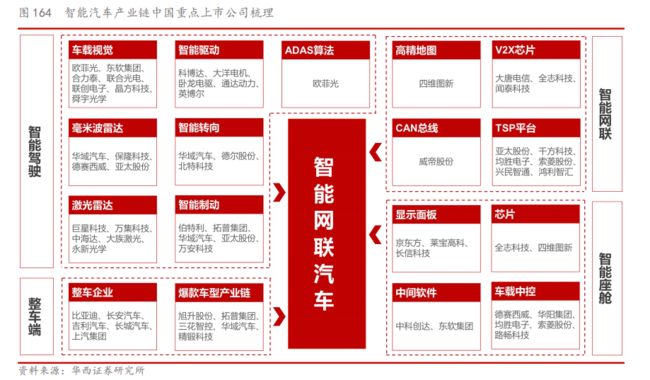

在软件定义汽车成为共识的背景之下,整车的核心竞争力表现载体逐渐由硬件+机械转移到软件+硬件,软件的开发及迭代能力、软硬件架构的定义及前瞻性以及自身的客户能力基础及资源水平该成为车企的关注点。在智能网联产业链各细分领域中,我们认为中短期智能座舱和ADAS将会率先落地,看好显示面板、HUD、车载中控、摄像头和雷达等、线控制动等相关产业链机会,长期看好高等级自动驾驶、V2X车联网、围绕出行的服务及应用,和以它们为基础可能诞生出的新商业模式。

整车:随着智能网联的发展,新能源汽车产销量将再上台阶,更多车企的加入也显著加剧了竞争。海外巨头、合资车企、中国自主品牌和造车新势力共同角逐,新能源智能网联汽车龙头的地位将逐渐确立形成。当前时点建议重点关注已经或有望推出新能源智能网联爆款车型的车企,及其产业链的投资机会。

相关标的:

1. 整车

a) 海外:特斯拉、大众等;

b) 中国:比亚迪、长安汽车、吉利汽车、长城汽车、上汽集团、蔚来汽车、小鹏汽车、理想等;

2. 爆款车产业链

a) 特斯拉产业链:旭升股份、拓普集团、三花智控等;

b) 大众MEB产业链:华域汽车、精锻科技等;

智能驾驶:ADAS系统集成产品领域主要由国际汽车零部件巨头垄断控制,是利用摄像头、雷达、激光和超声波等传感器,在行驶过程中瞬时的感应收集周围环境数据,对障碍物进行辨识、侦测与追踪,并结合导航仪地图数据进行系统的运算分析,预先为驾驶者判断可能发生的危险,并对车辆进行制动控制的安全技术。其巨大的市场潜力吸引了互联网科技公司、初创公司等纷纷入局。本土初创科技公司可能凭借技术突破和本地化服务的优势,在雷达、摄像头及芯片方面存在国产替代的机会。而高级别自动驾驶,即无人驾驶,主要是以谷歌Waymo、百度Apollo等科技巨头引领,从RoboTaxi或特定场景化物流切入做起,发展潜力巨大。

相关标的

1. 感知层

a) 车载视觉:欧菲光、东软集团、合力泰、联合光电、联创电子、晶方科技、舜宇光学;

b) 毫米波雷达:华域汽车、保隆科技、德赛西威、亚太股份;

c) 激光雷达:巨星科技、万集科技、中海达、大族激光、永新光学;

2. 决策层

a) ADAS算法/集成:保千里、欧菲光、纵目科技;

3. 执行层

a) 智能驱动:科博达、大洋电机、卧龙电驱、通达动力、英博尔;

b) 智能转向:华域汽车、德尔股份、北特科技;

c) 智能制动:伯特利、拓普集团、华域汽车、亚太股份、万安科技;

V2X车联网:车联网的发展将朝着丰富软件品类,打造服务生态的方向发展,届时各类车载内容与服务将成为主力增长点,进一步促进车联网规模扩大。到智能网联汽车发展成熟期,增量将从硬件向软件转移,TSP(车载信息服务提供商)成为核心。

相关标的

1. 高精地图:四维图新;

2. 车内CAN总线:威帝股份;

3. V2X芯片:大唐电信、全志科技、闻泰科技;

4. TSP平台:亚太股份、千方科技、均胜电子、索菱股份、兴民智通、鸿利智汇;

智能座舱:汽车行业高速发展的主要驱动力已经由过去供给端的产品和技术驱动逐步转换为不断提高的客户需求驱动。消费者对汽车的认知也逐渐从“单一的交通工具”向“第三空间”转变,而座舱则是实现空间塑造的核心载体。同时,5G、AI/大数据、人机交互、汽车芯片与操作系统技术的进步将推动智能座舱未来的发展,甚至引发变革。各大车企、Tier1与部分异业玩家均将视线聚焦在智能座舱领域,欲提前布局,占据智能座舱生态圈内的优势领地。一般认为智能座舱将经历四个发展阶段:1)电子座舱。电子信息系统逐步整合,组成“电子座舱域”,并形成系统分层;2)智能助理。生物识别技术应用,催生驾驶员监控系统迭代,增强车辆感知能力。消费者对车辆智能化功能的期望不仅仅局限在自动驾驶与人机交互;3)人机共驾。语音控制和手势控制技术突破,车内软硬件一体化聚合,实现车辆感知精细化。车辆可在上车-行驶-下车的整个用车周期中,为驾乘人主动提供场景化的服务,实现机器自主/半自主决策;4)第三生活空间。未来汽车使用场景将更加丰富化和生活化,基于车辆位置信息,融合信息、娱乐、订餐、互联等功能,为消费者提供更加便捷的体验。

相关标的:

1. 显示面板:京东方、莱宝高科、长信科技;

2. 中间件软件:中科创达、东软集团;

3. 芯片:全志科技、四维图新;

4. 车载中控:德赛西威、华阳集团、均胜电子、索菱股份、路畅科技;

08

风险提示

政策推进不及预期的风险:当前智能网联汽车的发展有赖于顶层设计的支持和推进,而智能网联相关产业覆盖领域较广,涉及各部委主管机关众多,相关政策细则的出台和落地需要强大而持久的推动力。

智能网联技术发展不及预期:智能网联的发展由以芯片及计算平台等为代表的底层技术驱动,而这些技术不仅仅是工程应用,更涉及数理基础及多学科交叉融合,行业众参与者需要完善标准,也需要引领技术突破。

汽车行业景气度不及预期:全球疫情及逆全球化的不确定性将影响宏观经济走势,而宏观经济下行压力和财政预算支出的下滑都可能对汽车市场的景气度产生不利影响。

相关声明

团队成员

崔琰/首席分析师(手机/微信:158-0086-5715/cathycuiy)

经济学硕士,10年证券从业研究经验,曾任天风证券、国金证券、民生证券汽车行业首席分析师等,获2017年汽车行业最佳分析师新财富入围,水晶球第三名,金翼奖第四名,WIND第一名;2016年水晶球第一名,2014年新财富入围。专注于汽车四化(电动化、智能化、网联化、共享化)研究,在行业变革中深挖投资机会,2019年加入华西证券研究所。

刘静远/联系人(手机/微信:185-1566-9038)

经济学硕士,1年证券从业研究经验+4年买方证券研究经验,曾任阳光保险资管证券研究部汽车行业、有色金属行业研究员,擅长从买方视角分析投资机会,专注于新能源汽车和重卡产业链及摩托车板块,2019年加入华西证券研究所。

郑青青/联系人(手机/微信:188-1733-7510)

经济学硕士,1年证券从业研究经验,2年一二级大消费行业研究经验,曾任职于中新融创消费服务事业部,专注于乘用车和零部件板块,2019年加入华西证券研究所。

吴迪/联系人(手机/微信:153-0161-7819)

动力工程专业硕士,7年汽车产业工作经历,曾任联合汽车电子有限公司电力驱动事业部产品经理,专注于电动智能汽车产业链和后市场板块,2020年加入华西证券研究所。

END

▎推荐阅读

5G发展的五大动力和四大挑战

5G车联网十大产业化趋势

从《长安十二时辰》看车联网

5G车联网产业发展的冷思考

5G车联网标准的演进之路

5G如何由浅入深赋能工业互联网

一直想当5G老大的美国,现在进展怎样了?

美国(V2X)发展现状与反思

美国网联自动驾驶现状分析和启示

5G:狂欢终将落幕 行业正待启航

人车路网云五维协同发展5G车联网

使能千行百业,网络切片你行吗?

智能网联车载终端渗透率提升之道

5G智能网联路侧设备覆盖率提升探索

5G网络切片的七种武器(一)

5G网络切片的七种武器(二)

从“四跨”测试看车联网产业现状和趋势

韩国5G商用情况解析

韩国5G产品定价及营销策略剖析

5G最新进展深度解析——全球市场篇

5G网络切片的七种武器(三)

5G最新进展深度解析—国内市场篇

5G网络切片的七种武器(四)

5G最新进展深度解析——技术应用篇

5G最新进展深度解析—全集完整版

日本5G商用进展分析报告

5G车联网业务演进趋势探索

5G网联切片的七种武器(五):切片商城

智能网联(车联网)示范区发展现状分析—华东篇(上)

智能网联(车联网)示范区发展现状分析—华东篇(下)

智能网联(车联网)示范区发展现状分析—华中篇

智能网联(车联网)示范区发展现状分析—华北篇

智能网联(车联网)示范区发展现状分析—华南篇

智能网联(车联网)示范区发展现状分析—西南篇

车联网的春天,11部委联合发文推进车联网产业高速发展(附全文)

从“云监工”说起,盘点5G战疫背后的那些事儿

深度报告:车联网迎来关键政策窗口,示范区建设如火如荼(附下载)

智能网联(车联网)示范区发展现状分析—东北西北篇

深度报告:科技风口,智能网联(附下载)

5G网络切片的七种武器(六)

深度调研车路协同智慧高速全国建设情况(上)

深度报告 : 车联网——新基建重要方向,5G应用明珠

深度报告:一文看懂通信新基建五大方向

深度报告:疫情“震中”的欧洲,5G商用如何化“危”为“机”

伴工信部加快5G发展东风,车联网规模部署时代一触即发

深度调研车路协同智慧高速全国建设情况(中)

信通院发布《工业互联网产业经济发展报告2020》(附下载)

新基建缘何5G打头阵?

深度报告(附下载):2020-2023中国高级自动驾驶产业发展趋势研究

5G消息取得成功的四大关键和三种可能

2020中国5G发展及行业应用探索报告(上)

2020中国5G发展及行业应用探索报告(下)

冻结在即,提前揭秘5G Rel-16标准重要组网技术

深度调研车路协同智慧高速全国建设情况(下)

一文读懂智慧高速车路协同现状与未来(附现状合集)

完整视频,超多干货!车联网助力自动驾驶和智慧交通再提速

5G技术成为中国新经济的主引擎

深度报告:中国5G产业链五大发展趋势2020

城市级智能网联示范区情况全扫描

智能网联封闭测试场和开放道路测试政策情况全扫描

5G移动通信技术基本介绍(附92页PDF下载)

揭秘边缘计算新晋“网红”——5G MEC深度解读第一弹

5G将如何改变建筑业

2020年全球无线市场竞争格局分析报告

2019年-2020年7月城市级智能网联招投标项目情况全扫描

城市级智能网联示范区建设内容、建设路径、最新趋势及挑战

2020中国车联网商业模式分析报告

一图读懂3GPP R16(附思维导图下载)

智能网联汽车产业链全景图 2020

一文读懂5G R16标准究竟讲了些什么

普通老百姓对5G“无感知”背后,5G究竟如何影响消费?

完整视频及干货 | 吴冬升:车联网跨产业融合创新应用探索

2020卖爆了的5G手机-市场年中盘点

头部公司的Robotaxi何时能拿掉安全员?

如何从无到有打造一辆自动驾驶车?(硬件篇)

Robotaxi和车联网会擦出什么爱情火花

一图读懂5G定位(提供完整思维导图下载)

自动驾驶应用场景与商业化路径2020(附157页PDF全文下载)

深度报告 | 工业4.0 x 工业互联网:实践与启示(附55页PDF全文下载)

一文读懂智能网联封闭测试场的现状和挑战

解密5G新基建浪潮下的“智慧杆塔”缘何火热

深度报告 | 新基建助力下,车路协同产业发展研究

深度报告 | 腾讯未来交通白皮书2020(附全文下载)

一文读懂5G基站节能技术

深度报告 | 4G应用启示录与5G应用展望

“车联网+”创新专题 | 全局、区域、微观多维创新构建新型智慧交通

连玻璃都穿不透的毫米波如何构建全球千亿级市场?

专题 | 边缘计算如何促进 “互联网+”智慧能源乘风破浪?

5分钟成为车联网专家|智慧高速如何破局实现车联网最先商用落地

![]()

关于我们

「5G行业应用」是聚集TMT行业资深专家的研究咨询平台,致力于在5G时代为企业和个人提供客观、深入和极具商业价值的市场研究和咨询服务,帮助企业利用5G实现战略转型和业务重构。本公众号专注提供5G行业最新动态及深度分析,覆盖通信、媒体、金融、汽车、交通、工业等领域。