第十四章 开放条件下的宏观经济

国际收支与汇率

国际收支的含义

国际收支是指一个经济体的居民与非居民之间因各种经济往来而发生的收入和支付的系统记录。

国际收支是一个经济概念。

国际收支反映的是以货币数量记录的全部国际经济交易。商品和服务买卖、物物交换、金融资产之间的交换、无偿的单项产品和服务的转移、无偿的单项金融资产的转移。

国际收支记录的是居民与非居民之间发生的经济交易。居民是一个经济概念,包括自然人和法人。它以居住地为标准,包括个入、政府)非营利团体和企业四类。按照国际货币基金组织(IMF)的国际收支定义,自然人居民是指那些在本国居住时间一年以上的个人。因此,他国的公民如果在本国长期从事生产和消费,也可能属于本国居民。法人居民是指在本国从事经济活动的各级政府机构、企业和非营利团体但国际性机构,如联合国、IMF等组织是任何国家的非居民。

国际收支所反映的国际经济联系

商品和服务贸易

国家或地区之间存在着广泛的商品和服务贸易,包括出口和进口两方面,统称为国际贸易。

资本流动

资本流入有两种途径。通过购买境内资产流入,间接投资行为。通过投资办厂流入,直接投资(外商直接投资)。资本的流入就是商品和服务的进口。

资本流出:购买境外资产和直接在境外投资办厂。资本流出意味着商品和服务的出口。

资本净流入=资本流入-资本流出

资本净流出=资本流出-资本流入

资本净流入大于零,就会增加境内的外汇储备。资本净流入小于零,会减少外汇储备。

汇率与汇率制度

汇率

汇率,指的是两种货币之间兑换的比率,亦可视为一个国家的货币对另一种货币的价值。具体是指一国货币与另一国货币的比率或比价,或者说是用一国货币表示的另一国货币的价格。

名义汇率

名义汇率是两个国家(或地区)货币的相对价格,即一种货币能兑换另一种货币的数量,用e表示。

直接标价法,用本国货币形式表示的国外货币的价格,又称应付标价法。本币升值,汇率下降,汇率升降与本国对外价值的高低成反比。

间接标价法 ,即用国外货币表示本国货币的价格,又称应收标价法。外币价值的高低和汇率的升降成反比。

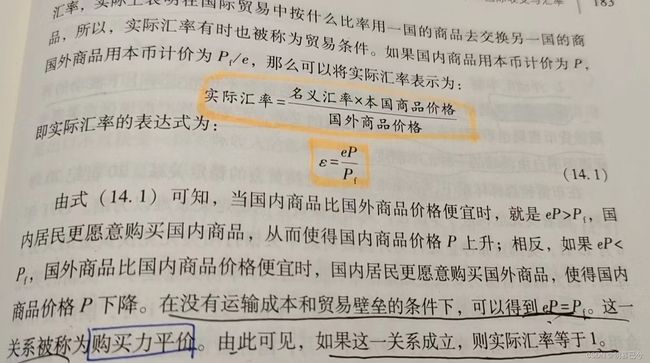

实际汇率

实际汇率就是用两国(或地区)价格水平对名义汇率加以调整后的汇率,用ε表示。与名义汇率相比,它更能说明一国(或地区)货币的真实购买力。

汇率制度

汇率制度指一国(或地区)货币当局对本国汇率变动的基本方式所作的一系列制度安排或规定。

固定汇率制

固定汇率制是在金本位制度和布雷顿森林体系下通行的汇率制度。这种制度规定本国货币与其他国家货币之间维持一个固定比率,汇率波动被限制在一定范围内。

实行双挂钩

在双挂钩的基础上,各国货币对美元的汇率一般只能在汇率平价1%的范围波动,国际货币基金组织各会员国的货币必须与美元保持固定比价。

以美元为中心的固定汇率制或可调整的钉住汇率制度。

浮动汇率制

浮动汇率制度(Floating Exchange Rates System)是指本币对外币不规定货币平价,也不规定汇率的波动幅度,现实汇率不受平价制约,而是随外汇市场供求状况的变动而变动的汇率制度。

国际收支的平衡

国际收支平衡,指一国国际收支净额即净出口与净资本流出的差额为零。即:国际收支净额=净出口-净资本流出;或BP=NX-F。在特定的时间段内衡量一国对所有其他国家的交易支付。如果其货币的流入大于流出,国际收支是正值。此类交易产生于经常项目,金融账户或者资本项目。国际收支平衡被视作一国相关价值的另一个经济指标,包括贸易余额,境外投资和外方投资。

当出口大于进口,这个差额称为顺差;当净出口为负时则称为逆差。贸易差额又称净出口、贸易余额,是指一国在一定时期内(如一年、半年、一季、一月)出口总值与进口总值之间的差额。经济学上为了方便,常以NX(Net Exports,即净出口)符号代替。 当出口总值与进口总值相等时,称为“贸易平衡”。

NX=X-M

影响一国贸易差额的因素有:

1、本国商品和外国商品的价格。

2、汇率。

上式被称为净出口函数,式中,q、γ和n均为参数。参数γ被称为边际进口倾向,即净出口变动与引起这种变动的收入变动的比率。

从上式中可知汇率上升会增加净出口。但汇率上升或者说本国货币贬值能在多大程度上增加出口减少进口,从而改变国际收支,取决于该国出口商品在世界市场上需求弹性和该国国内市场对进口商品的需求弹性。

马歇尔-勒纳条件: 如果两者之和的绝对值大于1,则本币贬值可以改善一国的贸易收支状况

本国货币贬值后,最初发生的情况往往正好相反,经常项目收支状况反而会比原先恶化,进口增加而出口减少,经过一段时间,贸易收入才会增加。因为这一运动过程的函数图像酷似字母“J”,所以这一变化被称为“J曲线效应”。由于本币贬值到贸易收支改善之间存在着时间长度不等的时滞,因此又称为“时滞效应”。

资本净流出函数

本国流向外国的资本量与从外国流向本国的资本量的差额定义为资本项目差额或净资本流出,用 表示,用公式表示即为:即 =资本流出—资本流入。

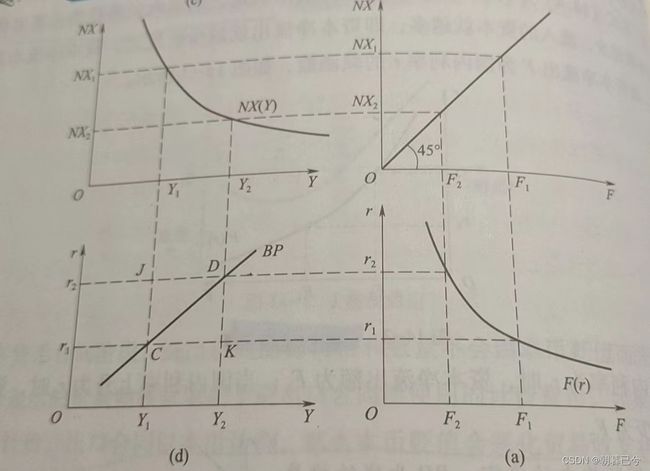

F=F(r)

假定其他国家利率水平既定,则国内利率越高,流出的资本就越少,流入的资本就越多,即净资本流出越少;反之亦然。故净资本流出 是国内利率水平 的减函数,或者说,r 与 F成反向关系。

国际收支平衡

国际收支差额是实际汇率、本国收入与利率的函数,可表示为:

BP=NX(Y,eP/P)-F(r)

当一国的国际收支平衡时,国际收支差额等于零,即BP=0,此时达到外部均衡状态。如果BP>0,是国际收支顺差或国际收支盈余;如果 BP<0,则是国际收支出现逆差或国际收支赤字。因国际收支平衡时BP=0,即NX-F=0,就有NX=F,可得国际收支均衡函数:

其他参数变量固定的前提下,以利率为纵坐标,国民收入为横坐标,国际收支均衡函数的几何图形表示为国际收支均衡的曲线。

BP曲线的推导

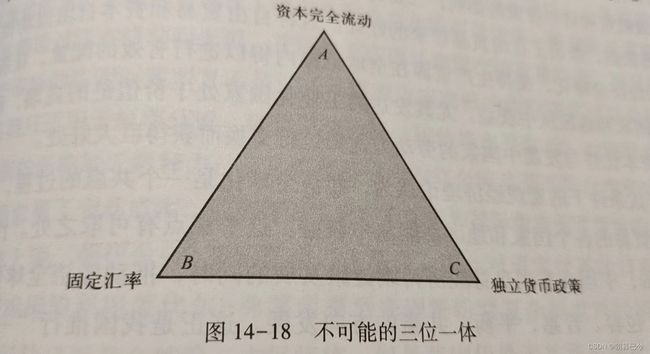

位于BP曲线左上方各点(如J)所描述的是净出口大手资本净流出,即 NX>F,存在国际收支顺差(盈余)的不平衡状态;位于BP曲线右下方各点(如K)述的是净口小资本净流出,即NX 一是资本完全流动时(σ8),BP曲线斜率y/σ0,BP曲线为水平线当某小国利率水平完全与世界利率水平一致时,该国国际收支处于平衡状态资本流动弥补任何形式的经常账户不平衡,汇率的变化对BP曲线无影响。 价格总水平的提高意味着该国货币的购买力下降,如果这时其他国家的价格总水平不变,即其他国家货币的购买力不变,价格总水平上升则使该国的实际汇率下降(即e下降),从而引起BP曲线向左移动;相反,一国的价格总水平下降,实际汇率将上升,从而引起 BP.曲线向右移动。 当物价水平下降时,lm*向右移动,从is*,不受价格下的的影响而发生移动 需求扩张性的政策,将使总需求曲线向右移动;需求紧缩性的政策,将使总需求曲线向左移动。 扩张性财政政策,使得小国经济的汇率固定在所承诺的水平上,但产出水平提高。 紧缩性财政政策,是得小国经济的汇率固定在所承诺的水平上,但产出水平下降 固定汇率制下货币政策往往是无效的,在资本完全流动的情况下,无论是扩张性货币政策还是紧缩性货币政策都是无效的。 非关税贸易壁垒:数量限制、进口许可(制度和程序)、差价税、进口配额和技术性壁垒 同财政政策相同 小国在开放条件下实行增加购买支出或者减少税收的扩张性财政政策,结果是汇率上升和(或)净出口减少,从而抵消了扩张性财政政策的效果。相反,如果实行紧缩性财政政策,则会导致汇率下降和(或)净出口增加,从而抵消紧缩性财政政策的影响。 扩张性政策,提高了总需求。在开放条件下,小国的货币政策通过汇率的变化来影响产出 NX曲线向右移动,使IS*曲线向右移动因为LM*曲线垂直,汇率上升,产出不变。 蒙代尔-弗莱明模型的基本结论给出一个重要推论-不可能的三位一体。不可能的三位一体是指一个经济体不可能同时实现资本完全流动、固定汇率和独立的货币政策,即这三个政策目标不可能三合一地同时出现,每次只能出现两个。不可能的三位一体又称国际金融三元悖论 需要说明的是,上述理论还有另外一个前提,即开放条件下的小型经济体。如果是超大型经济体,它能够影响到全球经济运行,那么不可能的三位一体原理就会失效。道理很简单,这个超大型经济体有足够的力量影响全球资本市场,所以是它影响世界利率,而不是相反。因此,它的货币政策虽然带来利率变化,但是世界利率也跟着变化,因此资本净流入不受影响。

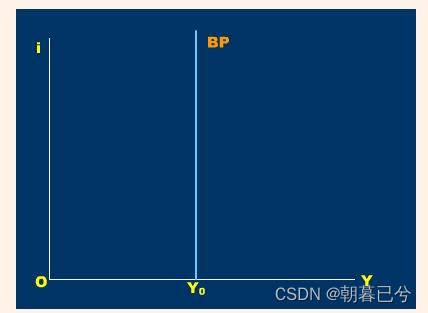

二是资本完全不流动时(σ=0),BP曲线斜率γ/σ→8,BP曲线为垂

直线。

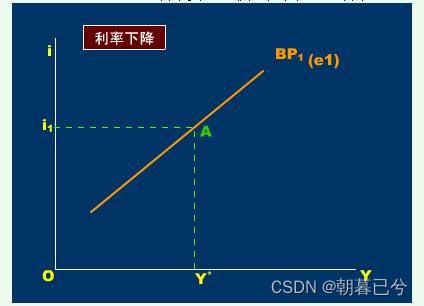

三是资本不完全流动时(σ>0),BP曲线斜率γ/σ>0。BP曲线的移动

蒙代尔-弗莱明模型

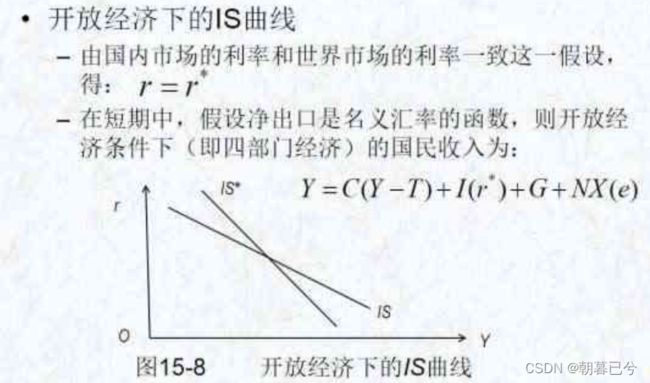

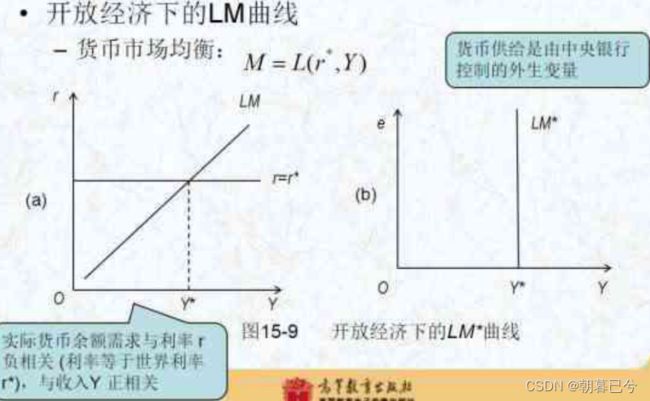

价格不变的蒙代尔-弗莱明模型

假设前提

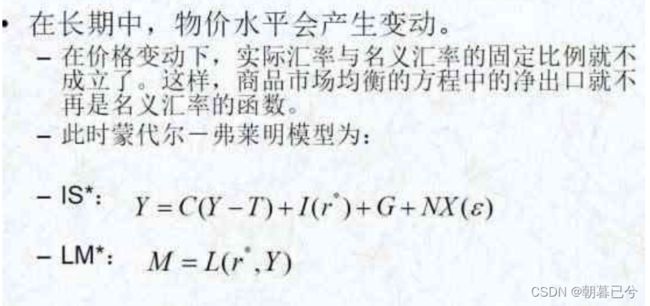

价格变动的蒙代尔-弗莱明模型

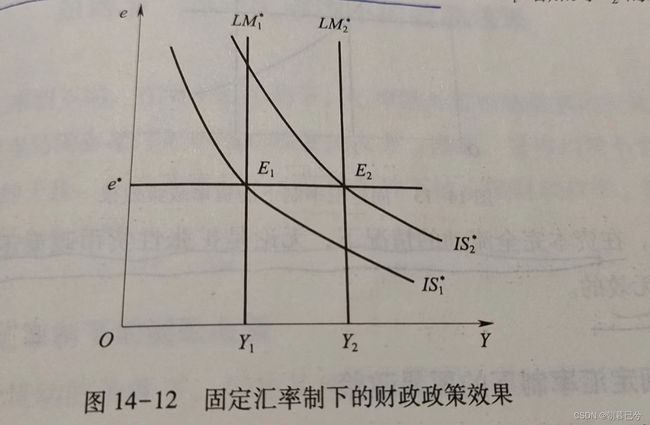

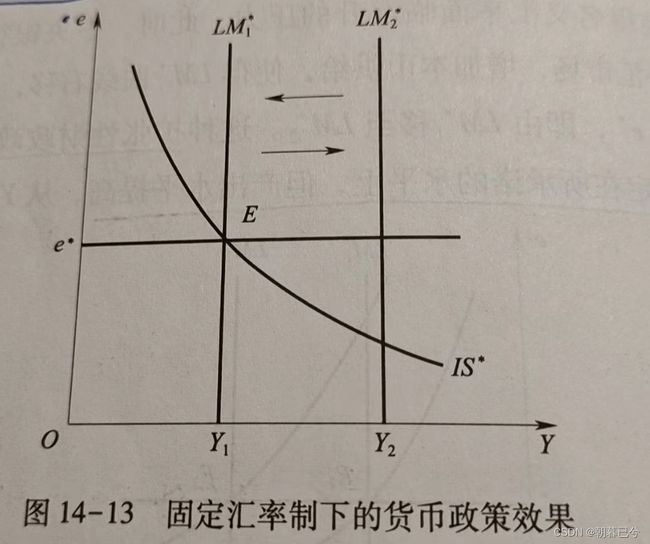

固定汇率制下的政策效果

固定汇率下的财政政策

固定汇率下的货币政策

贸易政策

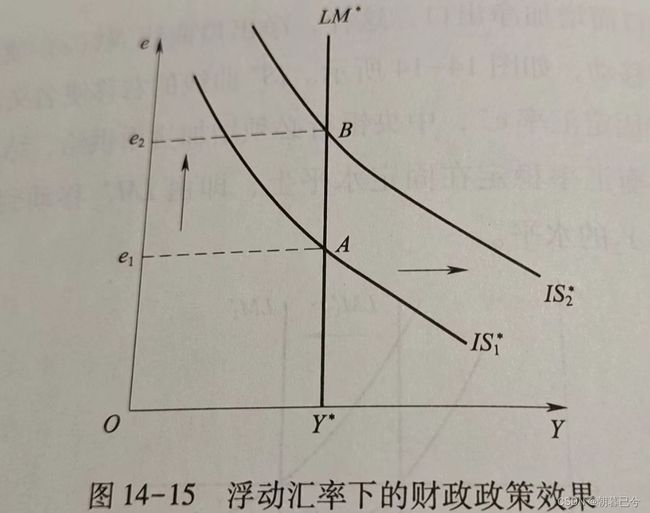

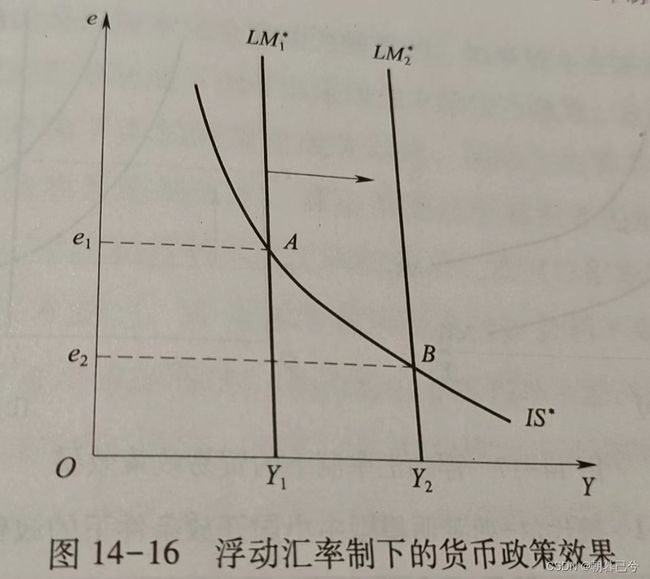

浮动汇率制下的政策效果

财政政策

货币政策

贸易政策

国际金融三元悖论:不可能的三位一体