银行电话营销数据分析

1、项目背景

以银行经典营销数据集(营销场景是通过电话方式给客户推荐定期存款业务)作为分析样本,对用户特征、银行存款贷款业务、营销活动等信息进行分析,目的是充分挖掘客户的需求、刻画客户群体肖像,以便制定银行营销策略,从而推动银行业务的开展。

2、数据详情及清洗

2.1 数据量

数据集共包含有11162条数据,17个字段信息,即11162行*17列。

2.2 数据理解

| 字段名 | 含义 |

| age | 客户年龄(数值) |

| job | 客户职业(分类:admin, bluecollar, entrepreneur, housemaid, management, retired, self-employed, services,student, technician, unemployed, unknown) |

| marital | 客户婚姻状况(分类:divorced, married, single, unknown) |

| education | 客户学历情况(分类:primary, secondary, tertiary and unknown) |

| default | 客户失信状况(分类:yes, no) |

| balance | 客户资产余额(数值) |

| housing | 客户房屋贷款情况(分类:yes, no, unknown) |

| loan | 客户个人贷款(分类:yes, no, unknown) |

| contact | 联系客户的方式(分类:cellular, telephone) |

| day | 最后一次电话营销的日期(数值:月份中的哪一天) |

| month | 最后一次电话营销的月份(分类:jan, feb, mar, apr,…,nov, dev) |

| duration | 与客户通话时长(数值:以秒为单位,0的话最终输出结果必然是0) |

| campaign | 联系客户次数(数值:此活动中联系该客户的次数) |

| pdays | 距上次联系完客户后的天数(数值:999代表未联系过该客户) |

| previous | 这次活动前与这位客户联系的次数(数值) |

| poutcome | 上次营销的结果(分类:yes, no, unknown) |

| deposit | 定期存款(分类:yes, no)客户是否已购买定期存款 |

2.3 数据清洗

1.经查找本数据集无重复值、无缺失值,所以均为无需处理

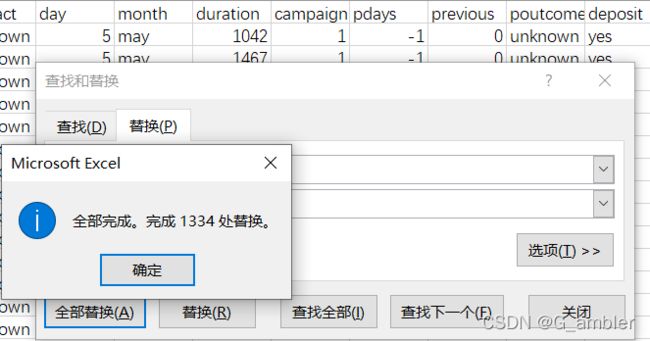

2.job列中包含异常值‘admin.’,将字段统一替换为‘admin’

3、构建模型与数据可视化

3.1 不同社会属性客户的认购情况差异

3.11 不同年龄客户认购情况

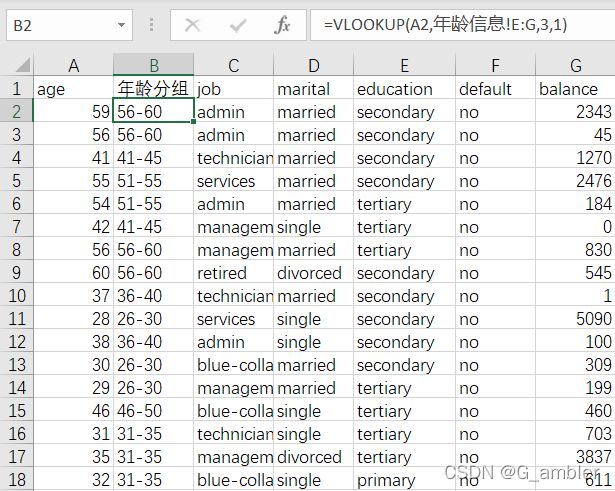

因为age(年龄)字段为数值型数据,需要将其分组进行分析

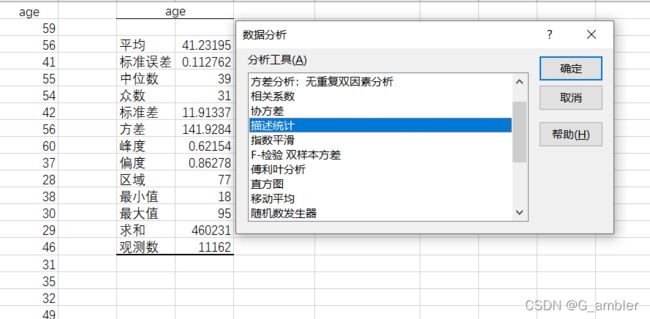

从age(年龄)字段统计分布情况可知共有11162条数据,其中年龄最小值为18岁,最大值为95岁,可以运用VLOOKUP函数将其分成几个组,即几个年龄段进行分析,分别为18-25岁,26-30岁,31-35岁,36-40岁,41-45岁,46-50岁,51-55岁,56-60岁,60岁以上,共9组

再通过数据透视图表更加直观的进行age(年龄)的分析

由图表可分析出:从不同年龄的客户量占比上看,年龄段为31-35岁的客户数量最多,其次为16-30岁、36-40岁、41-45岁。但从认购比例看,基本与客户量呈负相关关系,客户量占比越小,认购比例越高,其中比例最高的是60岁或以上的客户,认购比例为82.16%,其次为18-25岁的客户,为71.11%。

3.12 不同职业客户的认购情况

分析结果:从不同职业的认购比例可得,最高的前5名分别为,student学生74.72%,retired退休人员66.32%,unemployed待业人员56.58%,management管理人员50.70%,admin行政人员47.30%,其中前两名基本与上述年龄维度的分析一致,60岁或以上的退休人员与18-25岁的学生的认购比例较高,是需要重点发展的客群对象。

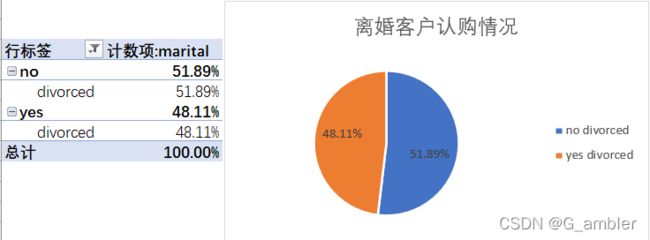

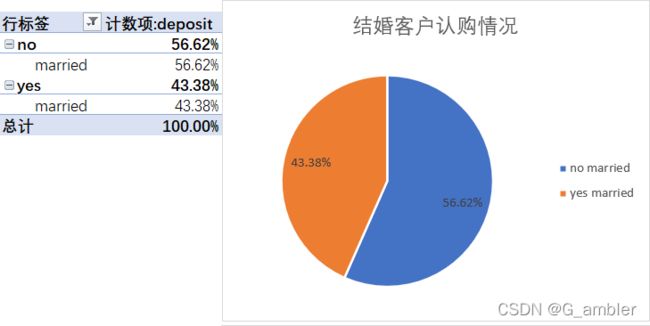

3.13 不同婚姻状态客户的认购情况

分析结果:不同婚姻状态下,认购比例差异虽然较小,分别为divorced离婚48.11%、married已婚43.38%、single单身54.35%,但单身客户会更倾向于办理定期存款业务。

3.14 不同学历水平客户的认购情况

分析结果:结果相对直观,受教育水平越高,则认购比例越高,其中受过高等教育的认购比例为54.11%。

3.2 不同存贷款行为及不同失信状态客户的认购情况差异

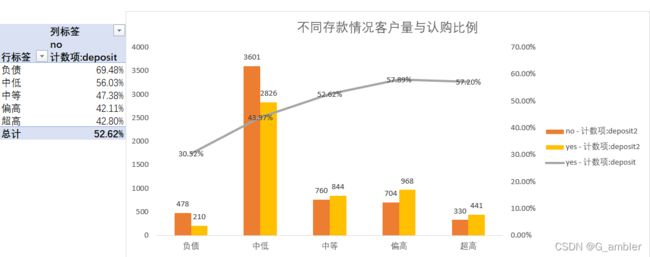

3.21不同存款情况客户的认购情况

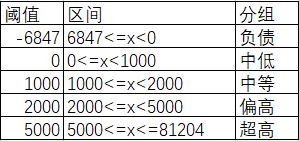

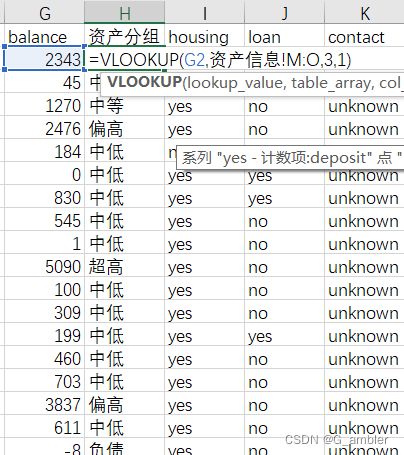

因balance(账户余额)为数值型数据,需要将其与age(年龄)字段一样将其分组进行分析

通过箱线图可以更加直观的查看balance(账户余额)字段数据的分布情况,以便进行后续的分组可以看到的是数据主要是集中在0-2000之间,有少部分低于该区间,然后有部分大于该区间。可按存款情况进行分组,即分为负载、中低、中高、偏高、超高、5组数据。

再建立数据透视图表更加直观的对balance(账户余额)进行分析

分析结果:从不同存款情况客户的认购比例上看,负资产客户认购的可能性较低,而资产较高的客户认购的可能性也会相对较高。

3.22 有/无住房贷款客户的认购情况

分析结果:有无住房贷款对客户认购产品的影响较大,其中无住房贷款的客户认购比例达57.03%,而有住房贷款的客户该比例仅为36.64%。

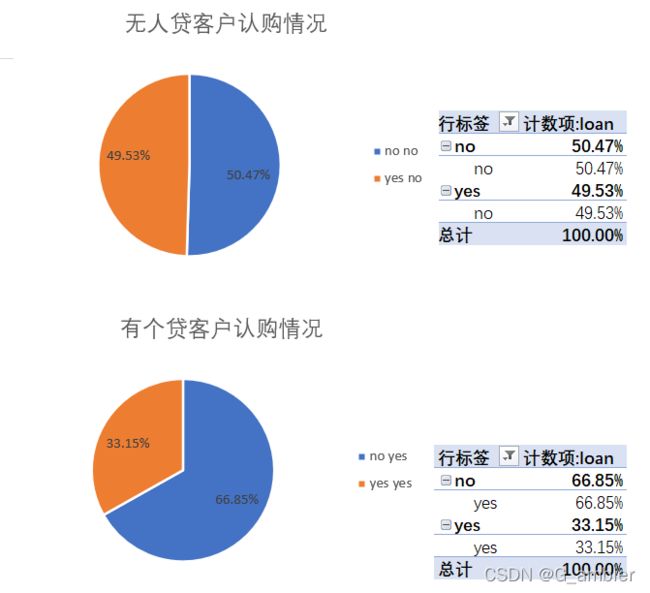

3.23 有/无个人贷款客户的认购情况

分析结果:与上述分析结果相似,有无其他个人贷款对客户认购产品的影响较大,其中无其他个人贷款的客户认购比例达49.53%,而有其他个人贷款的客户该比例仅为33.15%。

3.24 有/无住房贷款客户与有/无个人贷款客户的认购情况

分析结果:无房贷和无个人贷款的客户最终购买的可能性最大,为59.65%。其余的只要有任何一项贷款的客户认购的可能性就比较低。在推广产品时,在客群选择上应更倾向于往无住房和无其他个人贷款的客群方向开拓。

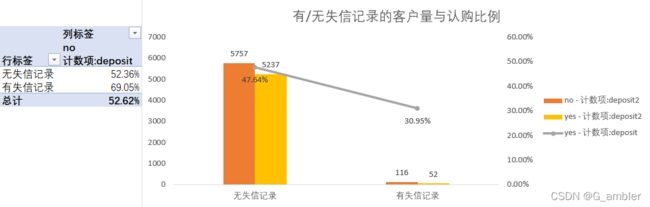

3.25 有/无失信记录客户的认购情况

分析结果:从不同失信状态客户的认购比例上看,无失信记录客户的认购比例要相对高于有失信记录客户 ,分别为无失信记录客户47.64%,有失信记录客户30.95%。但从有失信记录客户的数据量来看,有失信记录客户较少,并不能作为主要分析的主要依据。

3.3 银行营销动作对客户认购情况的影响

3.31 不同通话时长与客户认购业务的关系

duration(通话时长)同样为数值型数据,故将时长以分钟分组,分为1-20分钟与20分组以上共21个组 。

分析结果:从通话时长与客户的认购比例上看,随着通话时长的增加,客户的认购比例也随之增长,呈对数曲线增长。故而延长与客户的通话时间,加强对客户的沟通与引导,能有效使客户认购可能性增加。

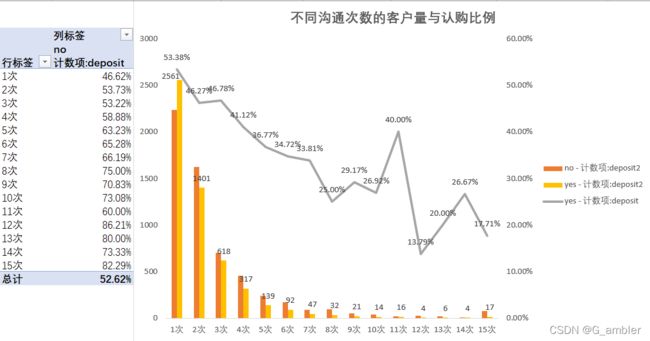

3.32 不同沟通次数与客户认购业务的关系

分析结果:从沟通次数与认购比例上看,随着沟通次数的增加,客户认购比例随之减小,结合通话时长数据分析,业务员应控制沟通次数,而延长沟通时间, 将能有效使客户认购可能性增加。

3.33 上次认购结果客户的此次认购情况

分析结果:由客户认购率可看出,上一次营销活动结果是失败的客户中此次认购比例为50.33%,活动结果是成功的客户有91.32%办理了定期存款业务,上次活动结果是成功的客户更容易办理定期存款业务。因此可以考虑将上一次营销活动结果是成功的客户作为的营销目标群体,同时可以制定合理的营销策略,提高营销活动的成功率。

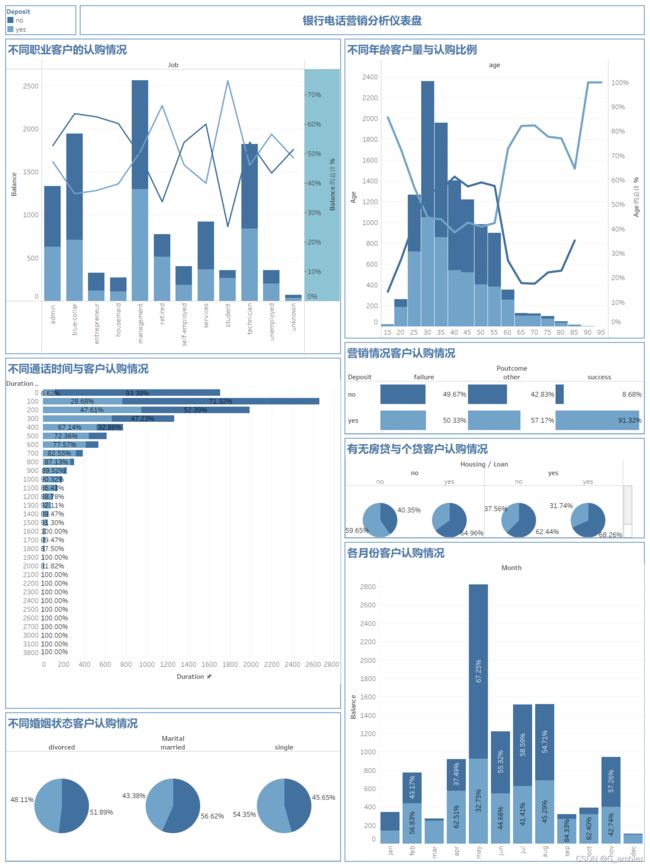

4、仪表盘

根据Excel数据透视表的数据透视图图,再通过Tableau对数据进行进一步可视化并创建仪表盘,以求更加直观简洁的反应数据。

5、结论总结

5.1 营销建议

从以上分析结果可得,为推广定期存款产品,银行在目标客群的选择上可以更加精细化。在客群的年龄方面,加大年龄在18-25岁或60岁以上的客户推广力度;在职业方面,对收入不固定群体加大推广,如学生、退休人员、待业人员、管理人员等,更容易获得意向客户;在婚姻状态方面,单身的客户会更倾向于办理定期存款业务;在受教育水平方面,受教育水平越高,则客户认购定期存款产品的意愿或意识最高。

从客户的存贷款情况上看,银行应重点开拓没有房贷和其他个人贷款的无失信记录客户,这部分客户没有定期还款的压力,手上的资金会产生储蓄的理论需求。

而从银行自身的营销动作上看,增加与客户沟通的频次并非首要目标,更能体现效果的是增加单次沟通的通话时长,业务人员应延长通话时长,加强对客户的沟通与推广。且从上一次营销活动结果上看,结果成功的客户应作为重点的营销目标人群。

5.2 目标人群

- 年龄:考虑将18-25岁和60岁以上的客户作为目标群体;

- 职业:减少向蓝领、企业家、服务人员、技术人员推荐业务产品;而将学生和退休人员作为重点的营销目标群体;

- 通话时间:将通话时间高于600秒的客户设为营销目标群体;

- 上一次营销活动结果:结果成功的客户作为重点的营销目标人群;

- 婚姻状况:单身的客户更倾向于办理定期存款业务;

- 贷款:没有贷款的客户比较容易开设定期存款业务。

5.3 营销策略

- 上一次联系月份:营销活动主要集中在2月、4月、5月、11月,下一次营销活动可以参考2月、5月营销活动的经验;

- 通话时间:通话时间越长,客户办理业务可能性越高,所以建议在通话期间为潜在客户提供有趣的业务问答方式,来增加通话时间,并以此多介绍存款产品,最终提升营销活动效率;

- 上一次营销活动结果:活动结果成功的客户更容易办理定期存款业务,所以可以制定合理的营销策略,提高营销活动的成功率。