奔驰与蔚来,“联姻”只是传闻?

继比亚迪与丰田,小鹏汽车与大众,零跑汽车与Stellantis陆续展开或传出合作机会之后,近日蔚来也被曝出正在与奔驰进行合作洽谈。

这意味着,在新能源尤其是智能电动时代,传统外资车企占据技术主动权(所谓的技术换市场)的合资时代,已经彻底结束。

有消息称,梅赛德斯-奔驰正在寻求向蔚来注资,以换取后者的共享换电技术与其他技术研发能力。对此,蔚来称相关报道“不属实”,梅赛德斯-奔驰则回应称,目前没有与蔚来合作的计划。

不过,有消息人士指出,目前,由于奔驰的股东名单中已经有两家中国车企(吉利、北汽)这意味着,该公司需求考虑如何平衡三家车企之间的关系。

此外,奔驰的技术研发和战略团队也提出了反对意见,原因是,这可能会对公司的品牌形象产生负面影响。过去几年,这家全球豪华品牌车企,在不断强化中国本土的技术研发投入,包括在高阶智能驾驶赛道的本地化落地。

强化本地研发

今年初,奔驰官方表示,将在中国启动L3级有条件自动驾驶的测试,中国本土研发部门的专家团队将深度参与到DRIVE PILOT针对中国路况运行的系统优化中。

一年前,奔驰宣布,将在辛德芬根投资约2亿欧元建设一个新的软件中心,约750人的团队规模(全球计划新增约3000人,最终目标是1万人),目标是在2024年之前将自研的MB.OS操作系统推向市场。

同时,奔驰也首次明确软件自研的定位:“我们负责软件架构和集成,同时还要更多的合作伙伴负责部分软件模块、应用软件的开发。”该公司相关负责人表示。

此前,在智能驾驶方面,奔驰选择英伟达Drive AGX Orin作为MB.OS的标配计算平台。同时,在软件层面,两家公司也将深度联合开发。

不过,有消息称,由于英伟达(作为Tier0.5角色)在软件开发方面的进度并不顺利,导致奔驰内部在考虑更多的可能性。毕竟,奔驰在全球率先释放获得政府主管部门许可的L3级自动驾驶,但在中国市场,奔驰的量产系统仍停留在基础L2级辅助驾驶。

而智能化,是本轮外资车企寻求对外合作,尤其是与中国车企进行深度合作的关键因素之一。有消息称,目前,奔驰正在考虑不同的合作伙伴来进行项目并行开发,最终选择最佳量产供应商。

比如,奔驰早前参与投资的Momenta,该公司的高阶智能驾驶同样基于英伟达平台,并且已经开始在中国市场实现整套软件系统的量产交付。

本地化技术研发也成为传统外资品牌抢占中国市场的关键所在。“过去仅仅依靠海外研发、中国落地的模式,已经不适应智能化的发展趋势。”业内人士坦言。

2021年10月,戴姆勒在中国北京的全新“中国研发技术中心”正式开始运营,投资11亿元人民币,进一步加强其在全球最大汽车市场的本地化技术研发能力,并加快本地车型的开发。

去年3月18日,梅赛德斯-奔驰宣布在上海成立研发中心,进一步扩大在华研发布局,聚焦智能互联、自动驾驶、软件及硬件开发和大数据等领域。

按照计划,上海研发中心将着力于招聘和培养本土人才,并借助软硬件集成研发及测试和验证,提速在中国的智能互联和自动驾驶本地化研发进程。

此外,原安波福主动安全及用户体验事业部亚太区技术总监王忻,正式出任戴姆勒大中华区网联及自动驾驶研发副总裁。同时,王忻在安波福的数位旧将也陆续加盟奔驰。

这也是奔驰首次在中国设立面向智能化的专职研发副总裁岗位,这既是公司战略布局所需,也是应对本地化研发的关键部署。

此前,官方信息是,到2023年底,奔驰在中国的研发团队规模将增长2000人左右,较2020年增长近一倍。

不过,今年9月开始,安波福对王忻等数位加盟奔驰的核心研发人员发起了竞业限制纠纷诉讼。这是目前汽车智能化赛道最为常见的问题,也是各家外资车企强化本地化研发将会遭遇的困境。

但,据消息人士透露,目前奔驰上海研发中心是这家外资豪华品牌车企在中国最卷的研发团队。“和之前北京研发中心有着巨大的差别,更偏向供应商风格,加班氛围盛行。”

目前,奔驰中国正在加紧高速NOA的落地,这是目前中国市场各个品牌车型在智能化功能上的“标配”,也是进阶城区NOA的关键一步。

奔驰公司首席执行官Ola Kaellenius此前表示,该公司将以全球最大的电动车市场-中国为中心。其中,如何确保满足中国市场消费者的特别需求,尤其是在车内空间布局以及电子化(智能)方面。

按照此前规划,2025年奔驰基于下一代模块化架构平台(MMA)打造的新生代豪华车型和基于MB.EA纯电平台打造的核心豪华车型将在北京奔驰投产,也将在中国市场率先上市。

而到目前为止,在中国市场,能够在电动化、智能化,尤其是车主(车型销售价位)定位方面,蔚来是目前最符合奔驰定位的细分市场。

高工智能汽车研究院监测数据显示,以今年1-8月中国市场交付新车数据为口径,蔚来品牌新车交付均价为49.95万元,而奔驰仅为41.53万元。这意味着,BBA在中国市场长期垄断的豪华车市场,已经被中国车企不断攻占。

在今年的德国慕尼黑车展期间,Ola Kaellenius公开表示,奔驰看到了中国市场的增长机遇,希望抓住这一机会窗口期,因为越来越多的潜在消费者开始进入豪华车市场。

高工智能汽车研究院监测数据显示,今年1-8月,中国市场乘用车在30万元以上价位的新车交付量同比增长27.78%;40万元以上同比增长30.15%,均大幅高于整体市场增速(3.55%)。

同时,Ola Kaellenius认为,中国本土汽车厂商的创新活力已成为“汽车行业的驱动力之一”。有意思的是,在今年4月的上海车展期间,这位奔驰的CEO就被媒体捕捉到其与蔚来汽车CEO李斌的会面场景。

图片来自网络

按照奔驰对外的披露,Ola Kaellenius正在与包括李斌在内的多位行业同行进行定期对话。而这种对话,符合传统汽车制造商与新参与者之间更密切合作的趋势。

抱团抗衡特斯拉

目前,新势力的难点,在于持续的资金来源、销售网络的继续扩大以及平台化的规模效应。而这些要素,正是传统汽车制造商的优势。

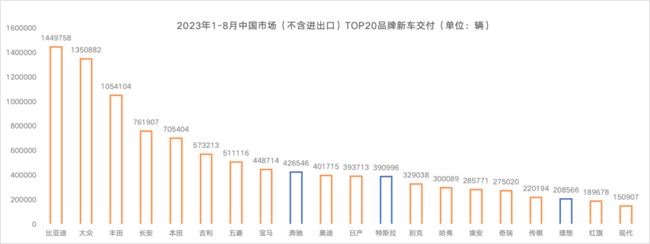

高工智能汽车研究院监测数据显示,今年1-8月中国市场乘用车交付量排名前十的车企,仍是传统品牌。而作为中国本土新势力的代表,理想暂时排名第18位(20万辆左右),距离TOP10(40万辆级别)还有不小的距离。

而对于奔驰来说,特斯拉已经在中国市场形成「超车」之势。截止8月底,特斯拉今年在中国市场的新车交付已经接近40万辆(同比增长近7成),与奔驰的差距已经不足4万辆。

有意思的是,此前一位奔驰车主在社交平台分享置换特斯拉的经历时,特别强调,“透明高效的服务以及智能的驾驶体验”是吸引自己的地方。

不过,颇为讽刺的是,今年,美国加州机动车辆管理局(DMV)向梅赛德斯-奔驰颁发了加州首张自动驾驶车辆部署许可证,批准奔驰的驾驶辅助系统“Drive Pilot”可在指定高速公路上无需驾驶员介入。

从功能定义来看,Drive Pilot属于L3级自动驾驶;而到目前为止,特斯拉的FSD仍需要驾驶员的全程监管。不过,奔驰的Drive Pilot并没有实现规模化的销售,并且这套系统的硬件架构也并非自研(更像是拼凑)。

就在本月初,奔驰对外亮相了全新CLA级量产版车型,这是基于MMA架构打造的首款车型,有望同时推出纯电动力和燃油动力车型。新车计划于2024年发布,并有望在同年上市。

其中,纯电动力车型将搭载后轴电机,最大功率175kW(238马力),电池容量89.6kWh,WLTC工况续航可达750km,每百公里能耗12kWh。此外,MMA平台还将支持800V超充。

「挑战特斯拉的行业地位」,被视为这款新车的首要目标。同时,在中国市场,如果想要在成本(尤其是智能化技术开发)上抗衡特斯拉,奔驰就必须与更多的本土供应商甚至是车企合作。

这一点,也可以从同为德国车企的大众集团,选择与本土供应商(地平线)/车企(小鹏、上汽)合作开发高阶智能驾驶系统看出端倪。

平台架构、软件技术和供应链方面的合作,是双方互补的关键要素。同时,优化合作各方的开发和采购成本,并创造更好的协同效应。

要知道,特斯拉在2023年投资者日上,已经明确了在其下一代新能源车上实现降本50%的目标。而此前,奔驰对旗下产品组合的大幅缩减策略,在某种程度上也是为了进一步降低成本。

这意味着,奔驰在中国的本地化战略,将会有更大的动作。同时,对于征战海外尤其是欧洲市场的中国车企,也需要合作伙伴的助力。而这些企业的共同「对手」,都是特斯拉。