2023年Q1美团财报解读:拨开云雾 始见月明

原文出处:走马财经

5月底,随着京东、阿里巴巴、腾讯、快手、拼多多、美团等相继发布财报,中国互联网主流大公司的财报发布季结束。

一方面他们体量够大,另一方面他们要么深耕零售,要么与零售、消费息息相关,且总体上仍然是中国经济中最有活力的部分。

通过这些公司的财报,我们可以更直观地感受到中国经济的脉搏。

5月25日发布财报的美团,则因其扎根本地消费,连接数以千万计的沿街小店和数以百万计的可爱骑手,以及数以亿计的消费者,理应更加受到我们的关注。

民以食为天,美团服务的是人类最本能的消费需求,连接的商家是社会上颗粒度最细的商业组织,骑手岗位则是缓解当下颇为棘手的就业压力的绝佳容器。

可能在某种层面上,美团的财报能够反映中国经济和内需最后的韧性。

本文将主要围绕以下几个部分展开:

美团整体业绩快评;

核心本地商业业务进展及发展趋势;

新业务进展和未来展望;

美团零售的护城河与可能性;

科技投入会在哪些方面影响美团的未来;

如何看待美团的价值。

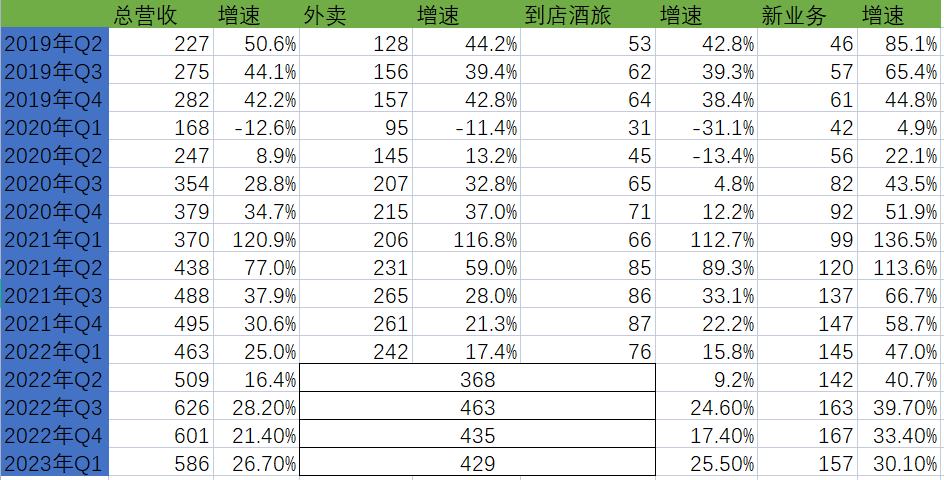

1、业绩表现超市场预期

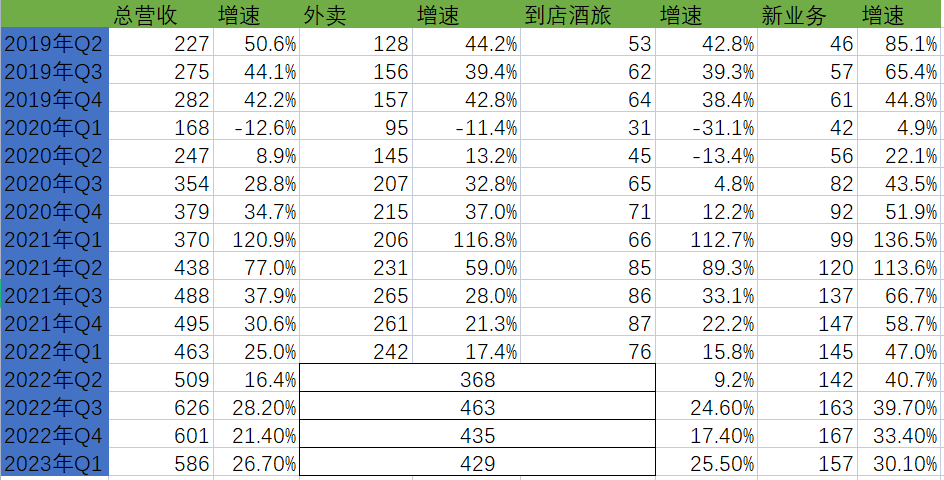

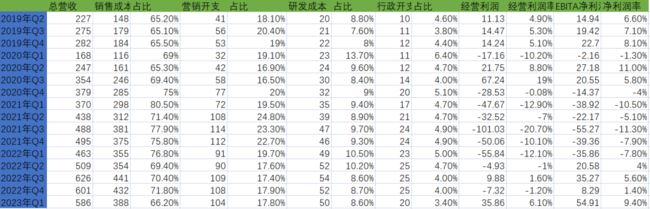

根据彭博分析师综合预期,美团一季度营收574.82亿,非国际会计准则下经调整净利润19.34亿。财报显示,美团一季度营收586亿,非国际会计准则下经调整净利润54.91亿,均超市场预期,尤其是净利润远超预期。

本季度营收同比增长26.7%,去年一季度同比增长25%,基数并不低,因Q1疫情影响很小,影响较大的是Q2,考虑到美团的体量已经不小,这样的同比增速在中国互联网公司中已非常难能可贵。

环比微降2.5%,一季度有春节因素影响,本身还是淡季,这一环比下降幅度更加令人惊喜。

美团的利润大幅增长,也得益于互联网行业降本增效的主旋律;但更重要的,则是依赖营收大幅增长的经营杠杆作用。实际上,在某些方面它不仅没有缩减支出,还大幅增加了开支。

比如营销支出同比就增长了14.3%,这在中概股中显得颇为另类,几乎所有中概股营销支出同比都在缩减,由于营收大幅增长,该部分支出的营收占比仍然维持在8.6%的较低水平;

研发也维持历史高位的单季度50亿元,同比保持增长;

一季度销售成本占比66.2%,这一比例是过去11个季度最低,同比下降10.6个百分点,环比下降5.6个百分点,得益于商品组合结构变化、超强的成本控制以及履约效率提升;

行政开支控制较好,同比减少3亿,营收占比下降1.6个百分点。最终经营利润35.86亿,经调整净利润54.91亿,均同比扭亏为盈。

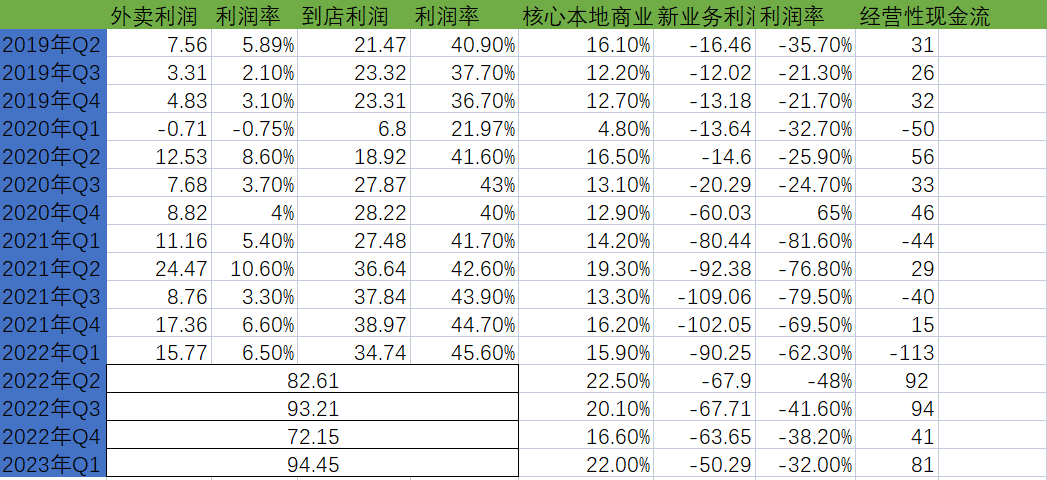

受上述因素影响,美团一季度经营现金流达到81亿元,由于季节性因素,一季度是美团经营现金流的淡季,它2019年-2022年的一季度经营现金流都是负的,更早之前的年份一季度应该也是负的,因为那时候它还在投入期,我们有理由期待2023年经营现金流会表现不错。

2、核心本地商业业务进展和发展趋势

美团核心本地商业包括外卖、闪购构成的即时零售业务,以及到店餐饮、到店综合、酒店旅游和民宿、票务组成的本地生活业务。

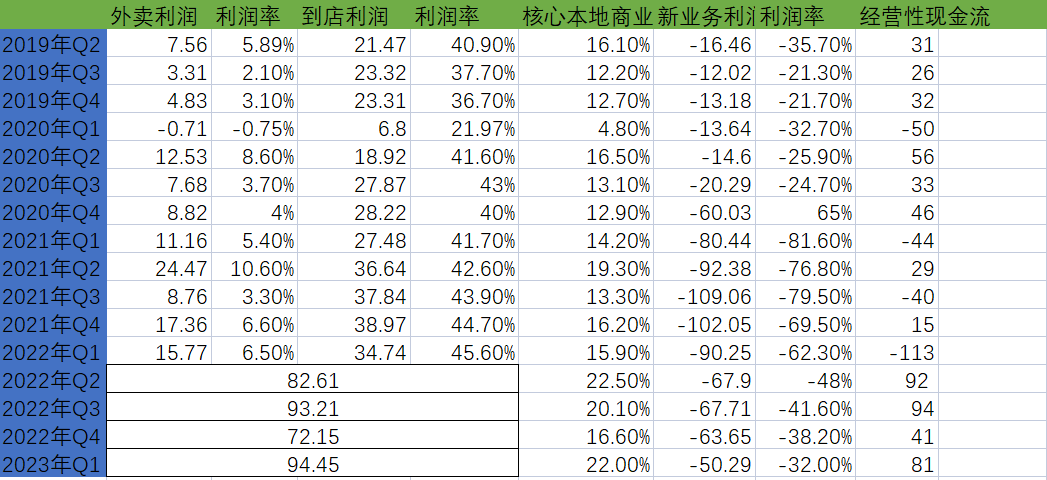

一季度核心本地商业的经营利润94.5亿,利润率22%,处于较高水平。据我们了解,到店酒旅业务的经营利润率仍达到45-50%区间,完全未受抖音入侵本地生活影响。

当然,美团从3月份开始陆续加码短视频、直播等内容化建设,同时在4月份全国上线“特价团购”业务,加注爆品深折扣团购,同时对于部分品类的三线及以下城市降低了订阅费的门槛,还加大了向商户返佣的力度,战略性地降低了到店酒旅业务的经营利润率,目的是助力中国线下实体经济复苏,帮助商家群体拓展经营渠道和营销方式,同时满足价格敏感型消费者对深折扣单品的需求。

2.1 外卖和闪购

我们先来看外卖。

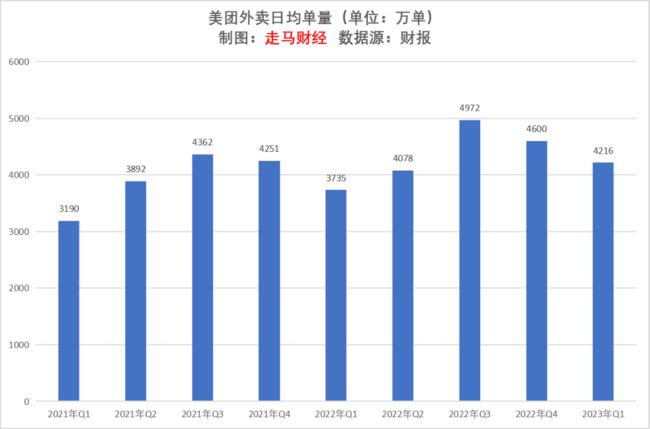

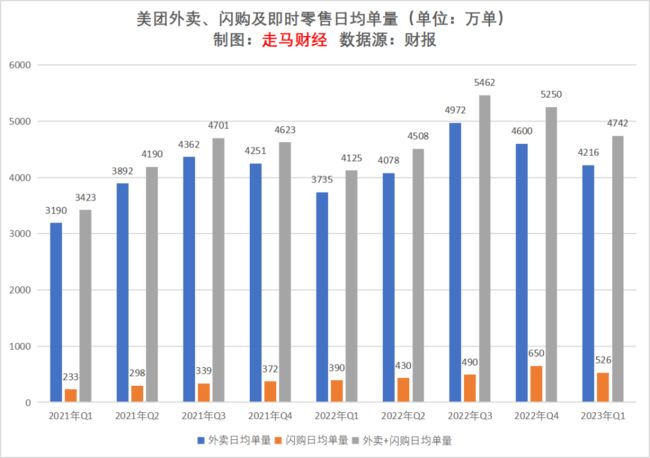

管理层在财报后披露,一季度闪购单量占即时零售的比重达到11.1%,一季度即时零售日均单量为4742万单,由此可以推算出外卖日均单量4216万单,这一数据比去年同比增长12.9%。

具体而言,一月份同比受到负面影响,因为今年春节在1月而去年在2月,今年春节是疫情终结后的第一个春节,许多商户选择提前歇业与家人团聚,骑手和消费者也有不少提早返乡过年,且休息时间较往年略长,可能因为1月份仍有疫情感染余波,而去年春节很多人还在就地过年,不过二月份供需快速恢复,三月份外卖订单量反弹超预期,达到20%以上。

一季度外卖单量12.9%的增速并不十分强劲,除了上述因素之外,另一个重要原因是,低客单订单受负面影响。一方面,就业不景气影响了低客单消费者的需求,另一方面疫情以来消费补贴减少,疫情结束后该政策延续,对价格相对敏感的人群,会选择出门堂食或是自己做饭。

管理层在财报后表示,低客单订单对于规模效应非常重要,是提升物理半径内订单密度和履约效率的重要因素,因此,四月份以来美团加大了对低客单订单的补贴力度,这部分需求也迅速恢复,二季度将延续三月份以来的高速增长,甚至会更快。

此外,美团还提升了补贴效率,通过技术使得补贴更有针对性,并在神券节的基础上,推出了“神抢手”活动,还通过美团官方直播以及商家、达人直播的方式,释放更多优惠券,推动消费者对非即时订餐的需求。

4月18日的神券节直播,带动全平台外卖订单同比增长近50%,外卖DAU同比增长达到75%,瑞幸生椰拿铁当天单杯销量突破150万杯,蜜雪冰城当天外卖销售额破亿,卖出超1500万杯饮料。

这些数据看起来很惊人,但你以为有流量曝光就能做到吗?

答案是不可能。

因为外卖兼具商品和服务零售特性,服务的意思是,它受到店员叠加配送员服务能力的限制。

我们可以想象一下,蜜雪冰城当天卖出超过1500万杯饮料,假设全国1.5万家店,平均一家都能卖出1000杯,这样的体量需求,如果商家没有平台方对骑手提前的组织配合,如何确保当天的服务体验。

如果不能保证用户体验,订单越多可能越是灾难。

这再一次向我们展示了,外卖业务的护城河:新进入者需要在用户心智、用户规模、商户规模、履约能力四个方面全面领先,才有可能超越现有的领先者。

那是挺难的。

同时,这些案例又向我们展示了,外卖业务新的可能性。即它可以利用短视频、直播这类新的内容形式做营销,创造增量需求。

简而言之,就是外卖平台可以利用自身或是外部流量做内容(短视频+直播)、搞营销;内容平台却无法利用自身流量做外卖。因为履约才是关键,而它几乎无法逾越。

如果我们了解这一点,会对外卖业务的稳定性和向上空间更有信心。

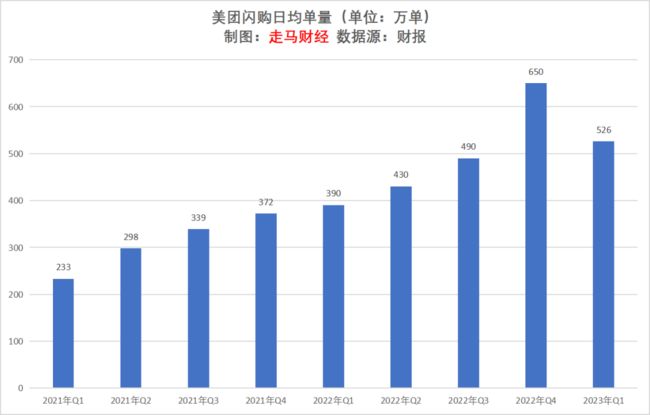

一季度闪购日均达到526万单,同比增长约35%,很棒的速度。环比下滑19.1%,完全可以接受,因去年Q4受益于疫情爆发,消费者疯狂囤货和买药,这种情况不是常态。

一季度闪购单量较去年Q3仍有约7.3%的增长,而外卖日均单量4216万,较去年Q3则有15.2%的下滑,这表明外卖业务已相对较成熟,而闪购则处于青春期,仍在高速成长中。

虽然疫情已经褪去,但是美团闪购万物到家的心智基本已经形成,且闪购比外卖更有弹性,不像外卖受困于厨房生产能力,这使得它在节日营销方面可以大施拳脚。

比如在春节,展开年货节促销,在情人节、五一等重要节点,都可以推动特殊品类的节日营销。

美团当下并不急于通过闪购盈利,仍在进行较为激进的消费补贴,且大力引入新的优质商户。根据财报,一季度闪购商家比去年同比增长了30%,我们非常确定,这是飞轮的起点,因为更多的商家将带来更多的竞争,使得商品价格更趋合理,让消费者受益,同时刺激更多的需求。实际上据我们观察,闪购业务目前仍处于供给匮乏阶段,尤其是城市偏远地方,以及夜间时段,更多的供给会更好地满足消费者本已存在的需求。

更值得注意的是,由于外卖业务巨大的规模,它创造了一个规模效应的履约成本优势,使得闪购业务在推进用户补贴时可以更加激进,也更具灵活性。

总而言之,闪购业务仍然,而且将不断拓展市场份额,如果闪购业务最终没有再造一个外卖,我们会非常惊讶。

一季度外卖+美团闪购构成的即时零售订单合计日均4742万单,同比增长14.9%,这并不是常态,二季度我们会看到速度大大加快,不只是因为去年Q2基数相对略低——其实去年Q2真正受大影响的是到店酒旅业务,到家业务影响不大,主要因为美团采取更积极的用户补贴策略和闪购规模越来越大。

2.2 到店酒旅

根据2019-2021年年报,美团外卖的总货币化率(包含配送费用,计算方法为外卖年度收入/外卖年度GTV)分别为:14%、13.6%、13.7%。

2022年不再披露单独的外卖年度收入与GTV,我们无从得知,但是粗略估算货币化率应该在13.7%-14%之间,因为外卖业务的货币化率在2019年就基本上成熟了。

根据2022年一季度数据,外卖日均3735万单,闪购日均390万单,彼时外卖客单价大约50元,闪购大约80元,可以计算出各自的季度GTV分别是1681亿、281亿,2022年Q1外卖营收242亿,可以计算出该季度外卖业务货币化率为14.4%——一季度外卖货币化率通常较高,闪购大约10%(闪购1P订单占比低于外卖,因为商家会有更多比例自配送或选第三方配送)。

我们假设该外卖货币化率在2023年Q1与去年Q1持平,客单价大约52元,因为美团推进了团餐订单且外卖单价本身在缓慢增长,那么可以粗略估算出外卖今年一季度收入大约284亿元。

美团闪购订单客单价大约85元——管理层透露Q1闪购客单价环比同比均提高,货币化率大约10%,那么闪购一季度的营收大约是40亿。

由此可以推算出到店酒旅业务营收大约429-284-40=105亿,去年同期76亿,同比增长约38.2%,较2019年一季度则增长了133%。

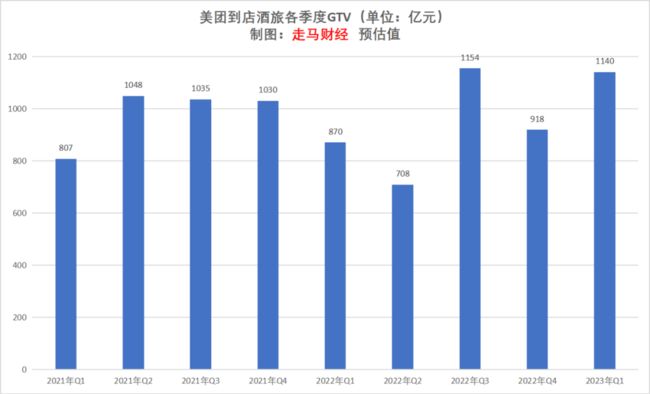

根据我们内部跟踪的数据,2023年Q1到店酒旅GTV大约1140亿,同比增长31%。增长速度远超一季度住宿和餐饮业整体13.6%的增速。

从上图可以看出,2023年中国餐饮住宿行业规模刚刚超出2019年Q1约20%,美团到店酒旅业务收入已经是2019年Q1的2.33倍左右。

当然,单纯的线上餐饮住宿行业增速应该也远超过13.6%,但是美团约38%的增速大概率超越市场整体增速,或者至少维持同步,也就是说美团在该领域并没有丢失市场份额,甚至可能在增加。抖音的高增长,整体而言抢的并不是美团的份额,而是线上化率提升的新增量,长期来看,美团还可能也是受益者。

美团管理层已经明确表示,到店酒旅业务会逐渐牺牲部分利润,追求GTV规模、营收和市场份额。但一季度到店酒旅的经营利润率并没有下降,仍维持在45%以上的历史高位,而二季度则主动加大了对商户和消费者两端的补贴力度,捕捉这个行业大幅反弹的机会。

3月份以来,美团新推出的“特价团购”栏目开始全国铺开,这是针对特价爆品营销需求推出的新栏目,可以满足价格敏感型消费者屯券和搜集低价商品的需求,也可以满足商户打造爆品引流的需求。

此外,美团新推出的短视频、直播业务也在AB测试阶段,目前已经向部分商户开放,且美团还有自己的官方直播,消费者在美团APP通过搜索“美团直播”已经可以直接进入美团直播界面,日常搜索商品时,如果对应店铺正在直播,也会在商品界面有悬浮窗推广直播入口。

面对经济复苏的机会,美团还针对三线及以下城市部分类目降低了订阅费门槛,加大了给商户的返佣比例,亦提高了消费者补贴比例,并通过技术优化补贴效果。

以上措施当然会降低到店酒旅业务的经营利润率,但也会大幅提升平台的用户粘性、商户友好度、首选一站式本地生活服务平台的用户心智。

抖音进入本地生活领域的两大武器,一个是低价,一个是流量。目前美团通过商户补贴、消费者补贴、特价团购等措施,正在把低价的标签进一步强化,使得美团同时满足最丰富的供给和最具性价比的价格的用户需求。

除此之外,降低整个平台的运营成本,也是某种形式的用互联网反哺实业,助力经济复苏的绝佳方式。

美团伴随中国经济过去12年强势发展的进程崛起,既有责任,也有意愿助力实体经济回暖回春,实体经济犹如源头活水,只有这口活水的池子更大、更清、更亮了,像美团这样的互联网平台才有可能走得更远、发展更快。

客观上,美团大幅降低平台运营成本,也会为行业树立新的标杆,这将使得新进入的平台更难获取用户心智,也更难以盈利。

至于流量方面,美团增强了短视频、直播等新兴的内容营销方式,帮助商家拓展新的营销渠道,这当然不足以弥补与短视频平台的流量鸿沟,但是我们倾向于认为低价的用户心智是第一位的,GTV是优先事项。

这些措施看起来效果还不错,管理层在财报后表示,二季度到店酒旅业务录得强劲增长,且GTV增速远快于收入增速,五一期间酒旅旅游业务的GTV增长更是超过2倍。

从一季度增速和二季度预期来看,我们可能需要拥抱的一个事实是:美团到店酒旅业务可以在接纳抖音、快手等新进入者的前提下快速发展。

3、新业务进展和未来

一季度新业务营收157亿,同比增长30.1%,基本符合预期。

本季度新业务经营亏损大幅缩窄至50亿,亏损率32%。接近2019年Q3-2020年Q3的理想状态:亏损率控制在25%左右。

实际上,闪购原先属于新业务,该业务目前的亏损率可能在5-10%之间,如果该业务仍在新业务中,新业务整体的亏损率应该已经下降到30%以下了。

新业务中最值得关注的,当然是商品零售业务。闪购本属于商品零售,但是划入了本地核心商业,在此不表。剩下的部分最值得讨论的,是美团优选和美团买菜。

这两个业务非常有趣:他们简直像一枚硬币的两面,又像是异卵双生姐妹,内核相同,但是外观迥异。

3.1 美团优选

美团优选有点像是次日达版的“美团买菜”:它们的品类结构高度相似,生鲜为主,日用快消为辅;它们的商品标签高度相似,都是超级爆品,只有那些需求广泛的单品,才有可能进入优选/买菜的仓库,个性化、小众单品毫无意义;它们的商品组织形式也高度相似,都有产地仓、城市大仓,通过点对点物流运输,都需要冷链运输,美团买菜遍布城市的前置仓,其实也类似优选的团点,只是买菜覆盖的富人有能力和意愿支付配送到家的费用;对于原本接受跨城3天物流的低线市场用户来说,优选就是他们的“美团买菜”。

所以你看,这两个服务最大的区别是:覆盖人群差异。

目前阶段,美团优选可能需要继续修炼内功,一方面社区团购业务的复杂性非常高,美团优选目前和多多买菜位居行业前二,这个结果已经超出预期,因为美团是完全的新进入者。另一方面,社区团购行业自身的发展势头也在减缓,不计成本地增加投入,ROI不好看。

但是,从长远来看,我们认为优选业务具备战略价值。它是美团向更广阔的低线城市用户渗透的试验场,也是发展实物电商的桥头堡。

过去两年多,美团优选的总计交易用户已达到4.5亿,这基本上接近美团外卖的用户规模了。

4.5亿人中,估计有三分之二以上是三线以下城市的用户,这对于美团的到店酒旅业务在底线市场扩张是有益的,且可以产生交叉协同。

更重要的是,优选这个业务本身,是零售业务里非常特殊的一种:它追求极致性价比、超级供应链、同时又极端考验成本控制,且用户可支配收入相对有限,这等于逼迫你在一块盐碱地种出希望的种子来。

3.2 美团买菜

美团买菜一季度GTV同比增长超过50%,远超同业,且正在开拓新的城市。

疫后复苏,消费者拥抱线下,对前置仓行业有利有弊。总体上利大于弊,因为经济变好点,愿意使用这种高品质服务的人群才会更多。

在跑通UE模型的情况下,美团买菜可以具备很强的复制能力,到新的省分,到新的城市,甚至可以到新的国家。

美团买菜不就是线上版的山姆会员店、Costco吗?山姆会员店、Costco可以全球扩张,中国的前置仓赛道胜出者——这可能是大概率——为什么不能最终走出国门呢?

梳理美团的子业务,外卖、到店酒旅和买菜可能是最适合国际化的三项业务,当然就团队能力而言,外卖才是最有竞争力的,但买菜所在的商品零售行业,是空间最大的,Costco只在线下开店,47年时间将营收做到2000亿美金以上,市值也超过2000亿美金。

4、美团零售的护城河和可能性

美团零售的护城河,就是外卖的护城河,展开来说,就是万物到家即时零售的护城河。

大家不要忘了,餐饮零售是计入社零统计数据的。

外卖兼具商品零售和服务零售的特性,因需要餐厅服务人员即时服务。

美团的零售业务包括服务零售和商品零售。

服务零售包括到店酒旅、单车、打车、充电宝等同城服务,外卖作为半个服务零售的成员,为整个服务零售业务赋能:用户输送、会员交叉销售、生态心智塑造,这条河道相对较浅,美团在该领域的护城河也不太深,它基本上是个开放的永续竞争的市场,低价和商品丰富度是最大的竞争力。

商品零售业务则包括美团外卖、闪购、美团优选和美团买菜,以及存在感不强的美团电商。

目前(截止2022年底)整个商品零售业务的规模大约:外卖大约8000亿、闪购大约1350亿、优选大约1300亿、买菜大约220亿、电商大约80亿,合计大约10950亿,外卖这个大品类占比73%。

中国社零大约44万亿,美团占比约2.5%。

一般的电商平台,核心品类占比基本在20-30%之间,参考京东、阿里、拼多多、快手、抖音等,正常来说美团这样一个品类占据73%是不合理的,我们很难想象美团可以接受它始终只能做外卖这一个品类。

所以,商品零售的不断尝试是必然的,哪怕阶段性失败,比如美团电商(团好货)这样尝试了许久也没有摸索出具体的道路来的业务,还是得屡败屡战。

而美团买菜其实就是在美团小象生鲜项目失败后孵化出来的,所以我们需要有耐心。

而如果美团有幸将核心品类外卖的平台占比下降到30%以下,那可能意味着它的零售业务真的做成了。

5、科技投入会在哪些方面影响美团的未来

美团现在一年的科研投入基本上在200亿以上,占其收入的比重接近10%,这个比重看起来不高是吗?

如果你把美团外卖的配送费用剔除掉试试看——毕竟配送只是过一下手,最终是到骑手的身上去了——比例可能就高达15%以上了,这个比例挺高的。

科研投入除了日常涉及的平台运营、系统推荐、人货匹配、高并发需求处理、智能调度等等外,最重要的是自动驾驶车、无人机技术的研发,寄希望于在履约方面发挥作用。

人工智能是大势所趋,而自动驾驶、无人机是人工智能在消费品领域的重大支点。如果这一领域取得突破,不仅有机会降低美团的履约成本,也有望提升用户体验,提高履约的确定性,同时它还可能改造物流行业,使得中国整个商品的物流流通成本下降,哪怕是1个百分点的下降,就可以创造出超千亿的价值。

根据中国物流与采购联合会数据,2021年社会物流总费用16.7万亿元,占GDP14.6%。而在2020年,美国物流总成本占GDP比例为7.4%。这里面的差距当然不全是技术造成的,但是中国物流行业技术落后也是不争的事实,而置身商品零售行业的电商平台都有责任去改造这一点。

人工智能与美团的结合,可能在另一个领域发挥作用,那就是对话式人工智能,也就是现在很火的ChatGPT类应用。

如果未来通用人工智能出现,人机交互的入口很可能会变成AGI,交互方式是语音,这在点外卖、订酒店、购物方面都是很自然的行为。

如果未来真的发展到这一天,基于流量撮合交易,赚取广告为主的平台将受到较大的挑战,因为AGI会攫取这广告收入的一部分,因为决策者不再是这些种草平台,而是AGI,而在交易、供应链、履约方面提供深度服务的平台受到的影响将会很小。

当然,如果这些平台自己开发出AGI,或者是自己行业的小模型,也有望攫取整个行业的广告份额。

目前美团内部已经有团队在开发大模型,王兴自己也投资了老搭档王慧文的创业公司“光年之外”。

这可能为美团在这一新的领域做好准备,或者至少不至于被“卡脖子”。

6、如何看待美团的价值

截止5月25日收盘,美团市值7865亿港币,大约7086亿元。

核心本地商业一年大约能有500亿的经营利润能力,账上有1115亿现金及现金等价物,剔除这部分,相当于给核心本地商业11.9倍市盈率。

而根据核心本地商业的盈利能力和增长水平,单单是核心本地商业,悲观行情下估值也应该在7500-12500亿之间,对应133-222港币。

拆开来看,光是即时零售今年也有大约220亿笔,这是一个赢家通吃、稳定性接近微信的领域,年收入增速25%以上,给予35倍市盈率都算低估。

也就是说现在的估值连外卖+闪购当下的价值都没给到,其他全是白送。

当然,现在市场可能也不看这些。这么好的财报,市场大跌回应,仅仅因为二季度指引到店OPM战略性下降。

投资人可能要暂时忘掉利润、忘掉估值这回事。

美团目前也没打算留着利润,外卖加大补贴,到店酒旅加强商户、消费者两头补贴,新业务补贴开拓市场,它还是奔着成长去的。

有趣的是,当下的中国互联网公司都在试着将利润投入实体经济,试图做大整个,拼多多做百亿生态,阿里巴巴1拆6+N,淘天集团的利润将投入电商业务做大用户、商户和市场规模,京东加码百亿补贴,快手、抖音转型货架电商。

今年的中国零售业,可能是最近3年最有趣的一年。

所有人摩拳擦掌,大家都明白:将利润投向实体经济,未必就能活好;但是不这么做,一定活不好。

为有源头活水来,互联网公司算是彻底想明白了。