英特尔:处理器王座不再,AI战溃不成军

英特尔于北京时间2024年1月26日上午的美股盘后发布了2023年第四季度财报(截止2023年12月),要点如下:

1、核心数据:数据超预期,实际经营面符合预期。英特尔在2023年第四季度实现营收154亿美元,略超市场预期(152亿美元)。本季度收入环比继续提升,主要得益于PC客户端业务的回暖。英特尔在2023年第四季度净利润为26.69亿美元,同比扭亏为盈,超出市场预期(9.57亿美元)。利润端表现,主要是重组及其他费用变动导致。

2、各项业务情况:客户端向好,数据中心难见增长。客户端业务和数据中心及AI业务是公司最大的收入来源,两者合计占比达到80%以上。

1)客户端业务:受益于PC市场从底部回暖,公司PC客户端业务也有明显的增长,本季度客户端营收88.44亿美元,同比增长33.5%,超市场预期(84.55亿美元);

2)数据中心及AI:虽然数据中心市场红红火火,但英特尔却难见增长,一直维持在40亿美元的收入水平。CPU潜在市场正在缩小,而公司还受到竞争压力和库存修正的影响。随着对手的陆续入局,公司竞争压力仍在增加。

3、英特尔业绩指引:2024年第一季度预期收入122-132亿美元(市场预期142.7亿美元)和毛利率40.7%(市场预期42.5%)。收入和毛利率双双不及预期,主要是部分业务竞争加剧,导致公司的业绩表现有所下滑。

整体来看:

从数据来看,英特尔的收入和净利润双双超了市场预期。但海豚君认为,公司本季度业绩在经营面整体是符合预期。净利润表现明显好于市场预期,主要是重组等其他费用的影响。若剔除该影响后,公司经营面的利润与市场预期基本接近。

细分各业务来看,公司本季度客户端业务继续向好,也符合PC市场底部回暖的行业表现。但市场另一个关注点,数据中心本季度仍未见明显增长,显露出公司竞争力不足的表现。

结合下季度的业绩指引看:公司预期2024年第一季度预期收入122-132亿美元(市场预期142.7亿美元)和毛利率40.7%(市场预期42.5%),两项数据均有明显的下滑。虽然其中有部分是季节性因素的影响,但幅度上也透露了公司部分业务在一季度面临再次下滑的情况。

海豚君曾在《英特尔:AI PC,是 “牙膏厂” 的救命稻草吗?》中提到,“英特尔的数据中心及 AI 业务的增长陷入了停滞,这主要是公司在市场中的地位被弱化。数据中心业务的收入在三家厂商(英特尔、英伟达、AMD)中的占比从 70% 下降到 20%”。随着竞争对手的陆续入局,英特尔在数据中心市场的收入份额将继续下滑。本季度的财报再次印证了这点。

牙膏厂已经不再领先,更需要奋起直追,通过产品力的提升才能在数据中心及AI的市场中立足。否则,只会被甩得越来越远。

以下是详细分析

一、核心数据:数据超预期,实际经营面符合预期

1.1收入端:英特尔在2023年第四季度实现营收154亿美元,略超市场预期(152亿美元)。本季度收入环比继续提升,主要得益于PC客户端业务的回暖。

1.2毛利及毛利率:英特尔在2023年第四季度实现毛利70.47亿美元,同比增长28.1%。具体毛利率方面,公司本季度毛利率45.7%,环比继续回升。毛利率的回升,主要得益于盈利能力较好的客户端业务和Mobileye占比提升所致。

1.3经营费用端:英特尔在2023年第四季度经营费用为44.62亿美元,同比减少32.7%。经营费用的下降,主要由于重组及其他相关费用项导致。

核心部分来看:

1)研发费用:本季度研发费用39.87亿美元,同比下降10.7%。研发费用率下降至25.9%,研发投入仍是公司经营费用中最大的一项;

2)销售管理及行政费用:本季度销售及管理费用16.17亿美元,同比下降5.2%;销售管理费用率为10.5%,维持在10%附近水平。

1.4净利润端:英特尔在2023年第四季度净利润为26.69亿美元,同比扭亏为盈,超出市场预期(9.57亿美元)。本季度公司业绩增长,主要是重组及其他费用变动导致。若剔除掉该项同比近16亿美元的影响,公司经营性业绩表现与市场预期相近。

二、细分数据情况:难以竞争的AI

英特尔的业务由客户端业务、数据中心及AI、网络及边缘域、Mobileye和晶圆代工服务等部分组成。其中客户端业务和数据中心及AI业务是公司最大的收入来源,两者合计占比达到80%以上。

2.1客户端收入

英特尔的客户端收入在2023年第四季度实现88.44亿美元,同比增长33.5%,也是各业务中唯一超预期(84.55亿美元)的一项。在业务中,不论是Desktop还是Notebook均有明显回暖的表现,主要受益于PC市场触底回升的带动。

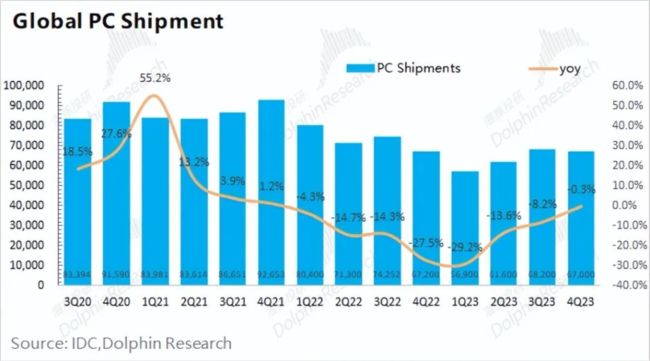

从行业数据来看,全球PC出货量在经历单季度5000多万台的底部后,出货量已经回升至单季度7000万台左右。同比增速的表现,也逐渐从两位数下滑向转正的进发。英特尔的客户端业务,将受益于PC行业从底部回暖的变化。

2.2数据中心及AI

英特尔的数据中心及AI收入在2023年第四季度实现39.85亿美元,同比下滑7.4%。

数据中心及AI业务是公司第二大收入来源,也是被市场寄予希望的业务。虽然数据中心需求仍然强劲,但业务收入迟迟不能取得突破。

本季度的同比下滑,主要受CPU潜在市场正在缩小,而公司还受到竞争压力和库存修正的影响。随着对手的陆续入局,公司竞争压力仍在增加。

2.3网络及边缘域

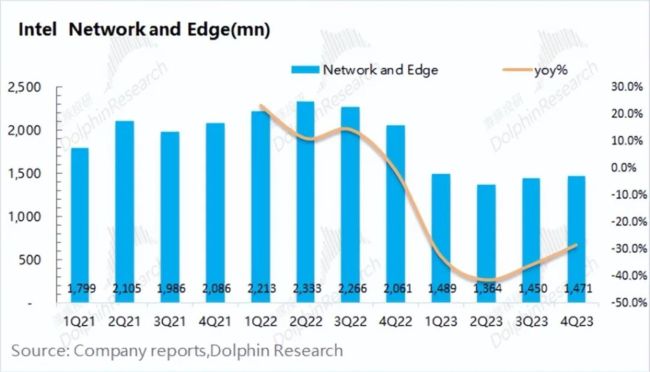

英特尔的网络及边缘域收入在2023年第四季度实现14.71亿美元,同比下滑28.6%。

网络及边缘域业务同样继续低迷,公司受持续的需求疲软和客户库存增加的影响。

2.4其他主要业务

1)英特尔的Mobileye收入在2023年第四季度实现6.37亿美元,同比增长12.7%。

Mobileye业务是公司除了客户端业务以外同比仍在增长的业务,主要受益于EyeQ出货量增加的带动。

2)英特尔的晶圆代工服务收入在2023年第四季度实现2.91亿美元。结合前两个季度看,公司晶圆代工服务并没有明显的提升,当前仍维持在3亿美元左右的规模。