- 机器学习与深度学习间关系与区别

ℒℴѵℯ心·动ꦿ໊ོ꫞

人工智能学习深度学习python

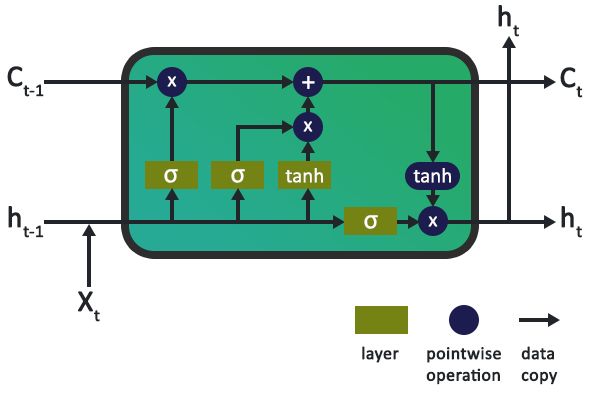

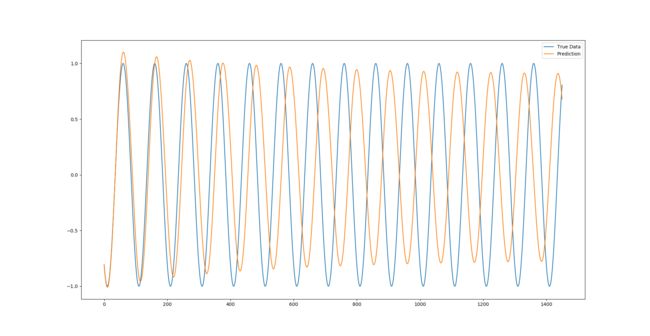

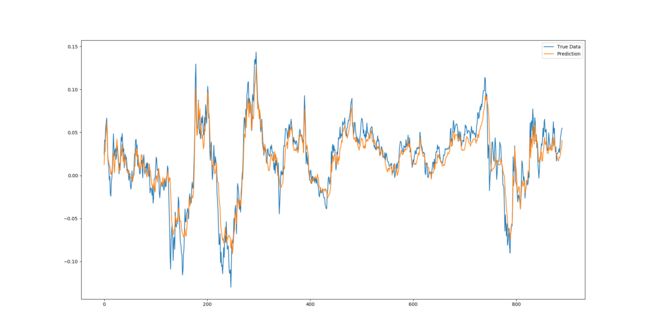

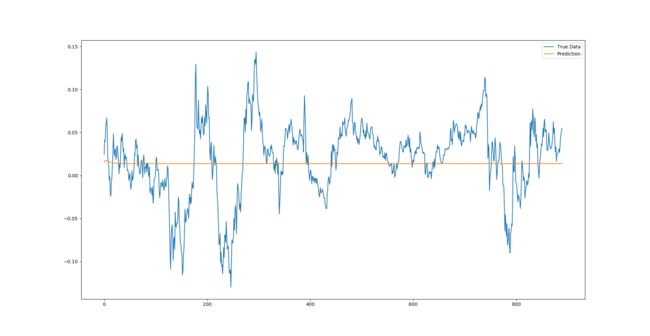

一、机器学习概述定义机器学习(MachineLearning,ML)是一种通过数据驱动的方法,利用统计学和计算算法来训练模型,使计算机能够从数据中学习并自动进行预测或决策。机器学习通过分析大量数据样本,识别其中的模式和规律,从而对新的数据进行判断。其核心在于通过训练过程,让模型不断优化和提升其预测准确性。主要类型1.监督学习(SupervisedLearning)监督学习是指在训练数据集中包含输入

- 理解Gunicorn:Python WSGI服务器的基石

范范0825

ipythonlinux运维

理解Gunicorn:PythonWSGI服务器的基石介绍Gunicorn,全称GreenUnicorn,是一个为PythonWSGI(WebServerGatewayInterface)应用设计的高效、轻量级HTTP服务器。作为PythonWeb应用部署的常用工具,Gunicorn以其高性能和易用性著称。本文将介绍Gunicorn的基本概念、安装和配置,帮助初学者快速上手。1.什么是Gunico

- Python数据分析与可视化实战指南

William数据分析

pythonpython数据

在数据驱动的时代,Python因其简洁的语法、强大的库生态系统以及活跃的社区,成为了数据分析与可视化的首选语言。本文将通过一个详细的案例,带领大家学习如何使用Python进行数据分析,并通过可视化来直观呈现分析结果。一、环境准备1.1安装必要库在开始数据分析和可视化之前,我们需要安装一些常用的库。主要包括pandas、numpy、matplotlib和seaborn等。这些库分别用于数据处理、数学

- python os.environ

江湖偌大

python深度学习

os.environ['TF_CPP_MIN_LOG_LEVEL']='0'#默认值,输出所有信息os.environ['TF_CPP_MIN_LOG_LEVEL']='1'#屏蔽通知信息(INFO)os.environ['TF_CPP_MIN_LOG_LEVEL']='2'#屏蔽通知信息和警告信息(INFO\WARNING)os.environ['TF_CPP_MIN_LOG_LEVEL']='

- Python中os.environ基本介绍及使用方法

鹤冲天Pro

#Pythonpython服务器开发语言

文章目录python中os.environos.environ简介os.environ进行环境变量的增删改查python中os.environ的使用详解1.简介2.key字段详解2.1常见key字段3.os.environ.get()用法4.环境变量的增删改查和判断是否存在4.1新增环境变量4.2更新环境变量4.3获取环境变量4.4删除环境变量4.5判断环境变量是否存在python中os.envi

- Pyecharts数据可视化大屏:打造沉浸式数据分析体验

我的运维人生

信息可视化数据分析数据挖掘运维开发技术共享

Pyecharts数据可视化大屏:打造沉浸式数据分析体验在当今这个数据驱动的时代,如何将海量数据以直观、生动的方式展现出来,成为了数据分析师和企业决策者关注的焦点。Pyecharts,作为一款基于Python的开源数据可视化库,凭借其丰富的图表类型、灵活的配置选项以及高度的定制化能力,成为了构建数据可视化大屏的理想选择。本文将深入探讨如何利用Pyecharts打造数据可视化大屏,并通过实际代码案例

- Python教程:一文了解使用Python处理XPath

旦莫

Python进阶python开发语言

目录1.环境准备1.1安装lxml1.2验证安装2.XPath基础2.1什么是XPath?2.2XPath语法2.3示例XML文档3.使用lxml解析XML3.1解析XML文档3.2查看解析结果4.XPath查询4.1基本路径查询4.2使用属性查询4.3查询多个节点5.XPath的高级用法5.1使用逻辑运算符5.2使用函数6.实战案例6.1从网页抓取数据6.1.1安装Requests库6.1.2代

- python os.environ_python os.environ 读取和设置环境变量

weixin_39605414

pythonos.environ

>>>importos>>>os.environ.keys()['LC_NUMERIC','GOPATH','GOROOT','GOBIN','LESSOPEN','SSH_CLIENT','LOGNAME','USER','HOME','LC_PAPER','PATH','DISPLAY','LANG','TERM','SHELL','J2REDIR','LC_MONETARY','QT_QPA

- 探索OpenAI和LangChain的适配器集成:轻松切换模型提供商

nseejrukjhad

langchaineasyui前端python

#探索OpenAI和LangChain的适配器集成:轻松切换模型提供商##引言在人工智能和自然语言处理的世界中,OpenAI的模型提供了强大的能力。然而,随着技术的发展,许多人开始探索其他模型以满足特定需求。LangChain作为一个强大的工具,集成了多种模型提供商,通过提供适配器,简化了不同模型之间的转换。本篇文章将介绍如何使用LangChain的适配器与OpenAI集成,以便轻松切换模型提供商

- 使用Faiss进行高效相似度搜索

llzwxh888

faisspython

在现代AI应用中,快速和高效的相似度搜索是至关重要的。Faiss(FacebookAISimilaritySearch)是一个专门用于快速相似度搜索和聚类的库,特别适用于高维向量。本文将介绍如何使用Faiss来进行相似度搜索,并结合Python代码演示其基本用法。什么是Faiss?Faiss是一个由FacebookAIResearch团队开发的开源库,主要用于高维向量的相似性搜索和聚类。Faiss

- python是什么意思中文-在python中%是什么意思

编程大乐趣

Python中%有两种:1、数值运算:%代表取模,返回除法的余数。如:>>>7%212、%操作符(字符串格式化,stringformatting),说明如下:%[(name)][flags][width].[precision]typecode(name)为命名flags可以有+,-,''或0。+表示右对齐。-表示左对齐。''为一个空格,表示在正数的左侧填充一个空格,从而与负数对齐。0表示使用0填

- 深入理解 MultiQueryRetriever:提升向量数据库检索效果的强大工具

nseejrukjhad

数据库python

深入理解MultiQueryRetriever:提升向量数据库检索效果的强大工具引言在人工智能和自然语言处理领域,高效准确的信息检索一直是一个关键挑战。传统的基于距离的向量数据库检索方法虽然广泛应用,但仍存在一些局限性。本文将介绍一种创新的解决方案:MultiQueryRetriever,它通过自动生成多个查询视角来增强检索效果,提高结果的相关性和多样性。MultiQueryRetriever的工

- Day1笔记-Python简介&标识符和关键字&输入输出

~在杰难逃~

Pythonpython开发语言大数据数据分析数据挖掘

大家好,从今天开始呢,杰哥开展一个新的专栏,当然,数据分析部分也会不定时更新的,这个新的专栏主要是讲解一些Python的基础语法和知识,帮助0基础的小伙伴入门和学习Python,感兴趣的小伙伴可以开始认真学习啦!一、Python简介【了解】1.计算机工作原理编程语言就是用来定义计算机程序的形式语言。我们通过编程语言来编写程序代码,再通过语言处理程序执行向计算机发送指令,让计算机完成对应的工作,编程

- python八股文面试题分享及解析(1)

Shawn________

python

#1.'''a=1b=2不用中间变量交换a和b'''#1.a=1b=2a,b=b,aprint(a)print(b)结果:21#2.ll=[]foriinrange(3):ll.append({'num':i})print(11)结果:#[{'num':0},{'num':1},{'num':2}]#3.kk=[]a={'num':0}foriinrange(3):#0,12#可变类型,不仅仅改变

- 人工智能时代,程序员如何保持核心竞争力?

jmoych

人工智能

随着AIGC(如chatgpt、midjourney、claude等)大语言模型接二连三的涌现,AI辅助编程工具日益普及,程序员的工作方式正在发生深刻变革。有人担心AI可能取代部分编程工作,也有人认为AI是提高效率的得力助手。面对这一趋势,程序员应该如何应对?是专注于某个领域深耕细作,还是广泛学习以适应快速变化的技术环境?又或者,我们是否应该将重点转向AI无法轻易替代的软技能?让我们一起探讨程序员

- 每日算法&面试题,大厂特训二十八天——第二十天(树)

肥学

⚡算法题⚡面试题每日精进java算法数据结构

目录标题导读算法特训二十八天面试题点击直接资料领取导读肥友们为了更好的去帮助新同学适应算法和面试题,最近我们开始进行专项突击一步一步来。上一期我们完成了动态规划二十一天现在我们进行下一项对各类算法进行二十八天的一个小总结。还在等什么快来一起肥学进行二十八天挑战吧!!特别介绍小白练手专栏,适合刚入手的新人欢迎订阅编程小白进阶python有趣练手项目里面包括了像《机器人尬聊》《恶搞程序》这样的有趣文章

- Python快速入门 —— 第三节:类与对象

孤华暗香

Python快速入门python开发语言

第三节:类与对象目标:了解面向对象编程的基础概念,并学会如何定义类和创建对象。内容:类与对象:定义类:class关键字。类的构造函数:__init__()。类的属性和方法。对象的创建与使用。示例:classStudent:def__init__(self,name,age,major):self.name&#

- pyecharts——绘制柱形图折线图

2224070247

信息可视化pythonjava数据可视化

一、pyecharts概述自2013年6月百度EFE(ExcellentFrontEnd)数据可视化团队研发的ECharts1.0发布到GitHub网站以来,ECharts一直备受业界权威的关注并获得广泛好评,成为目前成熟且流行的数据可视化图表工具,被应用到诸多数据可视化的开发领域。Python作为数据分析领域最受欢迎的语言,也加入ECharts的使用行列,并研发出方便Python开发者使用的数据

- Python 实现图片裁剪(附代码) | Python工具

剑客阿良_ALiang

前言本文提供将图片按照自定义尺寸进行裁剪的工具方法,一如既往的实用主义。环境依赖ffmpeg环境安装,可以参考我的另一篇文章:windowsffmpeg安装部署_阿良的博客-CSDN博客本文主要使用到的不是ffmpeg,而是ffprobe也在上面这篇文章中的zip包中。ffmpy安装:pipinstallffmpy-ihttps://pypi.douban.com/simple代码不废话了,上代码

- 【华为OD技术面试真题 - 技术面】- python八股文真题题库(4)

算法大师

华为od面试python

华为OD面试真题精选专栏:华为OD面试真题精选目录:2024华为OD面试手撕代码真题目录以及八股文真题目录文章目录华为OD面试真题精选**1.Python中的`with`**用途和功能自动资源管理示例:文件操作上下文管理协议示例代码工作流程解析优点2.\_\_new\_\_和**\_\_init\_\_**区别__new____init__区别总结3.**切片(Slicing)操作**基本切片语法

- python os 环境变量

CV矿工

python开发语言numpy

环境变量:环境变量是程序和操作系统之间的通信方式。有些字符不宜明文写进代码里,比如数据库密码,个人账户密码,如果写进自己本机的环境变量里,程序用的时候通过os.environ.get()取出来就行了。os.environ是一个环境变量的字典。环境变量的相关操作importos"""设置/修改环境变量:os.environ[‘环境变量名称’]=‘环境变量值’#其中key和value均为string类

- Python爬虫解析工具之xpath使用详解

eqa11

python爬虫开发语言

文章目录Python爬虫解析工具之xpath使用详解一、引言二、环境准备1、插件安装2、依赖库安装三、xpath语法详解1、路径表达式2、通配符3、谓语4、常用函数四、xpath在Python代码中的使用1、文档树的创建2、使用xpath表达式3、获取元素内容和属性五、总结Python爬虫解析工具之xpath使用详解一、引言在Python爬虫开发中,数据提取是一个至关重要的环节。xpath作为一门

- 【华为OD技术面试真题 - 技术面】- python八股文真题题库(1)

算法大师

华为od面试python

华为OD面试真题精选专栏:华为OD面试真题精选目录:2024华为OD面试手撕代码真题目录以及八股文真题目录文章目录华为OD面试真题精选1.数据预处理流程数据预处理的主要步骤工具和库2.介绍线性回归、逻辑回归模型线性回归(LinearRegression)模型形式:关键点:逻辑回归(LogisticRegression)模型形式:关键点:参数估计与评估:3.python浅拷贝及深拷贝浅拷贝(Shal

- 数字里的世界17期:2021年全球10大顶级数据中心,中国移动榜首

张三叨

你知道吗?2016年,全球的数据中心共计用电4160亿千瓦时,比整个英国的发电量还多40%!前言每天,我们都会创造超过250万TB的数据。并且随着物联网(IOT)的不断普及,这一数据将持续增长。如此庞大的数据被存储在被称为“数据中心”的专用设施中。虽然最早的数据中心建于20世纪40年代,但直到1997-2000年的互联网泡沫期间才逐渐成为主流。当前人类的技术,比如人工智能和机器学习,已经将我们推向

- nosql数据库技术与应用知识点

皆过客,揽星河

NoSQLnosql数据库大数据数据分析数据结构非关系型数据库

Nosql知识回顾大数据处理流程数据采集(flume、爬虫、传感器)数据存储(本门课程NoSQL所处的阶段)Hdfs、MongoDB、HBase等数据清洗(入仓)Hive等数据处理、分析(Spark、Flink等)数据可视化数据挖掘、机器学习应用(Python、SparkMLlib等)大数据时代存储的挑战(三高)高并发(同一时间很多人访问)高扩展(要求随时根据需求扩展存储)高效率(要求读写速度快)

- 《Python数据分析实战终极指南》

xjt921122

python数据分析开发语言

对于分析师来说,大家在学习Python数据分析的路上,多多少少都遇到过很多大坑**,有关于技能和思维的**:Excel已经没办法处理现有的数据量了,应该学Python吗?找了一大堆Python和Pandas的资料来学习,为什么自己动手就懵了?跟着比赛类公开数据分析案例练了很久,为什么当自己面对数据需求还是只会数据处理而没有分析思路?学了对比、细分、聚类分析,也会用PEST、波特五力这类分析法,为啥

- Python中深拷贝与浅拷贝的区别

yuxiaoyu.

转自:http://blog.csdn.net/u014745194/article/details/70271868定义:在Python中对象的赋值其实就是对象的引用。当创建一个对象,把它赋值给另一个变量的时候,python并没有拷贝这个对象,只是拷贝了这个对象的引用而已。浅拷贝:拷贝了最外围的对象本身,内部的元素都只是拷贝了一个引用而已。也就是,把对象复制一遍,但是该对象中引用的其他对象我不复

- Python开发常用的三方模块如下:

换个网名有点难

python开发语言

Python是一门功能强大的编程语言,拥有丰富的第三方库,这些库为开发者提供了极大的便利。以下是100个常用的Python库,涵盖了多个领域:1、NumPy,用于科学计算的基础库。2、Pandas,提供数据结构和数据分析工具。3、Matplotlib,一个绘图库。4、Scikit-learn,机器学习库。5、SciPy,用于数学、科学和工程的库。6、TensorFlow,由Google开发的开源机

- Python编译器

鹿鹿~

Python编译器Pythonpython开发语言后端

嘿嘿嘿我又来了啊有些小盆友可能不知道Python其实是有编译器的,也就是PyCharm。你们可能会问到这个是干嘛的又不可以吃也不可以穿好像没有什么用,其实你还说对了这个还真的不可以吃也不可以穿,但是它用来干嘛的呢。用来编译你所打出的代码进行运行(可能这里说的有点不对但是只是个人认为)现在我们来说说PyCharm是用来干嘛的。PyCharm是一种PythonIDE,带有一整套可以帮助用户在使用Pyt

- 一文掌握python面向对象魔术方法(二)

程序员neil

pythonpython开发语言

接上篇:一文掌握python面向对象魔术方法(一)-CSDN博客目录六、迭代和序列化:1、__iter__(self):定义迭代器,使得类可以被for循环迭代。2、__getitem__(self,key):定义索引操作,如obj[key]。3、__setitem__(self,key,value):定义赋值操作,如obj[key]=value。4、__delitem__(self,key):定义

- java数字签名三种方式

知了ing

javajdk

以下3钟数字签名都是基于jdk7的

1,RSA

String password="test";

// 1.初始化密钥

KeyPairGenerator keyPairGenerator = KeyPairGenerator.getInstance("RSA");

keyPairGenerator.initialize(51

- Hibernate学习笔记

caoyong

Hibernate

1>、Hibernate是数据访问层框架,是一个ORM(Object Relation Mapping)框架,作者为:Gavin King

2>、搭建Hibernate的开发环境

a>、添加jar包:

aa>、hibernatte开发包中/lib/required/所

- 设计模式之装饰器模式Decorator(结构型)

漂泊一剑客

Decorator

1. 概述

若你从事过面向对象开发,实现给一个类或对象增加行为,使用继承机制,这是所有面向对象语言的一个基本特性。如果已经存在的一个类缺少某些方法,或者须要给方法添加更多的功能(魅力),你也许会仅仅继承这个类来产生一个新类—这建立在额外的代码上。

- 读取磁盘文件txt,并输入String

一炮送你回车库

String

public static void main(String[] args) throws IOException {

String fileContent = readFileContent("d:/aaa.txt");

System.out.println(fileContent);

- js三级联动下拉框

3213213333332132

三级联动

//三级联动

省/直辖市<select id="province"></select>

市/省直辖<select id="city"></select>

县/区 <select id="area"></select>

- erlang之parse_transform编译选项的应用

616050468

parse_transform游戏服务器属性同步abstract_code

最近使用erlang重构了游戏服务器的所有代码,之前看过C++/lua写的服务器引擎代码,引擎实现了玩家属性自动同步给前端和增量更新玩家数据到数据库的功能,这也是现在很多游戏服务器的优化方向,在引擎层面去解决数据同步和数据持久化,数据发生变化了业务层不需要关心怎么去同步给前端。由于游戏过程中玩家每个业务中玩家数据更改的量其实是很少

- JAVA JSON的解析

darkranger

java

// {

// “Total”:“条数”,

// Code: 1,

//

// “PaymentItems”:[

// {

// “PaymentItemID”:”支款单ID”,

// “PaymentCode”:”支款单编号”,

// “PaymentTime”:”支款日期”,

// ”ContractNo”:”合同号”,

//

- POJ-1273-Drainage Ditches

aijuans

ACM_POJ

POJ-1273-Drainage Ditches

http://poj.org/problem?id=1273

基本的最大流,按LRJ的白书写的

#include<iostream>

#include<cstring>

#include<queue>

using namespace std;

#define INF 0x7fffffff

int ma

- 工作流Activiti5表的命名及含义

atongyeye

工作流Activiti

activiti5 - http://activiti.org/designer/update在线插件安装

activiti5一共23张表

Activiti的表都以ACT_开头。 第二部分是表示表的用途的两个字母标识。 用途也和服务的API对应。

ACT_RE_*: 'RE'表示repository。 这个前缀的表包含了流程定义和流程静态资源 (图片,规则,等等)。

A

- android的广播机制和广播的简单使用

百合不是茶

android广播机制广播的注册

Android广播机制简介 在Android中,有一些操作完成以后,会发送广播,比如说发出一条短信,或打出一个电话,如果某个程序接收了这个广播,就会做相应的处理。这个广播跟我们传统意义中的电台广播有些相似之处。之所以叫做广播,就是因为它只负责“说”而不管你“听不听”,也就是不管你接收方如何处理。另外,广播可以被不只一个应用程序所接收,当然也可能不被任何应

- Spring事务传播行为详解

bijian1013

javaspring事务传播行为

在service类前加上@Transactional,声明这个service所有方法需要事务管理。每一个业务方法开始时都会打开一个事务。

Spring默认情况下会对运行期例外(RunTimeException)进行事务回滚。这

- eidtplus operate

征客丶

eidtplus

开启列模式: Alt+C 鼠标选择 OR Alt+鼠标左键拖动

列模式替换或复制内容(多行):

右键-->格式-->填充所选内容-->选择相应操作

OR

Ctrl+Shift+V(复制多行数据,必须行数一致)

-------------------------------------------------------

- 【Kafka一】Kafka入门

bit1129

kafka

这篇文章来自Spark集成Kafka(http://bit1129.iteye.com/blog/2174765),这里把它单独取出来,作为Kafka的入门吧

下载Kafka

http://mirror.bit.edu.cn/apache/kafka/0.8.1.1/kafka_2.10-0.8.1.1.tgz

2.10表示Scala的版本,而0.8.1.1表示Kafka

- Spring 事务实现机制

BlueSkator

spring代理事务

Spring是以代理的方式实现对事务的管理。我们在Action中所使用的Service对象,其实是代理对象的实例,并不是我们所写的Service对象实例。既然是两个不同的对象,那为什么我们在Action中可以象使用Service对象一样的使用代理对象呢?为了说明问题,假设有个Service类叫AService,它的Spring事务代理类为AProxyService,AService实现了一个接口

- bootstrap源码学习与示例:bootstrap-dropdown(转帖)

BreakingBad

bootstrapdropdown

bootstrap-dropdown组件是个烂东西,我读后的整体感觉。

一个下拉开菜单的设计:

<ul class="nav pull-right">

<li id="fat-menu" class="dropdown">

- 读《研磨设计模式》-代码笔记-中介者模式-Mediator

bylijinnan

java设计模式

声明: 本文只为方便我个人查阅和理解,详细的分析以及源代码请移步 原作者的博客http://chjavach.iteye.com/

/*

* 中介者模式(Mediator):用一个中介对象来封装一系列的对象交互。

* 中介者使各对象不需要显式地相互引用,从而使其耦合松散,而且可以独立地改变它们之间的交互。

*

* 在我看来,Mediator模式是把多个对象(

- 常用代码记录

chenjunt3

UIExcelJ#

1、单据设置某行或某字段不能修改

//i是行号,"cash"是字段名称

getBillCardPanelWrapper().getBillCardPanel().getBillModel().setCellEditable(i, "cash", false);

//取得单据表体所有项用以上语句做循环就能设置整行了

getBillC

- 搜索引擎与工作流引擎

comsci

算法工作搜索引擎网络应用

最近在公司做和搜索有关的工作,(只是简单的应用开源工具集成到自己的产品中)工作流系统的进一步设计暂时放在一边了,偶然看到谷歌的研究员吴军写的数学之美系列中的搜索引擎与图论这篇文章中的介绍,我发现这样一个关系(仅仅是猜想)

-----搜索引擎和流程引擎的基础--都是图论,至少像在我在JWFD中引擎算法中用到的是自定义的广度优先

- oracle Health Monitor

daizj

oracleHealth Monitor

About Health Monitor

Beginning with Release 11g, Oracle Database includes a framework called Health Monitor for running diagnostic checks on the database.

About Health Monitor Checks

Health M

- JSON字符串转换为对象

dieslrae

javajson

作为前言,首先是要吐槽一下公司的脑残编译部署方式,web和core分开部署本来没什么问题,但是这丫居然不把json的包作为基础包而作为web的包,导致了core端不能使用,而且我们的core是可以当web来用的(不要在意这些细节),所以在core中处理json串就是个问题.没办法,跟编译那帮人也扯不清楚,只有自己写json的解析了.

- C语言学习八结构体,综合应用,学生管理系统

dcj3sjt126com

C语言

实现功能的代码:

# include <stdio.h>

# include <malloc.h>

struct Student

{

int age;

float score;

char name[100];

};

int main(void)

{

int len;

struct Student * pArr;

int i,

- vagrant学习笔记

dcj3sjt126com

vagrant

想了解多主机是如何定义和使用的, 所以又学习了一遍vagrant

1. vagrant virtualbox 下载安装

https://www.vagrantup.com/downloads.html

https://www.virtualbox.org/wiki/Downloads

查看安装在命令行输入vagrant

2.

- 14.性能优化-优化-软件配置优化

frank1234

软件配置性能优化

1.Tomcat线程池

修改tomcat的server.xml文件:

<Connector port="8080" protocol="HTTP/1.1" connectionTimeout="20000" redirectPort="8443" maxThreads="1200" m

- 一个不错的shell 脚本教程 入门级

HarborChung

linuxshell

一个不错的shell 脚本教程 入门级

建立一个脚本 Linux中有好多中不同的shell,但是通常我们使用bash (bourne again shell) 进行shell编程,因为bash是免费的并且很容易使用。所以在本文中笔者所提供的脚本都是使用bash(但是在大多数情况下,这些脚本同样可以在 bash的大姐,bourne shell中运行)。 如同其他语言一样

- Spring4新特性——核心容器的其他改进

jinnianshilongnian

spring动态代理spring4依赖注入

Spring4新特性——泛型限定式依赖注入

Spring4新特性——核心容器的其他改进

Spring4新特性——Web开发的增强

Spring4新特性——集成Bean Validation 1.1(JSR-349)到SpringMVC

Spring4新特性——Groovy Bean定义DSL

Spring4新特性——更好的Java泛型操作API

Spring4新

- Linux设置tomcat开机启动

liuxingguome

tomcatlinux开机自启动

执行命令sudo gedit /etc/init.d/tomcat6

然后把以下英文部分复制过去。(注意第一句#!/bin/sh如果不写,就不是一个shell文件。然后将对应的jdk和tomcat换成你自己的目录就行了。

#!/bin/bash

#

# /etc/rc.d/init.d/tomcat

# init script for tomcat precesses

- 第13章 Ajax进阶(下)

onestopweb

Ajax

index.html

<!DOCTYPE html PUBLIC "-//W3C//DTD XHTML 1.0 Transitional//EN" "http://www.w3.org/TR/xhtml1/DTD/xhtml1-transitional.dtd">

<html xmlns="http://www.w3.org/

- Troubleshooting Crystal Reports off BW

blueoxygen

BO

http://wiki.sdn.sap.com/wiki/display/BOBJ/Troubleshooting+Crystal+Reports+off+BW#TroubleshootingCrystalReportsoffBW-TracingBOE

Quite useful, especially this part:

SAP BW connectivity

For t

- Java开发熟手该当心的11个错误

tomcat_oracle

javajvm多线程单元测试

#1、不在属性文件或XML文件中外化配置属性。比如,没有把批处理使用的线程数设置成可在属性文件中配置。你的批处理程序无论在DEV环境中,还是UAT(用户验收

测试)环境中,都可以顺畅无阻地运行,但是一旦部署在PROD 上,把它作为多线程程序处理更大的数据集时,就会抛出IOException,原因可能是JDBC驱动版本不同,也可能是#2中讨论的问题。如果线程数目 可以在属性文件中配置,那么使它成为

- 正则表达式大全

yang852220741

html编程正则表达式

今天向大家分享正则表达式大全,它可以大提高你的工作效率

正则表达式也可以被当作是一门语言,当你学习一门新的编程语言的时候,他们是一个小的子语言。初看时觉得它没有任何的意义,但是很多时候,你不得不阅读一些教程,或文章来理解这些简单的描述模式。

一、校验数字的表达式

数字:^[0-9]*$

n位的数字:^\d{n}$

至少n位的数字:^\d{n,}$

m-n位的数字:^\d{m,n}$