1

什么是对冲基金

2018年,共同基金管理着约24万亿美元的资产,与之相较,对冲基金管理着约3.5万亿美元。与对冲基金不同的是,共同基金向所有投资者开放,并且无准入底线。

而一个有限合伙制对冲基金机构由以下部分构成:

●普通合伙人(GP)(亦称:发起人)通常为基金的创立者。普通合伙人通常管理着基金,并有着广泛的权力连带着对其他(有限)合伙人的信托责任。

●有限合伙人(LP)(亦称:投资者)提供资本,并获得某些形式的所有权或合伙权利息。

常常被错误地当作对冲基金的是其投资经理(亦称:投资顾问),这些经理受雇于对冲基金(更准确地说是对冲基金的普通合伙人),负责代表投资者积极地管理其资金池。投资组合经理和决策者是受雇于投资经理的员工。然而,尽管投资经理受雇于对冲基金,在实际情况中,普通合伙人通常就是投资经理,并且管理投资其基金中大量常常为绝大部分的自身资产。

对冲基金常用的两种工具:卖空和杠杆。

2

对冲基金的监管

在美国,根据《多德–弗兰克法案》的规定,旗下管理资产规模超过1.5亿美元的对冲基金,必须在美国证券交易委员会(SEC)注册并提交若干特定的相关文件和信息。

506法则定义了一个自然人成为一个合格投资者应具备以下条件:

(1)100万美元净值。

(2)最近两年年收入至少20万美元;婚后与配偶年收入至少30万美元。

作为合格投资者的机构投资者必须持有不小于500万美元的投资资产(非资产净值)。投资者达到500人以及股本达到1000万美元的基金必须在证券交易委员会注册登记。

如果一只对冲基金下的客户资产蒙受损失,那么该基金必须先弥补这个损失,才能再赚取新的绩效费。基金想要收取绩效费所必须达到的水平即是“高水位线”(high-water mark)。

当前也存在一些关于对冲基金的争议,比如伯纳德·麦道夫,伯纳德·麦道夫投资证券公司(Bernard L. Madoff Investment Securities,BLMIS):历史上最大的庞氏骗局发生在2008年,据估计在20年中亏损了总计650亿美元。2008年12月,前任纳斯达克执行官伯纳德·麦道夫宣布他在1960年成立的、堪称华尔街公司财富管理臂膀的伯纳德·麦道夫投资证券公司,是一个精心设计的庞氏骗局。在2009年6月29日,他被判入狱150年。

3

对冲基金的历史

尔弗雷德·温斯洛·琼斯,社会学家和《财富》杂志前作家,被认为(可能存在一定争议)在1949年创立了第一只对冲基金。

琼斯的基金做得如此出色,以至于出现了很多模仿者,他们借用全部或部分琼斯的模型,尤其是有限合伙的结构和费用安排。一些后来的基金在基础研究和相关基金投资组合的基础上也进行多空策略。沃伦 · 巴菲特投资方法的成功也是基础的股权对冲基金发展的推动力,其中还包括早期的朱利安 · 罗伯逊和乔治 · 索罗斯的对冲基金。

早期的另一种股权类的对冲基金是迈克尔·斯坦哈特(Michael Steinhardt)的斯坦哈特资本管理公司所运作的,它以短期市场趋势为基础进行交易——尤其是那些源自大市场订单的趋势,使它可以把握短期市场信息。

20世纪70年代,普林斯顿成立的商品物资公司发展出了一个完全不同的参与市场途径。商品物资公司于1970年,在诺贝尔经济学奖获得者保罗·萨缪尔森的赞助下成立。该基金较有特色的交易者如布鲁斯·柯夫纳(Bruce Kovner)以及保罗·都铎·琼斯(Paul Tudor Jones),他们自己曾成立了经营成功的全球性宏观对冲基金。

1992年以来,对冲英镑的投机压力不断增加,英格兰银行(BOE)提高英镑利率,并在公开市场上用外汇储备购买英镑。(事实上,英格兰银行需要向其他国家借贷以维持其干预行为。)

索罗斯(以及其助手斯坦利·德鲁克米勒(Stanley Druckenmiller),其成立了成功的宏观对冲基金Duquesne 资本)认定英格兰银行因为害怕高利率或外汇储备流出会破坏英国经济,而不会长时间维持其所执行的政策。在这场做空行动中索罗斯总共动用了100亿美元(大部分是他借来用以杠杆操作放大其赌注),最终英格兰银行妥协允许英镑贬值,从而那一天被称为“黑色星期一”,而索罗斯获得了超过10亿美元的利润。

同时,在该全球宏观战略的另一个特征方面,考虑到一个国家的股票价格在该国货币贬值后往往会上涨,索罗斯还买进了3.5亿美元的英国股票。

还有很多例子,如卡克斯顿(Caxton)基金(由布鲁斯·柯夫纳成立),摩尔资本管理公司(Moore Capital)的创始人路易斯·贝肯(Louis Bacon),保罗·都铎·琼斯、史蒂文·科恩(Steven Cohen)、朱利安·罗伯逊(Julian Robertson)的老虎基金,利昂·库珀曼(Leon Cooperman)的欧米加顾问基金(Omega Advisors),以及迈克尔·斯坦哈特基金,虽然后者更像是一个股票交易所而不是对冲基金。沃伦·巴菲特的伯克希尔–哈撒韦公司虽然技术上不算是对冲基金,但是在基础的投资方法的投资公司里很有代表性。

也有一些非常成功的对冲基金,由于已进入封闭期,或资金来源充足,不需要向信息供应商提供业绩来吸引投资者。这类型的对冲基金包括赫赫有名的Caxton基金、SAC基金管理公司、文艺复兴基金以及都铎基金。

赎回对冲基金有一段时间的推迟,有时甚至推迟数月或数年。因此,投资者并不能以对冲基金指数反映的价格赎回他们的投资。

由此形成鲜明对比的一些对冲基金,比如斯蒂芬·科恩(Steven Cohen)的SAC资本顾问公司,采用快节奏的、市场机会主义的投资策略,这些策略通常是基于市场的走势和变动。还有一些俗称“黑匣子”的量化对冲基金,比如吉姆·西蒙斯(Jim Simons)的文艺复兴科技公司和大卫·肖(David Shaw)的德劭集团,是另一种不同的对冲基金类别,这类基金的大多数管理者善用统计模型来确定投资策略,比如商品期货交易顾问出身的大卫·哈丁(David Harding)的通泰投资等。

在对冲基金世界的另一极,是一些投资策略完全基于基金经理的主观策略型对冲基金,这些投资策略千差万别并且变化很快。这些基金中极具代表性的是所谓的全球宏观基金,以乔治·索罗斯的索罗斯基金管理公司、布鲁斯·柯夫纳的Caxton合伙人公司、保罗·都铎·琼斯的都铎投资公司以及路易斯·贝肯的摩尔资本管理公司为典型。这种类型的基金在世界范围内不断寻求机会,并且对特定的市场采用特定的投资策略和工具。

最著名偏空对冲基金是Kynikos Associates,由詹姆斯·查诺斯(James Chanos)在1985年成立。

对冲基金的基金FoHFs:(特别是前十名里的)FoHFs由银行(UBS、高盛、瑞士信贷等)和传统的资金管理公司(比如,世界最大的FoHF管理公司黑石和贝莱德集团)管理。关于合并有很多著名案例,比如最大的FoHFs集团之一的英仕曼集团(Man Group)收购FRM。

4

越小越好?

小型或成长型基金,至少在它们设立的最初几年,每年的收益率可比大型对冲基金多5%。

目前的小、中、大型对冲基金的平均资产规模分别是:

●小型基金:管理资产的规模少于1亿美元;

●中型基金:管理资产的规模在1亿~5亿美元之间;

●大型基金:管理资产的规模大于5亿美元。

小型基金的确比大规模基金有更好的业绩,当然也有更大的波动性。

过去10年间,投资于对冲基金的资金大部分都流入那些极大规模的对冲基金。同样,投资于成长型基金的资金,大多数流入最大规模的那几家。虽然有很多基金的基金致力于投资小型(成长型)对冲基金,尤其是那些以大的机构投资者(如美国加州公共雇员养老基金(CALPERS))为背景,希望独辟蹊径盈利的基金的基金,但是这些基金往往规模较小,对大多数投资者来说,不足以改变对冲基金的业绩。更何况此类基金大多较新,没有足够的数据预测它们的前景。

5

证券市场的对冲策略

对冲基金有各种交易策略,包括能源/基础材料、信用套利、货币系统、特殊事件、积极交易和高频交易等。

量化多/空对冲基金经理基于量化手段发现被高估或者低估的股票。他们所使用的量化指标包括P/E、P/B、ROE、自由现金流、股利分配、销售增长和其他指标。而定性分析虽然也会使用以上指标,它们同时会考虑其他因素,比如公司的战略计划、技术水平、竞争情况、经济环境等条件。

增长型投资经理则会接受那些公司基本面稍差(比如较低的利润)但被认为股价会随着时间上涨的股票。一个典型的例子就是高科技股票,可能在几年内都不会有利润,但股价却直线上升。专家们对于增长型和价值型股票的相对吸引力争论不休。但是,真正的答案可能是时间:增长型股票在市场繁荣或出现泡沫的时候会表现格外良好,但在不好的市场环境中也同样会出现急速的下跌。价值型股票经常支付股息,这些股息可以被投资者再次投入市场。随着时间的推移,这些股息会变成投资者重要的收益来源。

统计套利基金可能只持有一只股票几秒钟,高频基金可能在短短几秒内进行几千次交易,与此同时,价值型基金则可能持有一只股票数月。但是,大多数对冲基金持仓的平均时间是几个星期。说明一下,一只基金的总风险敞口是其多头头寸和空头头寸之和,而净风险敞口是多头头寸减去空头头寸。

市场上有数不清的股票挑选方法,这里我们只介绍一些主流策略:

1.资产负债模型

一个流行的筛选方法就是分析股票的市净率(price-to-book ratio,P/B ratio),该比率对比了公司股票的市场价值和基于资产负债的账面价值。计算方式是以收盘价除以最近一期季报中的每股账面价值:

P/B= 收盘价/(全部资产-无形资产-负债)

低的市净率意味着股票被低估。理论上,市场至少会以清算价格为公司估值。但是,这也意味着有些根本的东西出了问题。就像大多数比率一样,这个比率根据行业和股市整体情况不断发生改变。

2.股利贴现模型

股利贴现模型(dividend discount model,DDM)通过将预期股利贴现至当前来折算分红股票的价格,类似债券定价方式。投资逻辑是,如果通过股利贴现模型折算后得到的价格高于现在市场价格,那么该股票被低估、应该买入。计算公式如下:

股票价格=每股股息/(贴现率-增长率)

3.市盈率模型

市盈率模型也被称为价格倍数或盈利倍数,市盈率(price-to-earnings,P/E)是通过对比公司现有股价和每股盈利对公司价值进行评估。市盈率计算公式是每股市场价格除以每股盈利。比如,一个公司的股票目前交易价格为40美元/股,而在过去12个月里,该公司每股盈利为2美元,则市盈率为20(40美元/2美元)。整体来说,高市盈率意味着投资者预期该公司会在未来保持较高的盈利增长。市盈率经常被称为“倍数”,因为该比率表示投资者原以为每单位盈利支付多高价格。

4.自由现金流模型

自由现金流(free cash flow,FCF)是营运现金流和资本支出的差值,表示该公司在维持或者增加资产基础后能够掌握的现金流。计算公式如下:

EBIDTA(1-税率)+折旧和摊销-净营运成本变化-资本支出

其中EBIDTA是指“息税折旧摊销前利润”。一些投资经理相信投资者目光短浅地只关注盈利,忽略了一个公司所能使用的“真实”现金流。但是,盈利会受到会计操作的影响,而操纵现金流则更困难。由于这个原因,这些投资经理相信自由现金流能够更清晰地展示公司筹集资金能力(而这意味着最终的股利和利润)。

5.捕捉股票风险溢价

股票风险溢价是指单只或整个股票市场在减去无风险利率之外的超额收益。这部分超额收益补偿了投资者投资股票市场所承受的较高风险。股票风险溢价的大小随着时间变化巨大。

收益率(earnings yield,EY)是市盈率的倒数,计算公式是公司的盈利除以公司市场价格。收益率是市场投资于该股票预期的回报率,所以可以和其他市场回报率,比如债券收益做比较。收益率通常以整个市场来计算(如标普500),然后和10年期国债到期收益率做比较。

一些常用的证券交易策略基于如下一些理论:

●市场没有对盈利公告给予充分重视。该理论认为盈利公告中蕴涵着公司的长期增长预期,而大多数投资者仅仅将之视为短期因素。

●市场对利空消息反应过度,以致股票超跌,而对利好消息则反应不足。

●不论单只股票还是整个股票市场都存在动能,而这一点可以被利用来创造盈利。存在动能意味着股票的走势将持续,能够盈利。

●价值型股票比增长型股票表现好,小盘股比大盘股表现好。

●长期来说股票市场整体向上,长期持有多头头寸能够带来盈利。

奥肖内西(O’Shaughnessy)在一本叫作《投资策略实战分析》(What Works On Wall Street)的畅销书里提供了对大部分市场失效理论的实证测试,得到了如下结论。

●小盘股投资策略确实能通过投资于规模在2500万美元以下的小市值公司而获得较高回报。但是这些股票规模有限,因此只有一些规模较小的对冲基金可以使用该策略。

●当你坚持关注更大更好的公开情报,例如可口可乐或IBM之类的“著名品牌”时,持有低市盈率股票能获得最好的盈利。

●当寻找能击败市场的股票时,市销率是最好的估值比率。

●上一年表现最差的股票也是今年最不该买的股票,这和道氏理论所说的去年表现较差的股票会在次年击败市场相反。

●不能用去年的收益来估计股票今年的表现。

●使用多个因素进行分析大幅提高了投资表现。

●如果你把投资集中在大型的、支付高分红的知名股票上,你有4次击败标普500的机会。

●购买有最高市盈率的受追捧股票是最差的投资策略。

●将增长型和价值型策略相结合最能提高投资回报。

●相对强弱指标(一种衡量市场动能的方法)是唯一一个持续击败市场的变量。

统计套利策略使用量化工具、技术分析和复杂的计算机模型来发现一瞬即逝的交易机会。统计套利策略经常被称为“黑箱”策略,反映了该策略的复杂性以及对冲基金如何费尽心思地对他们的交易模型进行保密。事实上,最大的统计套利对冲基金之一Citadel,起诉一个前员工非法窃取基金的统计套利模型。

最流行的统计套利技术如下:配对交易,同时买入和卖出同一部门或领域的公司股票;子公司交易,同时买入和卖出一家母公司及其子公司股票来挖掘市场对公司估值的不平衡,经典的例子就是壳牌(Shell)和荷兰皇家壳牌(Royal Dutch Shell)以及多类型交易,同时买入和卖出同一公司的不同优先级股票来挖掘这些股份之间的偏离。

统计套利交易的第一步就是找到在一段时期内价格变动间存在紧密关系的股票,通常是同一行业的股票。然后通过精密的计算机程序发现哪些之前走势紧密相关的股票价格之间出现了偏差。这个策略的赌注是两只股票的价格之差扩大是由于暂时的市场因素影响,并且会恢复到历史水平,所以买入目前价格下跌的股票、卖出目前价格上涨的股票,当股票价格回到历史价差的时候就会盈利。

统计套利项目需要非常快的反应速度和执行时间来比其他任何类似的交易者都更快地把握住狭窄的交易空间。为了在市场上快速进行大笔交易,它们使用程式化交易程序在极短时间(有时不到1秒)内交易大笔股票,同时将对市场的影响减至最低。事实上,这些策略变得如此依赖于交易速度以至于它们被分类为“高频交易”。这类交易的要求之高以使得该策略局限于少数大型投资机构使用,不管是对冲基金(例如德劭基金(D.E.Shaw)、Citadel和文艺复兴)还是高盛、德意志银行这样的机构都将之视为交易平台上的良好替代品。

6

事件驱动策略

事件驱动型对冲基金根据独立事件进入市场,独立事件包括合并、破产和公司重组等。这类基金包括积极型基金,即在某一公司持有显著比例的股份,从而对公司的管理、策略和组织结构进行主动改进;并购套利基金,也叫作风险套利基金,这类基金买入即将被收购的公司股份,卖出并购方股份,从两者股票价格的收敛接近中获利;不良投资基金,专门买入陷入资金困境、即将破产或已经倒闭的公司股份和债权。

投资者通常会向公司的管理层提交一份计划,通过采用一种或结合以上提到的4种战术来提升公司价值。这种交流可以是有敌意的,也可以是无敌意的。有敌意的情况通常包括代理权战争、竞争董事会席位、收购报价,而这种情况往往会被公开。

积极型基金通常倾向于多头,不过一些基金会通过卖空某一指数或一揽子股票来对冲市场风险或特定行业、部门风险。积极型对冲基金的例子包括如下几个:

●Shamrock Holdings,之前由斯坦利·戈尔德(Stanley Gold)和罗伊·迪斯尼(Roy Disney)管理。

●Barrington Capital Group

●Third Point,LLC,由丹尼尔·勒布(Daniel Loeb)管理,此人由于对公司管理的尖锐批评而知名。Third Point可能是这些基金里拥有最高投资回报的一家。

●Jana Partners LLC

●Icahn Enterprises LP——卡尔·伊坎(Carl Icahn)的最新成就,此外还有时代华纳公司。

●Chapman Capital——查普曼是个极端的积极投资者,并且经常提交非常详细的13D报表。

●Steel Partners,正在尝试将积极对冲策略带入日本。

●Pershing Square,由威廉·阿克曼(William Ackman)管理,通过跟踪行业巨头宝洁公司可能为积极型对冲基金建立了一条新标准。

●Newcastle Partners

并购套利是很流行的事件驱动策略,该策略下投资经理买入预期将被收购的公司股票,同时卖出收购公司的股票。投资经理的目标是抓住两只股票目前市场价格之差和一旦并购实现后这些股票蕴涵的价值。

不良债务对冲基金专门投资于陷入金融困境的公司的证券,包括破产公司、即将破产公司或正在走出破产的公司。这类对冲基金投资于问题公司的各种债券和股权。

信用违约互换(CDS)这一金融工具很大程度上是针对公司破产的保险合约,这一市场的快速成长也让不良债务策略开始使用CDS作为对问题公司证券的对冲工具。一只对冲基金可以买入问题公司的债券,同时买入该公司的CDS。如果该公司对债务违约,CDS会支付对冲基金相应金额。

7

相对价值策略

固定收益相对价值策略由于美国长期资本管理公司的失败而闻名,该公司采用了一部分相对价值和固定收益套利交易,即著名的29/30年期国债收益率曲线策略。这种策略有时被形容为“在压路机前捡起5美分”,指这种策略通常采用的高杠杆在面对市场波动风险时可能带来巨大的损失。由于利润是从相对狭窄的收益率差值中取得,必须使用杠杆来取得令人满意的回报率。值得一提的是,这些年里对冲基金经历的很多大型交易损失是来自于固定收益套利策略,包括最近发生在住房抵押贷款市场上的问题。

资产抵押/贷款抵押证券套利的通常策略是买入ABS或者MBS,同时卖出美国国债或者公司债作为对冲。另一种方式是买入这些证券的信用违约互换合约来对冲风险。这种策略的风险在于多头头寸和对冲标的并不向相反方向变动,这在信贷危机中引起了大量亏损。在信贷危机中,投资者涌入美国国债市场寻求安全性,从而推高了这些债券的价格。不幸的是,采用套利策略的对冲基金在卖空美债,在套利交易的对冲标的上亏损巨大。(同时它们也在价格下跌的ABS和MBS上发生了亏损。)

可转换债券套利:可转换债券套利对冲基金买入一家公司的可转换债券,同时卖出该公司的股票(或股票期权),从而移除了投资中的股票风险成分。对冲比例被叫作“delta”,反映了可转换债券价格对对应股票价格变化的敏感性。

波动率套利:如果基金经理认为隐含波动率相对于实际波动率过高,期权价格被高估,基金经理会卖出期权(得到“过高”的溢价),然后使用delta对冲策略对冲期权头寸。

VIX合约的引入让这种策略变得流行了起来,VIX合约标的正是标普500的波动率。认为标普500的隐含波动率过高、即将下跌的基金经理会卖出期货或期权的VIX合约。如果波动率下跌则盈利。

8

全球宏观和大宗商品交易

全球宏观策略和其他对冲基金策略的不同在于这种策略大量使用股票和债券市场指数,而不是单独的股票债券来实施方案。这种方式和全球宏观策略专注于整体经济和金融趋势的特征是一致的。决策过程开始于对宏观经济指标走势的预测,比如通胀、经济增速和利率变化。全球宏观投资经理会根据这些经济走势在金融市场上的影响进行交易。

根据对中国经济走势和对全球大宗商品需求的影响来买卖某种大宗商品;根据对英国和欧元区两个市场通胀的预测来买卖英债和欧元债的相对价值。

全球宏观投资在20世纪80年代兴起,当时乔治·索罗斯、朱利安·罗伯逊、保罗·都铎·琼斯这样的基金经理开办了他们的对冲基金。

一个全球宏观主观判断交易的经典案例是乔治·索罗斯创造的:英镑在1993年面对大量抛压时的情况,当时英国政府计划调高利率作为防御手段。但是,索罗斯卖空了数量惊人(对当时来说)的英镑,赌英国政府没有能力提高利率,或者哪怕只是长期将利率保持在足以阻止卖空者的水平上——为了卖空货币,卖空者需要支付高利息。在这个案例里,索罗斯是对的。英国政府调低了利率,英镑贬值,索罗斯得到了10亿美元的利润,并成为了行业传奇。

有趣的是,这个策略现在有一种运用更多的变型:投资于低利率的强势货币,例如瑞士法郎、丹麦克朗和新加坡元。但是,政府并不想看到它们的货币升值并拖累出口业,已经把它们的利率降至0,在考虑通胀因素之后甚至会更低。目前,对冲基金仍然将资金投入这些货币,赌这些政府不能阻止货币的升值。

利差交易是指买入或卖出低利率的金融资产,然后用这笔资金买入有较高利率的金融资产。该策略试图从借入资金的应付利息和投资资金的应收利息之差中获利。

以下是日元和澳元利差交易的案例。很多时候两者年化利率之差(日本为1%,澳大利亚为5%)使得两者间利差交易对对冲基金非常有吸引力。

在这种交易里,对冲基金借入日元并将这笔资金投入澳元。(实际操作中,这种交易会使用外汇远期合约,但是由于抛补利息套利交易(covered interest rate arbitrage)的存在,效果是一样。)如果一切运行良好,对冲基金将实现4%的年收益。因为外汇交易中可以运用杠杆,收益率可以成倍增加。

但是,对冲基金要兑现收益必须在年末偿还借贷资金。换句话说,所持有的澳元(初始投资加上5%的利息)必须被兑换成日元然后偿还贷款和1%的利息。如果在这一年里日元相对于澳元升值(更强势),对冲基金需要支付更多澳元来偿还贷款。事实上,如果日元升值4%就会抹去息差“利润”,而更高的升值就会带来亏损。

这个案例中的对冲基金面对着“未抛补利率平价理论”带来的巨大风险,该理论认为低利率货币(如日元)会相对于高利率货币(如澳元)升值。

但是,这并没有让利差交易消失,这种交易依然存在并且运行良好,受欢迎的借入方是美元、英镑、日元,投资方是欧元、一些新兴市场货币、高收益债券和澳元这样的资源密集型国家的货币。

在期货市场交易的对冲基金都在商品期货交易委员会登记为商品交易顾问,这些基金也被称为CTAs。

一些大型的CTAs包括Winton Capital(290亿美元)、Man AHL Diversified(163亿美元)、TransTrend(94亿美元)、BlueTrend(136亿美元)、Graham Capital(75亿美元)、Altis(11亿美元)和Aspect(70亿美元)。

一家坐落于洛杉矶、拥有34亿美元资产的宏观对冲基金Passport Capital,在过去一年内增值18%,部分源于它将超过半数资产投资于大宗商品相关股票,例如澳大利亚的矿产公司里佛斯达。大型宏观对冲基金Bridgewater,由于投资于黄金和美债、欧债,资产增长近45%。Autonomy Capital通过卖空欧元和欧洲信贷、做多多种亚洲货币而实现增长26%。一些基金证明,持有大宗商品相关货币(例如加拿大元)是有利可图的。

宏观/CTA策略的一个明显特征就是它们相比于股票、事件驱动或相对价值策略低得多的最大回撤。这种策略最贴近对冲基金模型的绝对收益目标和下行保护,而这解释了这些对冲基金保有资产的增长。

9

现代投资组合理论

现代投资组合理论(Modern Portfolio Theory,MPT)已经发展出了两种主要模型:资本资产定价模型(Capital Asset Pricing Model,CAPM)和有效市场假说(Efficient Market Hypothesis),两者相互支持。

CAPM同时假设投资者是风险厌恶的并且只关心收益均值和投资组合收益的方差(一种风险的衡量指标)。因此这个模型被叫作均值–方差最优化(meanvariance optimization,MVO),因为投资者在给定预期收益的情况下追求组合收益方差最小化、在给定方差的情况下追求组合收益最大化。

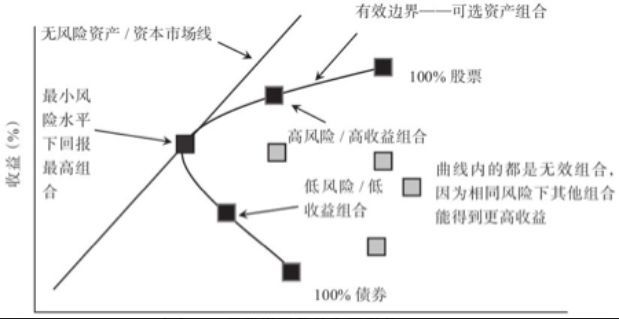

现代资产组合理论(MPT)和资本资产定价模型(CAPM)的演示

图中的两个坐标轴是百分比形式的投资组合的收益和风险(标准差),黑线是有效边界。沿着有效边界的众多小点代表着持有不同比例股票和债券的投资组合。直线和曲线相切处的点就是可以实现风险最小化的资产组合。

MVO受欢迎的一个原因在于,要得到有效边界只需要少量的组合内各资产数据,包括历史收益、历史波动(通过标准差衡量)、资产间的历史相关性和投资者的风险承受力。

对冲基金的收益并不是正态分布,而是存在明显的肥尾。更进一步,对冲基金的收益、标准差和相关性在不同时期是不同的。这些对MVO假设的违反非常重要,因为MVO的隐含假设是历史收益预示了未来收益。最后,市场并非完全流动的也并非无摩擦的,同时也不像理论要求的那样有效。

MVO方法的一个主要缺陷是它得到的投资组合被少数资产所统治。MVO的数学原理使得有较高风险回报的资产挤出了那些边际收益较低的资产。因此,MVO给出的建议并不稳定,很多时候会高估部分资产,同时低估在风险和收益特征上仅仅存在细微区别的其他资产。

一种修正MVO方案的常用方法是在针对每个给定对冲基金或对冲基金策略的投资数额上增加最大或最少投资配额限制。

一个在理论上更有适用性并且受到基金经理广泛欢迎的方发是布莱克–利特曼(Black-Litterman,B-L)模型,该模型是MVO的变型,但前提假设是历史收益并不能正确估计未来收益。这个方法在预测收益上也非常谨慎,每个预测者的预测值都相差甚远。B-L方法假设资产配置的出发点是目前市场上现有资产配置的隐含收益。以对冲基金为例,第一步是明确各种投资策略的实际资产配置。B-L随即计算出这些配置的隐含收益,并将这些数据作为优化工程的数据。

有效市场假说(EMH)是现代投资组合理论的另一方面,指出投资者不可能持续获得超过市场平均回报的收益。这一假说的一个推论是市场遵循“随机漫步”,不可能预测市场走势或从中获利。根据有效市场假说,任何对有效市场价格的偏离都会被套利交易捕捉直到偏离消失。

EMH基于一系列由诺贝尔奖得主保罗·萨缪尔森(Paul Samuelson)提出的假设。这些假设有如下一些:

●每个独立投资者的投资预期是理性的。

●预期是基于所有可获得的信息。

●市场集合信息有效。

●均衡价格(即市场价格)包含了所有信息。

从这些假设出发,EMH得出了这样的理论,在一个有效市场(即一个充分竞争的、大型的、流动性充足的市场,市场中信息充分并且广泛传播,且交易成本最小化),因为市场价格已经充分反映了所有信息和市场参与者的预期,未来价格变化无法被预测。

行为学对有效市场假说的批评很大程度上源于行为金融学的两种对EMH的修正理论被提出了,一种是罗闻全在《适应性市场假说》 (The Adaptive Market Hypothesis)中提出的,另一种由罗伯特·希勒在《非理性繁荣》 (Irrational Exuberance)中提出。

罗闻全的理论是投资者没有时间也没有能力去实现EMH所要求的“效用最优”。反而,他们热衷于“舒适性”,做出让他们感觉最舒服的决策,而不管是否是最优决策。

罗伯特·希勒的理论是投资者倾向于采取会造成“非理性繁荣”的行为,即坚持相信目前的市场趋势会持续。

10

对冲基金的制度化和风险管理

机构投资者包括捐赠基金、养老基金、保险公司和主权财富基金。一些主权财富基金,比如阿布扎比、沙特阿拉伯和新加坡,就是对冲基金较早的重要投资者。而这一趋势在正在更加普遍化,目前对冲基金占据了主权财富基金约7.6%的资产比例。另一个例子是美国最大的养老基金——加州公务员退休基金(CalPERS)。

当选择对冲基金时,美国和欧洲的养老基金经理倾向于买入一些经过挑选的著名品牌,诸如霍华德资产管理公司(Brevan Howard)、 文艺复兴、 Lansdowne、 千禧年基金(Millennium)、 温顿资本(Winton Capital)、 潘兴广场资本管理公司、 OchZiff Capital Management和维京全球投资(Viking Global Investors)。

越来越多基金的基金管理者希望在SEC注册他们的基金,以此来将他们的目标客户群扩大到散户投资者。这些注册投资公司,通常被称为RICs,包括联博基金(AllianceBernstein)、Arden Asset Management、 贝莱德和Fund Evaluation Group。

从广义上说,我们可以将风险管理分为定量(或者统计)和定性两类。在过去的10年中,最常用的数量指标是在险价值(VaR)。VaR得到广泛使用的原因之一(或许是主要原因)在于,它是能通过容易得到的数据和广泛使用的软件来计算的少数量化工具之一。

压力测试和情景分析有相似之处。两者都是建立多种经济情景并计算这些经济情景对对冲基金或FoFHs投资表现的影响。区别在于:压力测试假设针对某个经济或市场因素的一个变化范围,例如股票市场下跌10%,或者利率上涨1%。情景分析使用真实的历史情景。

不管是情景分析还是压力测试都是使用基于因子的分析方法,就如我们在之前讨论对冲基金的收益和复制中说的“驱动因子”一样。被用于压力测试的因子是那些经过分析后被认为会影响基金或资产组合风险和回报的因素。一组“驱动因子”的例子就是冯国伦和谢勤益定义的、作为对冲基金指数驱动因子的7个因素。情景分析和压力测试都使用历史数据来分析未来。