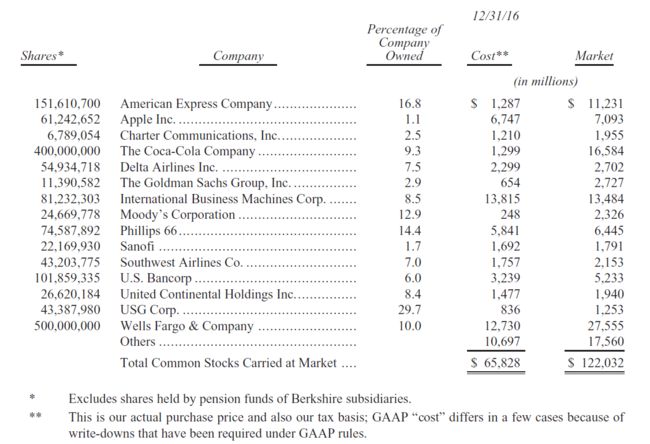

巴菲特以前从来没有投资过科技公司,他对外宣称看不懂科技产业。

然而,到了2011年,81岁高龄的巴菲特居然投资了两家科技公司,不过却是被行业都不看好的IBM和英特尔公司。

巴菲特购买这两家公司的股票后,它们在市场上的表现并不好。2014年,英特尔的股价还下跌了,巴菲特又趁机买了更多的。到今天(2016年),IBM的股价比当初他购买时也下跌了很多,尤其是在美国股市持续上涨时,IBM连续两年下跌。

在这种情况下,大家质疑巴菲特的决策是否英明,但是他却说自己不会卖掉IBM的股票,甚至会买更多的。巴菲特这种做法和整个股市在追捧苹果、Google或者亚马逊(Amazon)的做法完全不同。那么巴菲特为什么这么做呢?

原来,巴菲特看重的是现金流。

我们通常认为,买股票是为了买未来,如果一个公司的未来不被看好,那么就不值得投资。但是巴菲特看重的却是IBM和英特尔这样的公司,虽然成长不如苹果、Google或者亚马逊快,却能产生稳定的现金流,并且这在过去的几十年里被证明了。

巴菲特总是寻找那种现金奶牛,然后每年收获大量的现金,再拿那些现金去购买更多的现金奶牛股票,这样实现公司价值的复合增长。

在巴菲特看来,不仅一个公司短期股价的涨跌没有任何意义,而且,按照美国会计标准做出来的利润也靠不住,只有公司收获回来的现金(包括发掉的股息)才是真的。

--吴军 《硅谷来信》

事实上,据2017的《巴菲特致股东信》,苹果公司赫然在列,而IBM则被大幅度减持,最核心的仍是OCF(经营现金流的变化)

“现金流量表”中的“营业活动现金流量(OCF)”的奥秘

“营业活动现金流量”,英文为“Operating cash flow”(简称OCF)。

它不是投资赚来的钱,更不是筹资借来的钱,是自己通过主营业务真正赚回来的现金。

经营现金流量OCF有几个常识:

OCF应该> 0, 如果OCF < 0, 在二级市场上的成熟的公司还表现如此,根本不应该投资;

OCF应该 > 净利润NI, 即利润的贡献来自于经营现金收入

OCF应该 > 流动负债,即起码一年到期的债是还得起的(现金流量比率)

OCF应该 > 固定资产增额,没有收入,不可能固定资产有增额 (现金流量允当比率)

OCF与股价之间的关系,一起来看A股龙头的例子:

1、贵州茅台:

它的OCF从2012年的119亿到2016年的375亿,逐年走高,它的同时期股价见下图:

趋势和OCF一样。

2、永辉超市:

它的OCF从2012年的18.32亿到2014年上升到20.16亿,然后2015年经历了低谷,为15.38亿,再到2016年重回19.28亿,再看看它的同时期股价见下图:

趋势和OCF惊人的相似。

3、恒瑞医药:

它的OCF从2012年的9.58亿到2016年上升到25.93亿,和茅台比较相似,它的同时期股价是否也和茅台一致呢?

结论非常一致。

ST抬头的公司

ST抬头的公司(有退市风险的公司),是不是也一致呢,随便找一家“ST钒钛”,它的五年OCF数据如下:

它的股价呢?

同样一路下挫!

包括A股的“贵州茅台”、台股的“大立光和台积电”、美股的“谷歌”,全世界OCF走势和股价趋势都有惊人的相似之处。

至此,让我们再回到引子部分,重新理解这句话:

在巴菲特看来,不仅一个公司短期股价的涨跌没有任何意义,而且,按照美国会计标准做出来的利润也靠不住,只有公司收获回来的现金(包括发掉的股息)才是真的。

巴菲特曾说过“现金为王”,在现金流这件事情上,无论个人生活还是企业经营,道理都是一样的。

这个月底所有公司2017的年报即将披露完毕,对公司今年的股价趋势,我们又多了一个判断法宝啦!

同样,OCF既然如此重要,总不能等股价高企的时候我们才发现,因此,我们可以通过几个核心的指标,去判断企业的现金流状况,协助自己判断公司的质量,躲掉不必要的坑。

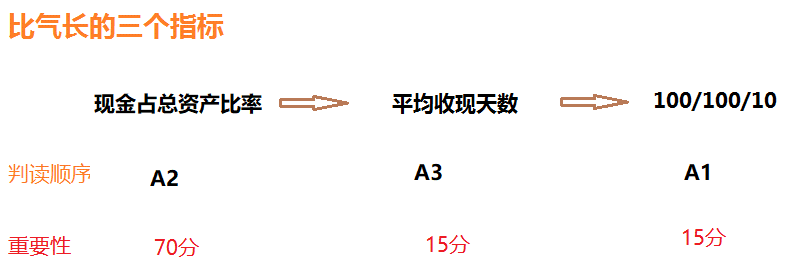

这里面就是“五大关键数字力”的现金流模块,包括指标如下:

概念和公式

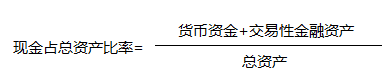

1、现金占总资产比率,占比70%

用来判断我们要投资的公司手上是否有充足的现金?是现金流量模块中的重要指标。

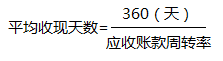

2、平均收现天数,占比15%

从这个指标中,我们判断这是不是家收现金的公司?经营情况如何?

3、100/100/10,占比15%

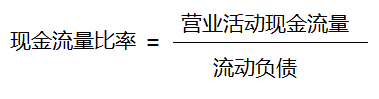

(1)现金流量比率(看1年状况):

表示的是“通过公司的经营活动实实在在赚回来的现金,能否覆盖住一年到期的流动负债?”

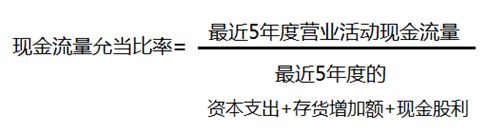

(2)现金流量允当比率(看5年平均):

表示的是最近五年,“公司成长所需成本(分母)”和“公司实际经营活动流入的钱(分子)”,这两者之间的比例是否匹配。

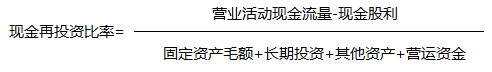

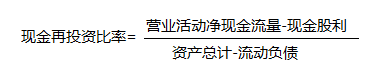

(3)现金再投资比率(看1年,判断投资能力):

可以简化为:

指的是公司靠自己日常营运实力挣进来的钱(营业活动现金流量)扣除掉给股东的现金股利,公司最后自己手上的现金流,用于再投资的能力。

该比率越高,表明企业可用于再投资的现金越多,企业再投资能力强;反之,则表示企业再投资能力弱。

判断指标

1、现金占总资产比率

“现金占总资产比率”至少>10%,如果是烧钱行业,即“总资产周转率<1”的公司,这个指标要>25%。

贵州茅台,手里非常有钱,连续五年指标都很棒!

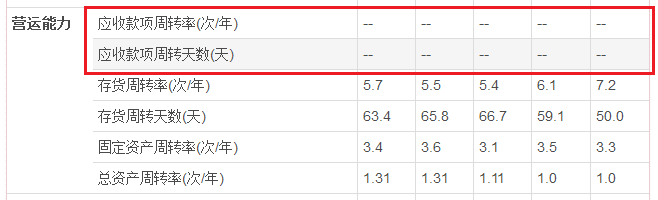

2、平均收现天数

(1)“平均收现天数”小于等于15天即可认为是收现金的企业。

(2)因为“应收账款周转率”在6次以上的都算经营不错的公司,所以“平均收现天数”在60天~90天内都属于正常范围。

海天味业完全没有这一项,为什么?后续分析。

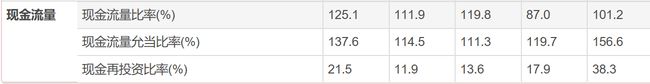

3、100/100/10

(1)现金流量比率>100%;

(2)现金流量允当比率>100%;

(3)现金再投资比率>10%。

贵州茅台,五年基本都符合指标要求。

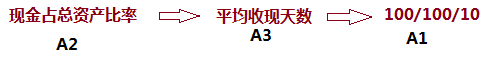

“比气长”部分的阅读顺序

经过大家这段的学习和比较,三个指标同时都满足的公司并不多,所以,从权重上我们有所侧重,看这三个指标的顺序也有讲究:

第一,看“现金占总资产比率”是否>10%(烧钱的公司,是否>25%)。现金为王!

第二,万一手上没钱,要看下,是否是收现金的公司,也就是“平均收现天数”是否<15天。

第三,再看“100/100/10”,能符合最好,不符合也没关系,只要这家公司手上有充足现金,气就足够长!

现金为王,钱多是爷;

谁笑到最后谁才是赢家,所谓“高筑墙、广积粮、缓称王”;

前者是代表企业的护城河,广积粮则是指拥有现金,而称王不过是在风幻变测的市场上,稳健发展而自然而然的事情。