本章内容概览:

1)阐述怎样对公司给出合理估值;

2)阐述安全边际的运用;

3)分析便宜的好公司股价上涨的必然性。

第一节、估值是价值投资的必修课

“股神”巴菲特在致投资者信中告诉我们:“关于投资,你只需要学习两门课就可以了,一门是如何评估企业价值,另一门是如何利用股市的波动。”

著名投资大师赛斯·卡拉曼在其经典著作《安全边际》中写道:投资没有什么神秘的,简而言之就是先确定某个证券的内在价值,然后以适当的折扣买入这个证券,事情就是这么简单。

评估企业的内在价值是做价值投资的必修课,那么我们该怎样给出合理估值呢?目前股市中主流的估值方法有清算价值法、未来现金流折现法等。

清算价值法认为,公司此刻的价值等于企业变卖所有的资产、清偿全部负债后,剩余的现金价值,这个价值近似于我们所说的净资产(归属于母公司股东权益)。不过,在当今的资本环境中,该方法的适用性已经不强了。

比如市场上有A、B两家公司在出售,A公司有100亿净资产,预期ROE为10%;B公司有100亿净资产,预期ROE为20%。如果两公司的出售价格都是100亿,因为A公司可以创造10亿的年利润,B公司可以创造20亿的年利润,那么大家都会抢购B公司,从而推高B公司的价格。很显然,A、B两个公司的内在价值是不同的,不能直接用净资产价值来定价。

未来现金流折现(DCF)估值法是公认的最科学的估值方法,未来现金流折现理论认为,公司此刻的价值等于公司未来每年能够创造的现金流的折现值之和。

在介绍未来现金流折现法(DCF)之前,我们须得理解贴现率(折现率)的含义。折现率表达的是一个贬值的概念,即我们的资产一年增值多少才是一个正常水平。中国当前的社会资本平均收益率在10%左右,名义GDP、广义货币总量M2增速也都在10%左右(近年有所下降),折现率取10%比较合理。即明年的110元的购买力与此刻的100的购买力是相等的。也就是说,央行今年又印了10%的钞票,我们的资产一年增值10%才是一个正常水平的增值。此外,还有一种比较主流的观点认为,折现率应等于无风险利率的2倍,那么折现率应取值约8%。

如果我们预期某公司未来平均ROE在10%左右,那么1PB就是一个合理的估值。我们以1PB的价格买入这个公司,公司每年为我们创造10%的净利润,带来10%的回报。

下面举个例子来帮助大家理解未来现金流折现(DCF)估值法。假如我们预期某公司未来第一年创造110元的现金流,则第一年的现金流折现值=110/(1+10%)^1=100元;假如该公司第二年创造121元的现金流,则第二年的现金流折现值=121/(1+10%)^2=100元;假如该公司第N年创造A元的现金流,则第N年的现金流折现值=A/(1+10%)^N。我们把这N个折现值相加,就得出公司此刻的内在价值。

未来现金流折现是多么完美无暇的理论啊,逻辑缜密,毫无破绽。但这仅仅是个理论而已,我们根本无法利用未来现金流折现公式来精确计算公司的价值。因为相关参数(折现率、增长速率、增长时间)的变动会让结果产生很大的变化,而增长参数本身也是预判,没有人能把某个企业未来的成长预判得近乎准确。所以,未来现金流折现,更多地体现的是价值投资的一种思维方式,而不是一种准确的计算方法。即便如此,未来现金流折现理论仍是极佳的估值依据。虽然我们无法得出企业的精确估值,但可以凭此得出一个模糊准确的估值。

要计算企业的合理估值,我们首先得预判企业的成长,给企业假设一个成长模型。

笔者习惯于采用二阶段DCF估值法,即把企业未来的成长周期分为两个阶段,两个阶段分为前15年和15年后(当然,也有投资者采用更复杂的三阶段DCF估值,本节内容旨在讨论估值方法,增长模型设定得是否合理另当别论)。现金流则用分红金额替代,因为对于财务投资者(区别于战略投资者)来说,分红金额才是投资者获得的现金流。即,公司此刻的价值=前15年每年分红的折现值之和+15年后的每年分红的折现值之和。

笔者给大部分公司设定了一个通用的成长模型:预判公司未来7年能维持一定的ROE,在随后的8年里,公司的ROE逐渐降低,到第15年末,ROE降低至10%;公司的分红率由当前数值逐渐提高(或降低),到第15年末,分红率提高(或降低)至50%。

由上述模型,我们可以得出公司未来15年的平均ROE和未来15年的平均分红率。为方便估值计算,笔者将增长模型线性处理,即假设公司在未来15年里,每年的ROE、分红率都是上述的平均值,净资产、净利润、分红金额增长速率保持不变。

有了这个模型,前15年的分红折现很好计算,但公司15年后的经营、分红就更加难以预判。于是笔者作模糊处理,把公司15年后的现金流价值等同于公司第15年末的净资产,可以理解为,第15年末公司的ROE为10%,届时给予公司1PB的估值,即15年后的每年现金流折现值之和=第15年末公司净资产额的折现值。

所以,公司的价值

=前15年的分红折现+15年后的分红折现

=前15年的分红折现+第15年末净资产折现

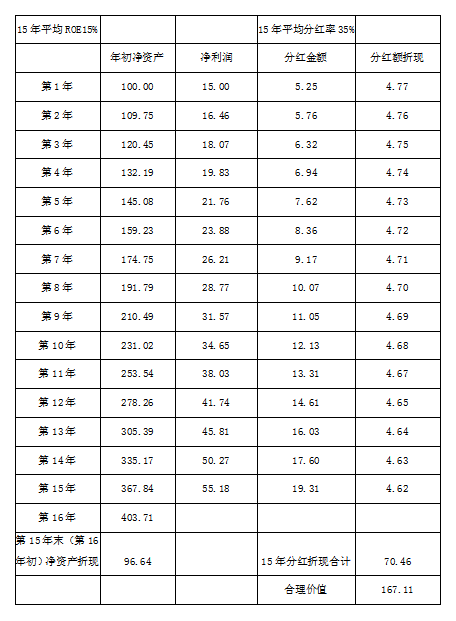

举个例子:某公司此刻净资产为100,预期未来7年ROE保持在16.7%左右(未来15年平均ROE15%),当前分红率约27%(未来15年平均分红率35%),折现率取10%。将每年的净资产、净利润、分红金额、分红额折现列示如下表。

不理解该表的读者朋友,请翻阅本书第三章内容。计算如表所示:第15年末(第16年初)公司净资产为403.71,其折现值为96.64;每年分红金额及分红额折现值如最后两列所示,15年分红折现值合计为70.46;这样一个成长模型的公司此刻的合理价值=96.64+70.46=167.11。

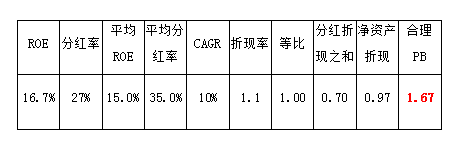

净资产为100,合理估值为167.11,合理PB≈1.67。上面的表格是一个分步计算的过程,我们可以把整个计算过程合并为一个含等比数列求和的复杂公式,并将其在excel表格或计算器中保存下来(如下表所示)。这样便可以实现一劳永逸,我们每次只需输入某公司的预期ROE和分红率的数值,便可得出该成长模型下公司的合理估值。

基于此成长模型和估值逻辑,笔者教读者朋友们一个一眼定胖瘦的经验公式:如果预判某公司未来7年平均ROE在15%~20%,那么合理PB≈预期ROE×10;如果预判某公司未来7年平均ROE>20%,那么合理PB≈预期ROE×a,a取值为10~15,预期ROE越高且分红率够低,a的取值就越大,但一般不超过15。

PS:也许有读者朋友会产生这样的疑问,如果公司景气周期还不到15年就衰败了怎么办,公司的景气周期不止15年怎么办。上述模型只是一个适用范围较广的企业成长模型,以此探讨怎样给出合理估值。成长周期判断属于基本面、确定性的判断,如果公司提前衰败的概率很大,那说明确定性很低,那么这就不是一个很理想的投资标的,如果公司确定性很强,护城河很深,景气周期能超过15年,那便可以给予一定的溢价。

将上述用市净率表达的经验公式换成用市盈率来表达:

PEttm

=PB/摊薄ROE

=PB/[期初ROE/(1+净资产增速)]

=(1+净资产增速)×PB/期初ROE

令b=1+净资产增速,b一般在1.1~1.25之间;

a=PB/期初ROE,根据前文已述,a一般在10~15之间;

PEttm=a×b,故,PEttm的合理范围一般在11~20之间。

PS:该PE估值法,仅限用于对ROE处于稳定期的企业估值,并且给予超过15PE的估值时,需要企业较高的预期ROE和较低的分红率支撑。对于周期股或预期ROE有较大提升(即预期利润大幅增长)的成长股,其当下ROE较正常值可能有较大偏离,PE波动范围也较大,直接使用PB估值更为方便。

因为大部分公司的ROE很难维持在20%以上,而合理PB≈预期ROE×10,所以大部分公司的合理PB应低于2,大部分ROE处于稳定期的公司的合理PE也应低于15。如果我们把折现率的取值由10%调低一些,那么计算出的合理估值就会更高一些,但这也意味着,以合理估值收购公司,若没有估值提升的收益,我们的潜在收益将不足10%。

第二节、安全边际:只打最佳击球区的球

基于上文的结论:大部分公司的合理PB应低于2,大部分ROE处于稳定期的公司的合理PE也应低于15,我们必须得认清这样一个客观事实:A股在过去的大部分时间里太贵了。

过去的A股,贵到50PE随处可见,贵到我们把30PE当作正常,贵到全部A股(剔除亏损股票)的市盈率中位数长期超过30。而在美国股市、香港股市、日本股市、欧洲股市等成熟股市,极少有市场整体估值超过20PE的时候;美股的整体ROE远超A股,但估值却远低于剔除金融股的A股;港股的ROE与A股的相当,但剔除亏损股票和仙股(股价低于1元的股票)之后,港股市盈率中位数不足11(2019年5月),市净率不足1.1。

也许你很奇怪,为什么我们有时候看到这样的统计数据:A股整体市盈率不足15,横向对比其他国家股市的估值,A股估值极低。

该统计数据的确也是客观事实,这主要是因为A股股票的估值呈现出两极分化的特点。以银行为代表的权重股的估值极低(绝对值低,并不一定是低估),而绝大部分中小市值股票的估值极高,正是这数量极少、权重极大、估值极低的权重股拉低了A股的整体估值,造成了A股整体并不贵的“假象”。

前章内容提到,长期来看,估值(PB、PE)的高低对优质公司的长期年化收益的影响并不大,但中短期来看,估值高低对收益率有着非常大的影响。

估值高低直接决定了中短期安全边际(回撤空间)和中短期的潜在回报(估值修复空间),决定了中短期的收益风险比,决定了中短期的投资收益数学期望值(数学期望值=盈利比例×盈利概率-亏损比例×亏损概率)。某笔投资的收益数学期望值高,不代表这笔投资中短期一定赚钱,某笔投资的收益数学期望值为负,也不代表这笔投资中短期一定亏钱。虽然投资收益数学期望值并不能决定某笔投资中短期的盈亏,但是从数学概率上讲,长期投资“收益数学期望值为负”的项目,必然造成亏损。我们做的每笔投资,其收益数学期望值应越大越好。

投资的本质是对收益和风险的评估、下注。估值水平永远不是预测市场短期涨跌的有效指标,但它却是衡量当前市场风险报酬比最有效的指标。投资也没有绝对的确定性,我们所有的分析,只不过是为了从诸多不确定项目中寻找高胜率、高赔率的项目去下注。

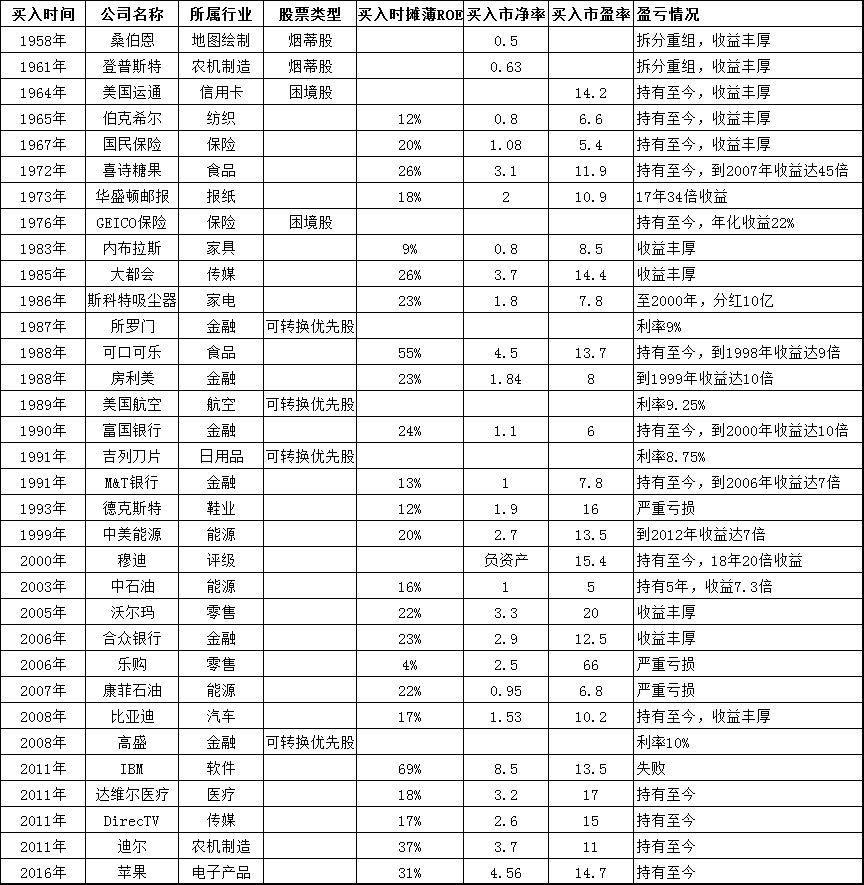

价值投资并不是让我们不问价格地去接盘优质股,优秀的公司也需要合适的价格才能买入。你或许听过巴菲特“以平庸的价格买入优秀的公司”的名言,但你或许不知道,“低于15PE”就是巴菲特眼中的“平庸”价格,因为巴菲特生平极少买入大于15PE的股票。下表为巴菲特历史投资记录表。

第三章第三节结尾处,笔者写道:对于资产规模较小的非超长期价值投资者来说,想取得超过25%的年化收益,须得借助择时策略(利用估值水平的提升)来实现。

利用估值水平提升来获得超额收益,具体做法就是把买入建立在一定的安全边际(折扣)之上,然后等到估值提升到一定水平就把股票卖出。如果我们把自己的安全边界定为合理估值的8折,也就是股价跌至合理估值的8折时买入,那么估值修复到预期值时,投资收益=估值修复的25%+持有阶段的内生收益(内生增长即净资产增长和股息收益,详见本书第三章)。如果我们把自己的安全边界定为合理估值的6.6折,那么估值修复到预期值时,投资收益=估值修复的50%+持有阶段的内生收益。

安全边际的设定因人而异,边际越高,潜在收益会越高,潜在的回撤空间越小,遇到黑天鹅之类的不可预测的巨大风险时,承受的损失也会越小。当然,安全边际设定得越高,符合要求的机会也就越少,如果安全边际设定的更低一些,机会则就更多一些,这其中的取舍需要投资者自己去揣度衡量。

笔者更倾向于把安全边际设定的高一些,因为笔者非常认可巴菲特“只打最佳击球区的球”的理念:市场中的机会千千万,我们并不是要抓住每一个机会,而是做减法,放弃那些平庸的机会,只抓住为数不多的、具有超高安全边际、超高收益风险比的机会。

棒球运动员中有两类击球手,一类是什么球都打,每次击球都全力以赴,力求全垒打,另一类人则是聪明的击打者,他们只打高概率的球。世界排名前十的击球手都是后者,其中,泰德·威廉斯被称为“史上最佳击球手”。泰德有一个鲜明的观点:不要每个球都打,而是只打那些处在“甜蜜区”的球。他把击打区划分为77个小区域,每个区域只有一个棒球大小,只有当球进入理想区域时,才挥棒击打,这样才能保持最高的击打率。击打处于边缘位置的球,击打率会非常低,在比赛当中,对于非核心区的球,即使嗖嗖从身边飞过,泰德也绝不挥棒。

基于较保守的估值和较高的安全边际,股票给出满意价格的机会非常少。。笔者时常遇到某只关注已久的股票在快要跌到目标价时却反转大涨的情况,早年遇到这样的情形,笔者心中难免暗生些许懊悔,但在屡经风雨、饱经沧桑之后,再遇到此种情形,笔者心中便不会再起一丝波澜,因为笔者已深刻地认识到,只有保守才能行更快,行更远。

关于“等待最佳击球区的球”,投资大师们是这么说的:

赛斯·卡拉曼说,“价值投资者需要强大的自律能力去拒绝那些平庸的价格,要有足够的耐心去等待真正优秀的机会”。

罗杰斯说,“我只管等,直到有钱躺在墙角,我所要做的全部就是走过去把它捡起来”。

芒格说,“我能有今天,靠的就是不去追逐平庸的机会”。

“等待最佳击球区的球”看似简单,实则对投资者的“耐心”有不小的考验。笔者以前理解的“耐心”就是持有一只股票两三年甚至更长的时间不动摇,直到后来才领悟到:耐心更加体现在买入前的耐心等待,决定一笔投资成败的,是买入之前,而非买入之后。

所以,一只好股票必须同时具备“低估值”、“确定性的高ROE”两个必要条件,不具备“低估值”这一条件,也许是个好公司,但一定不是一只好股票。

第三节、低估好公司的股价“必须涨”

如果我们买进了一个很便宜的优质公司,可它的股价长期都不涨怎么办呢?我们投资它是不是就不能取得理想的收益呢?(优质公司的定义:预期ROE稳定在15%以上的现金流健康的公司;便宜的定义:价格大幅低于内在价值)

我们先举两个例子来看一下,假如公司的股价不涨会发生什么情况?

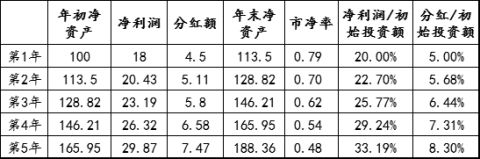

例A:以ROE为18%、分红率为25%的南京银行(SH601997)为例,为方便计算与理解,我们假设南京银行净资产为100亿,其未来5年保持ROE、分红率不变。对于这样一个公司,笔者给出合理估值为150亿(1.5PB)。

假如我们以90亿(0.9PB)的价格(安全边际6折)买入净资产100亿的南京银行,相当于我们买入的一刻就已经回本了。第一年,公司产生18亿的净利润,其中的4.5亿净利润用来分红,分红后,净资产为113.5亿。第二年公司的ROE维持18%不变,净利润为20.43亿,增长13.5%,分红为5.1亿,分红后,净资产为128.82亿。把公司未来5年的净资产、净利润及分红金额列到表格中。

如果股价不涨,即第五年南京银行的市值仍为90亿,那么市值只有净资产188亿的0.48倍;第五年净利润29.87亿,按初始投资额90亿来算,收益率已经达到33%;分红为7.47亿,按初始投资额90亿计算,股息率已经达到8.3%。

也就是说,我们投资90亿,5年后就可以获得188亿净资产和累计29.5亿的分红,第五年利润率、股息率分别达到33%、8.3%,并且净资产、净利润、股息还在以13.5%的速度增长。

例B:再以ROE为36%、分红率为66%的格力电器(SZ000651)为例,为方便计算与理解,我们假设格力电器净资产为100亿,其未来5年保持ROE、分红率不变。对于这样一个公司,笔者给出合理估值为360亿(3.6PB)。

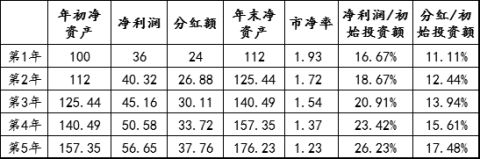

假如我们以216亿(2.16PB)的价格(安全边际6折)买入公司。第一年,公司产生36亿的净利润,其中24亿的利润用来分红,分红后,净资产为112亿。第二年公司的ROE维持36%不变,净利润为40.32亿,增长12%,分红为26.88亿,分红后,净资产为125.44亿。把公司未来5年的净资产、净利润及分红列到表格中。

我们花216亿买入净资产100亿的格力电器,溢价116亿,前三年利润累计121亿,即这笔收购需要三年的时间回本。如果股价一直不涨,到了第五年市值仍为216亿,第五年净利润56.65亿,按初始投资额216亿来算,收益率已经达到26%;分红37.76亿,按初始投资额216亿来算,股息率达到17.5%。

也就是说,我们投资216亿,5年后就可以获得157亿净资产和累计152亿的分红,第五年利润率、股息率分别达到26%、17.5%,并且净资产、净利润、股息还在以12%的速度增长。

如果优质公司的股价一直不涨,那么股价将对应极高的折价率、利润率、股息率,并且公司的净资产、净利润、分红仍在复利增长,即股票的折价率、利润率、股息率将进一步提升,导致该股票的收益率远超社会资本平均收益率10%,该股票对社会资本具有极强的吸引力。正是该股票的收益率与社会资本平均收益率日益扩大的差距,促使社会资本陆续买入该股票,从而推高股票价格(实际上这样的推动力量并不是在某一刻集中爆发,而是持续发生)。这就是便宜的好公司的股价上涨的必然性所在。

上文所举例子中是分红金额未用于继续买入股票,倘若股价永远不涨,并且我们把获得的分红金额再买入股票,我们未来获得的收益将是天文数字。

基于“股价永远不涨”这个前提,我们用指数来举例更合适,因为某个公司不能实现永续经营,但指数可以永续“经营”,无穷尽也。

例C:假设某指数点位10000点,每份指数净资产10000元(、值10000元、价格10000元(估值1PB),并且指数每年保持ROE15%、分红率35%、价格10000元不变。

第一年买入1万元的指数,对应1万元的净资产,第一年指数成分股产生1500元的净利润,分红525元,分红后,每份指数净资产10975元。由于每份指数的价格保持10000元不变,故,525元的分红的可以买回0.0525份指数,再加上之前持有的1份指数,累计持有1.0525份指数,对应10975×1.0525=11551.19元的净资产。

第二年初持有11551.19元的净资产,产生1732.68的净利润,606.44元的净利润用来分红......以此类推,将每年初持有净资产、每年净利润、每年分红额、分红后每份指数的净资产、(每份指数保持10000的价格不变,每年分红金额可买入的份额)、(分红再投资,累计持有份额)、持有份额对应的净资产列示如下表。

估值(PB)=10000/每份指数对应的净资产,只要股价(指数)保持为10000元/份不变,随着时间的推移,每份指数的净资产越来越高,估值(PB)就会越来越低,1元的分红就可以买到远大于1元的净资产。

与此同时,每年的分红金额也在水涨船高,每年的分红可以买到的净资产呈指数式增长,时间越往后,净资产、净利润、分红的复利效应越发强大。如果我们有幸碰到了一个永远都不涨的股市,投资1万元买下上述的指数,第30年我们就可以拥有4亿的净资产,第35年我们就可以拥有400多亿净资产,到了第40年,我们拥有的资产已经是难以读数的天文数字。

实际上,对于优质公司来说,股价(指数)永远不涨只能是一种美好的幻想。只要资产的投资收益率高于社会资本平均收益率,就会吸引大量社会资本来购买该资产,资产的价格就会得到提升,价值投资者根本不必担心自己投资的公司的股价永远不涨。即便优质公司的股价永远不涨,指数永远不涨,这也根本不会影响价值投资者的收益率。