20171119 闫安

就如常青藤学校的毕业生,打破头也要进五大咨询公司一样。但在中国发展“一波三折”的多支柱养老金市场,却从没有中外任何一家机构能够胜任。

官员已有几波。各类智囊智库们也如走马灯,有坐过冷板凳的,有显学不彰半途而废的,有兴趣转移骑墙的,有后来者英武的,有屁股指挥脑袋撞钟的,也有捧场培训讲课的。

利益导向的行业或金融机构如商人般能掐会算,合纵连横,相互博奕,努力呈现的是“自已阔过”,溢出的则是要社会整体承担的负外部效应。

典型的就是第二支柱“内部FOF”形态的受托投资一体化。即当“裁判员”又当“运动员”,掩耳盗铃。但业内却一直“集体噤声”,包括官员、学者、即得利益者。对照第二支柱养老和全国社保基金理事会,前者发展滞缓,后者无论在理事会受托治理、大类资产配置、投资委外(公募基金占大多数)、价值投资、发展规模等诸多方面,都不可同日而语!

一个直接可佐证的统计数据是,全国社保基金理事会年均收益率为8%,即使同为理事会受托的企业年金,2008年到2016年,企业年金理事会管理模式下平均年化投资收益是5.26%,要高于法人受托管理的4.43%。但同时期企业年金总盘子1.6万亿中,法人受托管理7600多亿,占65%,理事会受托份额占比却在逐渐下降,规模在萎缩。

原因何在?

其实道理很简单,企业年金理事会受托自己不专业无投资资格,管不了也管不好,只能引入竞争和委外投管,绩效结果却好过专业的双资格的“吃独食”的法人受托,因为企业年金理事会委外投管是开放性竞争的。但由于企业理事会只能做自家业务,不是营业性的,自然干不过兵强马壮机构遍布全国的受托投资一体化的金融机构。

此外,企业年金制度对受托投资的“激励倒置”,决定养老账户收益90%权重因素的受托人负有资产配置之责,只收0.2%管理费。投资管理人却按6倍的1.2%收取,公募基金有第二支柱养老金投管资格,但无受托资格,销售仰仗渠道。所以,受托投资一体化机构是最受益和吃香者。

无企业年金受托资格的专业投资机构公募基金,需花大力气搞受托及渠道合作。努力过,成本高、规模上不去后,就视为“鸡肋”。《基金法》规定,公募基金本身就是受托资产管理的“干活”,怎么一沾“养老”就不好使了?

有“怨气”,不服气。

是故,更市场化的第三支柱养老开闸在即,还若第二支柱现状,那是一定要行业出头,要跳脚了,因为第三支柱起步就是数以万亿计的市场。好在中国证监会《养老目标证券投资基金指引》即将出台了。

……

对比之下,一直气定神闲的全国社保基金理事会,却无上述“痼疾”。一来出身不同,钱和规模均不愁;二来长期价值投资,专注大类资产配置及投资委外,引入竞争机制,做好风控考核。遂办成了大事、好事,成为全国养老金榜样。

全国社保基金理事会连续16年的年均收益为8%,远高于企业年金理事会受托的5.26%和法人受托的4.43%,就说明了问题。

第三支柱养老开闸在即。可以说,我国多支柱养老金经过多年发展实践,将迎来“增量创新,带动存量改革”的好时机!

突出表现在,现阶段,我国多支柱养老金发展到2.0阶段,在全国社保基金理事会治理模式及成功实践基础上,以受托及资产管理为核心、中国企业年金指数基准(在中国证券投资基金业协会官网发布)、养老金价值投资与动态定价理论、养老金金融工程FOF、Fintech及养老金智能终端投顾领域的突破为代表,实施功能监管。这将改变过往1.0阶段的,没有经过市场验证,反复试错,以定性化制度研究、理论架构、法规文件制定、行业监管、社会推广普及为主要特征的养老金融发展格局。

养老金2.0阶段的标志,是以受托独立和投资平台化开放竞争的FOF。就是将第二支柱企业年金的治理缺陷和全国社保基金理事会受托治理结构模式,进行制度化完善和金融工程化。“一反一正”,过往的教训,学费并不白交;而经验可以量化和复制推广。

养老目标FOF基金,类似中国企业年金五个目标风险FOF,按照目标日期串联起来,就是生命周期FOF。而大F层面的资源及资产配置均优势明显的有养老保险公司、证券公司、商业银行。小F层面,则可以面向多达4000多只公募基金行业。由独立第三方基金评级机构担任投顾,权威、专业。这是现阶段最佳的二、三支柱养老金共赢生态。前端销售可以利用Fintech金融科技优势,借鉴英国经验,提供互联网平台支持的终端化投顾服务。推动养老金市场由产品销售代理人模式转向为以客户养老信托利益为中心的“买方代理”的经纪投顾模式。

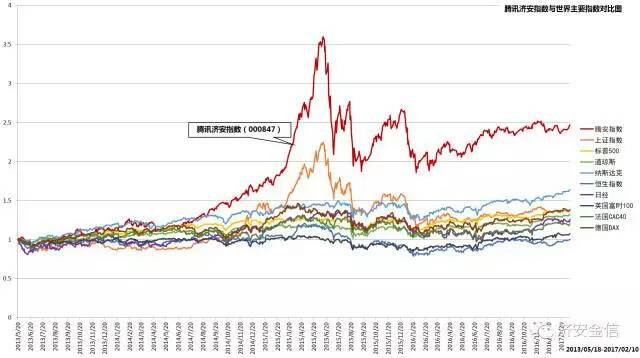

中国企业年金指数编制单位济安金信的杨健教授,基于其主持的国家863项目“证券投资风险识别、防范与监控系统”核心技术,独创了国际领先的济安M2M动态定价理论、金融工程模型、大数据算法,在应用上,即有穿越牛熊市的中国企业年金指数,更有同样穿越牛熊市且战胜了国内97%主动管理的权益类基金,大幅跑赢中外主要市场指数的腾讯济安100A指数(000847),这些,都已被市场周期完美检验和实证,我们没有理由不对它充满更多的期待!

目标只有一个,那就是更大范围的产业化应用。无论在泛资管领域,还是在养老金领域。后者,是资管领域的最大公约数。知识是力量,当然更有价值。

济安金信做为中国证监会授权的独立第三方持牌基金评级机构,专注于高端金融工程研发应用及Fintech金融科技。

目前尚未正式对外发布的,还有济安策略配置FOF指数等(跨品种的转移阿尔法)。

……

师傅领进门,修行在个人。

养老金混业,牌照资格多角色,制度设计及运行繁复,需要系统性、逻辑性和发散性思维,使得在想法之间,想法和目标之间,发生“短路”后,可以被量化。思想变成思量,然后,量化为工程和行动,里程和目标。

从而,理论与实践,过程与结果,就有了在被验证之后,产业化应用的,可能性和必然性。

好在21年的养老金职业生涯中,为了应付和探求“碎片化”制度、不同管理人角色、不同金融机构运营、不同产品发展阶段等等之“奥妙”,自己先后在不同金融机构,从1996年开始,分别跋涉了保险(产品化的寿险固定利率、预定利率、分红、万能、投连等阶段)、银行(受托、账管、托管)、基金(企业年金投管及与券商合作的机构业务)、私募(另类及信托合作)等多个角色。平均每个角色4年时间。

随行业发展,看云起云落,而不致于坐而论道,盲人摸象说养老。

现在,经过漫长的积累,进入到养老金领域最高的殿堂,皇冠上的明珠,也是最后一个没有从业过的养老金角色,即养老金融工程FOF及投顾阶段,没有理由不感到欣慰。

知行合一,价值及责任使然,亦会不遗余力。