2019年上半年至今,房企经历了一场过山车似的发展,特别是融资环境的变化,正在让房地产市场充满了挑战和未知。

5.17房地产融资再严管,银保监先出手

5月17日,银保监会发布了《中国银保监会关于开展“巩固治乱象成果促进合规建设”工作的通知》(银保监发〔2019〕23号)。其中再次强调了对房地产项目融资的严格管控。

5月底:央行+证监会联手限制地王发债+ABS

5月底,21世纪经济报道记者独家报道,央行、证监会将联手对此前拿地较为激进的“地王”房企在公开市场融资加以限制。5家房企在债券及ABS(资产证券化)融资方面的动作被指将要暂停。

7.11日:地产信托被传全面受限

当日有信息称:“光大信托紧急通知,所有房地产类项目募集截至今日12点,(包括直销和代销)全部停止,超过12点的全部退款。”日前,中国银保监会就因加强房地产信托领域的风险防控问题开展了针对信托公司的约谈警示,要求控制规模增速。

截至2019年5月末,房地产信托资产余额3.15万亿元,占全部信托资产余额14%,较年初增加1665.97亿元,同比增长15.15%。但部分信托公司房地产信托业务增长较快,部分房地产信托业务存在一定合规问题和风险隐患,需要引起高度重视。根据第三方平台普益标准的统计数据, 2019年上半年,投向房地产领域信托产品共计发行2954款,占比39.43%,募集规模达到4531.94亿元。

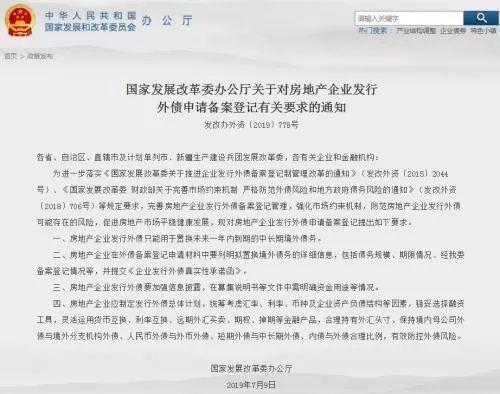

7.12地产海外债非法外之地

7月12日,发改委官网挂出一则通知,题为“关于对房地产企业发行外债申请备案登记有关要求的通知(发改办外资〔2019〕778号)”,对房企海外发债加强约束,新融资只能用于置换一年内到期之中长期海外债务,同时,还需就债务规模、期限等进行备案登记。

房地产信托、境内外发债、ABS等融资渠道纷纷受限,尤其是房地产信托,成为近期金融监管的重点。

10家信托公司被约谈、警示

信托融资狂飙被按暂停键

近日,中国银保监会有关部门负责人表示,为加强房地产信托领域风险防控,针对近期部分房地产信托业务增速过快、增量过大的信托公司,对10家信托公司开展了约谈警示,要求这些信托公司控制业务增速,提高风险管控水平。这意味着监管对于地产信托的态度再次明确,严格落实“房住不炒”的总要求,房企融资收紧。

据华夏时报,此次被指导的公司包括中融信托、中航信托、江苏省国际信托、万向信托、兴业信托、交银国际信托、光大信托、五矿信托、百瑞信托、国通信托等10家。

部分被约谈的信托公司已经叫停房地产相关项目的资金募集,如光大信托已经于7月11日中午暂时叫停所有房地产类信托项目,包括直销及代销,已经募集的资金要全数退款。但该光大信托声称,政府监管叫停房地产信托业务是谣言,该公司只是按监管部门的要求对房地产信托项目进行余额管理,改善产品结构。

国投泰康信托有限公司人士对记者回应表示:“关于房地产业务,目前正进行余额管控,业务仍在正常开展。”光大兴陇信托有限责任公司相关人士也表示:“对房地产项目进行余额管控、优化结构、平滑运作。”

尽管并未“一刀切”,信托机构从业者“虚惊一场”,但是监管对于地产信托控制规模的窗口指导确是真实的情况。

据悉,一些房地产信托所谓持余额管理,实际上是不少房地产信托公司的房地产专案融资基本上已经停止。监管部门要求这些房地产信托公司自觉地控制房地产信托规模,第三季房地产信托规模不可超过第二季等。

不过,也有房地产信托人士认为,监管部门是针对高风险、高杠杆等房地产企业融资乱象下达指令,以此来引导房地产信托健康发展,并非是采取一刀切来断房地产开发的财源。

事实上,国内今年上半年房地产信托规模一路飚升,根据信托业协会数据,截至2019年1季度末,投向房地产的信托资金余额2.81万亿元,占比14.75%,较2018年4季度末上升0.56个百分点。

普益标准资料显示,上半年投向房地产领域房地产信托产品共计2954只,占整体39.43%,募集资金达4532亿元。截至5月底止,房地产信托资产余额达3.15万亿元,占所有信托资产余额14%,比今年初增加15%。

原中国社科院金融发展室主任易宪容撰文指出,从上述信息来看,上半年国内房地产信托出现快速增长,这不仅意味着国内房地产开发商的融资饥渴症越来越严重,也意味着国内房地产市场风险越来越高。因为,过量的资金流入房地产市场,既会推高房价,也会推高地价,把房地产泡沫继续吹大,更是可能导致房地产信托市场违约风险增加。最近接二连三地有理财产品违约可能就是这种结果。

房企上半年海外发债“疯狂”

规模接近2017年全年总额

7月12日,泰禾集团公告,已在境外完成4亿美元的债券发行,并在新加坡交易所挂牌,债券代码为XS2022228113,票面年息15%,每半年支付一次,债券期限为3年。

泰禾集团年息15%发债,相当于正常融资利率的2-3倍。这从一个侧面印证当前房企融资紧张的情况。

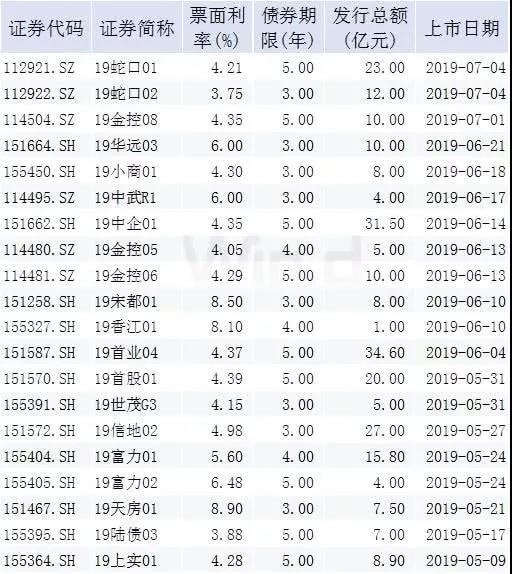

此轮融资收紧信号出现之前,房企刚刚经历过一轮高速发债的阶段。海外债方面,Wind统计显示,2019年以来,房企计划发行的海外债数量已达104只,计划发行规模384.47亿美元,数量、规模均创同期历史新高,且已接近2017年全年规模。如果按照当前节奏持续下去,房企海外发债规模有望再创历史记录。

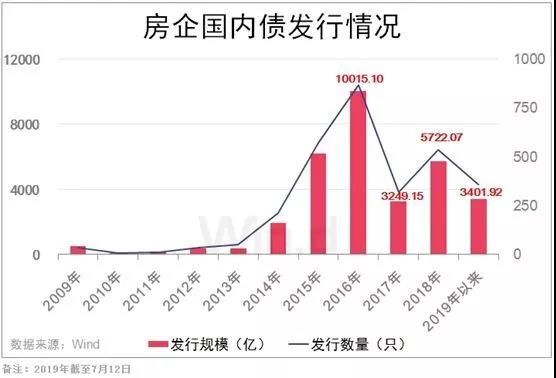

除了海外债,房企国内发债规模同样高企。Wind统计显示,2019年以来,房企国内计划发债数量已达359只,计划发行规模3401.92亿元,其中发行数量已超2017年全年,发行规模也逼近2017年全年。

此外,今年以来,上市房地产企业共发行了56笔公司债,累计融资金融716亿元,票面利率基本在4%-8%区间,平均为5.32%。

目前来看,2019年以来房企加速发债背后,主要受到债务到期压力影响。

海外债方面,Wind统计显示,2019年房企海外债到期数量66只,到期规模237.57亿美元,到期规模同比2018年增加30.91%。2020年、2021年,房企海外债到期规模将分别达297.86亿元、316.38亿元。

国内债方面,Wind统计显示,2019年房企国内债到期数量508只,总偿还量5303.02亿元,偿还规模同比2018年增加28.88%。2020年、2021年,房企国内债到期规模将分别达4453.51亿元、6837.24亿元。其中,考虑到短期债,2020年房企债券到期规模还将进一步攀升。

天风证券孙彬彬研报分析,2019年上半年,国内信用债融资发行量好转,但房企进入还债高峰,借新还旧比例较高,导致房企信用债净融资额下降。报告认为,随着融资条件的变化,仍然需要关注地产再融资压力。

发改委:四项要求防控房企发行外债风险

下半年融资趋势:拷问房企资金链

Wind统计显示,2019年以来,房企境内外合计发债规模已达6047亿元(国内3401.92亿元,海外2645.08亿元),超过2018年同期规模。

发改委网站7月12日显示,发改委发布关于对房地产企业发行外债申请备案登记有关要求的通知,房地产企业发行外债只能用于置换未来一年内到期的中长期境外债务。

《通知》指出,一是房地产企业发行外债只能用于置换未来一年内到期的中长期境外债务;二是房地产企业在外债备案登记申请材料中要列明拟置换境外债务的详细信息,包括债务规模、期限情况、备案登记情况等,并提交《企业发行外债真实性承诺函》;三是房地产企业发行外债要加强信息披露,在募集说明书等文件中需明确资金用途等情况;四是房地产企业应制定发行外债总体计划,统筹考虑汇率、利率、币种及企业资产负债结构等因素,稳妥选择融资工具,灵活运用货币互换、利率互换、远期外汇买卖、期权、掉期等金融产品,合理持有外汇头寸,保持境内母公司外债与境外分支机构外债、人民币外债与外币外债、短期外债与中长期外债、内债与外债合理比例,有效防控外债风险。

易居研究院智库中心研究总监严跃进7月12日在接受《证券日报》记者采访时表示,此次发改委发布《通知》,充分体现了防范金融风险的政策导向。

尤其是此前关于海外发债的各种例子比较多,所以从防范外部金融风险传导到国内市场等角度看,政策出台是非常及时的,也有助于进一步规范房地产企业的海外发债政策。联系到近期包括国内公司债、信托融资等领域的收紧现象,后续房企确实需要对融资收紧等趋势有清醒的认识。

各种渠道的堵截,让房企的融资成本将进一步升高。同策研究院数据显示,6月房企融资成本已较高,基本在7-8%左右。

进入7月,房企境外融资成本整体有上升的趋势,从不足6%到15%都有分布,平均利率升至8%左右;信托界人士称,房地产信托的利率则去到了12-13%。

易居智库研究中心总监严跃进表示,融资分化面临严峻形势,将倒逼房企维护资金链安全的问题。考虑到近期融资市场的降温和销售市场的降温,房企预期会改变,预计近期拿地会趋于保守。

地产融资全面受阻

只能靠商票了?

目前地产融资渠道看,地产信托债3.5万亿,地产境内债2.2万亿,地产ABS规模在4000-5000亿,境外人民币债余额约3400亿美金,大概是2.3万亿人民币。如此庞大的债券,如何应对?

根据恒大研究院的预计2018年下半年至2021年是房企债务集中兑付期,2018年有2.9万亿元债务兑付,2019年有6.1万亿元债务兑付,2020年有5.9万亿元债务兑付,2021年有3.4万亿元债务兑付。

在不能新增的背景下,房企此时必然想更多的方法来扩大融资.

目前看地产公司应付票据余额在2018年年末才2680亿出头,这相比万亿的地产债,占比太低,能提升的比例很多。在目前融资全面受阻的情况下,部分地产公司必然会考虑加大票据融资!

从2018年来看,恒大、碧桂园是使用商票最多的,恒大更是高达近1400亿规模。在海外融资成本上升的情况下,地产公司积极开发商票融资途径也不是不可能。

不过,商票最终如何消化?通过银行途径还是涉及贷款额度问题。目前看商票如能通过银行进入票交所,再通过票交所进入非法人产品,这样预计可以减少额度占用问题。此外,部分商票带来的高收益,会增加此类产品的收益吸引力。

来源:中国房地产金融、地金网综合21世纪经济报道、证券时报、证券日报、WIND。

拿地、找钱、大宗交易、上地金网www.edijin.com

注:本文为原创,未经地金网许可不得转载!!!