大家好!每天和你一起学财报,这里是“超级数字力 x 不读财报就出局”。

开始每天课程之前,先来看《五大数字力》总体思维导图,方便新来的同学有个大体的概念。从导图中,可以看到目前的学习进度,每天学习一个指标,最后完成财报的大盘点。

学习了前面三大模块——现金流量、经营能力、盈利能力,现在的你拿到一家公司的财报是不是已经有了些自己的判断呢,继续加油哦!

今天我们将进入五大关键数字力的第四模块,判断一家公司的财务结构是否合理,会不会有破产危机?

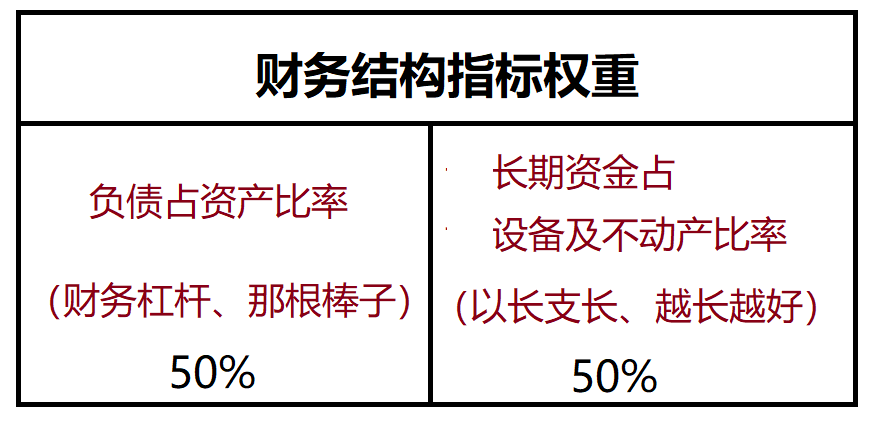

在财务结构模块中共有两个指标,分别是:负债占资产比率和长期资金占设备及不动产比率,指标权重如下:

今天首先学习第一个指标——“负债占资产比率”,大白话就是“那根棒子”的位置在哪里?这个指标非常重要,大家要重视哦!今天的内容主要有6个部分:

一、概念

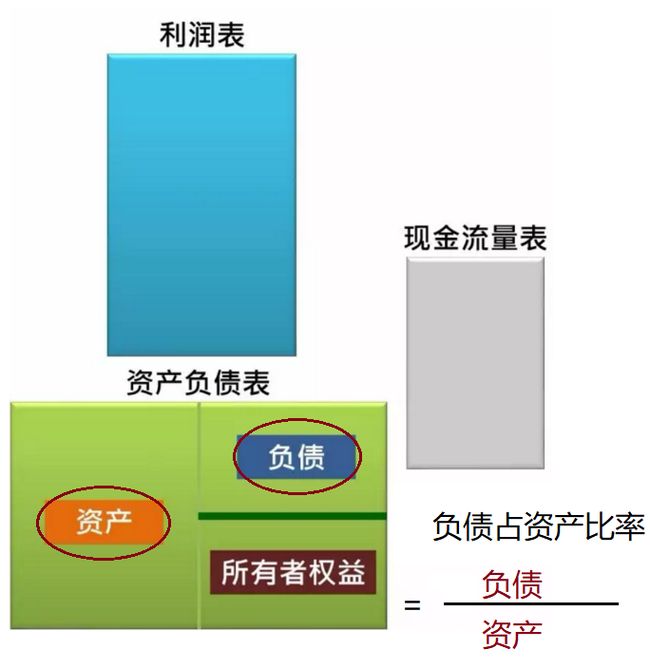

为什么叫那根棒子呢?我们在了解三大报表的时候,知道了“资产负债表”可以一刀切两半,分为左右两部分。

左边的作用是“花钱”,花钱干嘛呢?买买买啊,包括手上留有的现金、应收账款、存货、设备、厂房等等。

右边的作用是“找钱”,为左边提供资金来源。

找钱!钱从哪里来?于是,“资产负债表”的右边又分为了上面和下面,上面叫外部资金(也叫负债资本)比如说问银行借的钱;下面叫内部资金(也叫自有资本、股东权益),指的是内部股东出的钱。

中间用一条线把“负债”和“股东权益”划分开来,这根线就是我们所说的“那根棒子”,棒子位置的高低,体现了公司负债占资产比率的大小。

因为“资产负债表”是一张平衡的报表,最大的特点是

左边=右边,即资产=负债+股东权益

打个比方:

如果我有100w资产,外债10w,即负债占资产比率=10/100=10%,棒子在上方。

另一种情况:我有100w资产,外债90w,即负债占资产比率=90/100=90%,棒子下移,在接近底部。

哪种情况好呢?当然是第一种!

所以,从“负债占资产比率”我们可看到棒子位置是偏上还是偏下?公司的外债是多还是少?

棒子靠下,说明公司负债多、股东出资少;反之,棒子靠上,说明公司负债少,股东出资多。

二、公式和计算

负债占资产比率=负债/资产

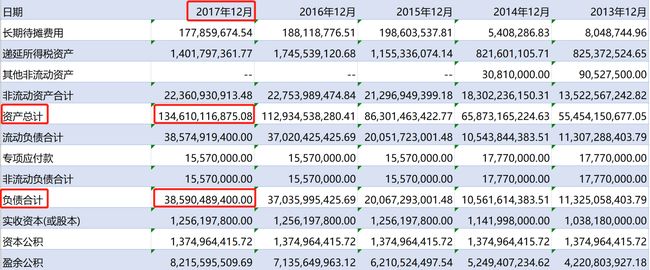

以“贵州茅台”为例,计算其2017年的“负债占资产比率”:分子“负债”见“资产负债表”(负债合计),为385.90亿元。

分母“资产”见“资产负债表”(资产合计),为1346.10亿元。

代入公式,得到贵州茅台2017年“负债占资产比率”为385.90/1346.10=28.7%,与财报说对比,结果一致,计算完成!

三、判断标准

最理想的状态:棒子在中间,股东和银行各出资一半。实际呢?

根据MJ老师总结:

经营稳健的公司,棒子一般都<60%!表示股东出资多,不需要问银行借很多钱。

而下市破产的公司,前一年棒子一般都>80%,位置非常低。

四、延伸分析

了解了概念和标准,我们来学习两个延伸的知识点:

(1)财务结构是一个动态的概念

如果棒子位置偏低,表示公司问银行借款比较多。借的多了,银行就会嘀咕:为什么总问我借钱,而公司内部股东不出钱?是不是这家公司有什么我不知道的问题?于是,银行可能就不再借钱了!

公司借不到钱,为了继续经营下去,转身向股东筹集资金,此时棒子就会慢慢往上移(因为股东出资多了)。

所以财务结构是一个动态的概念。

(2)什么时候股东会出资比较多呢?

那就是公司生意火爆、非常赚钱的时候。

当这样的公司需要大量资金扩大经营,股东肯定会有“肥水不流外人田”的想法,有钱为什么不自己赚?!

于是,股东们将乐于增加投入,甚至出资会越来越多,那根棒子自然会向上移,反应出股东们看好这家公司,觉得加大投入会增加回报率。

而公司赚不赚钱,可以从前面的“盈利能力”的毛利率、营业利润率等指标看出。

因此,这几个指标是联动观察的。独孤九剑中也明确标示了这两项箭头!

如果棒子位置偏低,也能从盈利能力指标中看出来股东不想投资的原因。

所以,棒子位置的高或低暗示了股东对公司的态度!你了解了吗?

五、负债比的阅读顺序和实例分析

说完理论,即将进入实例分析,先闭上眼睛回顾一下,拿到一家公司的财报,看到它的棒子,然后呢?

1、先判断位置高低;

2、从毛利率、营业利润率等方面验证位置的合理性;

3、检查心脏!是的,第3步要检查下公司的心脏——“现金占总资产比率”是否满足要求,如果财务结构差,手上的现金又不够,你说危险不危险?

1、贵州茅台:

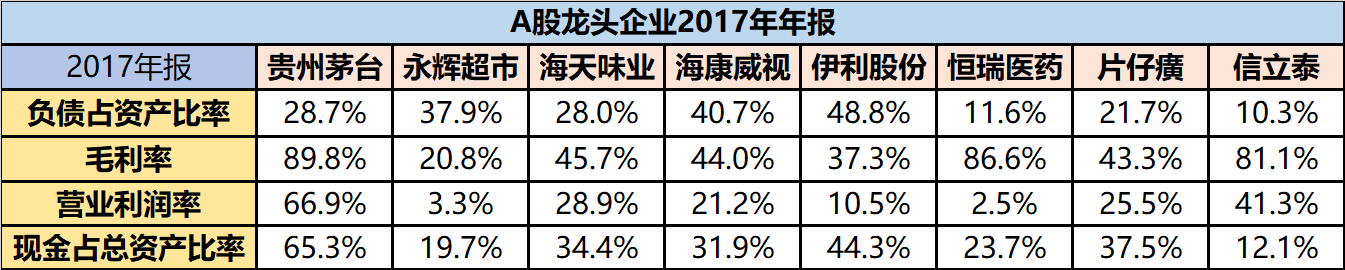

我们先来看贵州茅台独孤九剑:棒子位置28.7%,即股东出资71.3%,棒子位置偏高。从茅台的高毛利和高利润上,也同时验证了内部股东愿意出资的原因。还有满手现金,真是家健康的公司!

2、海天味业

再看A股龙头企业“海天味业”:它的“负债占资产比率”逐年减少,也就是股东出的钱越来越多,棒子位置越来越高。

这和下面的“毛利率、营业利润率”的变化趋势是一致的,好上加好的是手上还超有钱!

3、郴电国际:

同样,随便找个棒子位置偏低的“郴电国际(600969)”,负债占资产比率五年都在60%以上:

棒子位置偏低,说明股东出资少、外面负债多,公司的毛利率、营业利润率很低,验证了内部股东的观点。再看看它手上的钱,我发现,一般负债高的公司,手上留的钱都会比较多,可能也是害怕出现波动,怕债主上门讨债吧。

4、A股龙头

我们也统计了A股几家龙头公司2017年财报中今天学习涉及到的几项数据。负债占资产比率都<60%,再看它们的毛利率和营业利润率,发现真是一门好生意,这就是股东愿意出钱投资的原因。另外,他们手上的现金流都满足指标,其中不乏很多土豪。

通过上面几个例子,可以看到学习财报,我们就不用四处打听消息,数字就清清楚楚的告诉我们内部人士的意见了。

六、补充说明

需要说明的是:金融保险业是高度杠杆的特殊行业,它们不适用上述财务结构观念。

因为这些行业遵循的体制和一般公司不同,他们的游戏规则是:

1、如果一家金融机构,股东出资8%(另外92%是别人的钱),就允许做国际金融业务;

2、如果一家金融机构,股东出资4%以上(另外96%是别人的钱),就允许做国内金融业务;

3、如果一家金融机构,股东出的钱不到4%,那对不起,不允许开展任何金融业务。

因此,如果用今天学习的内容来评定金融保险业,它们都将是即将破产的公司,所以“负债占资产比率”这个概念,不适用于金融保险业。

“财报说”www.caibaoshuo.cn 上也不支持银行、证券、保险行业的公司财报分析。