童博士叨叨:

保单贷款有——

1.保单现金价值贷款;

2.保单信用贷款;

3.香港还有保费融资贷款。

每一种都不一样。

关于保单现金价值贷款,适合现金价值高的终身寿险或年金险,我之前也介绍过一种,一方面撬动高额身价保障,另一方面盘活现金流。

香港的保费融资贷款,一般是通过趸交的万用寿险,在投保之初就向银行贷款,贷款金和自付金一起作为保费给保险公司。

这两种操作,贷款利息都是非常公开、清晰的。猫腻最大的是,大陆有的公司宣传的保单信用贷款,乍听很有吸引力,实际上年贷款利息达15%!

且听同事Gabby细细道来。

来源 | 了不起的盖比(Gabbytalks)

在接触“保险”的时候,你有没有听过这样的推销词?

买了我们家的保险,不仅有保障,还可以随时贷款50万!

XX保单可贷款,随时审批,利息低至0.8厘,无抵押,助你生意周转!

你有了这份100万保单,最高可以贷款40倍,你的忠实备用金!

买车买房,日常周转,缺钱的时候,我们家的保单可以救你!

平时可能有临时资金需求,特别是做生意做企业的客户,最容易被“你的保单能随时贷款”这样的宣传所吸引。

残酷的现实是,95%的客户都被暧昧含糊的广告词套路,对保单贷款抱有美好幻想,以为是高杠杆,低利率,易审批的稀缺东西。今天就来彻底解构一下这个误区。

首先,保险确实可以贷款。但保险贷款分为两种,一种是保单抵押贷款,一种叫保单信用贷款。

● ● ● ●

一、保单抵押贷款

以保单现金价值为基础

保单抵押贷款,在大额保单里比较常见,特别是大额终身寿险,大额年金等;它是需要抵押物的,这个抵押物,就是我们保单的“现金价值”,从专业意义上说,现金价值即退保可拿回的金额

保单现金价值=保险费 ─ 保险公司的运营费用成本 ─ 保险保障成本

而从易于理解的角度说,保单和房子一样,是有价值的,我们业内把他叫做保单的“现金价值”。哪天需要用钱了,我们可以把保单的现金价值抵押给保险公司,按要求偿还利息与本金,还得上,保单持续有效,还不上,保单失效。

下面是保单抵押贷款的常见规则

看明白了规则,我们来举两个栗子

1普通长期缴费重疾险/寿险:

平X人寿重大疾病险平X福,30岁男性,年缴保费13877元,保障30万重大疾病

客户每年交13877元,保单第一年的现金价值只有728元,如果按照80%比例贷款出来,只有582元,hmmm,贷款出来吃个火锅唱个歌?到了第十年,总保费都交了13万,现金价值4.6万,才能贷款3.7万...

人寿保险因为前期要占用大量的保障成本,所以现金价值都不会高,所以通过长期缴费的重疾险/寿险快速拿到几十万的保单抵押贷款?不存在的...

2短期缴费的终身寿险/年金(高现价)

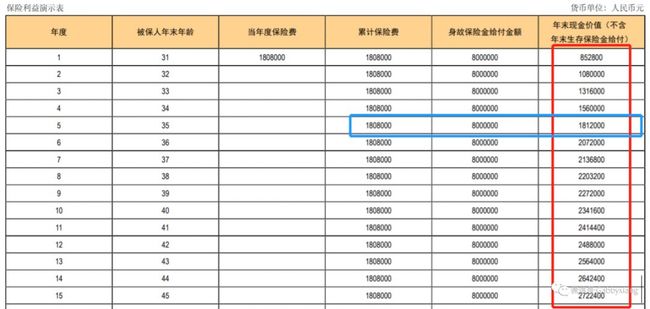

泰X人寿尊享世家终身寿,30岁男性,趸交180万,保额800万的终身寿险

对于高净值人士,首先这份保险提供了800万终身高身价保障及资产隔离功效。

同时,趸交的180万保费在保单生效第五年即等于现金价值,可以贷款出近150万用于生意周转及灵活使用,而保单仍然发挥作用。800万的身价保障及现价增值仍在继续,每月只用偿还4.9%的年化利息6125元。

相当于只用总保费30万+低利息,换取800万的终身寿险,这笔钱同时与现有资产债务隔离,充分发挥杠杆作用。

所以,保单抵押贷款对于普通人而言是没有太大意义的。只有在大额保单(大额终身寿及高额年金)操作时,为了实现高额保障杠杆及灵活周转的目的,才有价值。

● ● ● ●

二、保单信用贷款

以保费缴纳情况为基础

保单信用贷,就是开篇那些广告词里的类型,一般被称为保单贷,实际上在银行贷款里,属于信用贷的一种。

信用贷款是指以借款人的信誉发放的贷款,借款人不需要提供担保。其特征就是债务人无需提供抵押品或第三方担保仅凭自己的信誉就能取得贷款,并以借款人信用程度作为还款保证的。

顾名思义,信用贷款需要评估借款人的信用程度。

而保单贷作为信用贷的一种,保单的长期有效提供了借款人持续缴纳保费的记录和能力,作为对于自己信誉的证明。

我们来看一个实例会更加清晰:

这是最最常见的平X银行的信用贷产品“新一贷”,传说是平X银行的赚钱神器。我们可以看到,作为一款信用贷,进件资质提供了五种条件选择,分别是:

“保单,房贷,公积金贷,社保贷,员工贷“的保费缴纳和还款情况。

只要符合以上的“缴费或还款记录”,即可证明你的信誉,即可贷款。所以,保单只不过是信用贷资质证明条件中的一种。即使你没有保单,也仍然可以通过其他四种方式证明你的信誉。(且不能叠加)

而且,银行也认可近20家公司的保单,并不是只有特定某家保险公司的才可以信用贷款,因为本质上无论你在哪家买,只要持续缴纳保费,就能证明你的信誉。

说完了条件,我们来看看细节

有客户告诉我说,哎呀月息6厘不算高呀,一年也不过就0.6%X12=7.2%年化而已。嘿嘿,这你就上当了,当你去咨询和进行办理时,贷款业务员会告诉你:

“我们月息才6厘-8厘,借款10万元,每个月的利息也就600多块,最高也不到900块…”

但是他没有告诉你最关键的:这款产品宣称是等额本息,但按月归还的。本金按照每个月等额归还,但是每个月利息呢,却是按照初始借款金额归还(每个月使用的本金在减少,利息却没有减)。

所以这其实并不是真实的等额本息,更像是信用卡分期的还款方式,不能简单计算年化。

我们来看真实的情况:假设小盖借款10万,借款3年,月息6厘:

每个月归还的利息100000*0.6%=600元

每个月归还的本金是100000/36=2778元

以此举例:

第一个月本金100000元,还掉本金2778元,利息600元

第二个月本金97222元(10万-2778X1),利息600元

.....

第12月本金69441元(10万-2778X11),利息600元, 月实际利率=0.8%

第24月本金36106元(10万-2778X23),利息600元, 月实际利率=1.6%

.....

第36个月本金2770元(10万-2778X35),利息600元,月实际利率21%

也就是说,每还一期,欠银行的钱就减少,但是每个月还款的利息却是不变的。以此计算出最后第36个月,本金只有2770元,利息却要还600元,年化利率高达252%!

对于等月本息,按月还款的借款真实的年化利率,除了在电脑里拉IRR以外,我们有一个简化版的计算公式:

实际年化利率=单期手续费率 X 分期期数 X 24/(分期期数+1)

套用到此案例,则为:0.6%X36X24/(36+1)=14.01%

也有一个更为简单粗暴的公式可以用来速算:

实际利率=名义年利率 X 2-1

即:7.2X2-1≈13.4%

无论用哪个公式,或者是各种计算器,我们都可以得知:

等额本息,按月还款,这样的信用贷,本质上的计息方式其实就是信用卡分期,月息其实就是单期手续费。

你只有第一个月是欠银行10万元的,每月按时还款后,欠银行的钱都在减少。到最后一个月只欠银行2770元,但是月息却依旧是按照10万元计算。这样算下来的实际年化利率,远远高于“听上去”的名义年利率,一般年化都高达15%以上,极其容易上当。

而且保单信用带本身对于征信、贷款总额度、保险种类也有审核和限制。贷款额度一般是年缴保费的20倍,注意是保费,保费,保费,每年交的保费

不是你这份保险保多少的保额!

所以,大多数时候销售口中的“保单贷”其实就是银行信用贷款,是银行贷款里利率最高的一类产品,需要进行“信用资质”的审核。

以为自己买保险还享受了低息贷款的权利,却不知道这个信用贷根本就不是保险带来的增值服务,而且也不低息,甚至可以称得上是高利贷。

因为目前国家对银行的个人消费信用贷有总共100万的上限,更有恐怖的业务员,会介绍你去小贷机构,第三方,P2P平台贷款,那就更是被骗进深深的套路里了

以上这些,某些叫嚣着保单可以贷款的业务员,自己也根本就不懂。

● ● ● ●

总结

别被套路

1. 保单确实可以贷款,但是分为抵押贷款和信用贷款;

2.保单抵押贷款适合买大额年金/终身、或是有长期持有保单的客户,可以贷出来的都是自己交的钱,利率低,可周转,有功能性;

3.保单信用贷款本质就是信用贷,而且对于保险种类有限制,只适合期交并且仍然在缴费期的长期寿险保单,贷款额度是年度保费的20-40倍,年化利率一般都在15%以上,非常之高。

4. 香港美国等更成熟的保险市场,大额保单还有保单融资的玩法,用保单向银行进行贷款,获得银行的融资(2-3%的低利率)再投入保费,赚取保单收益(5-6%)和银行借款利率之间的利差,放大杠杆以获得更大的收益或保障,这个以后有机会详细写写,我有几位客户已经有实践。

保险最主要买的仍然是保障,是健康跟财务的保障,是风险管理的工具,不要因为吹得天花乱坠的增值服务拣了芝麻丢了西瓜,若是产生错误的期望,导致错误的决策,就更得不偿失。

也希望某些营销员在利用保单贷获客时,少点欺骗和套路,有空多学习。客户的持续信赖与支持,才是我们的生存之道,每一次真切的需求能被满足,才是可持续的互动,前路还很长,利己则生,利他则久。

文章转载自【T博士教你买保险】