本文作者:郭新海,西安石油大学计算机网络工程专业学生,酷爱产品相关。

1、小米:独角兽的非凡之路

小米公司正式成立于2010 年4 月,是一家以手机、智能硬件和IoT 平台为核心的互联网公司。小米公司一直以做出“感动人心,价格厚道”的好产品为使命,目前,小米公司是全球第四大智能手机制造商,并且创造出众多智能硬件产品,其中多个品类销量第一。

1.1 公司经营概况

公司主营业务结构:小米的主营产品按照产品功能、形态及模式,大体上可以划分为智能手机、IoT 和生活消费产品、互联网服务产品。根据公司2017 年的财务情况,公司收入主要来自智能手机,占比70.3%;IoT 与生活消费产品收入占比20.5%;互联网服务收入占比8.6%。由于硬件类产品毛利率相对较低而互联网服务毛利率较高,因此智能手机和IoT与生活消费产品分别贡献了公司46.9%和12.9%的毛利,而互联网服务则贡献了公司39.3%的毛利,远超其收入占比。

从地区构成来看,随着公司全球战略的持续推进,除中国大陆外的全球其他地区市场持续打开,截至2018 年3 月31 日,公司产品已进入全球74 个国家和地区,其中智能手机出货量在印度、缅甸、乌克兰等15 个国家位列智能手机品牌前五名。2017 年中国大陆地区实现营业收入825.4 亿元,占公司总营业收入的72%;全球其他地区2017 年实现营业收入320.8 亿元,占总营业收入的28%,较2016 年的13.4%提升了近15 个百分点,主要得益于国际化战略下,公司对新兴市场国家和地区的大力布局,尤其是在印度市场取得了快速拓展。

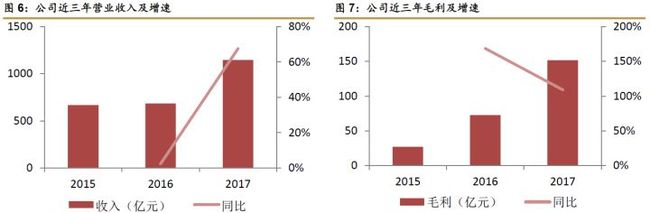

公司业绩状况:公司从2010 年创立,2012 年营业收入已突破10 亿美元,2014 年年销售额突破100 亿美元。公司营业收入从2015 年的668 亿元人民币增长至2017 年的1146亿元人民币,年均复合增速达到31%;毛利从2015 年的27 亿元增长至2017 年的152 亿元,年均复合增速高达137%。

公司各业务收入与毛利贡献占比的差异主要源于硬件和互联网服务业务毛利率的差异。国际会计准则下,公司2015 年至2017 年毛利率分别为4%、10.6%、13.2%,其中硬件业务(包括智能手机、IoT 与生活消费产品)毛利率分别为-0.2%、4.4%、8.7%,互联网服务分部毛利率则分别高达64.2%、64.4%、60.2%。为实现使命,小米已经作出“从2018 年起,每年整体硬件业务的综合净利率不超过5%”的承诺,未来互联网服务仍将是公司盈利的主要来源。

公司研发开支及员工结构:截至2018 年3 月31 日,小米拥有14513 名全职员工,其中13935 名位于中国大陆,主要在北京总部,其余主要分布在印度、台湾、香港及印尼。除职能部门外,公司员工主要分布在MIUI、手机部、生态链、人工智能与云平台、电视部等业务部门。其中研发人员合计5515 人,占公司员工总数的38%,分布于多部门。公司研发开支也随着公司对人员、技术及基础设施增加投资而逐步提升,研发开支由2015 年的15 亿元增加至2017 年的32 亿元,增长了113%。专利申请开支也从2015 年的7790 万元增长至2016 年和2017 年的1.7 亿元和1.4 亿元。

1.2 公司商业模式

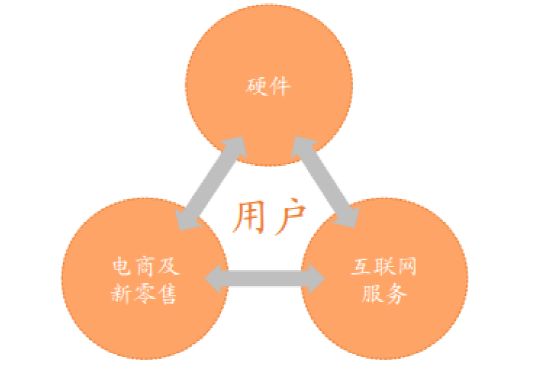

公司以创新和效率为根基,独创了“铁人三项”商业模式,主要包括三个方面:(1)硬件,创新、高质量、精心设计且专注于卓越用户体验的硬件;(2)新零售,以厚道价格销售产品的高效新零售;(3)丰富的互联网服务。公司首先以新零售渠道向用户提供由MIUI 驱动的高品质、高性能和精心设计且价格公道的智能手机和其他智能硬件产品,从而建立庞大的自有平台,为用户提供各种各样的互联网服务。并在提供互联网服务的过程中收集用户信息,加上云计算和人工智能,协助进一步改良产品和服务,并与平台用户保持密切互动,从而增加客户黏性,带来新的变现机会。

硬件方面,公司通过自产及与生态链企业合作的方式构建了以智能手机为核心的包含手机配件、智能硬件和生活消费产品的IoT 和生活消费产品矩阵。其中自产产品包括智能手机、智能电视、笔记本电脑、路由器、AI 音箱等,与生态链企业合作生产的有移动电源、手环、空气净化器等智能硬件产品和箱包、家具等生活消费产品。截至2018 年3 月31 日,公司通过投资和管理建立了由超过210 家公司组成的生态系统,其中超过90 家公司专注于开发智能硬件和生活消费产品,公司已通过IoT 平台连接了超过了1 亿台设备(不包括智能手机和笔记本电脑)。2018 年一季度,公司产品组合中有约1600 种产品的SKU 在中国大陆销售,均为自主研发或与生态链企业合作研发。

新零售方面,公司已逐渐从线上直销转向高效的全渠道新零售分销平台。公司自成立以来一直专注于在线直销,以达到最大效率,并与客户建立直接的数字化互动关系,2015 年以来,公司通过自营的小米之家门店显著扩大线下零售直销网络,从而扩大产品覆盖范围并提供更丰富的用户体验。2017 年公司自营小米之家店面的坪效在全球零售连锁店中排名第二。截至2018 年一季度,小米之家在全国共开设331 家,目标在两年内将开至1000 家。

通过新零售,小米将线上和线下销售渠道紧密结合,减少中间商层级,实现更高的效率,并以统一的价格向用户提供相同的产品。小米的直销渠道包括线上的小米商城、有品平台、天猫旗舰和线下的小米之家;分销渠道主要包括中国境内电信运营商、零售连锁店以及直供店和国际分销商等。根据IDC 发布的数据,2018 年一季度,小米线上智能手机出货量在中国境内及印度均排第一,凭借公司的线上优势,公司的客户群涵盖中国境内整个电商领域。

互联网服务方面,如果说硬件和高效的新零售模式是小米重要的用户入口,那么互联网服务则是小米留住客户并保持高盈利的主要来源。MIUI 是公司生态系统的核心组成部分,将公司的智能硬件和互联网服务成功结合在一起。截至2018 年3 月,小米基于安卓的自由操作系统MIUI 拥有大约1.9 亿月活跃用户,MIUI 和安卓生态系统充分兼容,包括了安卓生态系统上的所有手机应用和一系列互联网服务,包括内容、娱乐、金融服务和效能工具。此外,软件开发也是小米的优良传统,截至2018 年3 月31 日,小米开发了38 个月活跃用户超过1000 万的应用程序和18 个月活跃用户超过5000 万的应用程序,包括小米应用商店、小米浏览器、小米音乐和小米视频等。2018 年3 月,小米用户每天使用小米手机的平均时间约为4.5 个小时。相比于其他获客成本较高的互联网平台,小米的主要优势在于其通过硬件销售而获取客户的过程本身不产生额外成本甚至会带来一定收益。

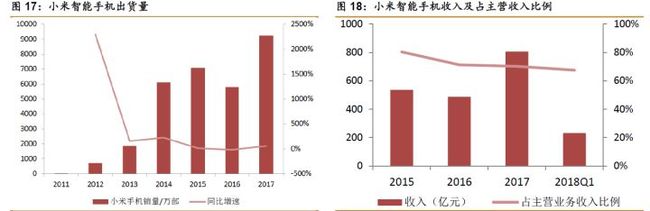

2、智能手机业务:小米的核心硬件产品

智能手机业务是公司的主要收入来源,2015 年-2018 年一季度,公司智能手机收入分别达到537.2 亿元、487.6 亿元、805.6 亿元和232.4 亿元,占主营业务收入的比例分别高达80.5%、71.3%、70.4%和67.5%,占比呈逐年下降的趋势。2016 年,公司智能手机的出货量有所下滑,智能手机的销售收入也随之下滑,主要由于公司2016 年专注扩大经营规模及业务扩张。但2017 年公司智能手机销量又迅速复苏,得益于公司2016 年建立的高效的线下零售渠道及对于创新、质量和交付的专注。

从贡献毛利来看,公司智能手机业务贡献的毛利比例要低于其营收占比,主要原因在于公司硬件产品的毛利率要明显低于互联网服务的毛利率(图9、图10)。公司2015 年-2018年一季度在中国会计准则计量下的智能手机业务毛利率分别为3.25%、5.72%、11.59%和8.49%,远低于互联网服务60%以上的毛利率。此外,公司智能手机的平均售价随着不同报告期内不同价位智能手机的销售占比有所不同而表现出一定波动。

新兴市场渗透率进一步提升,市场空间巨大

当前智能手机市场的需求主要来自于成熟市场中用户愈加频繁的换新需求以及新兴市场对智能手机普及的需求。从不同市场的渗透率来看,2017 年新兴市场智能手机渗透率仅为37.7%,远低于中国境内的64.5%和其他国家及地区的80.1%,具有较大的提升空间。新兴市场中最具代表性的国家为印度,2017 年印度已成为全球第三大智能手机市场,并有望于2020 年成为全球第二大智能手机市场。除新兴市场智能手机渗透率持续提升的驱动外,4G/LTE 的推出以及无线技术(包括5G)的进步、用户收入及消费水平的提升等共同推动全球智能手机用户规模的扩大。根据IDC 统计,全球智能手机用户数量从2015 年的28.71 亿增长至2017 年的36.66 亿,年均复合增长率为13%;预计至2022 年,全球智能手机用户数量将达到47.99 亿,2017 年至2022 年间年均复合增长率为5.5%。

前五大厂商竞争格局基本稳定,小米逆势反弹重回前五

由于智能手机前期技术研发和原型设计成本高昂,智能手机行业准入门槛相对较高。同时,新入厂商需要达到一定规模的产量,才能实现经营杠杆并建立长期的、可持续的商业模式。鉴于目前智能手机厂商的领先市场地位、稳定的供应链关系和成熟的分销渠道,新入厂商难以对现有的市场格局形成冲击。目前全球智能手机市场已经逐步形成了以苹果、三星为主的国外品牌和以小米、华为、OPPO、Vivo 为主的国内品牌共同竞争的局面。根据IDC 的统计数据,2018 年一季度全球智能手机出货量为3.3 亿部,出货量排名前六的厂商分别为三星、苹果、华为、小米、OPPO 和vivo,出货量占比分别为23.5%、15.7%、11.8%、8.4%、7.4%和5.6%。2018 年一季度中国智能手机市场出货量为8742 万部,出货量占比前五的厂商分别为华为、OPPO、vivo、小米和苹果,出货量占比分别为24.2%、18.9%、16.3%、15.1%和11.3%。小米智能手机出货量2018 年一季度为2800 万部,其中中国地区出货量为1320 万部。

小米智能手机:八年成长,性价比之王

由于小米的硬件产品均通过委托第三方代工厂进行生产或由生态链公司进行生产,因此不存在产能及产能利用率概念。公司能给主要根据对市场预测决定产品生产数量和进度,因此公司智能手机产品保持较高产销率水平。

3、IoT 和生活消费产品:打造生态帝国,抢跑IoT

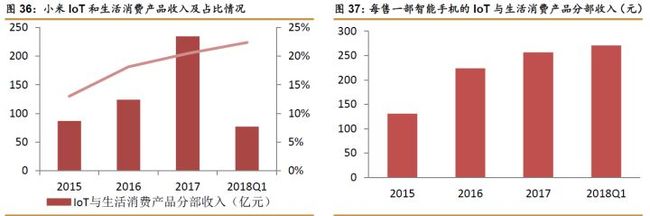

小米主要通过自产及与生态链企业合作的方式构建自身的IoT 与生活消费产品体系,2015 年-2018 年一季度,公司IoT 和生活消费产品收入分别达到86.9 亿元、124.2 亿元、234.5 亿元和77 亿元,占主营业务收入的比例分别达到13%、18.1%、20.5%和22.4%,占比呈逐年上升的趋势。公司每售一部智能手机的IoT 和消费产品收入也呈现逐年上升的趋势,2018 年一季度达到270 元,相比2015 年的130 元翻了一倍。

应用场景丰富,巨头先发,小米领先

领先的消费物联网厂商不仅需要提供高质量、高性价比的产品,还需提供广泛且多样的产品组合,以满足用户多样的日常需求。此外,类似的产品组合还需要通过例如MIUI 等软件生态系统实现无缝互连,给予消费者优质的用户体验。因而全球领先的智能设备厂商和互联网巨头就具备了先发的硬件、软件及客户规模优势,而小米则主要凭借高性价比的硬件产品以及组合在MIUI 系统下的协同操作和统一控制,在全球物联网厂商中取得了领先地位。根据艾瑞咨询统计,2018 年一季度,以连接互联网设备(不包括智能手机及笔记本电脑)的数量的口径统计,小米在全球主要消费物联网硬件厂商中市场份额达到1.9%,领先于亚马逊(1.2%)、苹果(1%)、谷歌(0.9%)及三星(0.8%)等世界巨头。

小米生态链布局逻辑:从手机周边向生活周边辐射

2010 年,小米踏准了移动互联网的风口,进军智能手机市场。小米手机“为发烧而生”,直击当时高性能智能手机价格过高的市场痛点,为用户提供高性价比高品质手机,满足大多数消费者高品质智能手机的需求。2013 年,智能手机市场逐渐成熟,小米意识到了下一个风口----物联网。于是小米决定利用小米积累的资源,迎接物联网的风口,抢跑IoT,并进一步打击国货低效率带来的低品质的消费者痛点,为用户提供更多的高品质高性价产品。因此小米决定复制“专注,极致,口碑,快”的小米模式,聚焦用户需求,构建小米产品生态圈,发展“米粉”经济,抢跑IoT,并依靠小米生态圈实现三大目标1)保持小米品牌热度;2)提供流水支撑;3)加大小米想象空间。

小米生态链投资和运营模式

截至 2018 年一季度,小米已累计投资了超过210 家生态链企业,其中超过90 家专注于发展和生产智能硬件产品。小米对生态链企业的投资均为参股投资,不寻求控股权。小米与生态链企业共同设计和研发生态链产品,小米独家或与生态链企业共同享有生态链硬件产品的设计专利及技术专利;生态链企业需严格遵循公司要求的生态链产品质量标准;生产完成后,生态链企业只能将协议约定的小米定制产品销售给公司,不能私自对外销售,在不存在产品质量问题的情况下,公司需按照约定买断上述产品;产品最终销售完成后,公司按照约定的约定的比例向生态链企业就所实现的利润进行分成。

竹林效应下的企业集群关系

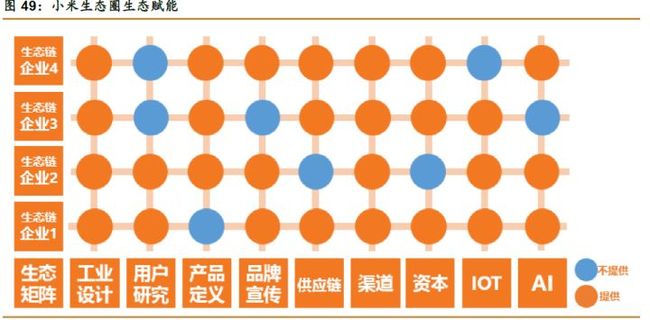

小米通过“投资+孵化”的方式进行生态赋能,构建泛集团公司。小米用投资的方式寻找新的公司也就是竹笋,然后小米利用积累的资源为新公司进行生态赋能----庞大的用户群、充足的资金支持、相对成熟的产品方法论,以及强大的供应链资源等九大生态资源。帮助初创公司小米生态链上的创业公司一边吸收来自小米的营养,顺利进入成熟期,一边锻炼自己的团队,强身健体,进而完成原始积累,在根部不断繁衍和连接,积蓄新的势能,催生新的竹笋。

4 年来小米生态迅速发展,投资了200 多家企业,并推出了一系列爆款产品,这些爆款产品和小米有着千丝万缕的关系又分别属于小米公司、米家品牌、生态链企业、顺为资本。这些围绕小米集团共生的企业群落就是小米在竹林理论的指导下打造的“竹林结构”,是小米泛集团公司的组成部分。目前和小米泛集团公司的核心关系圈包括小米、小米生态链公司、米家、小米之家、金米、顺为资本、MIUI(米柚),以及小米商城。

4、互联网服务:高毛利变现的盈利之源

互联网服务是小米的主要利润来源,2017 年公司互联网服务收入99 亿元,实现毛利60亿元,8.6%的营业收入占比贡献了39.3%的毛利占比,毛利率高达60.2%。公司互联网服务的主要盈利模式为互联网广告和增值服务,其中互联网广告以展示类和效果类形式为主,通过手机应用程序和智能电视进行分销,2017 年实现收入56 亿元,占互联网服务收入的56.7%。2017 年公司增值服务收入43 亿元,主要来自线上游戏运营,2017 年游戏运营收入25 亿元,公司通过向第三方游戏开发商提供广泛的运营支持,共同提升用户参与度和增加盈利。除此之外,公司互联网增值服务收入来源还包括向用户付费订阅优质娱乐内容(例如在线视频、文学和音乐)、直播和互联网金融服务。

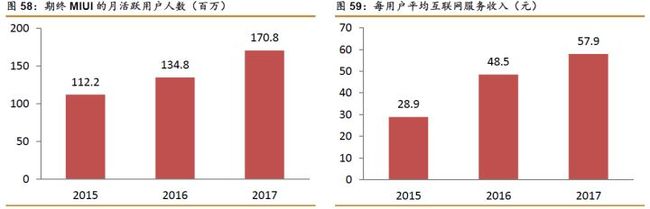

小米一直专注于完善产品与互联网服务的融合及智能手机与互联网服务的联通,实现了较高水平的用户参与度及留存率。2018 年3 月,小米MIUI 月活跃用户人数约为1.9 亿,用户平均每日使用小米智能手机约4.5 小时。公司每用户平均互联网服务收入从2015 年的29元增长至2017 年的58 元,增长了一倍。此外,公司拥有超过38 款月活跃用户人数逾1000万、18 款月活跃用户人数逾5000 万的app,包括小米应用商店、小米浏览器、小米音乐及小米视频。MIUI 体系之外,小米还在其他操作系统为用户提供互联网服务,包括小米商城、有品、小米之家以及小米运动等,这些服务扩充了公司的用户群体,使小米生态更加丰富。

小米互联网服务主要运营及变现方式

小米基于庞大、多样且高度参与的用户群,专注于完善硬件产品与互联网服务之间的融合及智能手机与互联网服务的连通,以有效拓展服务品类,提供更好的用户体验。MIUI 是小米基于安卓原生态系统构建的专有操作系统,也是小米实现互联网服务的主要载体。基于MIUI 系统,小米推出了部分自主应用产品,包括小米云服务、小米应用商店、小米浏览器、小米安全中心、小米游戏中心、小米视频、小米音乐、多看阅读、小米直播、互联网金融等多种应用和服务。MIUI 体系之外,小米还通过小米商城网站及APP、全网精选电商平台“有品”、智能硬件控制中心“米家APP”,以及与生态链企业华米科技合作的小米运动APP 等多种渠道向全网用户提供互联网服务。

目前小米的互联网变现方式主要分为互联网广告和移动游戏。

互联网广告

小米互联网广告业务采取互联网行业比较普遍的“免费+广告及服务”的模式,即通过为用户提供免费的互联网应用产品,汇聚大量的用户流量资源,从而吸引各类广告主在小米平台上实现一站式营销。公司广告推广业务既直接面向广告主,也面向广告代理商。公司收到广告主或广告代理商推广需求后,以MIUI 系统为核心,基于小米商店、小米视频、小米浏览器、新闻资讯、小米音乐等海量APP 广告资源,将广告推广内容精准送达MIUI 客户。基于效果收取推广服务费。

移动游戏

小米游戏的主要运营模式分为授权运营模式和独家代理运营模式。授权运营模式下,游戏开发商向公司提供游戏产品,公司在其游戏平台上供客户下载,同时提供客户服务、玩家交流平台、充值渠道等服务,并按照约定比例向游戏开发商或发行上进行收入分成。独家代理运营模式下,公司获得游戏独家代理授权,负责将游戏推广至游戏运营平台,包括小米游戏平台和外部第三方游戏运营平台,并按照约定比例向游戏开发商和第三方游戏运营平台进行分成。

作者:新海