交易首日大涨118%!UCloud科创板IPO背后的信号

文丨猎云网 ID:ilieyun

作者丨周佳丽 编辑丨艾范巴黎

刚刚,科创板迎来了中国“云计算第一股“,也是A股市场首只同股不同权股票(AB股)。

1月20日上午,中立第三方云计算服务商优刻得科技(下称“UCloud优刻得”)成功在上交所科创板敲钟上市,股票代码为688158。公司总股本42253.2万股,发行价33.23元/股,发行市盈率181.85倍,本次上市股份4373.8万股。

猎云网现场获悉,UCloud优刻得首日开盘价72元/股,较发行价大涨118%。照此计算,UCloud优刻得市值达304.2亿元。

UCloud优刻得创始人兼CEO季昕华直接持有发行人 13.96%的股份。现场,季昕华发表致辞,他表示,UCloud优刻得的上市,说明在中国做互联网基础服务是有机会的,我们也曾面临困难,也曾想过卖掉公司。但这是个伟大的时代,只要努力拼搏,是可以取得成功的。

早期”野生黑客“混江湖,后相继“收编”于华为、腾讯和盛大,十年磨一剑,季昕华在2012年创办了UCloud优刻得,在他埋头创业的第8个年头,终于迎来了高光时刻。

上市是手段:4轮问询,历时9个月

攀登总是越往上越难爬,UCloud优刻得的上市之路也可谓一波三折。

2019年3月18日,上交所科创板股票发行上市审核系统正式开始接收发行人的申请,随后UCloud优刻得在4月1日首次公开发行股票并在科创板上市的申请获上交所正式受理。

在季昕华一直强调“上市是手段不是目标”的前提下,上交所的正式受理无疑给UCloud优刻得推进了一剂强心剂,同时也让市场公认其为“云计算第一股”的潜力型选手。

只不过,事情没想象中那么简单和顺利。

可以看到,在首批上市的科创板公司里,中国铁路通信信号股份有限公司成为最快速上市的企业,仅仅用时98天,杭可科技、西部超导和嘉元科技也都低于100天。

然而UCloud优刻得正式受理后的4个月里,状态持续停留在“已问询”,未见下文。同年7月30日,因财报数据过期,UCloud优刻得的IPO攀登之旅,不得不按下暂停键。

在中止前,上交所曾向UCloud优刻得传达4次问询。在第一轮问询中,上交所从不同层面对其提出了多达57个问题,在随后的的二、三轮问询中针对其答复又提出了相应的补充问题。

在第四轮问询中,上交所对UCloud优刻得共提出5个问题,关于股东出资、长期股权投资减值准备、与代理客户的代理业务、申请文件的制作质量以及财务报表五个方面。

并且,上交所在UCloud优刻得相关文件答复时批注“请补充提供 2019 年第一季度财务报表及审阅报告”。

直至2019年9月27日,UCloud优刻得才得以获得科创板首发通过,并在12月24日UCloud优刻得科创板IPO注册。

如此一来,从去年4月提交招股书,到今日上交所如愿敲钟,4轮往返问询,历时9个月,UCloud优刻得终于松了一口气。

数据背后的危险信号

一纸招股书,足以看穿UCloud优刻得手里握着的矛与盾,以及藏在那些数据背后的危险信号。

已盈利,但依赖公有云

报告期内,UCloud优刻得营业收入主要来自互动娱乐、移动互联、企业服务三个领域。

其中,互动娱乐市场的客户来自游戏、视频影音等行业,是其稳定的收入来源;在移动互联、企业服务等领域,实现了收入的突破性增长;在金融、教育机构、新零售、智能制造等传统行业和其他下游领域都实现了较快增长。

根据招股书披露,UCloud优刻得2016至2018年的营业收入分别是5.16亿元、8.4亿元、11.87元,同期归属于母公司所有者的净利润分别为-1.97亿元、7683.46万元、8032.33万元。

可以看到,UCloud优刻得2017 年度、2018 年度公司收入增速分别达到62.60%和 41.39%,并且在2017年已经实现盈利。这其中,公有云是其最主要的收入来源。

数据显示,2016 年、2017 年和2018 年公司公有云的业务收入分别为4.7亿元、7.6亿元和10.1亿元,分别贡献了 91.43%、90.97%和85.15%的营业收入。

尽管现阶段UCloud优刻得的营收主要靠其公有云业务,但在云计算行业亏损成常态的现状下,一家创新企业可以在5年的时间里实现盈利,已是难能可贵。

要知道,不管是阿里云也好,腾讯云也罢,业务都还在亏损阶段,就连“云大佬”AWS也是亏损了8年才盈利。

盈利虽不易,UCloud优刻得依然面临营收依赖公有云的风险。

基于此,UCloud优刻得在2015年开始发力私有云、混合云以及包括大数据、人工智能在内的其他业务,对公有云的依赖有所缓解。

增速放缓,营收下滑,份额掉队

不过,UCloud 优刻得在2019年上半年的营收出现下滑,且在以后年度依然存在业绩持续下滑甚至亏损的风险。

招股书数据显示,UCloud 优刻得2019年上半年营收778.44 万元,同比增速较2016-2018 年度有所放缓。同时,公司毛利率较 2018 年下降 9.44 %,2019 年上半年净利润同比 2018 年上半年大幅度下降 84.31%。

这里面有两层主导因素:

一方面,云计算下游互联网行业增速逐渐放缓,UCloud 优刻得新发力业务未成规模,拉低营收。

由于公司在运营战略上,优先考虑开拓除公有云外的新业务。数据显示,UCloud 优刻得在私有云、混合云收入的环比下降分别占营业收入环比下降金额的59.26%和27.50%。

另一方面,我国云计算市场竞争加剧,众玩家为多占领一分田,打起了“价格战”,UCloud优刻得在顺应市场降价的同时,市场份额受到挤压。

既是价格战,也是持久战。有记录显示,2014年,阿里云一年内降价6次,基础性云服务器产品累计降幅最高达到61%;2016财年(2015年4月1日至2016年3月31日)阿里云在对云计算大数据产品和服务累计降价17次。

云计算公司纷纷降价,说明市场的垄断程度正在进一步提升,一面是规模效应,单位成本降低,带来了较大的利润空间和降价空间;另一面是资源和客户向头部集中,各巨头之间的竞争意愿升级。

对于巨头来说,他们有足够的底气来实施“流血降价换市场”的战略,即为“战略性价格战”。他们秉持着这样的理念:当你所占有的市场份额足够大,想要实现自我造血其实是水到渠成的事情。

时至今日,阿里云、腾讯云、AWS等头部企业已占据大部分市场份额,他们背靠集团资源优势,在业务规模、品牌知名度、业务体系、资金实力等方面具有明显优势。

在巨头的阴影下,UCloud优刻得主营公有云业务也受到越来越激烈的市场竞争,份额一点点被挤压,恐有掉队趋势。

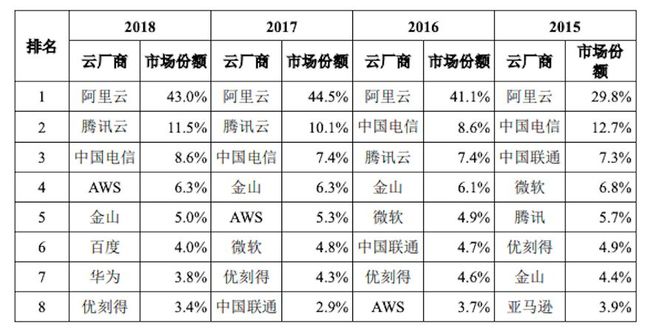

根据 IDC 发布的 2018 年公有云 IaaS 调研报告,国内公有云 IaaS 市场 2018 年阿里云市场份额为 43.0%保持领先。UCloud优刻得的市场份额为 3.4%,位列阿里云、 腾讯云(11.5%)、中国电信云(8.6%)、AWS(6.3%)、金山云(5.0%)、百度云 (4.0%)、华为云(3.8%)之后,排名第八。

自IDC 对公有云 IaaS 市场规模有统计的2015年以来,UCloud优刻得的市场份额由2015年的4.9%下降至2018年的3.4%。

为了竞争,UCloud优刻得不得不参与巨头们的扩张竞赛,不断扩大投资,并将主要产品降价。而这,也让UCloud优刻得感受到了衍生而来的利润压力。

云计算只是巨头游戏?

移动互联网时代以来的人口红利见顶促使BAT都努力寻找新的增长点。在这样的时代节点,BAT都做了组织架构调整,希望通过云计算开拓政企市场。

从云计算场的分布来看,云计算的玩家基本可以分为两大类,一类是从大公司生态体系中孵化,然后开始做云计算服务的,如阿里云、腾讯云、金山云、华为云等;还有一类是直接以云计算业务为主业发展的,如UCloud优刻得、青云、七牛云等公司。

云已经变得不再是高高在上的云计算,而是要能够落地的云计算,有落地必然有竞争,且越来越激烈。在国内市场,不仅阿里云、腾讯云等本土企业在攻城略地,亚马逊、微软、谷歌等国际云服务厂商也在抢夺份额。

前有阿里、腾讯,后有要打造世界“五朵云”之一的华为,马太效应愈演愈烈,国内公有云市场留给中小厂商的机会似乎变得越来越少。

于是,市场上开始有这样的声音:中国云计算注定是巨头之间的游戏。听到这样的结论,季昕华曾掷下豪言:UCloud优刻得要证明这个观点是错的。他认为,市场越发集中,意味着市场更加清晰有序,对于专注于云的企业是好事。

同时他表示,整个云计算大格局已经确定,市场变化不会特别大。“现在活下来的几家公司都是真的想做云计算的,是一种比较好的一种格局。”

事实上,作为互联网厂商而言,进入政企市场并不容易,该市场被认为是电信运营商和传统IT厂商的地盘,即使是阿里、腾讯等互联网巨头企业由于自身的2C基因,开拓政企市场也并不容易。

季昕华曾在接受媒体访问时表示,竞争加剧,未来中国的云计算会存在四五家公司。而如何在巨头竞争中活得好,UCloud优刻得有四个坚持:

坚持中立;

坚持满足用户需求的产品;

坚持好的服务品质;

坚持长期研发投入。

另一边,在UCloud优刻得上市申请获正式受理后的20多天后,国内另一家与云计算业务相关厂商白山云也走上了科创板IPO之路;与其同样主打“中立”的青云QingCloud也正在科创板IPO排队中。

显然,在竞争追逐的云计算大盘子里,互联网厂商依然有机会,至于最终赢家是谁,还有待时间验证。

结语

有一首诗是说:你有时候看云,你有时候看我,你看云的时候很近,看我的时候很远。

但季昕华认为:“从云计算从业者的角度来说,这首诗要改一改:你看云的时候很远,看我的时候很近。”

云计算进入第十年,战场硝烟弥漫,市场份额争夺赛愈演愈烈,云计算厂商如何在变局之中保持优势亦或强势突围,成了不得不去思考的命题。

招股书中,UCloud优刻得强调:资本实力相对欠缺,融资渠道单一是该公司的竞争劣势之一,目前的资金实力相对国际和国内上市公司仍较为薄弱。

资金实力待补充,品牌知名度落后于巨头,对于UCloud优刻得而言,突围巨头这一矩阵,或许上市是一个正当时的重要手段。

和有趣的人飙车,猎云读者群欢迎你

(微信号:lieyunwang07)

-END -

推 荐阅 读

我就知道你“在看”