数读客|宝能今天又能血战万科A 了!子弹能打多久?说透了就一个关键点!

小雅说

被迫暂停抢筹万科A两个交易日之后,潮汕商人姚振华掌舵的宝能系今天又能作为了。周末,全市场的眼睛几乎都围着宝能的资金转:

一是,新华社连发三文起底宝能资金链,王石和姚振华都接受新华社专访。

这极不寻常,尤其是鲜少在媒体露面的姚振华,据说还表达了随时随地欢迎采访的媒体友好态度。

二是,财新网独家报道说,宝能系26.2亿私募债发行中断。

很多人理解,这不仅是影响宝能资金,更重要是释放的监管信号。

三是澎湃新闻网的报道,汕头市委书记陈良贤带队考察宝能,30多名潮汕商会会长在拜访姚振华时声称“要支持尽管开口”。

每个动作都直至宝能的资金!

朋友圈里看到一段评价,关于宝能现在面临的局面:

“曾经有一个非常著名的惨剧,那就是伦敦鲸被围剿屠杀,当在金融市场你的仓位被完全曝光,而别人全都在暗处,尤其是你重仓以整个市场为敌,同时还行动不便,那么凶狠的鳄鱼和鲨鱼就会从四面八方游过来围剿屠杀你。伦敦鲸就是典型案例,当你的仓位大到以全市场为敌,那么悲惨的结局就一定会上演。”

现在,宝能的仓位很明确:在周三买到了25%之后,按照监管规定,周四和周五停买两天,本周一,也就是今天,宝能又能在血腥诡异的市场里大战了。

宝能会是被猎杀的伦敦鲸,还是能吞象的巨蟒?拭目以待。

我们从业十多年的圈内老朋友周sir,根据数据做了一些宝能资金分析,很精彩,我们经过授权转载。还是那句话,“聪明投资者”只是提供一些观察的视角,转载不代表任何赞成或反对意见。欢迎交流和来稿。

过去一年,在争夺万科控制权的“宝(能)、万(科)、华(润)”三角中,宝能一直以财大气粗的“暴发户”形象现身:挟数百亿资金,挥斥方遒于二级市场,把中国一线的企业家团队逼入绝境,与大央企或联或分、纵横捭阖。

宝能的资金究竟从哪几个源头而来?它的投资融资结构是怎样的?这个结构有否致命风险?它与当年震惊中国的德隆模式又有何异同?这是市场关心的,也是我们关心的。

结合新近公布的新华社雄文“起底宝能系”以及相关的公开资料与公告,数读客大概梳理出了其中的脉络,尝试推测一个相对完整的图景。

在此声明:本文基于权威媒体的新闻报道和公开资料形成,并不足以涵盖这家民营企业的所有金融面貌,尤其是通常置于公众视野之外的民间拆借、担保融通、未公开的关联交易等等。

最后,推荐大家看下新华社的系列文章“起底宝能系”,虽然其中部分数字存疑,但总体来说,不失为一篇很好的参考资料。

答案是两个平台,两条渠道。

刚开始,宝能系主要是通过旗下的前海人寿买入万科,因此,前海人寿的保险客户成为了宝能系的重要资金来源。这里吸引的资金大约是100亿元,“包括万能险账户保费资金79.6亿元和传统保费资金24.62亿元”。

进入7月,遭遇股灾后,宝能系启动了他的第二投资平台——深圳市钜盛华股份有限公司。

由于所需资金巨大,钜盛华展开了令人眼花缭乱的融资财技。

首先登场的是一种叫股票收益互换的工具。

股票收益互换是一种大型客户向券商“借钱炒股”的交易工具,客户与券商协议约定,在未来某一期限内针对特定股票的收益表现进行现金流交换,该工具潜在杠杆最高可达近5倍。

根据相关新闻报道,自2015年7月下旬起,“钜盛华以自有资金约39亿元,以1:2的杠杆撬动券商资金约78亿元,购买万科股票。这期间的杠杆主要是通过与中信、国信、银河等券商开展融资融券和收益互换实现的。至此,前海人寿和钜盛华持股万科比例合计超过15%。”(据新华社报道)

而据同期公告,截至8月末,钜盛华持有万科9.26亿股,其中95%的持股为“收益互换”形式,动用资金约120亿元左右。

也就是说,剔除自有的担保资金,宝能通过股票收益互换“融入”近80亿元资金。

但这只是个过渡阶段。

三个月后,另一融资工具——银行理财资金接棒登场。

根据新华社的报道,9月份之后,宝能开始引入建设银行理财资金约78亿元替换前期的券商收益互换等带来的资金。其手法主要是通过相关资管公司“过桥”引入银行理财资金。

有报道称:“钜盛华分10笔通过鹏华资管的定向资管计划向深圳市建行办理了股票质押,由此获得总计78亿多元的银行理财资金,用于置换券商收益互换购买的股票。”

相关公告也显示,从10月19日到11月19日,钜盛华将券商互换资金账户上的万科股票,转换为自己账户持有——账户的更替通常意味着融资手段的变化。

这时候,80亿的银行理财资金进场。

几乎同期,还有一种融资工具——有限合伙企业也登场了。

这个是最令人惊讶的操作。

新华社报道称:“2015年11月,宝能出资67亿元作为劣后,浙商银行132.9亿元作为优先,通过华福证券、浙商宝能资本构建有限合伙基金,规模最终达200亿元。这笔资金通过增资、股东借款等形式进入钜盛华。此后,钜盛华用其中的约77亿元作为劣后,广发、平安、民生、浦发等银行出资155亿元作为优先,共计约233亿元,通过证券公司和基金公司资产管理计划,继续增持万科。”

注意,这是个双层结构,第一层结构,宝能系引入了133亿元,充实了钜盛华的资本金。同期,钜盛华的注册资本从101亿,猛增到163亿。

第二层结构,充实资本金后的钜盛华,又一次出资引入更多银行资金构建资产管理计划。这个层面至少融入了155亿。

总体盘点下,宝能系在这期间一共引入了至少400亿元用于购买万科,动用了300多亿。其中,100亿来自旗下保险公司前海人寿,80亿来自银行理财计划,155亿来自银行授予钜盛华的资产管理计划,此外钜盛华的资本金增厚中也间接使用了部分银行理财资金。

庄家,是股市里对大投资者的俗称,概指那些因持股数量多、资金实力大,而对某家公司股价具有极大影响力的投资人。(此处并非指法规不容的操纵行为)。

从一股不名,到如今持股25%、万科当仁不让的第一大股东,宝能系当的起“庄家”两字。

这一切发生于2015年1月至今的十九个月。这十九个月里,宝能动用超过400亿资金,最终达成了517亿的持股市值(截至上周末)。这是如何做到的?

和融资平台对应,宝能系收购万科股票,靠的是也是“两个平台”,同时可以划分为“四个阶段”

两个平台是指,前海人寿(前海人寿保险股份有限公司)和钜盛华(深圳市钜盛华股份有限公司)

四个阶段分别是

第一阶段:2015年1月~2015年7月15日

第二阶段:2015年7月16日~2015年8月末

第三阶段:2015年9月~2015年12月18日

第四阶段:2015年7月5日复牌后至今

其中,前海人寿主要活跃于第一和第二阶段,是宝能系早期介入万科的“核心平台”。而钜盛华的作用则在第二阶段逐步显现,并在第三第四阶段达到高峰的状态。

通俗的说,在这场收购大戏中,前海人寿起的是“底部买入、一路锁仓”的作用。钜盛华则是“边吸货、边拉升,一路扫盘拿货”的主力面目。

第一阶段和第二阶段,前海人寿在万科的相对底部区域(12.44~15.47)之间合计买入了6.57亿股,占万科总股本6.66%。买卖节奏如下。

根据新华社报道,该阶段前海人寿“共斥资104.22亿元,其中包括万能险账户保费资金79.6亿元和传统保费资金24.62亿元”,但以此折算,买入均价达到了15.89。超过同期市场最高价,应该推测前海人寿的买入成本中,包含了较高比例的交易差损或成本费用。

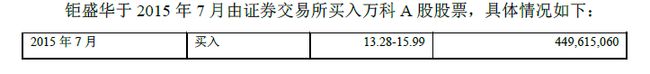

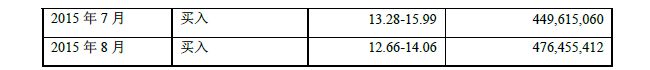

从第二阶段开始,钜盛华闪亮登场,真正大主力现身。

第一个月就买了4.5亿股,按前海人寿的成本推算,钜盛华第一次出手,就是70亿元以上的大手笔。

为啥在二零一五年七月伸手啊?因为那个月,中国股市经历了历史上第一次真正的股灾。在指数连续跌停的日子里,万科愣是没有一天跌停。所以,万科当时的股民和前海人寿的万能险客户,要感谢钜盛华啊。

七至八月合计,钜盛华买了超过九亿股。看过上文的读者应该记得,这些资金主要来自和券商的收益互换,买入成本也仍然是底部,12.66~14.06元。

稍微做做算术,我们可以发现这期间,钜盛华的交易成本只有13.5元啊,股灾后抢股票,真的是捡便宜货哩。

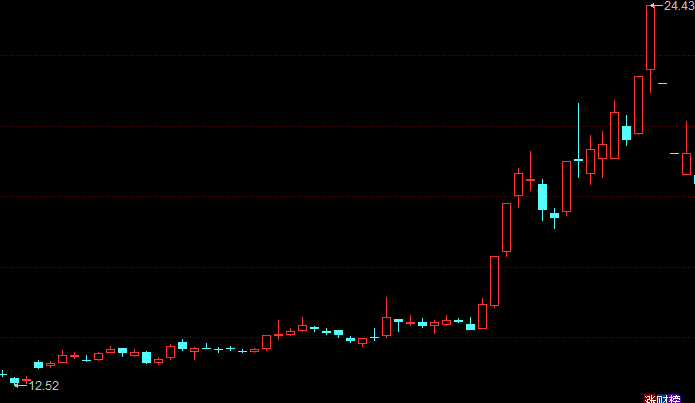

然后就是第三阶段了,与融资工具对应。在对接上浙商银行等大金主后,宝能系的资金实力大涨。万科真正的拉升阶段开始。

11月到12月,宝能,以摧枯拉朽之势,连续拉升买入万科A股,合计买入超过10亿股,动用资金超过200亿元。直逼得万科管理层,在12月18日宣布进入停牌重组阶段。

这阶段的万科走势,大家可以欣赏下。从最低13元一线,快速拉升到24.43元。

第四阶段,复牌后。宝能在跌停板第二天,展开自救,一举买入15亿元,成功打破万科连续跌停的负面循环。

总体来说,宝能一路购入万科股票的节奏,和其融资能力的增强、融资手段的不断翻新是密切相关的。当然其总体格局,也没有摆脱通常场内机构“吸货、拉升”的传统路子。从目前看,宝能系还没有从万科出逃的迹象(当然,也可能是没有机会)。

关于宝能系本身的融资体系的风险,市场争议很大。万科的董事长王石貌似就批评过宝能运用万能险资金收购万科,属于“明显的资产错配”等等。

那么从投融资架构来说,宝能的投资情况有多大风险呢?

数读客的结论是,从表面上看,宝能系在投资万科这个事件上,架设的投融资架构风险不大,尤其是万能险产品部分,风险不大。

但是,这是在宝能系的几个融资平台信用级别没有变化的前提之下的。如果宝能系机构的信用评级受到下调(比如,监管层出现态度变化,推动融资放款的机构提前收贷)那么,这个局面也是有一定风险的。

具体来说,万能险的资产配置由于保监会的资金运用的要求,存在明确的比例限制。这一块的投资其实是宝能系所有投融资体系中最坚强的部分。而且,这块的资产的投资成本较低,浮盈明显。

而钜盛华的融资方面,则有一定的风险。万科的股价如果持续大幅下跌,宝能系的资产管理计划,将面临要么补仓,要么爆仓的艰难选择。

但是考虑到宝能自身的融资结构,尤其是其已基本坐实的钜盛华163亿注册资本金,还有比较大额的冗余,相信钜盛华这块的持股还是有一定的抗风险能力的(前提是,宝能系没有太多暗仓,钜盛华的资本实力如常)。

从目前看,宝能的融资架构,相比当年的新疆德隆有一定的不同:一方面,“短融长投”的色彩要淡一点;万科的质地也比德隆的“老三股”要好很多;宝能的融资能力、渠道也更强更多。

但必须指出的是,融资标的严重依赖二级市场股票,通过多层平台、叠加放大投资杠杆的特质是接近的。交易杠杆的快速收缩,同样是宝能系不能承受之痛。

因此,当下宝能系的真正考验,是在于其赖以搭建的融资平台和渠道是否持续畅通的风险,在于监管气候是否变化的风险。这也正是,为什么现在万科之争的其他相关方,不断质疑宝能融资渠道合规性、合理性的真正原因。说白了,现在最有能力打破宝能第一大股东局面的不是某个机构,而是有关方面的“有形之手”。这一点,局内人都是明白人。

本文为公众号“数读客”原创,转载须获得授权,欢迎扫码关注。