【发行充电】6年60款手游,发行商复盘:我们怎么挽救首月留存只有5%的游戏

本文首发于2019年11月18日,讲述了一家总下载量2亿的老牌发行商是如何看待市场的。 PS:从正月初五起至正月初九,我们每天将为各位读者精选过去半年内的文章进行推送。 |

文/安德鲁

三四年前,一家手游厂商还能凭借App Store或Google Play的推荐过上好日子。那个时代,在Apple和Google的帮助下,许多王者应运而生。

而到了2018年、2019年,越来越高的用户成本、越来越激烈的品类竞争,让发行一款手游的业务逻辑变得截然不同。对此Kongregate深有体会。

Kongregate是美国一家老牌的移动游戏发行商。以网页游戏的游戏平台起家,从2013年开始发行手游,6年间发行了60款左右的手游,总下载量超过2亿。对于优化用户获取、最大化利用应用商店,他们有一套不太一样的认知。

怎样稳住一款首月留存只有5%的游戏,持续盈利?怎样让一款运营两年、走向衰退的游戏重获新生?超休闲游戏这类新兴品类出现时怎样及时地抓住行业潮流?今年的GDC上,其发行主管Peter Eykemans做了详细的分享,以下为葡萄君整理的演讲实录(有删节):

首先先介绍一下我们,熟悉Kongregate的人都知道,我们是做移动游戏平台起家的。所有开发者都可以上传他们自己的游戏,使用一整套推荐、评分和用户系统。

我们最早是在网页端运营这个平台的,从中学到了不少这个产业的运行规则。后来我们决定拓展业务,手游平台也是一个很自然的选项。所以从2012~2013年到现在,我们做了大概60款手游,收获了2亿的下载量,并且在这个过程中学到了很多。期间我们也涉足了多平台发行,主机、PC等等,我们的PC游戏平台也正在Beta测试中。

再介绍一下我自己,我叫Peter Eykemans,从2015年开始负责免费游戏的发行业务。见证了发行这部分业务逐渐成长的过程。

给大家一个视觉上比较直观的图,看看过去6年我们发行了这些游戏。细心的朋友会发现这里不到60款,因为不是所有完成的游戏我们都会发行。开发、测试过程中,会有很多变数。但大家会发现我们产出的节奏很稳定,每年8款左右。2016年是个例外,我们想尝试一些新的内容,所以发行了16款。

那一年我们覆盖了很多的品类,在不同的游戏玩法上做了尝试,结合我们做页游平台以及手游发行前几年的经验,并且学到了不少。所以说,这6年的手游发行,我们见证了很多成功的时刻,也经历过失败、教训,就和和诺游戏开发过程一样。所以,今天我来分享一些其中的教训,以及它们对于当前乃至未来的游戏市场意味着什么。

首先我想先谈一下(游戏厂商对业务的)掌控。

其中包括对于开发中项目的掌控,以及发行游戏、提供在线服务的掌控,这些都是看起来能够控制的,但实际上有时候可能始终有一些内容是我们无能为力的。了解自己对项目的掌控很重要,这涉及到整个项目的开发时间表、发行计划,以及游戏的未来。

接下来我们回顾一下2013年,看一下我们在手游上起家的过程。

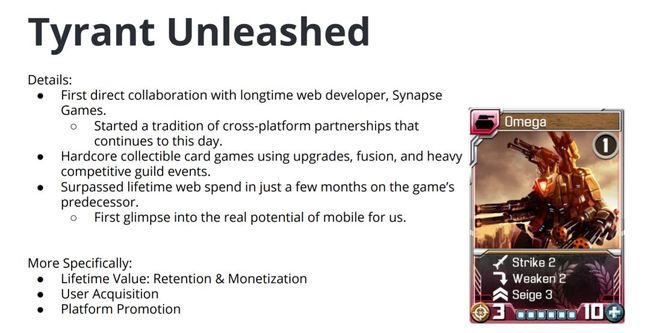

2013年我们发布了一款叫做《Tyrant Unleashed》(以下简称暴君)的游戏,这是一个用来讨论掌控力的绝佳的例子。《暴君》是一款很容易上手、面向大众的超休闲CCG卡牌——对,我在开玩笑。《暴君》其实是一款特别小众、硬核的卡牌,非常难获取用户的那种。

但《暴君》为我们打下了产品基础:在免费手游领域怎么做能行得通,比如留存和付费;怎么和游戏平台合作、获得商店推荐、推广游戏,并且整合发行经验,将其应用到市场营销和用户获取上。

然后我们来说说《暴君》这款游戏为什么对我们这么重要。

它来自我们一个长期合作的开发商,从那时候起我们开始了页游、手游的多平台发行业务。就像我刚才说的,《暴君》是一款面向少数人的硬核卡牌游戏,由升级融合、竞技对战这些元素构成。不过我想重点谈论的是它在LTV方面的情况,一款硬核科幻题材的游戏怎样获取用户,这个平台在初期是什么情况。

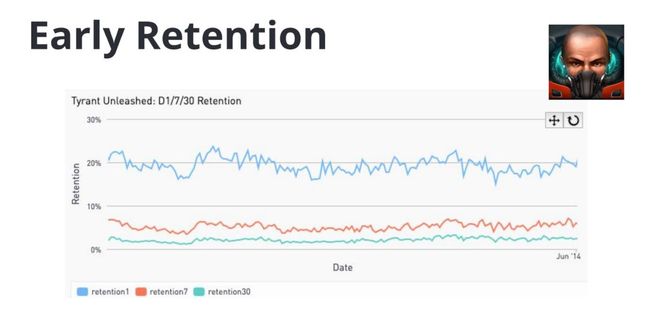

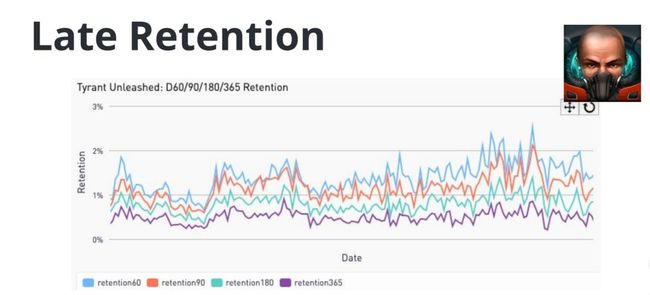

从游戏表现来看,我们可以看到,游戏前期留存的情况非常惨烈,曲线一直在下滑。团队一直在很努力地改善状况,但游戏的品类、玩法极大地压低了上限。所以我们在第一天就流失了80%的玩家。第一个月过去,我们就只剩下4%、5%的玩家了。

这一切看起来很绝望,通常来讲大家的反应都会使“这游戏废了、救不活了,我们什么都做不了,放弃吧”。

但如果我们再去看之后的留存情况,情况就变得有意思了,第一个月玩家流失非常严重,但如果去看前2个月、6个月乃至1年的情况,会发现流失数量要小得多。我们的DAU稳定住了,凭借题材吸引来的玩家留在了游戏里,并且想要进一步体验游戏后续深度的内容。

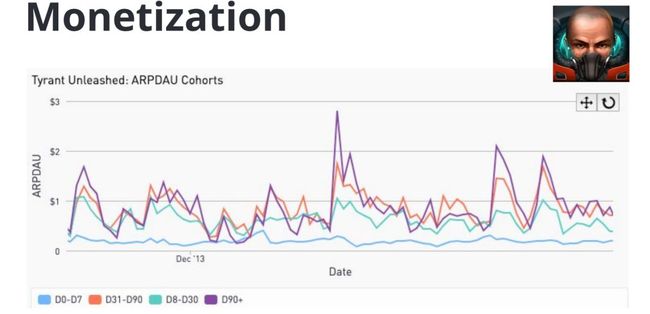

同样的情况也体现到了游戏的营收上。

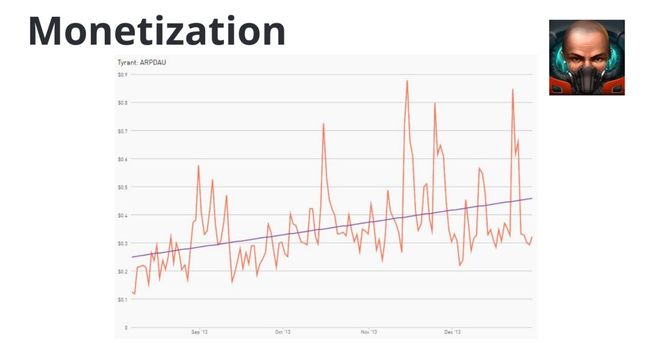

底部那条很平的蓝色的线,这代表最初进入游戏的玩家,还不确定这游戏是不是适合他们,这就是第一周内的日活跃用户付费数据(ARPDAU)。但再往后看,第一个月、再到前三个月,ARPU是在逐渐走高的。这是个很自然的过程。就像我前面说的虽然用户规模小了,但玩家对游戏的热情整体上提高了。因为活跃玩家稳定了下来,很多玩家深入到游戏中,投入时间和金钱,使得《暴君》得以延续下去。

当然,并不是这些核心用户稳定住了就会付费,提升ARPDAU需要在服务、竞争元素和商店设置这些方面下很大功夫,让玩家进入到长期游玩的状态。

所以,尽管玩家规模很小,但是由于游戏的营收情况变好了,我们还是能在用户获取上保持一个可观的数据,来让产品得以运转。而对于《暴君》这款游戏而言,还有一些其他的要素,所有这些对于ARPDAU的工作,让我们对《暴君》有了更好的掌控。

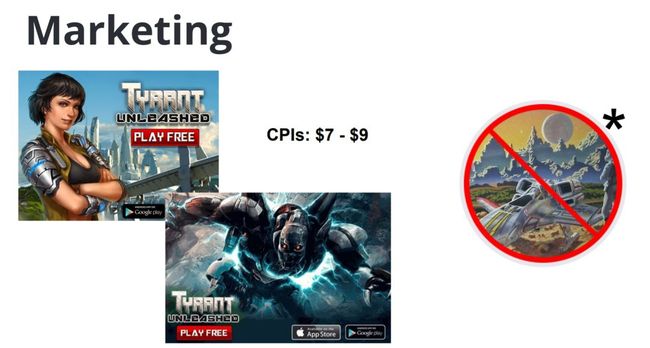

于是我们就开始试着去做营销推广。早期我们的CPI大概在7~9美元之间,价格非常贵,做过市场的人应该都明白,如果是在其他地方,有规划地做UA,这样的价格或许还能做下去。但我们早期很难把成本控制好。

所以这后来也成了Kongregate一项不成文的原则,就是避免科幻题材,因为毕竟不是像星战那样绑定了IP。而《暴君》当时最让人纠结的一点,是高昂的用户获取成本让我们很难在游戏的优化上有额外的投入。我们长期投入,也忽略了我们真正能掌控的是什么。

最近也有文章分析市场前列的游戏,也得出了类似的结论,科幻题材的市场太难做了。那个时候,随着营销成本上升,我们在用户获取上投入在100万美元以上,但我们仍然希望吸引玩家,来让产品走下去。

我们也尝试了新的途径,比如借助平台的力量。2013年《暴君》的用户虽然不多,但货币化方式成功了。因此得到了Google的关注,获得了Google Play的Feature以及其他位置的推荐,带来了很多用户。2013年后期,用户情况开始有好转。尽管应用商店带来的玩家价值相对有限,但有了这些玩家,我们验证了自己在F2P手游上的能力,也能让游戏开始第二年的发展了。

那么这款2013年的游戏在今天(对我们而言)意味着什么呢?主要是这几个方面:

我想通过它来讲讲我们对于不同游戏品类的掌控力,这种掌控涉及到几个领域。

怎么利用好应用商店及推广政策

先从平台开始说,平台怎么推广游戏、App Store这些应用商店怎样运作,对于游戏产业而言,这是过去几年最大的变化之一,尤其在品类曝光方面。

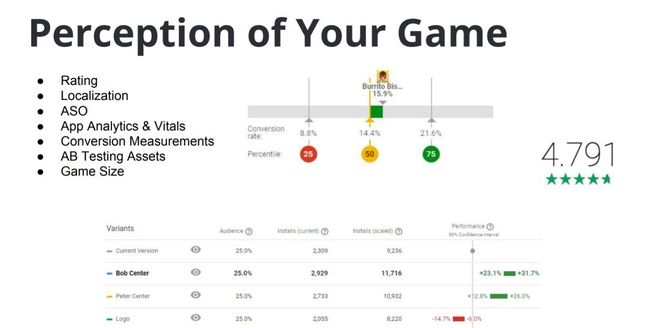

平台这一侧,有哪些是游戏厂商可以把握的呢?简单来说就是利用平台的各类工具,来提升游戏的存在感:优化ASO、冲榜单排名、改好bug、做好本地化、应用商店的配图和游戏描述;以及应用商店的icon、宣传片,保证看到的玩家有足够的转化下载等等。

应用商店提供的工具,也能让你很好地看到并且回应玩家评论,检查游戏崩溃闪退的情况……这些元素看起来都不算很复杂,但是各个游戏团队的规模不同,随着游戏体量变大,团队需要应对的元素也越来越多。

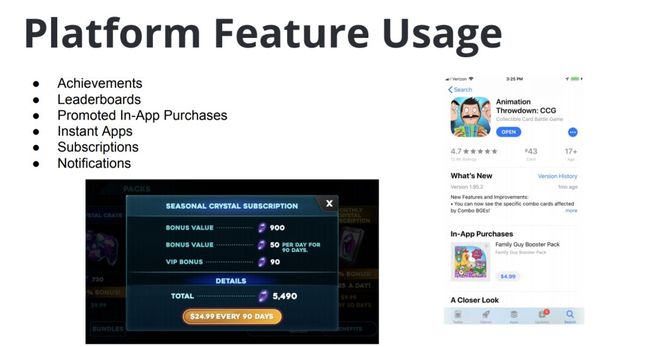

当然,平台提供的工具还有很多,比如很多游戏都内置的leaderboards,内购项目的推广等等,这些会在App Store审视你游戏潜力的时候有更多优势。再比如Google的Instant App,同样是有助于转化的功能,帮助游戏吸引到更多玩家。这两个平台现在也都有连续订阅的功能支持。所有这些,都是到今天仍然长期有效的工具。也是游戏厂商能够掌控的。

那么什么是我们无法掌控的呢?

举个例子,去年Google Play有过一次机制变动,很多开发者发现自己app的排名下降了,但官方并没有给出说明。

而我们的很多游戏正好相反,很多在刚才提到的元素上做得比较好的产品,反而有了排名上的上升。我们没有额外做什么,但一夜之间,下载量突然就抬高了。这是一种“在机遇来临时做好准备”的例子,就是尽可能掌控那些和应用商店直接相关的元素。

此外,应用商店还有可能更改布局,这同样会影响到App曝光、获得推荐的机会,从而推动下载。SensorTower报道过这一点,2017年App Store更新后,很多App的下载量提升了7倍。不过我想从自己的经历来分享一些不太一样的原因。

从2015年到2017年,App Store上面,App上架数量和下载量的增长基本是同步的,当然2016的高峰是个例外。而2018年断崖式的下跌则是出人意料的,同样也是我们无法掌控的——应用商店改变了玩家发现游戏的方式。以前对每个游戏品类的预估都失效了,我们需要重新构建预测的模型。

在2016年11月的时候,在有编辑推荐的年代,上线一款游戏后,它的安装情况是这样的。

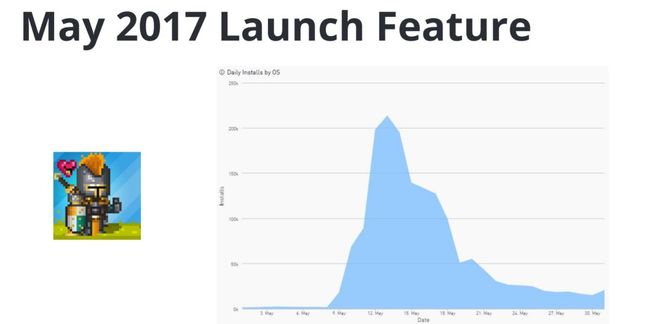

而到了2017年,上线一款游戏《Bit Heroes》,它在iOS上的安装曲线就变成了这样,这是在2018的断崖式下跌之前。第一周的曲线快速上扬,巅峰通常在周六(到现在还是这样),大量玩家都在寻找新的游戏来玩。如果你很好地掌控了各种能把握住的应用商店元素,那么这些玩家,应该足够支撑你让游戏运营起来。

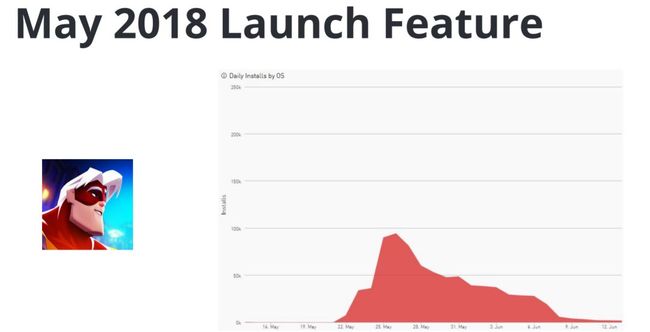

有趣的是,正好一年之后,我们上线了《BattleHand Heroes》。我们的应用商店策略没有变,但是平台本身变了,第一个月的下载量走势也有了很大变化。

新游戏下载量变成了之前的几分之一,那么这一次我们又需要重新考虑怎么获取用户,怎么利用应用商店的各种工具元素,重新搭建预期模型。

这几个例子听起来像是在说:别管应用商店了,它们不值得投入那么多。但实际上不是这样的。

目前这个阶段,应用商店里的关键元素是和“循环推广”(Recurring Promotion)有关的。

App Store迭代之后,推荐更新的速度也变快了。很多时候App都会以品类集合的方式被推荐。这是厂商不容易注意到的。有时候在办公室会突然听到同事说:为什么今天的下载量突然升高了。之后我们才会注意到,可能是游戏踩中了某个法国节日什么的。

这些很多时候是惊喜的例子,其实让你日常所能掌控的那些应用商店工具、元素显得更重要。

我用另一个游戏更新获得推荐的例子来说明。《Bit Heroes》这个游戏稳定运营有些时间了,产品在排名、用户获取这些方面都不错。但很多时候我们提前通知应用商店更新内容的情况下,还是能看到不错的新增表现。

所以你看,我们调整了对游戏上线时的下载量预期,但理解应用商店、应用平台有哪些机制能被我们掌控,这一点还是很重要。这样在平台发生变化时,能够有所准备。我开头讲的《暴君》的例子就是这样,游戏能拿到Google Play的推荐,让它能继续运转下去,主要是之前货币化的设计上有足够的基础。

用户获取如何把控

接下来说说用户获取。首次上线下载量不理想的情况下,自然就要考虑用户获取了,毕竟市场竞争这么激烈。

那么市场层面,我们能掌控什么?

首先最重要的肯定是确保LTV大于CPI,我知道这很基础,但在你审视自己的游戏、做用户获取掌控哪些元素的时候,这又是最难的一个关键点。从开发的角度来讲,我们对于LTV往往有更强的掌控力,这主要是在涉及层面做出自洽的游戏。

那么CPI呢,我们先从广告来说。

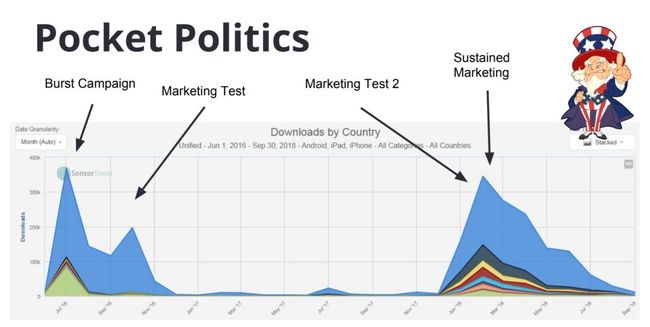

首先是广告创意,以及我们这些年的做法。拿《Pocket Politics》这款游戏来举例,这款游戏非常特殊,它是在在平台机制变了以后上线的,没有拿过任何一次App Store推荐。

看名字你们也知道,这种题材的游戏会有点敏感。所以在做上线大推的活动的时候,我们也尝试过引入一些低质量的流量、低成本的用户,以此来增加它的搜索、榜单排名。正式上线前我们也做过市场测试,试图在CPI和LTV之间找到平衡。

我们原以为,选举结束之后,11月游戏会有明显的下滑。所以那段时间我们有所收缩,主要关注游戏的留存和付费。同时我们也把重点放在了市场创意上,尝试了不同的素材——大概有20多组动画广告,想看看玩家对哪些的反响比较好。

而当我们重新开始测试广告素材的时候,你能从上面的曲线看出来,这是有效的。玩家对它们感兴趣,那么我们就能在游戏上线一年后,在一个存量市场的环境下,保持游戏有足够的新增,从而让留存和付费能支撑游戏走下去。

你可能会说,这样的题材、素材,它本身就容易吸引点击量。但关键在于,你要通过这些来展示游戏的特点、强项, 让玩家明白为什么要选择你的游戏而非竞品。之前我们的《Bit Heroes》就有一组热狗战士的素材,用一种搞笑的方式展示了主题。

而对于《Pocket Politics》而言,重点则在于迭代素材,尝试新的打法来优化CPI。这些能强化厂商做用户获取的技巧。

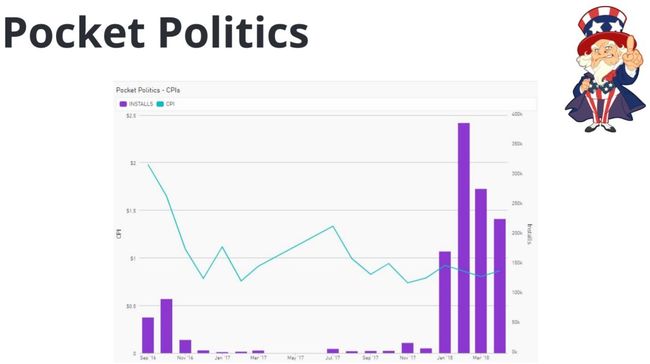

《Pocket Politics》是怎么变化的呢,图中蓝线是CPI,你能看到起初CPI有多高(2美元),随着我们测试、迭代素材有所降低。经历一年之后,基本稳定在了一个让我们有收益的水平上(1美元以下),你也能看到下载量有明显的爬升。

所以要和广告相关的合作伙伴处理好素材的优化,同时留意各种新的广告技术。

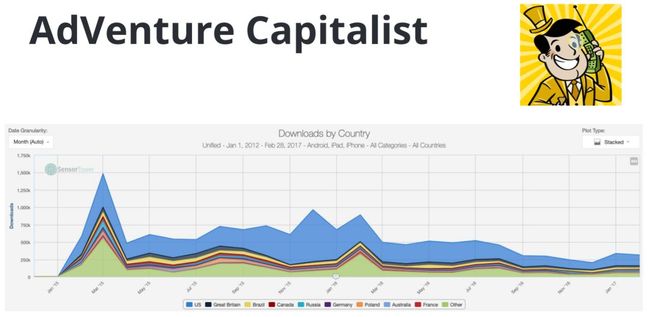

这里举一个《AdVenture Capitalist》的例子,一直以来游戏的成绩都很好,这是前两年的大致情况,上线前期游戏的下载量很可观,新增和付费也一直保持稳定。但一段时间之后,随着CPI上涨,游戏的留存、付费也都开始下滑。

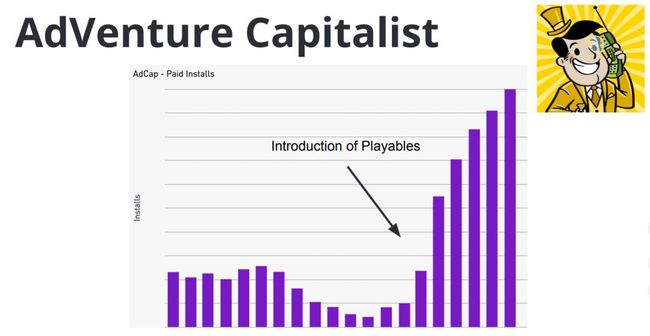

而2017年的时候,试玩广告出现了。那时候很多人的体验可能是,游戏广告和实际内容相去甚远。但对于《AdVenture Capitalist》来说,这种形式就很适合,玩家和广告互动的时候,就能体验到核心玩法。

这是一个原本在走向衰退的游戏,抓住了新技术机会的例子。这也让游戏重获新生,《AdVenture Capitalist》在2017、2018年的表现,比刚上线前两年还好,它最近刚迎来4周年庆典。这些技术,是你为游戏做长远规划的时候需要考虑的因素。

当然,广告策略对于很多具体游戏都要具体分析。新用户的获取还能怎么做呢?就我们的发展历史而言,多平台、跨平台发行也是很重要的一点。我们把一些网页游戏改编成了手游,扩大了用户群;同时在一些手游获得了成功,CPI开始普遍上涨之后,我们也把一部分原生手游带到了网页端,虽然用户群体小很多,但鉴于我们也有的业务历史,我们选定的用户LTV也比较高,因此收益也不错。

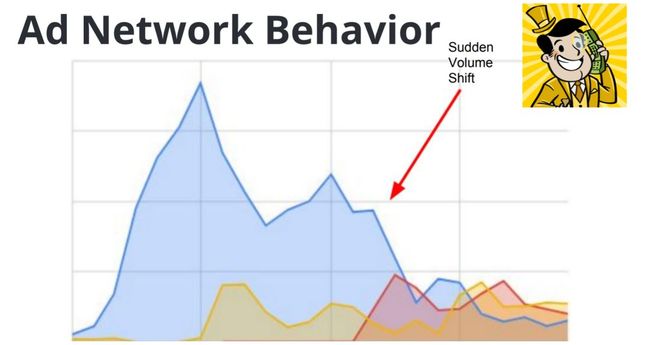

市场营销、用户获取方面,同样有我们无法掌控的要素。还拿《AdVenture Capitalist》来举例,试玩广告成功之后的一个月,游戏下载量突然又出现了一些下滑,后来我们发现是广告网络行为发生了一些变化,这是我们掌控不了的。他们的业务方向有所调整,之前我们一直在这个方向上投入巨大,因为下载量的回报很丰厚。所以我们此前一直是在用很高的成本来买来大量用户。

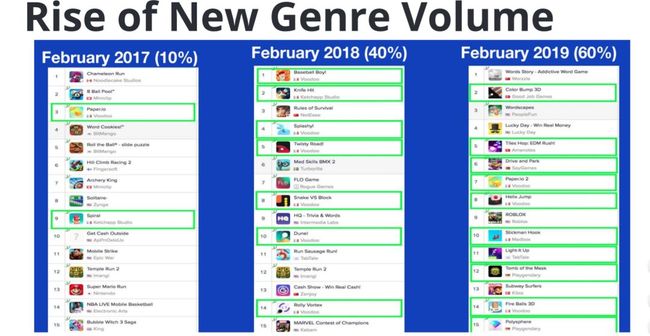

这样的情况下,我们又需要考虑怎么从别的地方获取用户。而有时候很多新的游戏品类是会突然出现在产业里的,比如超休闲游戏。

我们的一个合作伙伴IronSource,就借助超休闲游戏极大地扩充了规模。超休闲方向有大量的用户,他们很多人不是中度或重度游戏的玩家,但吸纳他们成为玩家依然是可能的。只是需要格外留意各项数据,因为尽管超休闲用户的CPI很低,但LVT可能同样低于常规的预期。这就要求厂商对数据、曲线走势格外敏感。

Kongregate怎么看超休闲游戏

关于超休闲游戏,我们涉足这个领域算是比较早的。最早的时候我们叫它“速死游戏”,我们自己的网站上就有一批这类的游戏,表现很好,玩家们也都很喜欢。但起初我们并没有很好地利用这个机会,因为我们中核、硬核为主的游戏阵容,跨平台交叉推广的方式,和超休闲游戏不是很搭。超休闲游戏的用户大多没法被转化成中度、中度游戏的玩家。

我们再超休闲游戏的广告方面也很积极,除了试玩广告也尝试了banner、弹窗等各类广告,试图让超休闲游戏盈利。但都不是很成功,用户获取收支不平衡,这是我们无法掌控的,所以业务没能很好地推进下去。

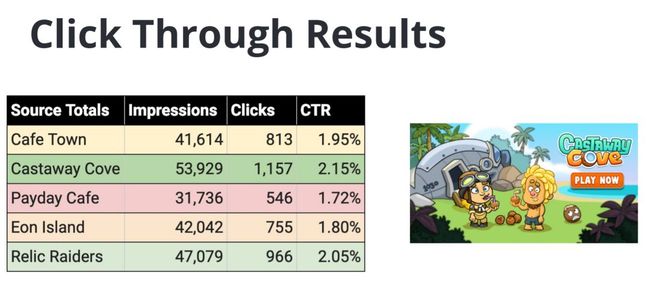

那怎么试着去掌控那些难以掌控的事呢。我们先来谈谈美术素材测试。之前我们有一个新的挂机游戏的模型,我们想让它触达更多的玩家,于是测试了几套不同的素材。由于我们没法让人们直接玩到游戏,因此在点击按钮的时候,这个安装的漏斗就破裂了。我们只能通过点击率,来验证玩家的兴趣。

通过比较各个素材点击的结果可以发现,《Castaway Cove》和《Relic Raiders》相对接近,凭借这些数据,我们觉得可以验证素材和用户兴趣的相关性,从而帮助到实际的游戏。

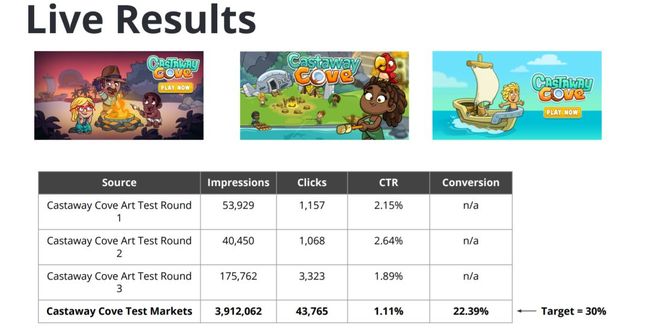

但实际的情况是,我们真正开始推实际的游戏的时候,这些素材就没那么准了。我们觉得有几种可能的原因:其一是上线前到上线时市场环境有变;其二之前的积极信号可能是有误导性的,玩家只能看到Banner而看不到实机画面;其三在于,游戏上线后CPI很快升高,使得LTV变得难以控制。所以尽管团队很努力,但我们还是很难建立起自己预期的那种风格,很难把这样的游戏推到一个大众化的层面上。

CPI和LTV这些都是我们难以掌控的,哪有哪些要素是我们能够掌控,从而支撑起游戏的呢?我再拿《暴君》来举例,《暴君》经历了几次迭代,添加了很多新玩法内容,同时也选择了和IP合作的方式来降低用户获取成本。这也使得《暴君》从一个硬核游戏逐渐转变成一个偏中度的游戏,来尽可能吸引更多的用户。

谈到吸引新用户的层面,IP也是一个可以考虑的选项。当然,这也有它的代价和相应的复杂性,但我们必须面对一个现实,就是市场中的每一个品类中都有出众的IP。

所以我们也在这方面有过尝试,2016年的时候推出了《Game of Thrones: Ascent》。这样做用户成本确实会降下来,但是需要注意的是分成也会消耗一部分收入,同时与IP放合作还涉及到不少设计和监修的问题,这又是一种比较难掌控的了。

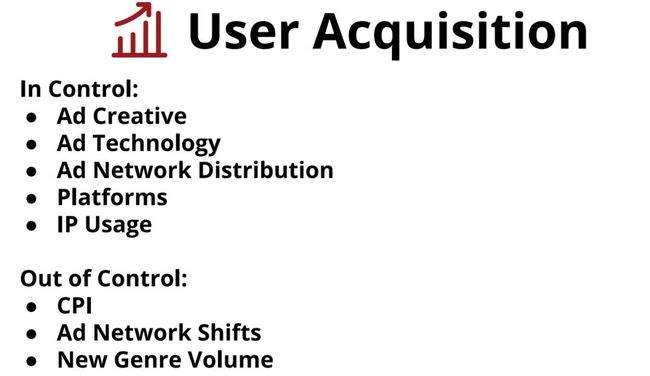

那么总结一下,在用户获取这个层面上,我们能够掌控的是:

借助广告素材的创意展现游戏的强项;

利用好相应的技术,获取低成本用户来支撑游戏的长期运营;

不要过于集中广告网络,并且时刻关注用户曲线;

在用户成本升高的时候考虑其他的平台。

最后,如果确实有好的点子,考虑和IP方合作,这是扩展玩家群的方式。

同时需要注意的是:你永远都不可能完全掌控CPI,不可能完全吃定一种美术风格,也不可能总是踩中新的、大流量品类出现的节点。这些是作为游戏厂商,在发行平台、用户获取方面,能有机会掌控的要素。

最新的游戏专业书上架啦!点击下方小程序即可获取